Photo by Vasadi Photography on Pexels

《金证研》沪深金融组 艾茉 时风/作者 苏果 洪力/编审

近年来,上市公司的“雷”一个接着一个,问题也五花八门,甚至连“吃瓜”都来不及,刷新了投资者的底线。《金证研》沪深金融组盘点了系列踩雷“往事”,其中不乏那些“倒霉”机构。

对于机构投资者而言,拥有强大的投研能力,更深谙投资之道,但还是架不住信息不对称,以及不确定因素。投资恒久远,“防踩雷”不能等。

基金踩雷“往事” 持有长生生物“最倒霉”

近日,新城控股董事长王振华“出事”后,随即而来的就是股票的暴跌。7月3日,新城系旗下港股新城发展、新城悦的股价从当天15:00后迅速跳水。其中,新城发展收盘报价8.04港元,跌幅达23.86%;新城悦收盘报价6.56港元,跌幅为23.72%。

7月4日早盘,新城发展、新城悦股价继续下跌12%和15%以上,而沪市上市公司新城控股以跌停开盘。

王振华的所作所为,可以说是千夫所指,其相关上市公司股价也不止一个跌停这么简单。而从新城控股近年来的业绩上看,这还是一家蓝筹房地产公司,从沪市新城控股的最近3年业绩情况看,2016-2018年,其每股收益分别为1.36元、2.71元、4.69元。

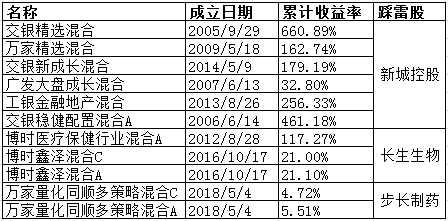

而从新城控股2019年一季报看,大批基金公司均持有这家公司。从基金持股信息看,交银精选混合、万家精选混合均持有超过500万股,是基金持股里面数量最多的两只基金,而排在第三名的是交银新成长混合,持有475.7万股,广发大盘成长混合、工银金融地产混合、交银稳健配置混合A则分别持有超过300万股,其余还有大批基金持有该股。

而中小板上市公司长生生物自2018年7月份被曝出疫苗造假后,股价更是一路跌停,从2018年7月13日的最高25.3元持续了32个跌停,喘息了一阵之后,又从今年1月16日复牌开始,继续一路跌停到3月5日的1.51元,此后又继续停牌。如今,长生生物已经走在破产清算和退市的边缘。

从去年四季报看,持有长生生物的基金并不多,但除了部分是被动指数基金以外,还是有一些主动管理型权益基金被套其中,而且这一套是血本无归的,这些基金包括博时医疗保健行业混合A、博时鑫泽混合C、博时鑫泽混合A。

今年5月份,步长制药董事长赵涛深陷美国名校斯坦福招生舞弊案风波。根据当时的报道,赵涛花650万美元将女儿“送入”斯坦福大学。5月3日,赵涛通过公司官网发布声明称,女儿在美国留学事宜属个人及家庭行为,资金来源与步长制药无关,对步长制药财务状况不构成任何影响。

尽管这是赵涛的家事,但此事一出,还是让步长制药在5月6日遭遇跌停,5月7日再次大幅低开,股价至今也没有回升到当时的价格之上。而在步长制药今年一季度的基金持股名单中,除了万家和汇添富旗下的被动指数型基金以外,万家量化同顺多策略混合C、A也同样持有该股少量股份。

众所周知,入市有风险,投资者除了需要关注国内外经济形势和政策以外,还需要对上市公司的业绩、财务等很多因素密切关注,即便是作为基金公司的专业机构投资者来说,能够长期获得回报也是不容易的事,如今还得防范上市公司的道德风险,实在让人防不胜防。

《金证研》沪深金融组统计 数据来源:同花顺iFinD

从上述踩雷三家上市公司的部分公募基金看,自成立以来的收益率都没有出现亏损,这背后的原因是三家公司分属房地产和医药行业,而长期来看,偏爱此类行业的基金业绩大多表现优秀。可即便如此,还是让基金经理难躲踩雷的危机。

投研能力强 架不住信息不对称

从踩雷新城控股的几只基金来看,成立时间都比较早,收益率多数高企,而且从目前的基金经理看,任职经验全都超过了4年。

其中,广发大盘成长混合目前的基金经理有三位,分别是程琨、李琛、苗宇,三人的累计任职经验为6年、12年、4年,程琨最早从2013年2月就管理该基金,李琛从2016年2月参与管理,苗宇从2018年11月参与管理。根据履历,程琨曾任券商研究员和广发基金研究员多年,李琛此前也在券商工作过,还是广发基金筹建人员,并担任过广发基金投资管理部中央交易室主管,苗宇也在广发基金担任过研究员,并且三人都是管理权益基金多年的老将。

从其余踩雷新城控股的基金看,工银金融地产混合的基金经理管理时间也较长。该基金目前由王君正、鄢耀管理,两人都是从该基金成立管理至今,已经超过了6年。从年度业绩看,2014年到2018年,也仅有2016和2018年股市整体回调时出现亏损,但亏损幅度都在同类均值水平。王君正经历过泰达宏利和工银瑞信两家基金公司,均主要从事金融和地产行业的研究。鄢耀先后在德勤华永会计师事务所、中国国际金融有限公司工作,2010年加入工银瑞信。

在交银精选混合、万家精选混合、交银新成长混合、广发大盘成长混合、工银金融地产混合、交银稳健配置混合A几只踩雷新城控股的基金中,虽然交银稳健配置混合A的长期收益率也很不错,但相对来说波动率较大。目前的基金经理陈孜铎仅管理了一年,而此前4年都是由唐倩在管理。

而踩雷长生生物的博时基金更是公募基金的老牌公司,早在1998就成立,如今的管理规模高达5,665.31亿元,位居行业第5名,博时基金旗下有52位基金经理,绝对人数高居135家基金公司的第二名。其中仅在博时基金旗下的管理年限超过5年的就有15人,3-5年的有17人,也就是有六成的基金经理在该公司任职基金经理的年限超过3年。

踩雷步长制药的万家量化同顺混合基金经理陈旭,虽然经验不到2年,但从资料来看也属资深。其2013年1月至2015年6月在国信证券先后担任经济研究所分析师、自营金融工程部投资经理等职。2015年7月进入万家基金曾任万家基金量化投资二部总监助理、量化投资部总监助理、投资经理,现任万家基金量化投资部副总监。从分析师到副总监,也可见其在研究方法和研究工作方面的深厚经验,但对于步长制药,更多的也是无奈。

投资恒久远 “防踩雷”不能等

从重仓新城控股的几只基金看,多数都是以地产为主要风格的基金,其余基金经理选股较为分散的基金也大都业绩优良。总的来看,上述基金经理大多都是资深的从业人员,不仅深谙投资之道,而且对公司的基本面也深入研究。但尽管如此,还是避免不了像新城控此类信息不对称和不确定因素。

值得一提的是,基金经理并非只看研究员提交的报告,甚至亲自赴上市公司调研,这是行业的根基,也是各公司的硬性标准。而基金经理在对公司调研时,更针对公司的总经理、董事长、创始人或者核心骨干,这类对公司经营起决定性因素的相关人员进行重点交流和沟通。

不难想象,上述踩雷的基金经理,大概率在从业经历上都会与新城控股董事长王振华有过交流,但这些基金经理可以了解公司的经营状态,可以预测公司的发展和未来盈利波动,但却对关键信息却存在信息不对称,即便是资深的基金经理也同样存在这种“空白”。

可以预计,面对庞大的上市公司群体,“防踩雷”也将会从传统的财务漏洞、经营风险等公司基本面情况,逐渐发展到对相关重要人员等多方面的调研,并且成为投研环节中的一个重点。而此类调研涉及面广,需要更细化的社会化分工。目前金证研旗下的“防踩雷”服务始于香港,并且已经走在国内众多机构的前面。

从目前基金经理调研所涉及的内容来看,基金经理要参观生产车间、与上市公司高管面对面沟通,从生产到销售、从销售到回款、从高管年龄到相貌、从高管思路到高管未来构想等等。除此之外,还要对上市公司供货商和销售商等这些上下游产业链上的企业进行调研。

但这样的调研体系仅仅是传统和最基本的,随着国外投资理念和方法的进入,诸多以做空为主的机构,也频频让投资者大开眼界,纵观这些“异类”的机构投资者,一般质疑公司有三部分:商业欺诈、会计欺诈和基本面问题。

商业欺诈报告的重点是严重夸大收入的,会计舞弊报告涵盖通过舞弊提高利润的真实业务,基本问题报告讨论市场尚未察觉到的有严重基本问题的不透明企业。

从国际发展趋势看,纯业务方面的调研已经慢慢显露出弊端,对于投资者来说,更多的调研应该是在企业财报之外下功夫,而这不仅涉及大量的人员,同时也需要专业的人才,诸如越来越多的传统机构投资者已经与调研机构进行合作,来弥补自身基金经理和投研体系上的不足,而这也正是《金证研》的优势。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。