《金证研》南方资本中心-财报解读 三友/作者 南枝/风控

新“国九条”强调,建立ETF快速审批通道,推动指数化投资发展,全面加强基金公司投研能力建设,丰富公募基金可投资产类别和投资组合,从规模导向向投资者回报导向转变。近日,公募基金管理人分类评价制度迎来全面修订,新修订的分类评价制度更加突出合规风控、功能发挥和投资者获得感。

在监管关注服务投资者指标的背景下,富国基金管理有限公司(以下简称“富国基金”)旗下基金经理金泽宇,出任基金经理不足3年却“一拖多”,且在管超过半年的基金的任职回报率告负。除此之外,金泽宇管理富国中证1000ETF联接A已超1年,但该基金年内收益率跑输目标ETF、机构持有比例下滑、规模缩水、多只重仓股近三个月跌幅超20%,且其中一只重仓股连续亏损。而近期,富国基金再发一只ETF联接基金即富国沪深300交易型开放式指数证券投资基金发起式联接基金(以下简称“富国沪深300ETF发起式联接A”),金泽宇出任该新发基金的基金经理。

一、基金经理年限不足三年“一拖多”,在管超半年的基金任职回报率告负

在基金市场上,基金经理的能力和策略往往直接影响着基金的业绩。近期,富国基金发行的一只发起式联接基金富国沪深300ETF发起式联接A,由富国基金量化投资部的定量基金经理金泽宇出任基金经理,该新基的认购期为2024年9月9日-2024年9月25日。

而金泽宇任职基金经理年限不足三年,其不仅“一拖多”,在管超过半年的基金任职回报率告负,跌幅超14%。

1.1 金泽宇在任多只基金规模不足十亿元,出任基金经理不到三年却“一拖多”

据东方财富Choice数据,自2018年7月,金泽宇加入富国基金,历任助理定量研究员、初级定量研究员、定量研究员,现任富国基金量化投资部定量基金经理。自2022年7月起,金泽宇开始担任富国基金旗下基金的基金经理,截至2024年9月19日共在管10只基金,均为指数型基金,其中4只为联接基金,其中富国沪深300ETF发起式联接A、富国中证中央企业红利ETF发起式联接A尚在认购期中。

截止至2024年6月末,金泽宇在管且已经发行完毕的基金中,富国中证1000ETF、富国中证1000ETF联接A、富国中证2000ETF、富国创业板中盘200ETF、富国创业板中盘200ETF发起式联接A、富国中证红利低波动ETF、富国中证中央企业红利ETF的基金规模分别为55.43亿元、0.17亿元、0.32亿元、0.38亿元、0.09亿元、7.96亿元、4.87亿元。截至2024年5月29日,富国沪深300ETF的基金规模为7.17亿元。

在此背景下,富国基金近期于2024年9月9日及2024年9月18日分别发行富国沪深300ETF发起式联接A、富国中证中央企业红利ETF发起式联接A。

具体来看,富国沪深300ETF发起式联接A、富国中证中央企业红利ETF发起式联接A的投资目标均为“通过投资于目标ETF,紧密跟踪标的指数,追求与业绩比较基准相似的回报”。

不难发现,除富国中证1000ETF外,金泽宇在管的其余基金的规模尚不足10亿元,其中4只基金规模不足1亿元。金泽宇出任基金经理不足三年却“一拖多”,其是否有足够的精力管理新基或值得关注。

1.2 出任基金经理逾半年的基金共5只,任职回报率均告负且跌幅超14%

除此之外,金泽宇的基金管理能力或能从其管理过的基金中略窥一二。

数据显示,截至2024年9月19日,金泽宇在管成立时间逾六个月的基金中,富国中证1000ETF、富国中证1000ETF联接A、富国中证2000ETF、富国创业板中盘200ETF、富国创业板中盘200ETF发起式联接A的任职回报率分别为-35.82%、-31.31%、-21.91%、-23.45%、-14.96%。

值得注意的是,截至2024年9月19日,金泽宇在管的基金中,管理时间超过一年的仅有两只,分别为富国中证1000ETF联接A、富国中证1000ETF。

也就是说,金泽宇出任基金经理超过半年时间的基金,在其任期期间均回报率告负,且跌幅均超过14%。

二、在管的联接基金年内收益率不及目标ETF,多个区间涨幅跑输同类平均及沪深300

在当前基金市场中,指数基金的运作效率和管理水平受到投资者关注。其中,联接基金的跟踪效果、与目标ETF的贴合度,以及与同类基金的表现对比,成为了衡量基金经理能力的重要标准。

截至2024年9月20日,金泽宇担任富国中证1000ETF联接A基金经理的时间已达到1年又310天,该基金的投资策略为以目标ETF为主要投资标的,通过本基金投资目标ETF,力争净值增长率与业绩比较基准之间的日均跟踪偏离度的绝对值不超过0.35%,年跟踪误差不超过4%。截至2024年9月19日,富国中证1000ETF联接A年化跟踪误差为2.24%,而富国中证1000ETF年化跟踪误差仅为0.3%。

但富国中证1000ETF联接A收益率在近一周跑输跟踪标的,且今年来跑输目标ETF的收益率。此外,在多个区间的阶段涨幅对比中,该基金业绩同样表现不佳,不仅跑输了沪深300指数,与同类基金的平均水平相比,也存在一定的差距。

2.1 富国中证1000ETF联接A近一周收益率不及跟踪标的,今年来收益率跑输目标ETF

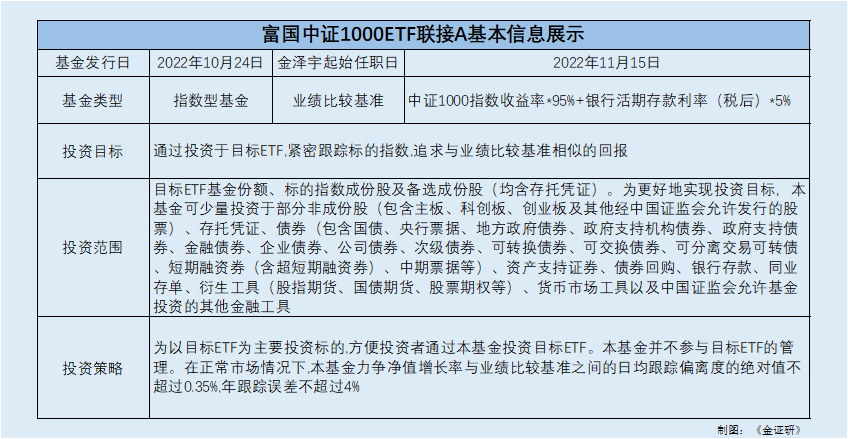

需要指出的是,金泽宇管理的富国中证1000ETF联接A系作为指数基金的联接基金。

数据显示,富国中证1000ETF联接A的投资目标为“通过投资于目标ETF,紧密跟踪标的指数,追求与业绩比较基准相似的回报”。

该基金的投资范围为目标ETF基金份额、标的指数成份股及备选成份股(均含存托凭证)。为更好地实现投资目标,本基金可少量投资于部分非成份股(包含主板、科创板、创业板及其他经中国证监会允许发行的股票)、存托凭证、债券(包含国债、央行票据、地方政府债券、政府支持机构债券、政府支持债券、金融债券、企业债券、公司债券、次级债券、可转换债券、可交换债券、可分离交易可转债、短期融资券(含超短期融资券)、中期票据等)、资产支持证券、债券回购、银行存款、同业存单、衍生工具(股指期货、国债期货、股票期权等)、货币市场工具以及中国证监会允许基金投资的其他金融工具。

投资策略为以目标ETF为主要投资标的,方便投资者通过本基金投资目标ETF。本基金并不参与目标ETF的管理。在正常市场情况下,本基金力争净值增长率与业绩比较基准之间的日均跟踪偏离度的绝对值不超过0.35%,年跟踪误差不超过4%。

此外,富国中证1000ETF联接A投资目标中的跟踪标的为中证1000指数,截至2024年9月19日,富国中证1000ETF联接A近1周、近1个月、近3个月及近6个月的收益率分别为0.26%、-3.61%、-11.96%、-18.26%;同期跟踪标的收益率分别为0.3%、-3.89%、-13.13%、-20.07%。

根据投资策略,富国中证1000ETF联接A以目标ETF为主要投资标的,其目标ETF为富国中证1000ETF。

数据显示,截至2024年9月19日,富国中证1000ETF联接A今年来收益率为--23.16%,跑输富国中证1000ETF今年来-22.98%的收益率,同时跑输业绩基准-22.71%的收益率。

简言之,金泽宇管理的富国中证1000ETF联接A的收益率,在近一周跑输跟踪标的,且今年来跑输目标ETF的收益率。

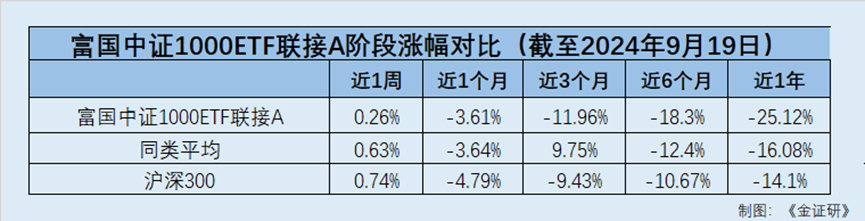

2.2 上述基金多个区间的阶段涨幅跑输沪深300及同类平均,今年来同类排名不佳

此外,金泽宇管理的富国中证1000ETF联接A亦跑输同期同类平均、沪深300收益率水平,且同类排名靠后。

数据显示,截至2024年9月19日,富国中证1000ETF联接A近1周、近1个月、近3个月、近6个月、近1年收益率分别为0.26%、-3.61%、-11.96%、-18.26%、-25.12%;同期同类平均收益率分别为0.63%、-3.64%、9.75%、-12.37%、-16.08%;同期沪深300收益率分别为0.74%、-4.79%、-9.43%、-10.67%、-14.1%。

值得注意的是,截至2024年9月19日,富国中证1000ETF联接A年化跟踪误差为2.24%,而富国中证1000ETF年化跟踪误差仅为0.3%。

简言之,金泽宇管理的富国中证1000ETF联接A近一周收益率跑输跟踪标的指数,且年化跟踪误差落后于同类指数ETF。不仅如此,富国中证1000ETF联接A近一年内多个阶段涨幅不及沪深300和同类平均水平,且今年来的收益率跑输目标ETF的收益率,陷入同类排名靠后的窘境。

三、富国中证1000ETF联接A机构持有比例下滑,两年内基金规模大幅缩水

在当前资本市场深化改革的关键时期,“新国九条”的出台为国内基金市场的长远发展提供了明确的方向和强有力的政策支持。值得注意的是,金泽宇管理的富国中证1000ETF联接A基金出现机构持有比例下滑、短期基金规模大幅缩的情形。

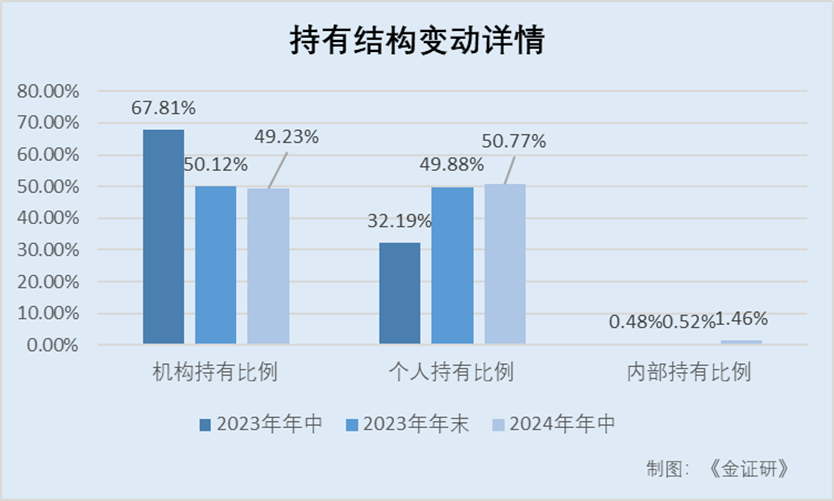

3.1 富国中证1000ETF联接A机构持有比例呈下滑趋势,近一年下降18.58%

从持有人结构的角度上看,金泽宇管理的富国中证1000ETF联接A机构持有比例或“缩水”。

机构持有者指企业法人、事业法人、社会团体或其他组织中持有该基金份额的组织,机构持有比例减少可能表明机构投资者对基金的信心下降、对其市场预期发生变化。

数据显示,截至2023年年中、2023年年末、2024年年中,富国中证1000ETF联接A的机构持有比例分别为67.81%、50.12%、49.23%;个人持有比例分别为32.19%、49.88%、50.77%;内部持有比例分别为0.48%、0.52%、1.46%。

可以发现,截至2023年年中富国中证1000ETF联接A的机构持有比例高达67.81%,2023年年末这一比例开始下降,到了2024年年中机构持有比例进一步降至49.23%。相对应而言,个人持有比例则从32.19%上升至50.77%。而内部持有比例虽然有所波动,但整体变化不大。

简言之,相较于2023年6月末,富国中证1000ETF联接A截至2024年6月末的机构持有比例下降了18.58%。

3.2 上述基金的基金规模成立不到两个月缩水超八成,整体呈下滑趋势

而从基金规模上看,富国中证1000ETF联接A两年内基金规模“缩水”。

数据显示,富国中证1000ETF联接A于2022年11月15日成立时规模为1.67亿元,截至2022年四季度末、2023一至四季度末、2024年一季度末、2024年二季度末,富国中证1000ETF联接A的规模分别为0.24亿元、0.17亿元、0.29亿元、0.42亿元、0.2亿元、0.19亿元、0.17亿元。

可以看出,截至2024年二季度末,富国中证1000ETF联接A的基金规模仅系成立时的10.18%。不仅如此,2022年四季度末,该基金规模仅剩0.24亿元。也就是说在成立不到两个月内,富国中证1000ETF联接A的规模便已缩水了85.67%。

在此背景下,同为金泽宇管理近期发行的富国沪深300ETF发起式联接A、富国中证中央企业红利ETF发起式联接A又是否面临着短期内基金规模大幅缩水的挑战?或该“打上问号”。

四、3只重仓股近三个月跌幅超20%,其中1只个股持续亏损

问题尚未结束。金泽宇管理的富国中证1000ETF联接A在投资策略上虽以跟踪中证1000指数为目标,但其重仓股的选择与指数成分股存在差异。其中,多只重仓股近三个月跌幅超过20%,其中一只股票的动态市盈率为负且长期亏损。

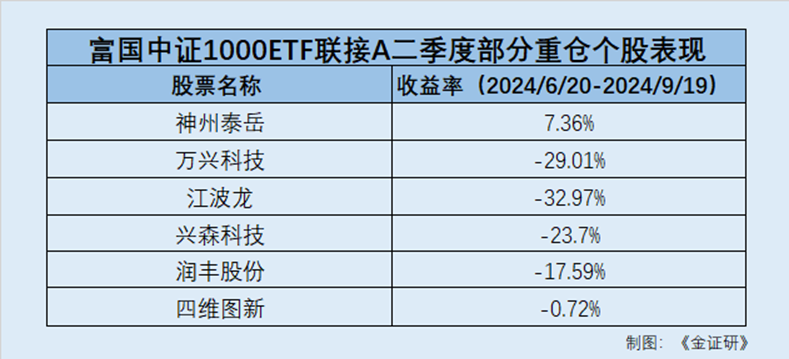

4.1 6只前十重仓股与中证1000指数不同,其中3只个股近三个月股价跌幅超20%

东方财富Choice数据显示,截至2024年6月30日,中证1000指数权重前十成分股为兴齐眼药、万丰奥威、太平洋、欧菲光、润和软件、久立特材、胜宏科技、新集能源、老白干酒、江特电机,权重分别为0.52%、0.4%、0.4%、0.38%、0.31%、0.3%、0.3%、0.29%、0.29%、0.29%。

而截至2024年6月30日,富国中证1000ETF联接A的累计买入金额前十股票分别为兴齐眼药、神州泰岳、万兴科技、江波龙、兴森科技、欧菲光、久立特材、润丰股份、江特电机、四维图新,占期初基金资产净值比例分别为0.55%、0.3%、0.3%、0.27%、0.25%、0.24%、0.23%、0.23%、0.22%、0.21%。

可以看出,富国中证1000ETF联接A累计买入金额前十的股票中与中证1000指数权重前十成分股不同的股票,包括神州泰岳、万兴科技、江波龙、兴森科技、润丰股份、四维图新6只股票。

截至2024年9月19日,神州泰岳、万兴科技、江波龙、兴森科技、润丰股份、四维图新近三个月收益率分别为7.36%、-29.01%、-32.97%、-23.7%、-17.57%、-0.72%。

可以看出,富国中证1000ETF联接A累计买入金额前十股票,与中证1000指数权重前十成分股不同的股票中有3只股票近三个月跌幅超过20%,仅1只股票近三个月取得正收益。

4.2 4只重仓股动态市盈率高于行业平均,1只重仓股持续亏损

不仅如此,富国中证1000ETF联接A前十重仓股与中证1000指数权重前十成分股不同的股票中,有多只市盈率高于行业平均水平。

市盈率,是衡量股票价格相对于每股收益的一个比率,用于评估股票的市场价格是否合理。市盈率是投资者常用的一个估值指标,它表明了投资者愿意为每一元公司盈利支付多少价格。

一般来说,一个较高的市盈率可能意味着股票可能被高估。相反,一个较低的市盈率可能表明股票被低估。

数据显示,截至2024年9月20日,万兴科技、江波龙、兴森科技、润丰股份、四维图新的动态市盈率分别为155.08倍、22.43倍、352.63倍、29.04倍、-22.93倍,高于同期行业平均动态市盈率分别为36.15倍、20.26倍、53.44倍、28.17倍、36.15倍。

而四维图新不仅动态市盈率为负值,且其2022-2023年及2024上半年的归母净利润均告负,分别为-3.36亿元、-13.14亿元、-3.56亿元。

可见,富国中证1000ETF联接A前十重仓股不同于中证1000指数权重前十成分股,其中有4只股票动态市盈率高于同类平均水平,且有一只重仓股连续亏损。

综合上述而言,2024年9月9日,富国基金新发布一只指数型-股票基金富国沪深300ETF发起式联接A,而出任该新基的基金经理金泽宇,不仅出任基金经理不足三年却“一拖多”,其中在管超半年的基金在其任期内回报率告负。除此之外,金泽宇管理富国中证1000ETF联接A已超1年,但该基金年内收益率跑输目标ETF、机构持有比例下滑、规模缩水、多只重仓股近三个月跌幅超20%。面对上述情形,金泽宇出任该新基的基金经理,该新基未来能否获得投资者支持,或值得关注。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。