《金证研》南方资本中心-财报解读 泊楠/作者 南枝/风控

“水逆”系列一

在高质量发展的大背景下,2024年4月颁布的新“国九条”明确,大力推动中长期资金入市,持续壮大长期投资力量。而早在2022年以来,基金公司绩效考核和薪酬管理要求进一步明晰,严禁短期激励和过度激励行为、坚决纠治拜金主义等错误论调被提到更高位置。近期,公募基金行业基金经理“限薪令”、“超出部分薪酬追回”等传言几经更迭。公募基金经理薪酬能否与投资者长期利益保持一致性,引发市场关注。

而近年来,富国基金管理有限公司(以下简称“富国基金”)频繁“挖角”基金经理,相关基金经理任期内不少基金业绩“拉胯”,却收取数百万元至数千万元的管理费,且该情形在其旗下权益类基金较为明显。其中,百亿基金经理范妍加入富国基金前,其管理的多只产品重仓股高度雷同且收益率“一损俱损”。面临“基金赚钱但是投资者不赚钱”的窘境,富国基金“挖角”频繁或难解困。

一、市场传基金经理限薪背景下,逆势“挖角”圆信永丰基金范妍

在高质量发展要求下,公募基金行业拜金主义、奢靡享乐、“炫富”等不良风气,以及“格外论”“精英论”等错误论调的纠治,被提到业内发展中更重要的位置。仅在2023年,51家上市券商员工薪酬比例出现下降,且“公募基金经理限薪”传言时有传出。

2024年4月,百亿基金经理范妍加入富国基金。而范妍曾管理圆信永丰基金旗下超过三分之一的基金资产,但其名下的基金中,有7只出现了重仓股高度重复的现象,收益率或“一损俱损”。

1.1 高质量发展政策下金融业降薪成必然,券商降薪已呈现市场传公募基金经理降薪

2022年4月,证监会发布《关于加快推进公募基金行业高质量发展的意见》,其中提到要督促基金管理人严格执行薪酬递延制度,严禁短期激励和过度激励行为。而中基协在2022年6月发布的《基金管理公司绩效考核与薪酬管理指引》,则明确基金公司绩效薪酬的递延支付制度,要求递延支付期限不少于3年,递延支付速度应当不快于等分比例,高级管理人员、基金经理等关键岗位人员递延支付的金额原则上不少于40%。

今年,2024年3月15日,证监会发布了《关于加强证券公司和公募基金监管加快推进建设一流投资银行和投资机构的意见(试行)》(以下简称《意见》)并在该文件中明确指出,要深入开展中国特色金融文化建设。督促行业机构及从业人员大力弘扬和践行“诚实守信,不逾越底线;以义取利,不唯利是图;稳健审慎,不急功近利;守正创新,不脱实向虚;依法合规,不胡作非为”的中国特色金融文化。坚决纠治拜金主义、奢靡享乐、急功近利、“炫富”等不良风气,坚决破除“例外论”“精英论”“特殊论”等错误论调。

在高质量发展政策的要求下,金融业降薪或已成行业趋势,其中,部分券商员工的薪酬的变化情况已浮出水面,公募基金的基金经理降薪的消息也已受到市场的广泛关注。

数据显示,在2023年,51家上市券商中,超过一半券商的员工其人均薪酬同比下降。

在公募基金方面,“公募基金经理限薪令”、“公募基金经理薪酬上限”等传言几经更迭,而流传的“基金经理薪酬上限”则有500万元、200万元、120万元等不同版本。

从法规层面看,证监会于2024年3月15日发布的《意见》指出,在优化行业生态发展方面,要加强从业人员管理,配合相关主管部门持续完善行业机构薪酬管理制度;4月12日出台的新“国九条”则指出,要稳步降低公募基金行业综合费率,研究规范基金经理薪酬制度。修订基金管理人分类评价制度,督促树牢理性投资、价值投资、长期投资理念。

在市场传基金经理限薪的背景下,富国基金或“逆趋势”挖角基金经理。

1.2 百亿基金经理范妍离任圆信永丰基金,或系由富国基金“挖角”

2024年4月3日,圆信永丰基金管理有限公司(以下简称“圆信永丰基金”)旗下的基金经理范妍,不再任彼时其名下的8只基金的基金经理,且该8只基金的规模合计占到圆信永丰基金旗下全部基金规模的三分之一以上。

范妍离开圆信永丰基金后的下一站,或正是富国基金。

东方财富Choice数据显示,范妍于2024年4月3日离任了圆信永丰优加生活、圆信永丰优享生活、圆信永丰优悦生活等8只基金,其中包括2只普通股票型基金、3只灵活配置型基金、2只偏股混合型基金、1只混合债券型二级基金。

经测算,上述 8只基金,在范妍任期内最新合计规模合计为128.7亿元。而截至2024年一季度末,圆信永丰基金旗下所有基金合计的规模约为356亿元。

换言之,范妍于2024年4月3日离任的8只基金,合计的规模占到圆信永丰基金旗下全部基金规模的约36.15%。

据基金业协会网站信息公示数据,截至查询日2024年7月29日,姓名为“范妍”的基金从业人员所属机构为富国基金。

也就是说,曾于2024年一季度管理着圆信永丰基金旗下超过36%基金资产的范妍,或已加入富国基金。

1.3 范妍曾管理圆信永丰基金8只基金,离任前6只产品重仓股高度重叠

从范妍曾管理过的基金来看,虽然规模占到了圆信永丰基金旗下全部基金规模的三分之一以上,但8只基金中有7只在范妍离任前的业绩并不亮眼。

东方财富Choice数据显示,截至2024年4月3日离职前,范妍任职的8只基金分别为圆信永丰强化收益A、圆信永丰兴诺、圆信永丰聚优A、圆信永丰兴研A、圆信永丰致优A、圆信永丰优悦生活、圆信永丰优享生活、圆信永丰优加生活。

值得注意的是,除了圆信永丰强化收益A,其他7只基金,即圆信永丰兴诺、圆信永丰聚优A、圆信永丰兴研A、圆信永丰致优A、圆信永丰优悦生活、圆信永丰优享生活、圆信永丰优加生活,在范妍离任前1年内(2023年4月3日至2024年4月2日),获得的收益率均告负,分别为-9.74%、-9.4%、-10.94%、-9.26%、-8.42%、-9.81%、-9.36%。

不难看出,范妍于2024年4月3日离职的8只基金,在范妍离任前的1年内获得的收益率均低于-8%,而值得注意的是,这8只基金中,有6只在范妍离职前时出现了持股大面积重复的现象。

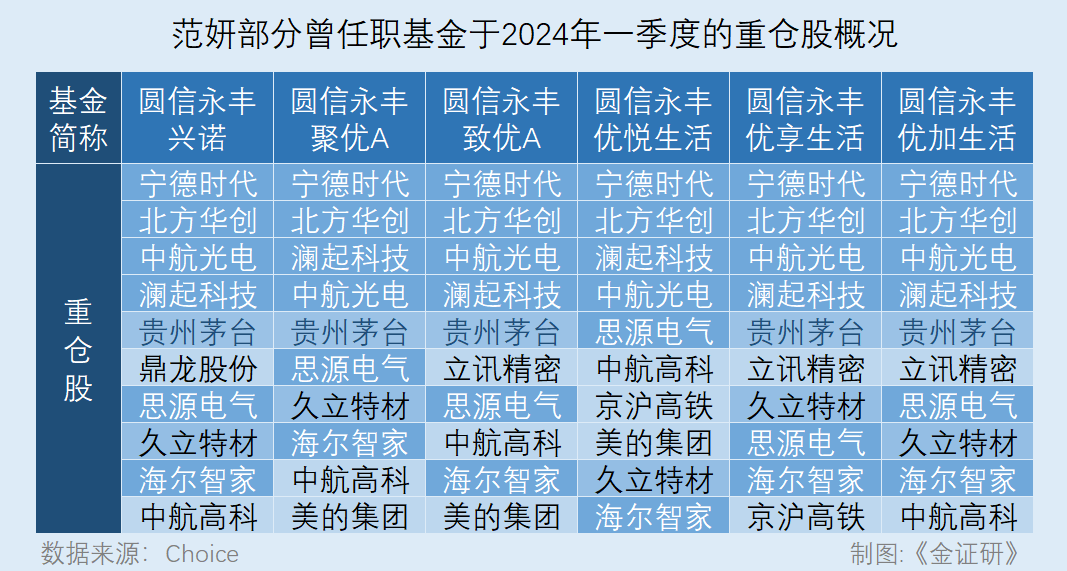

据东方财富Choice数据,经测算,范妍于2024年4月3日离职的8只基金中,圆信永丰兴诺、圆信永丰聚优A、圆信永丰致优A、圆信永丰优悦生活、圆信永丰优享生活、圆信永丰优加生活这6只基金,在2024年一季度的重仓股有6只相同,这6只基金均将宁德时代、北方华创、中航光电、澜起科技、思源电气、海尔智家这6只股票作为重仓股。

另外,圆信永丰兴诺、圆信永丰聚优A、圆信永丰致优A、圆信永丰优享生活、圆信永丰优加生活,第五大重仓股均系贵州茅台;圆信永丰兴诺、圆信永丰聚优A、圆信永丰优悦生活、圆信永丰优享生活、圆信永丰优加生活,均持有久立特材。

也就是说,由富国基金“挖角”的范妍,此前在管理圆信永丰基金旗下产品时,有多只基金的重仓股大面积雷同,且收益率“一损俱损”。

二、“挖角”频繁多为权益类经验基金经理,业绩拉胯“照收”千万级管理费

对于富国基金而言,“基金赚钱但投资者不赚钱”,或仍是其“挖角”多位基金经理后仍要面临的窘境。

2021-2024年,范妍、白冰洋、谢家乐、张弘、李世伟、董治国等多位基金经理,“转身”加入富国基金。但值得注意的是,上述基金经理中,有多位在加入富国基金后,其名下的基金仍出现收益率告负、业绩表现拉跨、巨额亏损与巨额管理费并存等现象。

2.1 富国基金或“挖角”频繁,白冰洋、谢家乐、张弘、李世伟、董治国、张富盛等相继“跳槽”

除了范妍,2022年以来,被富国基金“挖角”的基金经理不止于此。

据东方财富Choice数据截至2024年6月19日的可得数据,经不完全统计,2021年初至2024年(截至2024年6月19日数据),加入富国基金的基金经理,还有白冰洋、谢家乐、张弘、李世伟、董治国、张富盛等。

白冰洋,硕士研究生,2012年2月加入中银国际证券,曾任基金管理部基金经理、中国红1号、基金宝投资主办人。2005年至2009年,白冰洋于国际四大会计师事务所任职,从事国内、国外市场上市公司审计工作,任高级审计员。2009年至2012年,白冰洋任职于台湾群益证券上海研究部,任行业研究员。2023年12月25日起,白冰洋任富国洞见价值股票型证券投资基金的基金经理。

谢家乐,硕士,曾任华泰证券股份有限公司研究所研究员。2014年6月,谢家乐加入大成基金管理有限公司,曾担任研究部研究员、基金经理。2024年1月30日起,谢家乐担任富国长期成长混合型证券投资基金的基金经理。

张弘,复旦大学经济学硕士,曾任华安基金管理有限公司研究员、国投瑞银基金管理有限公司研究员、基金经理、上海伏明资产管理有限公司合伙人、太平资产管理有限公司高级投资经理、中信保诚基金管理有限公司权益投资副总监。2024年4月,张弘加入富国基金,现任富国基金权益专户投资部资深权益投资经理,兼任富国基金资深权益基金经理。

李世伟,硕士研究生,曾于2016年7月至2018年4月任天风证券股份有限公司(以下简称“天风证券”)交易助理,于2018年4月至2023年3月任招商基金管理有限公司(以下简称“招商基金”)投资经理助理。2023年3月,李世伟加入富国基金,自2023年9月起历任权益投资经理,现任养老金投资部权益投资经理,兼任权益基金经理。

董治国,硕士研究生,曾于2015年7月至2022年8月任前海开源基金管理有限公司投资部基金经理、行业研究员。2022年8月,董治国加入富国基金,现任富国国家安全主题混合型证券投资基金的基金经理。

张富盛,上海交通大学金融学学士,曾任德勤华永会计师事务所担任高级税务咨询、中国国际金融有限公司担任分析师、北京高华证券有限责任公司投资研究部经理、摩根基金管理有限公司行业专家、基金经理助理、权益基金经理。2021年11月,张富盛加入富国基金,现任富国价值增长混合型证券投资基金等基金的基金经理。

刘兴旺,复旦大学管理学硕士,曾先后任职于申银万国证券股份有限公司、华宝兴业基金管理有限公司、泰信基金管理有限公司从事固定收益研究和投资工作。2012年11月,刘兴旺加入国投瑞银基金管理有限公司,曾任基金经理;曾任华宝兴业基金管理有限公司固定收益部基金经理助理;国联证券资产管理部副总经理兼固收业务总监;长安基金管理有限公司投资经理、固收总监、基金经理。2021年11月,刘兴旺加入富国基金,历任固定收益投资部固定收益投资经理,2022年7月起任基金经理。

不难看出,2021-2024年,多名其他基金公司的基金经理“跳槽”至富国基金。

2.2 被挖角多数属于权益类经验的基金经理,多数任职产品业绩表现拉胯

基金经理“跳槽”加入另一家基金公司,究竟是自主选择还是被“挖墙脚”,投资者或难以挖掘相关信息。但是多位于近几年加入富国基金的基金经理,其“跳槽”前后所管理基金的业绩,或并不亮眼。

除了范妍,多位加入富国基金的基金经理,多数属于权益类经验的基金经理,一些基金经理跳槽前后,名下基金的业绩呈现出“两副面孔”;而一些基金经理在跳槽前,其名下基金的业绩表现或已“拉胯”。

其中,2021年11月加入富国基金的张富盛,其“跳槽”前后名下基金的业绩,表现出了“两副面孔”。

东方财富Choice数据显示,张富盛曾于2018年3月2日至2021年10月28日、2019年1月29日至2021年10月28日任摩根转型动力混合A、摩根动力精选混合A的基金经理,该2只基金在张富盛任职期间的收益率分别为99.73%、293.28%。

截至查询日2024年7月29日,张富盛共管理4只富国基金旗下的产品,分别为富国碳中和混合A、富国汽车智选混合A、富国清洁能源产业灵活配置混合A、富国价值增长混合A。上述4只富国基金旗下的权益类基金在张富盛任职期间的收益率分别为-23.69%、-36.99%、-39.07%、-31.82%

另外,2022年离开前海开源基金后加入富国基金的董治国,或仅管理着一只偏股混合型基金。

数据显示,2023年2月28日,董治国开始与章旭峰一同管理富国国家安全主题混合A。2023年3月3日,章旭峰不再担任富国国家安全主题混合A的基金经理,董治国开始单独管理该基金。

东方财富Choice数据显示,在董治国于2023年2月28日任职基金经理以来,截至查询日2024年7月29日,富国国家安全主题混合A的涨跌幅为-29.67%,同期内,富国国家安全主题混合A业绩比较基准的涨幅为-13.16%。

换言之,在董治国任富国基金的基金经理以来,富国国家安全主题混合A的收益率告负,且该涨幅低于业绩比较基准。

曾于天风证券、招商基金任职的李世伟,于2023年10月31日起任富国基金旗下富国新趋势灵活配置混合A的基金经理,该基金的单位净值已经低于面值。

东方财富Choice数据显示,截至查询日2024年7月29日,富国新趋势灵活配置混合A在李世伟任职期间内的收益率为-21.89%,基金单位净值已低于1元面值,为0.7062元。

另外,于2024年才任职富国基金旗下基金的基金经理的谢家乐、张弘,其管理的基金则出现了资产净值减少、收益率跑输业绩比较基准等情况。

东方财富Choice数据显示,谢家乐于2024年1月30日开始管理富国长期成长混合A。截至2024年一季度末,富国长期成长混合A的资产净值为38.53亿元,较2023年四季度末的42.42亿元减少3.89亿元,较谢家乐任职基金经理2023年三季度末时的45.26亿元减少6.74亿元。到了2024年二季度末,富国长期成长混合A的资产净值升为41.42亿元。

2024年5月23日起,张弘任富国新机遇灵活配置混合A的基金经理。截至2024年7月29日,富国新机遇灵活配置混合A由张弘管理两个多月的时间,该期间内该基金的收益率已经告负,为-13.32%,跑输了同期业绩比较基准为-0.65%的涨幅。

简言之,从基金业绩及资产净值的变化方面看,张富盛、董治国、李世伟、谢家乐、张弘等“跳槽”加入富国基金的基金经理,能否改变富国基金“基金赚钱但投资者不赚钱”的局面?

2.3 数名基金经理被“挖角”后任期发生巨额亏损,却收管理费数百万至数千万元

一些基金经理跳槽到富国基金后,其名下基金业绩“拉跨”之余,还发生了亏损。

以张富盛为例,东方财富Choice数据显示,其分别于2022年2月16日、5月27日、9月28日开始管理的富国价值增长混合A、富国清洁能源产业灵活配置混合A、富国汽车智选混合A,在2022年约分别收取了2,155.93万元、3,686.78万元、241.14万元管理费,却分别发生了约为4.02亿元、7.34亿元、0.4亿元的亏损;在2023年分别约收取了1,745.23万元、3,924.47万元、641.29万元管理费,却分别发生了约为2.1亿元、7.62亿元、0.8亿元的亏损。

另外,张富盛于2023年2月24日开始任职彼时的新发基金富国碳中和混合A的基金经理,该基金在2023年内收取了约815.37万元的管理费,亏损约9,652.5万元。

曾于前海开源基金任职基金经理的董治国,加入富国基金后,在2023年2月28日任职了富国国家安全主题混合A的基金经理,而该基金在2023年收取数超过500万元管理费的同时,出现了超过6,000万元的亏损。

总而言之,部分曾于其他基金公司任职的基金经理,其加入富国基金后,其名下基金的表现或没有延续以往的绩优历史,或面临业绩疲软的考验。

三、正副董事长在股东领薪,董事长裴长江5年薪酬累计近800万元

2024年以来,基金行业内关于限薪、退薪的市场消息频出,甚至存在“超出标准的薪酬要退回”的传言,而该标准线在300万元左右。

反观富国基金,其董事长裴长江年近六十,副董事长方荣义也超五十岁,二人均在股东方领取薪酬,其中董事长在近五年获得近800万元的薪酬。

3.1 董事长于年近60岁在股东领薪,5年薪酬累计近800万元

2014年8月起,裴长江担任富国基金的董事,2019年3月起,裴长江任富国基金的董事长。且裴长江出生于1965年,已年近六十。

回顾裴长江的履历,裴长江,经济学硕士,自2023年9月26日起担任海通证券董事会秘书,自2023年7月6日起担任海通证券联席公司秘书、联席授权代表;自2013年8月至2023年6月担任海通证券副总经理;自1993年7月至2002年10月在申银万国证券公司(原上海万国证券公司)先后担任多个职务,包括研究部研究员、闸北营业部总经理助理、总经理,浙江管理总部副总经理,经纪总部副总经理;自2002年10月至2013年8月先后担任华宝信托投资有限责任公司投资总监,华宝兴业基金管理有限公司董事、总经理;自2014年11月至2023年12月担任上海海通证券资产管理有限公司董事长;自2015年9月至2016年3月担任海通期货有限公司董事长;自2016年3月至2023年12月担任海通期货股份有限公司董事长。

回顾裴长江的任职历史,不难发现,其于1993年开始,从证券公司的研究员起步,历任总经理助助理、副总经理、总经理,曾于信托公司、基金公司、资产管理公司、期货公司任职,2023年又回到证券公司任职联席公司秘书、董事会秘书及副总经理。

同时,从顾裴长江的任职历史来看,其于2014年8月任职富国基金的董事,在2019年3月任职富国基金的董事长,此前或未任职过基金经理。

此外,虽然富国基金未披露裴长江的在富国基金的报酬情况,但裴长江却在股东方领取了薪酬。据海通证券2019-2023年各年的年度报告,2019-2023各年内,裴长江从海通证券获得的税前报酬总额分别为131.38万元、212.34万元、202.4万元、86.41万元、164.92万元。

经测算,2019-2023年,裴长江五年来,其在股东方领取税前报酬合计约为797.45万元。

除了裴长江,富国基金的董监高里,副董事长方容义也在股东方领薪。

3.2 副董事长在股东方任监事会主席且领薪,近3年薪酬累计超500万元

自2014年12月起,方荣义任富国基金的副董事长。

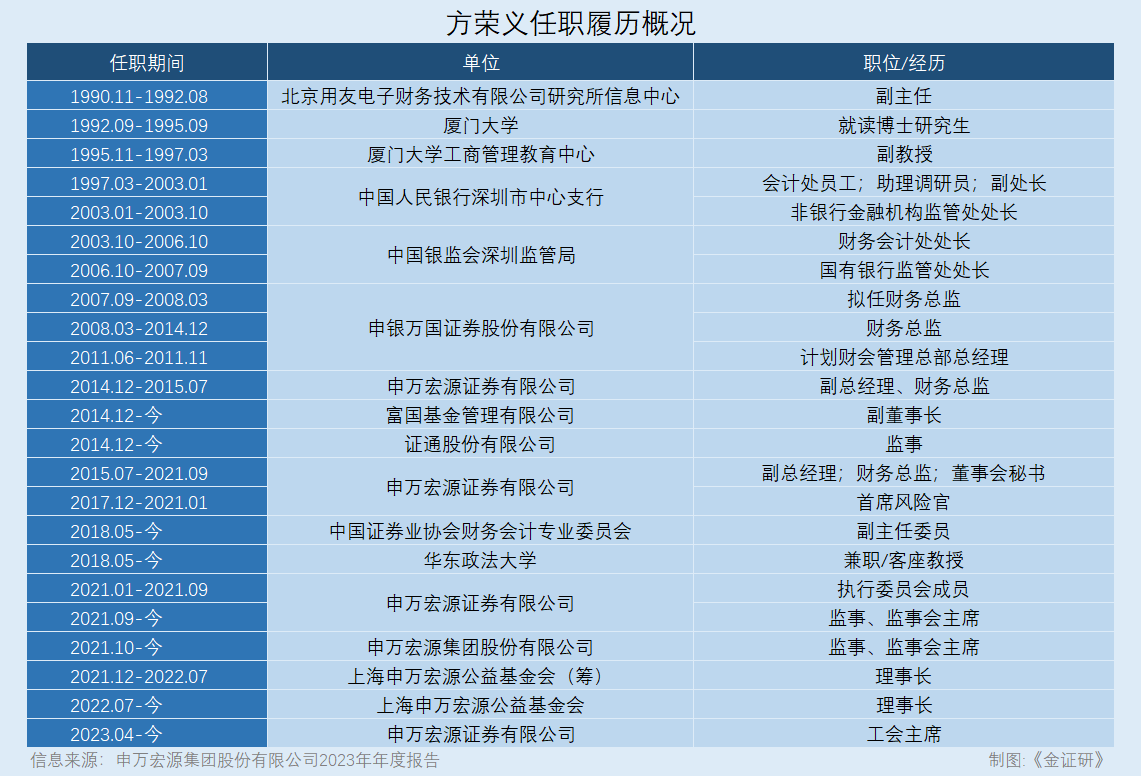

据申万宏源2023年的年度报告,方荣义,57岁,现任申万宏源的监事、监事会主席。方荣义曾任北京用友电子财务技术有限公司研究所信息中心副主任;厦门大学工商管理教育中心副教授;申银万国证券股份有限公司财务总监;申银万国证券股份有限公司财务总监、计划财会管理总部总经理;申万宏源证券有限公司副总经理、财务总监、董事会秘书、首席风险官、执行委员会成员上海申万宏源公益基金会(筹)理事长、中国上市公司协会监事会专业委员会副主任委员。

另外,方荣义自2014年12月起任富国基金副董事长;自2014年12月起任证通股份有限公司监事;自2018年5月起任中国证券业协会财务会计专业委员会副主任委员;自2018年5月起任华东政法大学兼职/客座教授;自2021年9月起任申万宏源证券有限公司(以下简称“申万宏源证券”)监事、监事会主席;自2021年10月起任申万宏源监事、监事会主席;自2023年5月起任中国上市公司协会监事会专业委员会主任委员;自2022年7月起任上海申万宏源公益基金会理事长;自2023年4月起任申万宏源证券工会主席。

值得注意的是,近三年,方荣义自申万宏源获得的税前薪酬超过五百万元。

据申万宏源2021-2023年的年度报告,方荣义在2021-2023年各年内从申万宏源领取税前报酬总额分别为209.87万元、148.28万元、147.98万元。

经测算,2021-2023年,方荣义自申万宏源获得的税前报酬合计506.13万元。

在基金经理限薪的大背景之下,富国基金“挖角”过来的基金经理,多为权益类经验的基金经理。但这些基金经理任期内,旗下基金发生巨额亏损却收取数百万元甚至数千万元的管理费。其中,百亿基金经理范妍加入富国基金前,彼时管理的多只基金的重仓股雷同,且收益率“一损俱损”。对于富国基金而言,其逆势“挖角”多名基金经理,能否解决其“基金赚钱投资者不赚钱”的窘境,值得关注。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。