《金证研》南方资本中心-财报解读 泊楠/作者 南枝/风控

2024年4月12日,国务院印发了《关于加强监管防范风险推动资本市场高质量发展的若干意见》(以下简称“国九条”),该意见指出,未来5年,基本形成资本市场高质量发展的总体框架。投资者保护的制度机制更加完善。上市公司质量和结构明显优化,证券基金期货机构实力和服务能力持续增强。在公募基金方面,国九条指出,要大力发展权益类公募基金,大幅提升权益类基金占比。

2024年4月30日,平安基金管理有限公司(以下简称“平安基金”)发布新基金招募相关文件,其旗下平安医药精选股票型证券投资基金(以下简称“平安医药精选股票A”)将于2024年5月27日起开始接受认购。需要指出的是,平安医药精选股票A的基金经理周思聪,其名下共有2只产品,均“接管”自同一基金经理。而业绩方面,截止至2024年5月23日,周思聪在管的两只基金在其任期内收益率告负,且近六个月跑输沪深300。此外,其中一只混基“重仓”医药生物行业,但周思聪任职以来两行业指数下挫超10%。而周思聪名下两只混基的前十大重仓股中,其中8只重仓股重叠,且其中一只基金多个季度资产净值不足5,000万元。

一、周思聪在管两混基均“接管”自同一基金经理,任职回报率告负年内收益率跑输沪深300

2023年5月,周思聪加入平安基金后,从另一名基金经理丁琳处“接管”了两只混合型基金,其中一只为医疗健康主题混基。2024年4月30日,平安基金新基金的发售公告显示,平安基金将为周思聪发售1只医药主题新股基。

1.1 周思聪任职一只医疗健康主题混基不足1年,新任医药主题股票型产品的基金经理

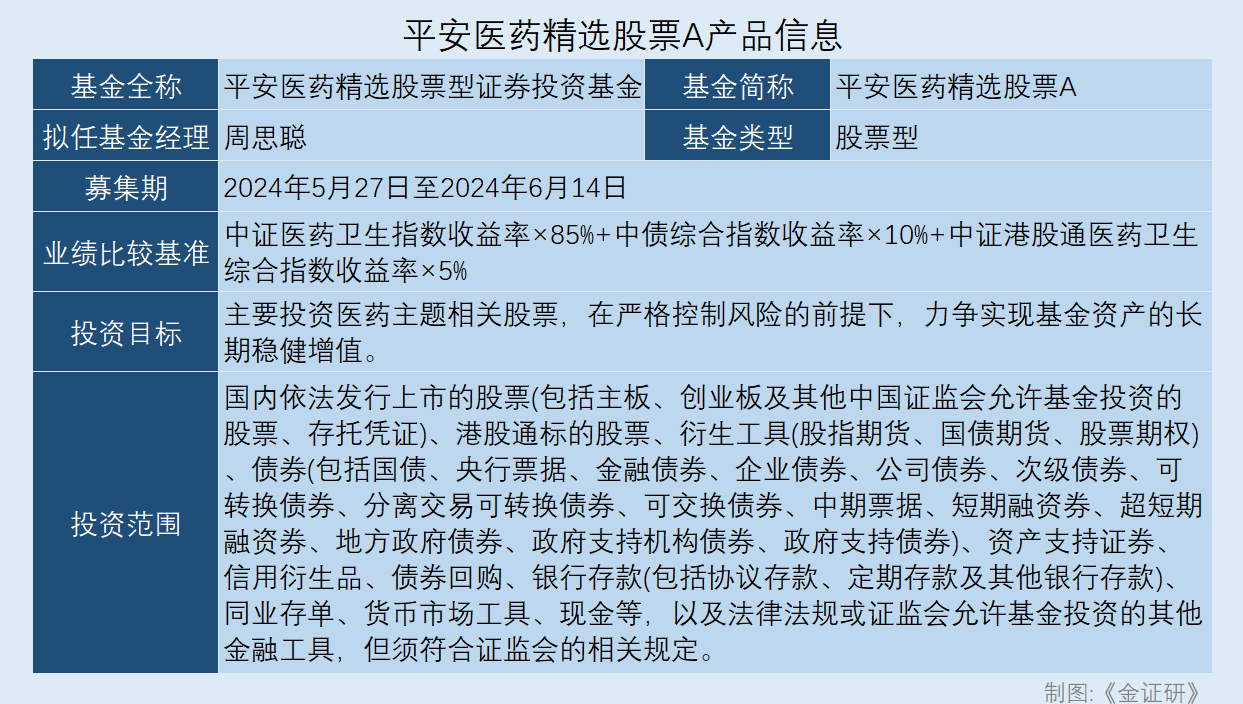

据2024年4月30日平安基金发布的《平安医药精选股票型证券投资基金基金份额发售公告》,平安基金将于2024年5月27日至2024年6月14日公开发售平安医药精选股票A,该基金为契约型开放式、股票型基金。

《平安医药精选股票型证券投资基金招募说明书》显示,平安医药精选股票A的拟任基金经理为周思聪,其业绩比较基准为“中证医药卫生指数收益率×85%+中债综合指数收益率×10%+中证港股通医药卫生综合指数收益率×5%”。

另外,平安医药精选股票A的资产配置为“股票资产(含存托凭证)占基金资产的比例不低于80%,其中投资于港股通标的股票的比例不超过股票资产(含存托凭证)的50%;投资于医药主题相关股票资产占非现金基金资产的比例不低于80%”。

需要指出的是,拟任平安医药精选股票A基金经理的周思聪,其名下已有一只医疗健康主题的混合型基金。

东方财富Choice数据显示,截至2024年5月23日,周思聪正在管理的已成立基金共有两只,分别为平安医疗健康灵活配置混合型证券投资基金(以下简称“平安医疗健康混合A”)、平安核心优势混合型证券投资基金(以下简称“ 平安核心优势混合A”),任职时间分别为2023年11月7日及2023年11月15日。

其中,平安医疗健康混合A的投资目标为“采用自下而上的投资方法,以基本面分析为立足点,精选医疗健康相关产业证券,在科学严格管理风险的前提下,谋求基金资产的中长期稳健增值”。

换言之,周思聪任职1只医疗健康主题混合基金不足1年后,拟出任1只医药主题股票型新发基金的基金经理。

1.2 周思聪执掌2只混合型基金,均系“接管”自同一名基金经理

先来看看拟任平安医药精选股票A的基金经理周思聪的履历。

东方财富Choice数据显示,周思聪,硕士,曾任银华基金管理有限公司的研究员、研究部总监助理、基金经理助理、基金经理、长盛基金管理有限公司(以下简称“长盛基金”)的基金经理。2023年5月,周思聪加入平安基金,现任平安医疗健康混合A及平安核心优势混合A的基金经理。

东方财富Choice数据显示,周思聪曾于2014年1月13日起任银华消费主题混合型证券投资基金(以下简称“银华消费主题混合A”)的基金经理;于2016年11月17日起任银华体育文化灵活配置混合型证券投资基金(以下简称“银华体育文化灵活配置混合A”)的基金经理;于2017年9月28日起任银华智荟内在价值灵活配置混合型发起式证券投资基金(以下简称“银华智荟内在价值灵活配置混合发起式A”)的基金经理。

2018年10月23日,周思聪共离任银华消费主题混合A、银华体育文化灵活配置混合A、 银华智荟内在价值灵活配置混合发起式A这3只基金的基金经理。

此外,周思聪于2019年3月22日起任长盛养老健康产业灵活配置混合型证券投资基金(以下简称“长盛养老健康混合”)的基金经理;于2019年5月22日起任长盛医疗行业量化配置股票型证券投资基金(以下简称“长盛医疗量化股票A”)的基金经理;于2020年7月23日起任长盛竞争优势股票型证券投资基金(以下简称“长盛竞争优势A”)的基金经理。

2023年4月13日,周思聪共离任长盛养老健康混合、长盛医疗量化股票A、长盛竞争优势A这3只基金的基金经理。

目前已经加入平安基金的周思聪,截止至2024年5月23日名下共有2只已成立基金,均为混合型产品。

数据显示,周思聪正在管理的平安医疗健康混合A,自2017年11月24日成立以来至2022年6月22日,曾由乔海英、神爱前分别单独或合作管理。2022年6月23日,原由神爱前独自管理的平安医疗健康混合A,开始由丁琳单独管理。2023年11月7日至2023年11月16日,平安医疗健康混合A,由丁琳及周思聪共同执掌。2023年11月17日起,平安医疗健康混合A由周思聪单独管理,丁琳不再担任该基金的基金经理。

此外,周思聪正在管理的另一只基金平安核心优势混合A,成立于2019年1月29日。2019年1月29日至2020年8月30日,平安核心优势混合A由李化松担任基金经理;2020年8月31日至2020年9月22日,平安核心优势混合A由李化松、丁琳合作管理;2020年9月23日,李化松不再担任平安核心优势混合A的基金经理,该基金开始由丁琳单独管理。2023年11月15日-16日,丁琳与周思聪合作管理平安核心优势混合A。2023年11月17日,丁琳不再担任平安核心优势混合A的基金经理,该基金开始由周思聪单独管理。

换言之,离开长盛基金加入平安基金后,截至2024年5月23日,周思聪管理的两只已成立基金平安医疗健康混合A及平安核心优势混合A,均“接管”自同一位基金经理丁琳。

1.3 执掌2只混基以来任职回报率告负,该两只基金近6个月及年内收益率跑输沪深300

业绩方面,截至2024年5月23日,平安医疗健康混合A及平安核心优势混合A在自周思聪任基金经理以来的收益率均告负。

东方财富Choice数据显示,截至2024年5月23日,平安医疗健康混合A、平安核心优势混合A在思聪任基金经理以来的收益率分别为-2.07%、-4.25%。

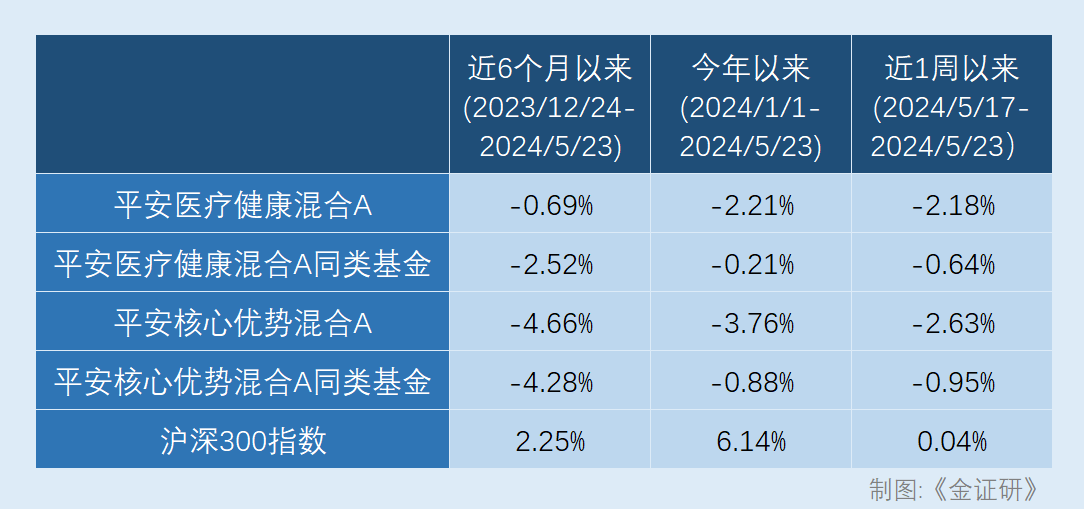

从阶段涨幅来看,数据显示,截至2024年5月23日,近6个月以来、2024年初以来以及近1周以来,平安医疗健康混合A的收益率均告负,分别为-0.69%、-2.21%、-2.18%,跑输沪深300指数在上述各期间内分别为2.25%、6.14%、0.04%的涨幅。

另外,同样截至2024年5月23日,近6个月以来、2024年初以来以及近1周以来,平安核心优势混合A的收益率分别为-4.66%、-3.76%、-2.63%;平安核心优势混合A同类基金的平均收益率分别为-4.28%、-0.88%、-0.95%;沪深300指数的涨幅分别为2.55%、6.14%、0.04%。

简言之,在近6个月以来、2024年初以来以及近1周以来,由周思聪管理的平安医疗健康混合A,其收益率均告负;而周思聪管理的另一只基金,平安核心优势混合A,其近6个月以来、2024年初以来以及近1周以来的收益率不仅跑输了同类基金收益率的平均值,还跑输了沪深300指数的涨幅。

二、出任基金经理后平安核心优势混合A“重仓”医药生物行业,两行业指数跌幅超10%

在周思聪于2023年11月17日担任基金经理后,平安核心优势混合A的行业配置显著偏向了医药生物行业。值得注意的是,在2023年11月17日以来,截至2024年2月5日,两个生物医药行业指数均下跌超过20%,而截至查询日2024年5月23日,该两个生物医药行业指数仍未回升至与2023年11月17日相当的水平。

2.1 平安核心优势混合A持有医药生物股净值占比呈上涨趋势,截至2024年一季度末超70%

值得注意的是,在周思聪担任基金经理后,平安核心优势混合A的行业配置发生了变化。

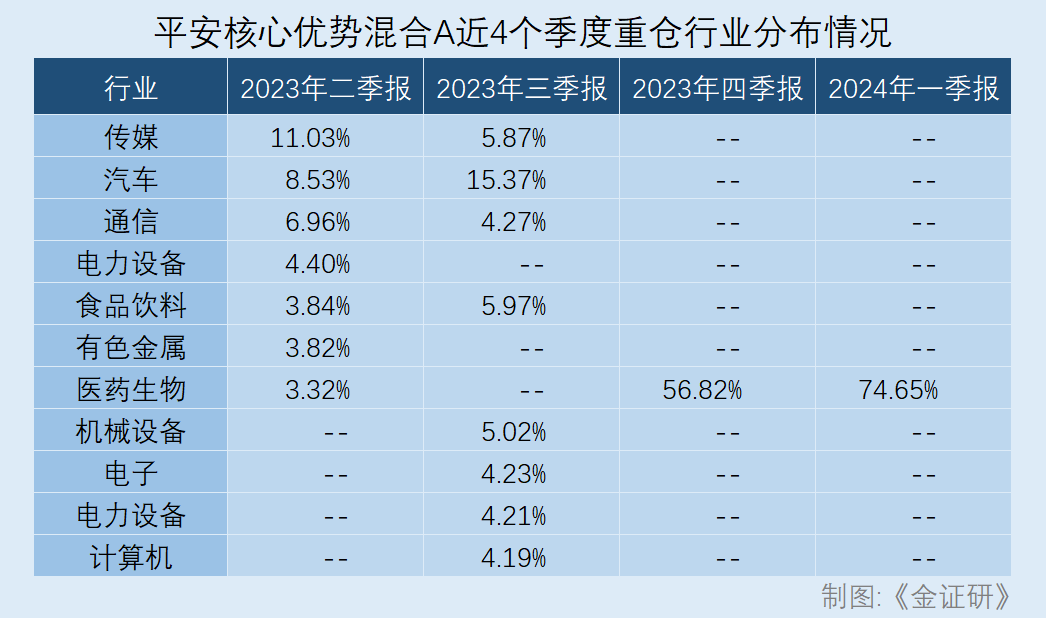

东方财富Choice数据显示,按申万一级行业分类标准统计(下同),截至2023年6月30日,平安核心优势混合A持有传媒、汽车、通信、电力设备、食品饮料、有色金属、医药生物行业的股票,平安核心优势混合A所持上述行业股票的市值,占该基金净值的比例分别为11.03%、8.53%、6.96%、4.4%、3.84%、3.82%、3.32%,合计为41.9%;截至2023年9月30日,平安核心优势混合A持有汽车、食品饮料、传媒、机械设备、通信、电子、电子设备、计算机行业股票,平安核心优势混合A持有上述行业股票的市值,占该基金净值的比例分别为15.37%、5.97%、5.87%、5.02%、4.27%、4.23%、4.21%、4.19%,合计为49.13%。

截至2023年12月31日及2024年3月31日,平安核心优势混合A持有医药生物行业股票的市值占基金净值的比例分别为56.82%、74.65%。

不难看出,在周思聪担任基金经理前,平安核心优势混合A的持股或分散,涵盖多个行业,而其担任基金经理后,已连续2个季度重仓医药生物行业。

据2023年11月《平安核心优势混合型证券投资基金招募说明书(更新)》,平安核心优势混合A行业配置策略为“将在符合经济发展规律的、有政策驱动的、符合经济结构转型趋势及背景的行业中,从大行业板块发展生命周期、行业景气度、行业竞争格局、行业发展空间、技术发展前景及其发展趋势等多角度,前瞻性判断有投资价值的产业板块,从中挑选出具有高成长性的行业,对行业配置不断进行调整和优化”。

在周思聪管理下,2023年四季度及2024年一季度,平安核心优势混合A大比例持有生物医药行业股票的情形,这是否与该基金的行业配置策略存在偏差?

2.2 平安核心优势混合A或“押注”医药生物赛道,周思聪任职以来两行业指数下挫超10%

需要指出的是,周思聪为平安核心优势混合A选择的医药生物赛道,或并不“平坦”。

东方财富Choice数据显示,2023年11月17日起,周思聪担任平安核心优势混合A的基金经理,当日,医药生物(申万)指数(801150.SWI)收8,660.38点,2023年12月1日,医药生物(申万)指数最高上探至8,867.97点,此后,医药生物(申万)指数进入了一轮震荡下跌行情。2024年2月5日,医药生物(申万)指数最低下挫至6,245.52点,收6,500.61点。

截至2024年2月5日收盘,医药生物(申万)指数已较2023年11月17日收盘跌24.94%。

2024年2月以来,医药生物行业行情回暖,但医药生物(申万)指数仍未回升至与2023年11月17日相当的水平。

截至查询日2024年5月23日收盘,医药生物(申万)指数收7,421.55点,但仍较周思聪担任平安核心优势混合A时2023年11月17日收盘的8,660.38点下跌14.3%。

另外一个能反映医药生物行业行情的指数医药生物指数(000809.SH)也存在类似的走势。

东方财富Choice数据显示,医药生物指数于2023年11月17日收9,520.2点,于2024年2月5日收7,507.78点,此期间内医药生物指数下跌了21.14%。截至查询日2024年5月23日收盘,医药生物指数收8,226.98点,较周思聪担任平安核心优势混合A时的2023年11月17日当日收盘时下跌13.58%%。

另外,据东方财富Choice数据,按收盘价计,2024年初以来,截至5月23日,医药生物(申万)指数及医药生物指数的跌幅均超过10%,分别为11.53%、10.12%。

三、接管两只混基后8只重仓股重叠,名下其中一只基金多个季度资产净值不足5,000万元仍为“迷你基”

在周思聪的管理下,平安核心优势混合A除了在行业配置上重仓了医药生物行业,其重仓股还与周思聪名下的另一只基金平安医疗健康混合A高度重合。另外,在周思聪任职基金经理后,平安核心优势混合A或是一只“迷你基”。

3.1 周思聪未接管前两只混基前十大重仓股未发生重叠,接管后该2只基金前6大重仓股相同

先来看看平安核心优势混合A的重仓股持股情况。

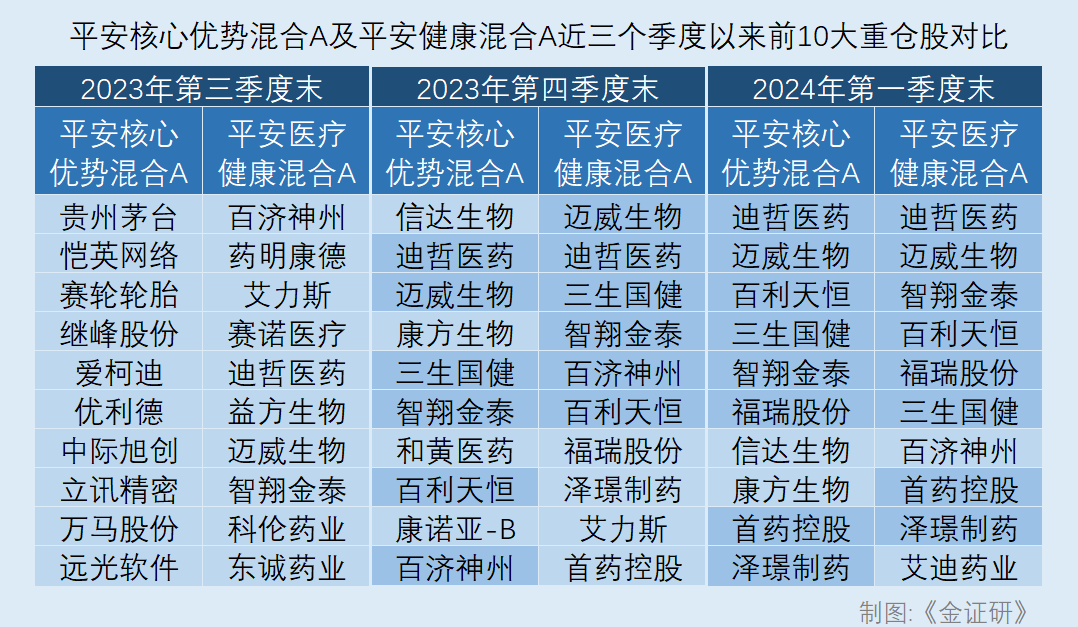

东方财富Choice数据显示,截至2023年第三季度末,彼时平安核心优势混合A还未由周思聪管理,该基金前10大重仓股分别为贵州茅台、恺英网络、赛轮轮胎、继峰股份、爱柯迪、优利德、中际旭创、立讯精密、万马股份、远光软件,与彼时平安医疗健康混合A的前10大重仓股没有重复。

在周思聪任职平安核心优势混合A的基金经理后,截至2023年末,平安核心优势混合A的前10大重仓股分别为信达生物、迪哲医药、迈威生物、康方生物、三生国健、智翔金泰、和黄医药、百利天恒、康诺亚-B、百济神州;平安医疗健康混合A的前10大重仓股分别为迈威生物、迪哲医药、三生国健、智翔金泰、百济神州、百利天恒、福瑞股份、泽璟制药、艾力斯、首药控股。

不难看出,截至2023年末,平安核心优势混合A的前10大重仓股中,有6只与平安医疗健康混合A的前10大重仓股重复,分别为迪哲医药、迈威生物、三生国健、智翔金泰、百利天恒、百济神州。

而东方财富Choice数据显示,截至2024年第一季度末,平安核心优势混合A的前10大重仓股中,已经有8只与平安医疗健康混合A的前10大重仓股重复,分别为迪哲医药、迈威生物、百利天恒、三生国健、智翔金泰、福瑞股份、首药控股、泽璟制药。其中,迪哲医药、迈威生物、百利天恒、三生国健、智翔金泰、福瑞股份均是平安核心优势混合A、平安医疗健康混合A两只基金的前6大重仓股。

3.2 任职基金经理后名下一只混基的净资产先降后升,多个季度合并规模不足5,000万元

问题并未结束。从规模或基金净资产的角度看,转由周思聪管理的平安核心优势混合A/C,或系一只“迷你基”。

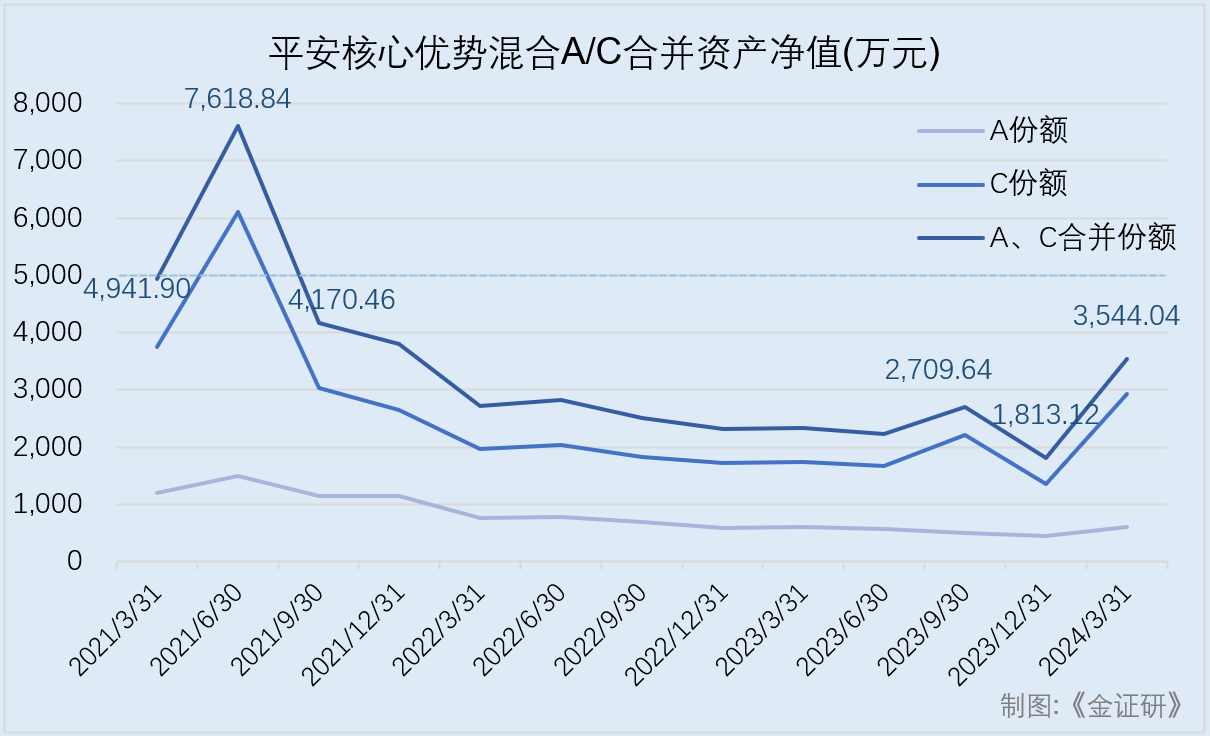

据东方财富Choice数据,按季度统计,经测算,在由周思聪担任基金经理前,2021年第一季度末至2023年第三季度末,平安核心优势混合A/C合并的资产净值分别为4,941.9万元、7,618.84万元、4,170.46万元、3,801.93万元、2,720.45万元、2,820.06万元、2,514.16万元、2,320.54万元、2,339.59万元、2,238.51万元、2,709.64万元。

不难看出,自2021年第三季度末开始至2023年第三季度末,平安核心优势混合A/C合并的资产净值均低于5,000万元,而自2022年第一季度末起截至2023年第三季度末,平安核心优势混合A/C合并的资产净值均低于3,000万元。

值得注意的是,截至由周思聪担任基金经理后的首个季度末,即2023年第四季度末,平安核心优势混合A/C合并的资产净值跌破2,000万元,为1,813.12万元,环比下降33.09%。

截至2024年第一季度末,平安核心优势混合A/C合并的资产净值增加至3,544.04万元,但仍不足5,000万元。

简言之,截至2024年第一季度末,平安核心优势混合A/C的资产净值不足5,000万元。

总而言之,在加入平安基金后,周思聪从另一名基金经理处接管了2只混合型基金,并单独管理该两只基金。截至2024年第一季度末,这两只基金的10只重仓股中有8只重叠,且其中一只仍为基金净值不足5,000万元的“迷你基”。而在今年以来,两只生物医药指数的跌幅均超过8%,即将由周思聪出任基金经理的新基金平安医药精选股票A,其表现或值得关注。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。