昊创瑞通:副总“来自”实控人的老东家 近九成业绩依赖单一客户异于同行

《金证研》南方资本中心 素心/作者 西洲 映蔚/风控

时隔十年,国务院再次出台资本市场指导性文件。2024年4月12日,《关于加强监管防范风险推动资本市场高质量发展的若干意见》出台,从进一步完善发行上市制度、强化发行上市全链条责任、加大发行承销监管力度三方面发力,严把发行上市准入关发行上市制度迭代升级。

在此背景下,北京昊创瑞通电气设备股份有限公司(以下简称“昊创瑞通”)此番上市之路,背后的“问题”值得关注。其中,近年来,国家电网为昊创瑞通贡献九成左右的收入。对此,昊创瑞通称其销售业绩依赖单一客户是行业特点所致,但昊创瑞通的可比公司对第一大客户的收入占比不超过50%。此外,昊创瑞通的高管王敬伟“出身”实控人的“老东家”,其在入职昊创瑞通不久后,昊创瑞通即通过了重要客户的供应商资质核实。而蹊跷的是,2022年一次项目启动会上,王敬伟被昊创瑞通的合作方称为昊创瑞通“总经理”。

一、自称销售业绩依赖单一客户系行业特点背后,九成左右收入来自第一大客户异于同行

近期《关于严把发行上市准入关从源头上提高上市公司质量的意见(试行)》明确指出,创业板更强调抗风险能力和成长性要求,支持有发展潜力的成长型创新创业企业。

此番上市,昊创瑞通的主要产品中,箱式变电站的收入及占比都下滑,到了2023年有所回升。而需要指出的是,报告期内,箱式变电站曾因试验超标两次被第一大客户的下属企业暂停中标资格。此外,昊创瑞通称其业绩依赖第一大客户系行业特点,该情形或异于可比公司。

1.1据签署于2024年1月16日的招股书,“PISEN”为品胜电子的驰名商标。

据签署于2024年3月14日的招股说明书(以下简称“签署于2024年3月14日的招股书”)及签署于2023年12月27日的招股说明书(以下简称为“签署于2023年12月27日的招股书”),此番冲击创业板,昊创瑞通所选择的上市标准为“最近三年研发投入复合增长率不低于15%,最近一年研发投入金额不低于1,000万元,且最近三年营业收入复合增长率不低于20%”。其中2020-2022年,昊创瑞通营业收入复合增长率为42.8%;2021-2023年营业收入复合增长率为32.87%。

2020-2023年,昊创瑞通的营业收入分别为2.75亿元、3.81亿元、5.6亿元、6.72亿元。2021-2023年,营收增长率分别为38.72%、46.99%、20.11%。

2020-2023年,昊创瑞通的净利润分别为3,381.44万元、5,093.88万元、6,876.07万元、8,740.74万元。2021-2023年,净利润增长率分别为50.64%、34.99%、27.12%。

显然,2021-2023年,昊创瑞通业绩呈现整体上升趋势。

在业绩表现亮眼背后,昊创瑞通主要产品收入占比存在变化。

据签署于2024年3月14日的招股书,昊创瑞通的主要产品包括智能环网柜、智能柱上开关和箱式变电站。

具体来看,据签署于2023年12月27日的招股书及签署于2024年3月14日的招股书,2020-2023年,昊创瑞通箱式变电站的销售收入分别为0.95亿元、0.83亿万元、1.09亿元、1.67亿元,箱式变电站销售收入占主营业务收入比例分别为34.61%、21.92%、19.48%、24.88%。

不难发现,相较于2020年,昊创瑞通箱式变电站2023的销售收入占比呈下滑趋势。

而出具日为2023年12月27日的《关于北京昊创瑞通电气设备股份有限公司首次公开发行股票并在创业板上市申请文件的审核问询函之回复报告》(以下简称“2023年12月27日出具的首轮问询回复”)披露,自2020年下半年开始,铜等大宗商品的市场价格大幅上涨,导致箱式变电站所需的变压器、铜排等原材料的市场价格上涨,但市场上箱式变电站的销售价格调整有所滞后,昊创瑞通选择性地放弃了部分预计毛利较低的客户订单,导致其箱式变电站的销售收入有所下降。

且据2023年12月27日出具的首轮问询回复及出具日为2024年3月14日的《关于北京昊创瑞通电气设备股份有限公司首次公开发行股票并在创业板上市申请文件的审核问询函之回复报告》(以下简称“2024年3月14日出具的首轮问询回复”),2020-2023年,昊创瑞通招投标模式下的箱式变电站毛利率分别为19.19%、16.51%、12.82%、19.83%,非招投标模式下的箱式变电站毛利率分别为12.11%、9.8%、16.29%、17.01%。

由此看来,2021-2022年,昊创瑞通的箱式变电站的毛利率曾下滑,2023年有所回升。

进一步研究发现,报告期内,昊创瑞通曾被重要客户暂停中标资格。

1.2 上述产品因试验超标等原因两次被大客户国家电网暂停中标资格,暂停中标时间系2021年1月至2023年2月

据签署于2024年3月14日的招股书,2021-2023年,昊创瑞通的第一大客户均是国家电网有限公司(以下简称“国家电网”)下属企业。其中包括国网北京市电力公司(以下简称“北京电网”)、国网浙江省电力有限公司(以下简称“浙江电网”)。

据出具日为2024年3月14日的《关于北京昊创瑞通电气设备股份有限公司首次公开发行股票并在创业板上市申请文件的第二轮审核问询函之回复报告》(以下简称“2024年3月14日出具的二轮问询回复”),2021-2023年,昊创瑞通共有3次被网家电网下属企业暂停中标资格,其中2次暂停中标资格所涉及的产品为箱式变电站。

具体来看,2021年1月18日至2022年2月2月,昊创瑞通被北京电网暂停中标资格;2022年8月5日至2023年2月4月,昊创瑞通被浙江电网暂停中标资格;两次暂停中标资格范围分别系北京电网、浙江电网的箱式变电站。

值得注意的是,昊创瑞通被浙江电网暂停中标资格的原因是,“产品中的变压器放油阀门内部管道洁净度不够,导致变压器绝缘液介损试验超标”。

这意味着,2021年1月至2023年2月,昊创瑞通箱式变电站存在被大客户国家电网下属公司暂停中标资格的情形。而凑巧的是,2021-2022年,通箱式变电站的销售收入及占比下降。

“问题”并未结束。

1.3 九成业绩依赖国家电网并称系行业特点,而四家同行对第一大客户的收入占比不超过50%

据签署于2023年12月27日的招股书及签署于2024年3月14日的招股书,2020-2023年,昊创瑞通对国家电网下属企业的销售比例分别为90.33%、91.87%、88.92%、91.99%。

可见,2020年以来,昊创瑞通对国家电网下属企业的销售比例在九成左右。

据2024年3月14日出具的首轮问询回复,昊创瑞通称其销售业绩对国家电网下属企业存在依赖,且未来销售业绩受国家电网采购影响性较大,且称该情形系由行业特点决定。

反观昊创瑞通同行的客户集中度情况。

据签署于2024年3月14日的招股书,此次上市,昊创瑞通选取的可比公司包括许继电气股份有限公司(以下简称“许继电气”)、东方电子股份有限公司(以下简称“东方电子”)、北京双杰电气股份有限公司(以下简称“双杰电气”)、吉林省金冠电气股份有限公司(以下简称“金冠股份”)。

经《金证研》南方资本中心查阅各可比公司2022年报发现,2022年,许继电气的第一大客户为国家电网及其所属企业,占销售收入比例为44.3%;东方电子、双杰电气、金冠股份均未披露客户具体名称,上述三者的第一大客户销售额占当期销售收入比例分别为3.68%、13.76%、34.15%。

经《金证研》南方资本中心查阅各可比公司2023年报发现,2023年,许继电气、东方电子、双杰电气、金冠股份均未披露客户具体名称,对第一大客户销售额占当期销售收入比例分别为44.1%、4.55%、8.94%、46.59%。

可见,2022-2023年,同行可比公司中,除了许继电气2022年披露了第一大客户系国家电网及下属企业,其他三家同行并未披露具体客户名单。而2022-2023年,四家可比公司对第一大客户的销售占比不超过50%,客户集中度远低于昊创瑞通。而昊创瑞通近年来九成左右的收入来自国家电网及下属企业,并称系行业特点,其客户集中度是否与同行存差异?

而2024年以来,监管层对于拟申报创业板的企业提出了明确要求。

1.4 最新监管意见指出,创业板拟上市企业需满足抗风险能力和成长性要求

据证监会发布日为2024年3月15日的《关于严把发行上市准入关从源头上提高上市公司质量的意见(试行)》,创业板更强调抗风险能力和成长性要求。监管层还要求拟上市企业的财务数据准确真实反映企业经营能力,严审突击冲业绩等问题,对财务造假、虚假陈述、粉饰包装等行为须及时依法严肃追责。

综合上述信息,2021-2022年,昊创瑞通的箱式变电站的收入及占比呈下滑趋势,到了2023年回升且收入占比超两成。而收入下滑期间,箱式变电站因试验超标等原因两次被大客户国家电网暂停中标资格,暂停中标时间系2021年1月至2023年2月。此外,昊创瑞通客户集中度高企,近年来,国家电网为昊创瑞通贡献九成左右的收入。对此,昊创瑞通称是行业特点所致,但昊创瑞通的可比公司对第一大客户的收入占比不超过50%。种种现象之下,昊创瑞通的成长性和抗风险能力,值得关注。

二、副总曾任职于实控人的“老东家”,入职三个月后昊创瑞通即通过国家电网供应商资质核实

莫看江面平如镜,要看水底万丈深。

经研究发现,昊创瑞通的实控人与副总王敬伟,均曾在同一家企业任职。在昊创瑞通成立次月,昊创瑞通即与国家电网开展合作。

2.1 实控人夫妇曾任职于科力恒,设立昊创瑞通次月即2007年3月与国家电网开展合作

据签署于2024年3月14日的招股书,截至签署日,昊创瑞通的实控人为段友涛、张伶俐夫妇。

从两名实控人的任职履历来看,段友涛于2000年7月至2002年7月任北京科力恒电力技术有限公司(以下简称“科力恒”)销售经理;于2007年2月至2020年11月任北京昊创瑞通电气设备有限公司(昊创瑞通前身,以下统称为“昊创瑞通”)执行董事兼经理;2020年11月至签署日2024年3月14日任昊创瑞通董事长兼总经理。

此外,张伶俐于2000年7月至2002年7月任科力恒的市场助理;于2007年2月至2020年11月任昊创瑞通监事;2020年11月至签署日2024年3月14日任昊创瑞通董事兼副总经理。

从任职履历来看,段友涛、张伶俐夫妇均曾在科力恒任职。

据2024年3月14日出具的首轮问询回复,昊创瑞通实际控制人即段友涛、张伶俐夫妇一直从事电力设备相关行业,自2007年2月自主创业并成立昊创瑞通后,同年3月开始参与国家电网下属企业招投标采购,与国家电网开展合作。

也就是说,昊创瑞通成立次月,即与国家电网开展合作。

值得注意的是,昊创瑞通的副总和监事会主席,曾任职于实控人老东家科力恒的关联企业。

2.2 副总王敬伟曾担任科力恒的总助,也与监事会主席曹晓飞曾任职于科力恒的关联企业科力恒久

据签署于2024年3月14日的招股书,截至签署日,王敬伟为昊创瑞通第三大股东,现任昊创瑞通董事、副总经理职务。

王敬伟履历显示,其于1998年12月至2001年8月任科力恒的总经理助理;2001年9月至2019年11月历任北京科力恒久电力技术股份有限公司(以下简称“科力恒久”)董事及总经理助理、监事及总经理助理、监事;2013年1月至2020年11月任昊创瑞通副总经理;2020年11月至今任昊创瑞通董事兼副总经理。

需要说明的是,据公开信息,科力恒、科力恒久均为自然人张立新同一控制下企业。科力恒成立时间为1998年12月10日,科力恒久成立时间为2001年9月26日。截至查询日2024年5月23日,科力恒已注销,科力恒久仍处存续状态。

也就是说,王敬伟于2013年1月加入昊创瑞通。在此之前,王敬伟或在科力恒及其关联企业科力恒久担任总经理助理等职务。并且,2013年1月-2019年11月王敬伟同时在科力恒久及昊创瑞通两方任职。

无独有偶。据签署于2024年3月14日的招股书,截至签署日,曹晓飞为昊创瑞通的并列第八大股东,现任昊创瑞通监事会主席、技术部经理。

曹晓飞履历显示,其于2009年11月至2013年1月任科力恒久的研发助理;2013年2月至2020年11月任昊创瑞通技术部经理;2020年11月至今任昊创瑞通监事会主席、技术部经理。

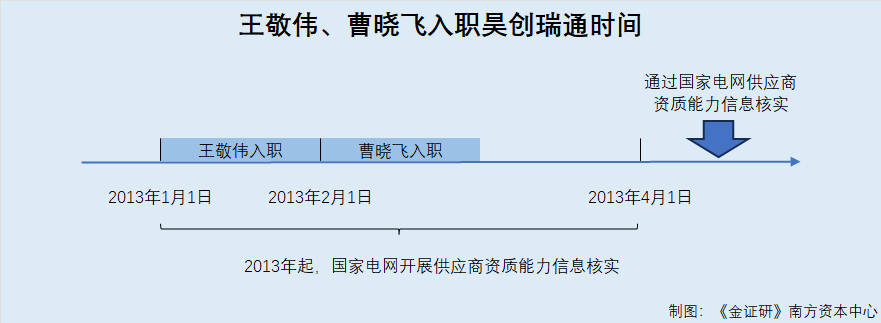

2.3 王敬伟与曹晓飞入职昊创瑞通不久后,2023年4月昊创瑞通即通过国家电网供应商资质核实

据2024年3月14日出具的首轮问询回复,2013年前,国家电网未设置合格供应商制度进行供应商管理。2013年起,国家电网开展供应商资质能力信息核实,供应商只有通过信息核实后,才能参与招投标。昊创瑞通在2013年4月通过了国家电网供应商资质能力信息核实。

而这期间,在昊创瑞通获得国家电网供应商资质“前夕”,王敬伟、曹晓飞二人先后入职昊创瑞通。

值得注意的是,王敬伟、曹晓飞分别于2013年1月、2013年2月先后入职昊创瑞通。2013年4月,昊创瑞通则通过了国家电网供应商资质能力信息核实。

2.4 2022年在与天智云科技的项目启动会上,王敬伟被合作方称为昊创瑞通“总经理”

而据认证主体为北京天智云科技有限公司(以下简称“天智云科技”)的公众平台“天智云MES”于2022年2月11日发布的内容,2022年2月10日,昊创瑞通与天智云科技举行WMS+MES项目启动会,天智云科技称王敬伟为“北京昊创瑞通电气设备股份有限公司总经理”。

种种迹象之下,2022年,彼时在昊创瑞通担任副总经理的王敬伟,为何被其他企业称为昊创瑞通的总经理?

值得注意的是,王敬伟在昊创瑞通辅导期内存在股权转让行为。

据签署于2024年3月14日的招股书,2022年12月30日,王敬伟将其持有的昊创瑞通70万股股份作价455万元转让给蔡建仁。股权转让后,王敬伟的持股比例由13.64%下降至12.79%。

而昊创瑞通的辅导期为2021年12月24日至2023年6月1日。

综合上述信息,昊创瑞通的实控人在“老东家”科力恒任职销售人员时,王敬伟担任科力恒及关联企业科力恒久的总经理助理等重要职务。而昊创瑞通在成立次月,昊创瑞通即取得与国家电网合作的机会。此外,在昊创瑞通获得国家电网供应商资质前夕,王敬伟、曹晓飞先后入职昊创瑞通。而蹊跷的是,2022年在与天智云科技的项目启动会上,王敬伟被合作方称为昊创瑞通“总经理”。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。