《金证研》北方资本中心 舒望/作者 韦司 汀鹭/风控

2016年11月1日,杭州图南电子股份有限公司(以下简称“图南电子”)在新三板挂牌并公开转让。2020年9月,图南电子完成上市辅导备案。历经九轮辅导,于2022年11月,图南电子“骤然”终止辅导备案并解除辅导协议。同一月内,图南电子又“匆匆”更换保荐机构,重启上市辅导。

值得注意的是,拟登陆北交所的图南电子,不仅业绩“开倒车”且扣非后加权平均净资产收益率逐年下滑。此外,图南电子还存在赊销加剧情形。需要指出的是,图南电子两大业务即应急广播系统集成服务与软硬件一体化设备销售,非同一产品形态。在此基础上,其存在智慧校园业务,招股书却并未提及,有待监管核查。

一、业绩“开倒车”ROE逐年下降,应收款占营收比例攀升或赊销加剧

此番上市,作为申报北交所的企业,图南电子营收及净利润增速均陷入负增长。雪上加霜的是,2020-2022年,图南电子的应收款占营业收入的比例逐年上涨。

1.1 2020-2022年,图南电子营业收入及净利润均负增长

据图南电子签署日为2024年1月9日的招股说明书(以下简称“签署于2024年1月9日的招股书”),此次上市,图南电子拟登陆北交所。

据《北京证券交易所股票上市规则(试行)》第1.4条,本所充分发挥对全国中小企业股份转让系统的示范引领作用,深入贯彻创新驱动发展战略,聚焦实体经济,主要服务创新型中小企业,重点支持先进制造业和现代服务业等领域的企业,推动传统产业转型升级,培育经济发展新动能,促进经济高质量发展。

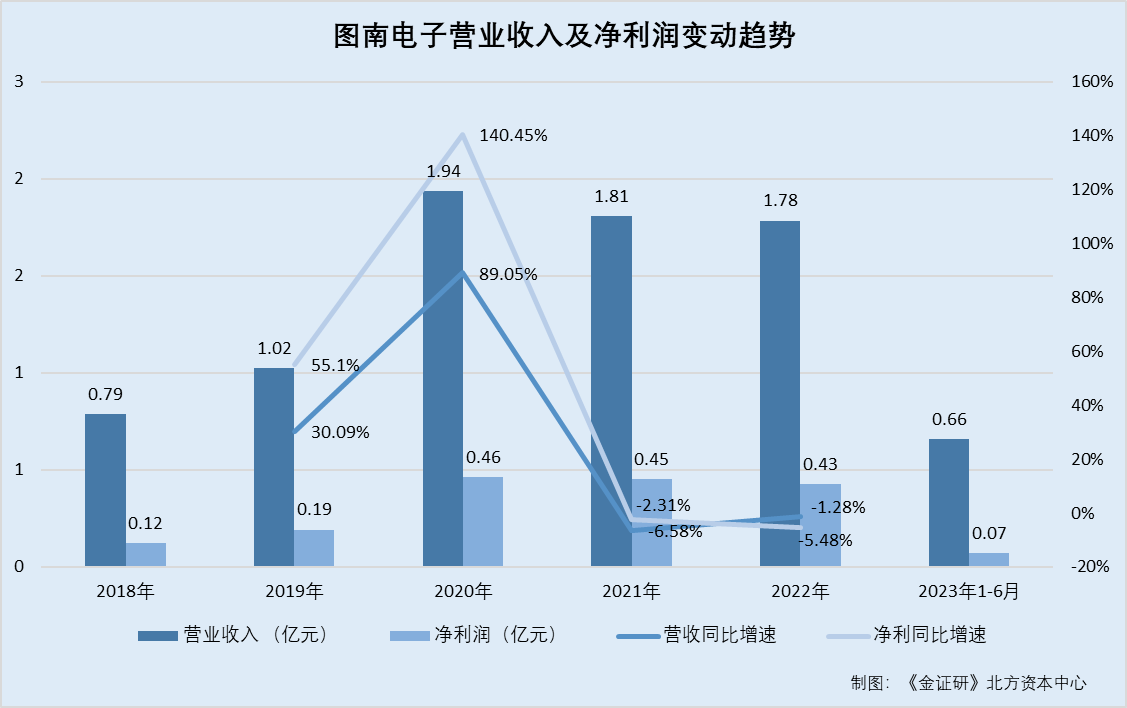

据签署于2024年1月9日的招股书及2019年报,2018-2022年及2023年1-6月,图南电子的营业收入分别为0.79亿元、1.02亿元、1.94亿元、1.81亿元、1.78亿元、0.66亿元。

同期,图南电子的净利润分别为1,240.33万元、1,925.93万元、4,625.84万元、4,518.89万元、4,271.44万元、663.29万元。

根据《金证研》北方资本中心测算,2019-2022年,图南电子营业收入增速分别为30.09%、89.05%、-6.58%、-1.28%,净利润增速分别为55.1%、140.45%、-2.31%、-5.48%。

显而易见,2021-2022年,图南电子营业收入、净利润均为负增长。

此外,近三年,图南电子扣非后加权平均净资产收益率逐年下滑。

1.2 2020-2022年扣非后加权平均净资产收益率下滑,主营业务毛利率低于同行均值

据签署于2024年1月9日的招股书,2020-2022年及2023年1-6月,图南电子的扣除非经常性损益后的加权平均净资产收益率分别为59.03%、32.99%、26.08%、3.5%。

此外,图南电子的主营业务毛利率低于其可比同行均值。

据签署于2024年1月9日的招股书,2020-2022年及2023年1-6月,图南电子的主营业务毛利率分别为48.52%、47.65%、48.91%、45.11%。

同期,图南电子可比同行的毛利率均值分别为55.53%、53.8%、52.07%、37.23%。

值得注意的是,图南电子或赊销加剧。

据签署于2024年1月9日的招股书,2020-2022年各年末,图南电子的应收票据分别为265.07万元、1,676.06万元、1,314.26万元,应收账款分别为5,414.02万元、5,127.15万元、7,172.06万元,应收款项融资为0元、313.24万元、515.94万元。

根据《金证研》北方资本中心研究,2020-2022年各年末,图南电子应收票据、应收账款及应收款项融资合计值(以下简称“应收款”)占其营业收入的比重分别为29.35%、39.37%、50.44%。

据签署于2024年1月9日的招股书,图南电子选取的同行业可比公司为北京数码视讯科技股份有限公司(以下简称“数码视讯”)、湖南康通电子股份有限公司(以下简称“康通电子”)、成都德芯数字科技股份有限公司(以下简称“德芯科技”)。

据数码视讯2021-2022年年报,2020-2022年各年末,数码视讯的营业收入分别为9.87亿元、10.28亿元、10.96亿元。同期,数码视讯的应收票据分别为0.16亿元、0.2亿元、0.18亿元,应收账款分别为3.97亿元、2.89亿元、2.53亿元,应收款项融资分别为1.19亿元、0.96亿元、0.75亿元。

根据《金证研》北方资本中心测算,2020-2022年各年末,数码视讯应收款占营业收入的比例分别为53.95%、39.47%、40.73%。

据康通电子2021-2022年年报,2020-2022年各年末,康通电子的营业收入分别为1.23亿元、1.33亿元、1.4亿元。同期,康通电子的应收票据分别为0元、0元、0.24亿元,应收账款分别为0.15亿元、0.35亿元、0.5亿元,应收款项融资分别为302.36万元、0元、0元。

根据《金证研》北方资本中心测算,2020-2022年年末,康通电子应收款占营业收入的比例分别为14.99%、26.36%、37.38%。

据德芯科技2021-2022年年报,2020-2022年各年末,德芯科技的营业收入分别为2.71亿元、2.63亿元、3.35亿元。同期,德芯科技的应收票据分别为0.05亿元、0.03亿元、0.24亿元,应收账款分别为0.13亿元、0.21亿元、0.18亿元,应收款项融资分别为0元、0元、0元。

根据《金证研》北方资本中心测算,2020-2022年年末,德芯科技应收款占营业收入的比例分别为6.8%、9.2%、12.8%。

2020-2022年各年末,上述同行业可比公司应收款占营业收入的比均值分别为25.26%、25.02%、30.29%。

对比之下,2020-2022年,图南电子的应收款占其营业收入的比重逐年增长,且高于同行均值。

综合上述情形,2021-2022年,图南电子营业收入、净利润增速开倒车。且近三年,其扣非后加权平均净资产收益率逐年下降,主营业务毛利率低于可比同行均值。除此之外,2020-2022年,图南电子应收款占营业收入的比重逐年上升且高于同行均值,或赊销加剧。

事出反常必有妖。

以主营业务来看,图南电子主要从事应急广播系统集成服务,以及相关的软硬件一体化设备销售两大业务。蹊跷的是,通过图南电子持有域名发现,其或存在智慧校园业务,然而招股书却对此业务“隐而未宣”。

2.1 应急广播系统集成服务贡献超七成收入,软硬件一体化设备销售收入占比超一成

据签署于2024年1月9日的招股书,图南电子的主营业务收入按照产品或服务类别划分,包括应急广播系统集成服务,以及相关的软硬件一体化设备销售等。

2020-2022年及2023年1-6月,图南电子应急广播系统集成服务收入占主营业务收入的比重分别为79.37%、82.97%、76.44%、92.7%;软硬件一体化设备销售收入占主营业务收入的比重分别为18.7%、14.89%、20.85%、4.52%。

可见,报告期期内,图南电子超七成主营业务收入来自于应急广播系统集成服务。

事实上,图南电子对其业务或未完全披露。

2.2 图南电子持有域名网页显示其存在智慧校园业务,且有合作案例

据签署于2024年1月9日的招股书,截至2023年6月30日,图南电子的域名包括“2035kids.com”,对应的网站名称为图南智慧校园,注册日期为2019年3月8日。

据图南智慧校园官网,截至查询日2024年1月17日,图南电子是围绕国家教育信息化、“三通两平台”落地开发的专业软硬件服务商,是国家大力扶持的智慧教育产业的领先单位,也是国内最具影响力的教育信息化企业之一。

截止查询日2023年12月27日,智慧校园项目已覆盖全国各地多个地区,同时与三大运营服务商建立长期战略合作伙伴关系。

并且,图南电子的解决方案包括平安校园、宿舍管理、书法教室。合作案例包括江山市江山中学、杭州市大禹路小学、衢州市大成小学、杭州市淳安县南山学校等。

然而,图南电子或未对其智慧校园业务进行披露。

2.3 两大业务或非同一产品形态,招股书未披露智慧校园业务及存在校园客户

据签署于2024年1月9日的招股书,图南电子系统集成服务内容主要包含自主研发的软硬件设备和外购配套产品及服务。图南电子披露称,其应急广播系统已经在全国多个地区的应急广播平台和各级应急广播系统实现规模化应用,能够有效提供突发事件预警、自然灾害预警等各类应急预警。

而软硬件一体化设备主要为各类型的音柱、收扩机、控制器和适配器等。软硬件一体化设备销售业务的客户以集成商客户为主。集成商客户在获取应急广播系统项目订单后,根据项目需求向图南电子采购相关设备。

客户层面,据签署于2024年1月9日的招股书,图南电子披露其致力于为各地文旅(广电)局、融媒体中心、广电网络公司等客户提供应急广播系统整体解决方案。并未提及智慧校园业务以及学校客户。

由此可知,图南电子的主要服务对象或未涉及校园领域客户。

综上而言,2020-2022年,图南电子超七成主营业务收入来自于应急广播系统集成服务,软硬件一体化设备销售收入占比超一成。需要指出的是,图南电子上述两大业务非同一产品形态。且图南电子亦未提及下游涉及校园领域。在此情形下,图南电子未披露智慧校园业务,是否合理?智慧校园业务,是否为图南电子贡献收入?图南电子未披露智慧校园业务收入,是否对财报数据构成影响?

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。