《金证研》北方资本中心 听雨/作者 韦司 汀鹭 映蔚/风控

五年间,注册制改革实质破局,优胜劣汰的市场生态逐渐形成。截至2023年11月6日,沪深交易所年内共终止超170家企业发行上市审核。其中,52家企业均为主动撤回,而安徽博石高科新材料股份有限公司(以下简称“博石高科”)系其中之一。

上市未果背后,2020年起,博石高科先后放弃了正极材料市场中高出货量的磷酸铁锂,选择专注于锰酸锂领域。令人唏嘘的是,近年来锰酸锂下游市场或“降温”,博石高科成长能力几何?另一方面,博石高科核心技术人员从“前东家”离职未满一年,即为其“贡献”多项专利。值得关注的是,博石高科向关联方采购电子工程及设备逾两千万元,而交易期间,该关联方社保缴纳人数仅1人,交易真实性或遭拷问。

一、下游市场或“降温”,放弃高出货量“赛道”或拷问成长能力

企业若未及时掌握相关技术并有效地开发出符合市场需求的产品时,将对企业未来发展产生不利影响。

2018-2022年,博石高科主营产品锰酸锂的市场规模逐年缩小,在此背景下,博石高科却主动放弃正极材料市场中高出货量“赛道”,选择专注锰酸锂市场。

1.1 2022年,博石高科主要产品锰酸锂销量下降6,370吨

据博石高科签署于2023年5月29日的招股说明书(以下简称“招股书”),博石高科计划在深圳证券交易创业板上市。

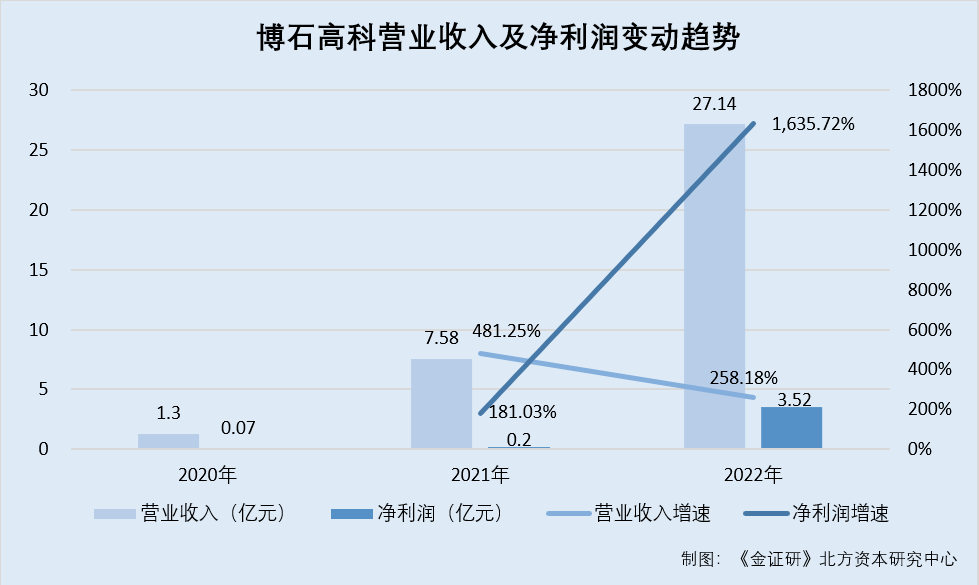

2020-2022年,博石高科营业收入分别为1.3亿元、7.58亿元、27.14亿元。同期,博石高科净利润分别为0.07亿元、0.2亿元、3.52亿元。

根据《金证研》北方资本中心研究,2021-2022年,博石高科的营业收入的同比增长率分别为481.25%、258.18%。同期,博石高科净利润的同比增长率分别为181.03%、1,635.72%。

2022年,博石高科的营业收入增长,但博石高科的主营业务产销量却在下滑。

据招股书,博石高科主营业务为锰基正极材料的研发、生产及销售,主要产品包括容量型锰酸锂、动力型锰酸锂、倍率型锰酸锂。

销量方面,2020-2022年,博石高科的容量型锰酸锂销售数量分别为1,900吨、14,800吨、9,700吨,博石高科的动力型锰酸锂销售数量分别为4,000吨、10,100吨、8,100吨,博石高科的倍率型锰酸锂销售数量分别为40吨、70吨、800吨。

经测算,2022年,博石高科的锰酸锂销量累计减少6,370吨。

1.2 2018-2022年,国内锰酸锂正极材料出货量增长率呈下降趋势

据招股书,目前市场主流的正极材料包括磷酸铁锂、锰酸锂、钴酸锂、三元镍钴锰等。

据深圳电子商会官网2023年3月2日的公开信息,2017-2022年,国内正极材料出货量分别为20.8万吨、27.5万吨、40.4万吨、51万吨、113万吨、190万吨。

根据《金证研》北方资本中心研究,2018-2022年,国内正极材料出货量增长率分别为32.21%、46.91%、26.24%、121.57%、68.14%。

而细分来看,据招股书,2017-2022年,国内锰酸锂正极材料出货量分别为3.3万吨、5.5万吨、7.5万吨、9.1万吨、10.2万吨、6.6万吨。同期,国内锰酸锂正极材料出货量增长率分别为32%、66.7%、36.4%、21.3%、12.1%、-35.6%。

不难看出,2018-2022年,国内锰酸锂正极材料出货量增长率呈下降趋势。

在此背景下,国内锰酸锂出货量或不容乐观。

1.3 2022年国内正极材料出货量超九成来自磷酸铁锂、镍钴锰三元材料,锰酸锂占比不足4%

据深圳电子商会官网于2023年3月2日发布的公开信息,2022年,国内磷酸铁锂、镍钴锰三元材料、钴酸锂、锰酸锂及其他正极材料出货量占比分别为58.4%、33.7%、4.1%、3.6%、0.2%。

不难看出,2022年国内正极材料出货量超九成来自磷酸铁锂、镍钴锰三元材料,而锰酸锂出货量占比不足4%。

令人唏嘘的是,对于磷酸铁锂、镍钴锰三元材料,博石高科或选择“绕道而行”。

1.4 2020年博石高科与同行签署《不竞争协议书》,约定不从事镍钴锰三元材料业务

据新乡天力锂能科技股份有限公司(以下简“天力锂能”)签署于2022年6月29日的招股说明书,2020年5月,博石高科与天力锂能签署了《不竞争协议书》,双方约定在2020年5月14日至2025年5月13日期间,博石高科不以任何形式从事镍钴锰三元材料业务。

然而,关于签署《不竞争协议书》,博石高科在招股书中“只字未提”。

不止于此,对于磷酸铁锂,博石高科则以资金及技术门槛为由,放弃继续发展该业务计划。

1.5 博石高科称因磷酸铁锂产业存在资金及技术门槛,主动放弃继续发展该业务计划

据招股书,2020年四季度以来,受下游国内新能源汽车产销量及动力电池装机量需求增长,计划进入磷酸铁锂行业。但基于磷酸铁锂系技术资金、密集型产业,其市场开拓以及规模化生产均存在一定门槛,故博石高科在权衡利弊后,主动放弃了向该行业继续发展的计划,决定集中精力开拓锰酸锂市场,相应减少了对磷酸铁锂的相关投入。

至此,博石高科作为正极材料厂商,主动放弃高出货量占比的磷酸铁锂“赛道”,选择了份额不足4%的锰酸锂市场。

上述行为是否为“明智之举”?或该打上问号。

1.6 同行业可比公司除锰酸锂外仍有其他产品业务,博石高科产品结构或单一

据招股书,博石高科共选取四家同行业可比公司,分别是新乡市中天新能源科技股份有限公司(以下简称“中天新能”)、无锡晶石新型能源股份有限公司(以下简称“晶石能源”)、湘潭电化科技股份有限公司(以下简称“湘潭电化”)、江西智锂科技股份有限公司(以下简称“智锂科技”)。

据中天新能2022年年报,2022年,中天新能营业收入为4.75亿元,其中,锰酸锂、镍钴锰三元材料以及富锂锰基的营业收入分别为4亿元、0.04亿元、0.03亿元。

不难看出,虽然中天新能的主营业务为锰酸锂,但是,营业收入构成中依然有其他正极材料的营业收入。

据晶石能源2022年年报,2022年,晶石能源营业收入为1.57亿元,其中,锰酸锂、镍钴锰三元材料的营业收入分别为0.92亿元、0.47亿元。

根据《金证研》北方资本中心研究,2022年,晶石能源的镍钴锰三元材料营业收入、锰酸锂营业收入占总营业收入的比例分别为30.09%、58.77%。

据智锂科技2022年年报,2022年,智锂科技总营业收入为12.32亿元,其中,磷酸铁锂、锰酸锂、碳酸锂、其他业务的营业收入分别为10.28亿元、1.46亿元、0.53亿元、0.04亿元。

根据《金证研》北方资本中心研究,2022年,智锂科技的磷酸铁锂、锰酸锂、碳酸锂、其他业务的销售收入占营业收入的比例分别为83.48%、11.86%、4.3%、0.33%。

据湘潭电化2022年年报,2022年,湘潭电化的电解二氧化锰、锰酸锂、高纯硫酸镍、尖晶石型锰酸锂、污水处理、其他业务的营业收入分别为10.11亿元、0.93亿元、2.47亿元、4.57亿元、1.21亿元、1.72亿元,占湘潭电化当期营业收入比例分别为48.13%、4.41%、11.77%、21.74%、5.76%、8.19%。

由上述同行的产品结构可以看出,同行除了锰酸锂相关产品外,还涉及其他电池材料产品,而博石高科仅有锰酸锂,产品结构或单一。

从下游电动两轮车市场来看,近年来,锂电池版电动两轮车的渗透率出现收缩。

1.7 锰酸锂主要应用于锂电池版本电动两轮车,但国内锂电池版本电动两轮车市场份额下降

据招股书,锂电池正极材料的下游为锂电池制造,并最终应用于新能源车、消费电子、储能等领域。

其中,3C数码等消费智能产品领域,主要应用的正极材料为钴酸锂。新能源汽车动力电池领域,主要应用的正极材料主要为磷酸铁锂、镍钴锰三元材料。储能锂电池市场,现阶段锂电池材料体系以磷酸铁锂为主。2021年,锂电池版本电动两轮车领域中,锰酸锂电池市场占比为56%。

可见,锰酸锂正极材料主要应用于电动两轮车电池领域。

据招股书,2017-2022年,国内电动两轮车产量分别为3,113万辆、3,267万辆、3,585万辆、4,526万辆、5,251万辆、5,543万辆。同期,国内锂电版电动两轮车产量分别为115万辆、252万辆、409万辆、815万辆、840万辆、610万辆。

根据《金证研》北方资本中心研究,2017-2022年,国内锂电池版电动两轮车总体渗透率分别为3.69%、7.71%、11.41%、18.01%、16%、11%。

显然,2017-2022年,虽然国内电动两轮车产量逐年上涨,但在2020-2022年,国内锂电池版本电动两轮车总体渗透率却呈下降趋势。对于专注于锰酸锂“赛道”的博石高科,其未来成长能力几何?

二、核心技术人员从前东家离职未满一年,即为博石高科“贡献”多项专利

企业创新能力是改善企业生产经营、增强企业市场竞争力的重要手段。

目光回到博石高科,其核心技术人员从“老东家”离职未满一年即参与博石高科专利的研发。

2.1 2020年7月,马岩华从晶石能源离职后任博石高科核心技术人员

据招股书,截至签署日2023年5月29日,马岩华系博石高科的核心技术人员,2008年4月至2020年7月,马岩华历任晶石能源品质管理部长、技术研发部长、副总工程师,2017年5月至2020年11月,马岩华任晶石能源监事,2020年10月至2023年8月23日,马岩华任博石高科工程院副院长。

上文提及,晶石能源为博石高科同行业可比公司,其超五成产品收入来自锰酸锂。

即是说,2020年11月,马岩华从晶石能源离职。2020年10月,马岩华从晶石能源离职的前一个月,便入职博石高科并担任工程院副院长。

不仅如此,马岩华从晶石能源辞职后,未满一年或为博石高科贡献专利。

2.2 2021年3月,马岩华参与博石高科多项专利的研发工作

据国家知识产权局数据,截至查询日2023年11月7日,马岩华共参与晶石能源44项专利发明。其中,专利申请号为201911406524X的发明专利“一种类球型锰酸锂材料及其原料二氧化锰的制备方法”、专利申请号为2019114013616的发明专利“一种单晶型锰酸锂材料及其前驱体的制备方法”的技术领域均涉及锰酸锂正极材料。

可见,马岩华在晶石能源处参与的专利技术涉及锰酸锂领域。

而马岩华从“老东家”晶石能源离职不足一年,便参与博石高科专利的研发工作。

据国家知识产权局数据,一项名为“富锂锰基材料的制备方法”的发明专利,申请日为2021年3月22日,申请号为2021102993964,发明人为马岩华、赵春阳、王剑锋,申请人为博石高科。该发明涉及化学电源领域,具体是一种富锂锰基材料的制备方法,涉及锰酸锂正极材料。截至查询日2023年11月7日,上述专利的案件状态为专利权维持。

据现行有效的《专利法》第六条,执行本单位的任务或者主要是利用本单位的物质技术条件所完成的发明创造为职务发明创造。职务发明创造申请专利的权利属于该单位,申请被批准后,该单位为专利权人。

据《专利法实施细则》第十二条,专利法第六条所称执行本单位的任务所完成的职务发明创造,是指(一)在本职工作中作出的发明创造,(二)履行本单位交付的本职工作之外的任务所作出的发明创造,(三)退休、调离原单位后或者劳动、人事关系终止后1年内作出的,与其在原单位承担的本职工工作或者原单位分配的任务有关的发明创造。

综上所述,博石高科与晶石能源的主营业务均涉及锰酸锂,或为竞争对手。而马岩华于2020年11月从晶石能源离职,次年3月即参与了博石高科专利研发工作,期间未满一年。并且,马岩华在晶石能源、博石高科参与的专利技术发明均涉及锰酸锂技术领域,个中是否存在专利权属纠纷?

除此之外,博石高科核心技术专利的发明人,或为晶石能源在职员工。

2.3 博石高科专利发明人赵春阳2021年12月入股,次年8月退股

据国家知识产权局数据,2021年11月8-9日,博石高科申请了5项发明专利,分别为申请号为2021113154332的发明专利“一种硼酸铁锂改性锰酸锂材料及其制备方法”、申请号为2021113171380的发明专利“一种磷酸盐梯度改性锰酸锂材料及其制备方法”、申请号为2021113172383的发明专利“一种双包覆改性尖晶石锰酸锂材料及其制备方法”的发明专利、申请号为2021113167281的发明专利“一种磷酸钒锂复合改性锰酸锂材料及其制备方法”、申请号为2021113172222的发明专利“一种以α-MnO2为锰源的单晶锰酸锂材料及其制备方法”,其专利发明人均包含赵春阳。

据招股书,“一种硼酸铁锂改性锰酸锂材料及其制备方法”、“一种磷酸盐梯度改性锰酸锂材料及其制备方法”、“一种双包覆改性尖晶石锰酸锂材料及其制备方法”、“一种磷酸钒锂复合改性锰酸锂材料及其制备方法”为博石高科核心技术对应专利。

据招股书,滁州搏实企业管理中心合伙企业(有限合伙)(以下简称“搏实管理”)为博石高科员工持股平台。

据市场监督管理局数据,2021年12月29日,赵春阳在入股搏实管理,在2022年8月26日退股。

研究发现,博石高科专利发明人赵春阳,与晶石能源历史核心技术人员同名。

2.4 晶石能源员工持股平台股东“赵春阳”,或曾是晶石能源核心技术人员

据晶石能源签署于2017年11月20日的公开转让说明书,2009年8月至2009年10月,赵春阳在无锡晶石新型能源有限公司(晶石能源前身,以下统称为“晶石能源”)任物化性能测评工程师,2009年10月至2015年12月,赵春阳任晶石能源研发工程师。

2016年1月至2017年6月,赵春阳任晶石能源监测工程师,2017年7月至2017年11月20日,赵春阳任晶石能源检测中心负责人。截至2017年11月20日,赵春阳被晶石能源认定为核心技术人员,并持有晶石能源下设员工持股平台无锡晶博投资合伙企业(有限合伙)(以下简称“晶博投资”)的6.09%的股份。

据市场监督管理局数据,截至查询日2023年11月7日,赵春阳仍是晶博投资的合伙人之一。

不难看出,赵春阳自2009年加入晶石能源,并且,被晶石能源认定为核心技术人员。

据国家知识产权局数据,截至查询日2023年11月7日,赵春阳参与了晶石能源50项专利发明。其中,一项名为“一种碳化锆包覆镍钴锰酸锂的工艺方法”的发明专利,申请号为2020115980633。申请日在2020年12月29日。发明人为赵春阳,钱飞鹏,李佳军,申请人为晶石能源,该专利权处于维持状态。

也就是说,赵春阳在2020年12月29日参与晶石能源发明专利公布后,未满一年或于2021年11月8日参与了博石高科的发明专利。

简而言之,博石高科核心技术人员马岩华于2020年11月从晶石能源离职,2021年3月参与了博石高科的发明专利申请,期间不满一年,而双方技术领域均涉及锰酸锂。与此同时,赵春阳或存在类似情形。自2009年起,赵春阳加入晶石能源,供职期间贡献诸多专利,至今仍是其员工持股平台合伙人之一。而2021年,赵春阳或同时参与博石高科专利研发工作,当年亦加入博石高科员工持股平台,次年又“匆匆”退出。研究发现,赵春阳为上述两家公司贡献专利的时间间隔或亦未超过一年。

三、关联方或缺乏交易能力,“一人”撑起超两千万元采购额

企业应当保证关联交易的合法性、必要性与合理性,保持企业的独立性,关联交易应当具有商业实质。

2020-2021年,博石高科向关联方采购电子工程及设备逾两千万元。需要注意的是,交易期间,该关联方社保缴纳人数仅1人。

3.1 2020-2021年,向关联方新衡工业采购电力工程及设备逾两千万元

据招股书,截至签署日2023年5月29日,燕立超是持有博石高科4%股份的股东。江苏新衡工业设备安装有限公司(以下简称“新衡工业”)被认定为博石高科的关联方,新衡工业是燕立超的母亲董效兰与姐夫李文涛共计持有100%股份的企业。

2020-2022年,博石高科向新衡工业采购车间高压配电及车间动力配电、10kv变电所工程、车间动力配电工程的业务,采购金额分别为1,331.93万元、1,356.7万元、16.7万元。

3.2 2021年新衡工业取得电子与智能化工程专业承包二级证书,次年获得电力承装证、承修证、承试证

据招股书,博石高科表示向新衡工业采购的理由是鉴于该企业的专业性以及售后服务能力等方面考虑,建厂初期以及后续产线安装建设过程中,其生产所需的电力工程及设备一直向其进行采购。

据住房和城乡建设部数据,新衡工业获得电子与智能化工程专业承包二级证书,发证时间为2021年10月13日,证书有效期到2026年10月11日。

而新衡工业取得该项资质,是否为初次申领?尚未能考究。

到了2022年,新衡工业再度获得一项资质。

据国家能源局资质和信用信息系统,截至查询日2023年11月7日,新衡工业新申请的电力承装证、承修证、承试证的核发日期在2022年2月28日,许可证类别分别为承装等级4、承修等级4、承试等级4。

2022年10月,新衡工业初次取得建设施工行业质量管理体系等认证。

据全国认证认可信息公共服务平台显示,新衡工业的建设施工行业质量管理体系认证、环境管理体系认证、执业健康管理体系认证这三部认证证书的认证日期均为2022年10月27日,且均为初次取得,该三部体系认证的资质范围皆为电子与智能化施工的工程和相应施工范围区域内的相关管理活动。

即是说,交易期间除了2021-2022年,2020年新衡工业是否具备其他资质?而起2021年取得的电子与智能化工程专业承包二级证书又是否系初次申领,如若不是,童年新衡工业是否具备相关资质向博士高科提供电力工程及设备?

然而,交易期间,新衡工业或不符合申领《承装(修、试)电力设施许可证》的条件。

3.3 申请承装电力设施许可证至少需5名相关专业技术人员,2020-2021年新衡工业社保缴纳人数为1人

据《承装(修、试)电力设施许可证管理办法》第八条,申请许可证应当具备法人资格及健全有效的安全生产组织和制度,申请一级至三级许可证的企业,电力相关专业技术人员分别不少于50人、30人和15人,其中具有中级以上技术任职资格的分别不少于30人、15人和5人,电力相关专业技能人员分别不少于60人、30人和20人,其中高压电工分别不少于30人、15人和10人。

申请四级至五级许可证的企业,电力相关专业技术人员分别不少于10人和5人,电力相关专业技能人员分别不少于15人和5人,其中高压电工分别不少于8人和3人。其中,各类人员均不得同时在其他单位任职。

也就是说,电力设施许可证共五级,申请四级至五级许可证的企业,电力相关技术人员不得少于10人和5人,电力相关技能人员分别不得少于15人、5人。

据市场监督管理局数据,2020-2021年,新衡工业的社保缴纳人数均为1人。2022年,新衡工业社保缴纳人数为15人。

即2020-2021年交易期间,新衡工业的社保缴纳人数为1人,是否意味着员工人数也为1人?到了2022年社保人数为15人,是否存在补缴的情形?倘若不是补缴,交易期间,新衡工业是否具备足够的电力相关专业技术人员?

也就是说,2020-2021年,新衡工业的社保缴纳人数均为1人,期间合计撑起博士高科超两千万元的采购额,博石高科与关联方新衡工业的交易真实性存疑。而关联方新衡工业是否具备交易能力?或该“打上问号”。

真金不怕火炼。上市申报受理仅三个月便“匆匆”撤材料,博石高科背后问题该如何解决?

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。