《金证研》南方资本中心-财报解读 不渝/作者

随着国内健康及保健市场的发展趋势,国内医疗保健支出从2017年的5.3万亿元,增长至2021年的7.6万亿元,2017年至2021年的复合年增长率为9.5%。而随着科学技术的发展,通过互联网来获取医疗服务,成为医疗保健行业的另一应用场景。数字健康及保健市场“应运而生”,该行业自2018年以来进入发展新阶段。

但实际上,2021年,国内数字健康及保健行业的市场规模占整个健康及保健市场的3.5%,当前市场分化的格局也不容忽视。对于健康之路股份有限公司(以下简称“健康之路”)而言,或也是一道挑战。此番冲击港交所背后,健康之路的境内经营实体系福建健康之路信息技术有限公司(以下简称“福建健康之路”)。而健康之路连续三年净利润告负,且亏损面逐渐扩大,毛利率走低的健康之路该如何扭亏为盈?另一方面,历史上,健康之路曾在未经许可的情况下提供互联网诊疗服务。此外,健康之路超八成销售支出系广告及营销开支,该部分费用连年攀升,截至2022年已超亿元。

一、数字健康及保健的行业规模占比不足4%,市场分化竞争激烈

值得注意的是,对于健康之路所处的行业而言,虽然国内数字健康及保健市场处于发展初期,但其竞争目前已经且预期未来将日趋激烈。

据健康之路最后实际可行日期为2023年6月6日的招股书(以下简称“招股书”),2021年,国内数字健康及保健行业的市场规模占整个健康及保健市场的3.5%,规模总体占比小。且国内数字健康医疗服务市场竞争激烈。

此外,国内的数字健康服务市场正处于早期发展阶段,该行业的市场参与者仍在不断发展和优化其商业模式。市场参与者提供多样化的服务及解决方案,往往彼此不同,以满足制药公司、医疗机构及其他企业的多元化需求。

招股书显示,截至2022年12月31日,国内有超过100家数字健康企业服务供应商。该等服务供应商以不同的商业模式专注于市场的不同领域,其中可能包括不同企业方案及服务的组合,如数字行销服务、软件及系统开发服务,以及RWS支援服务。

市场参与者提供的不同服务及解决方案的组合,导致了国内数字健康企业服务市场的分散化。据估计,包括健康之路在内的市场参与者各自的市场份额于2022年年按收入计算占国内数字健康企业服务市场的不足2%。截至最后实际可行日期2023年6月6日,并无足够公开信息用以评估完整国内数字健康企业服务市场的竞争状况。

据招股书,截至2022年12月31日,有两家公司的平台连接一级/二级/三级医院数目比健康之路多,分别超过了10,000、8,000家,而健康之路为第7,365家。

对此,健康之路表示,数字健康医疗服务市场亦面临挑战;可用有经验医生数目未必与不断增长的医疗需求同步增长;线下药品配送能力不足亦可能阻碍在线医疗服务的扩张。小型品牌可能无法与拥有较大用户流量的成熟平台有效竞争。

二、连续三年亏损,毛利率总体走“下坡路”

作为国内数字健康医疗服务平台之一,健康之路主要有两个业务分部,分别为数字健康医疗服务、企业解决方案及数字营销解决方案。

具体来看,健康之路的服务对象系个人用户;企业及机构,如医药公司、医院、保险公司及地方卫生部门;及医生。

对于个人用户,健康之路主要提供数字健康医疗服务,以便更轻松地管理健康及保健。对于企业及机构,健康之路主要提供企业解决方案及数字营销解决方案,以提高运营效率。此外,健康之路引进医生参与,在平台上发挥关键作用。

而近三年来,健康之路或增收不增利,陷入亏损的“泥潭”。

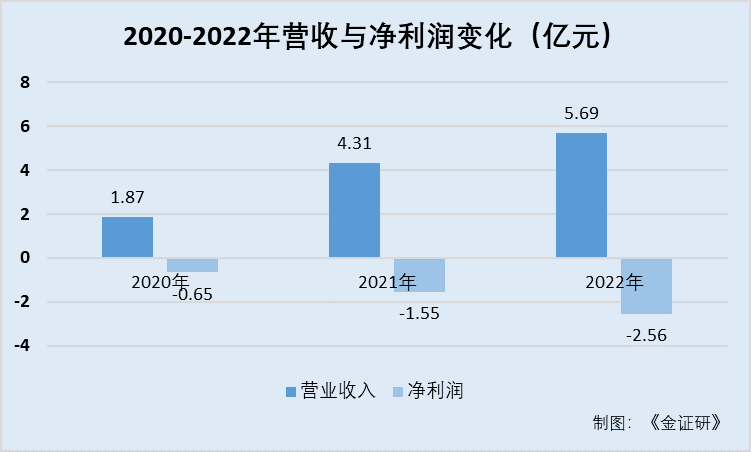

2020-2022年,健康之路的营业收入分别为1.87亿元、4.31亿元、5.69亿元,2021-2022年同比增长率分别为131.18%、31.94%。

而净利润方面,2020-2022年,健康之路的净利润为-0.65亿元、-1.55亿元、-2.56亿元。三年亏损合计4.8亿元,且亏损面逐年扩大。

除此之外,报告期内,健康之路的毛利率总体在走“下坡路”。

据招股书,2020-2022年,健康之路的毛利率分别为60.3%、40.2%、43.2%。

三、曾未经许可提供互联网诊疗服务,该业务三年创收千万元

上文提及,健康之路处于数字健康及保健行业。

而国内而言,数字健康及保健行业受到高度监管,需要多种执照、许可、备案及批准以开展并发展业务。

据招股书,健康之路过去在未经许可的情况下,通过代表第三方药房向客户收取付款,从而在其若干微信公众号结算交易。而后,健康之路自2023年2月起终止该付款结算安排。

另一方面,健康之路曾在未经许可的情况下,提供互联网诊疗服务。

根据《互联网诊疗管理办法(试行)》,互联网诊疗是指医疗机构当地注册医生通过互联网技术,就常见病、慢性病及“互联网+”家庭医生服务提供进一步咨询。互联网诊疗服务应当由持有《医疗机构执业许可证》的医疗机构提供。

且根据《医疗机构管理条例(2022修订)》及《医疗机构管理条例实施细则》,任何并无持有《医疗机构执业许可证》的医疗机构应当予以责令停业,没收违法所得、药品及设备,并处以最高人民币3,000元的罚款。

而招股书显示,在往绩记录期,健康之路亦于未经许可的情况下,提供互联网诊疗服务、互联网信息服务、互联网药品信息服务及保险广告服务,相关收入占其总收入的比例很小。

具体来看,招股书显示,与互联网诊疗许可证有关的合规于往绩记录期,健康之路通过福建健康之路提供互联网诊疗服务。

2020-2022年,福建健康之路源于互联网诊疗服务的收入分别为610万元、350万元、70万元。截至最后实际可行日期,福建健康之路已终止其互联网诊疗业务,并将该业务运营转移至持有有效《医疗机构执业许可证》的银川无边界互联网医院有限公司。

四、前五大客户收入占比超四成,客户集中度高企

除了营收增速放缓、增收不增利的情况,健康之路或存在客户依赖的问题。

需要先说明的是,从健康之路营收构成来看,企业解决方案及数字营销解决方案业务是其最主要的收入来源。

招股书显示,2022年,健康之路的数字健康医疗服务收入为1.83亿元,占比32.2%;企业解决方案及数字营销解决方案业务收入为3.85亿元,占比67.6%。

值得注意的是,健康之路为前五大客户提供的服务主要包括精准内容解决方案、真实世界研究支持服务、数字化信息解决方案、科普内容解决方案、健康会员计划及数字化营销解决方案等。

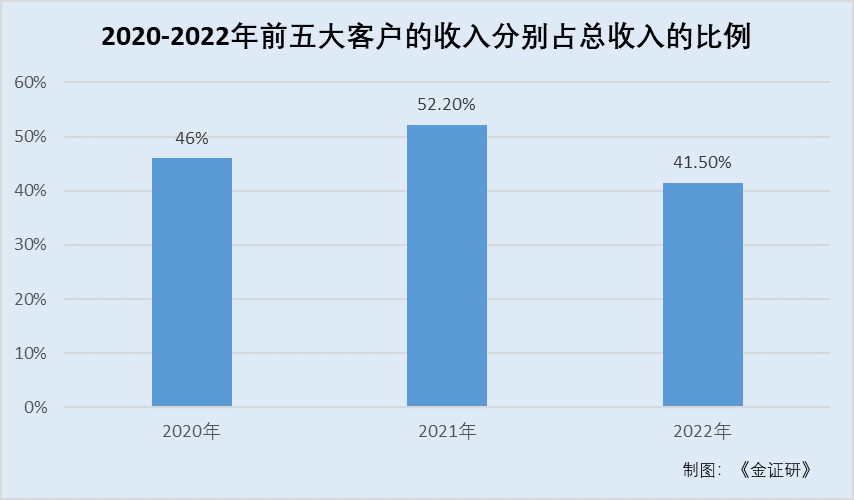

2020-2022年,健康之路来自前五大客户的收入分别占总收入的比例为46%、52.2%、41.5%,且其来自最大客户收入分别占总收入比例变动明显,分别为19.4%、31.9%及14.9%。

由此可见,2020-2022年健康之路来自前五大客户的收入占比超四成,其未来将如何提升其抗风险能力?

五、广告及营销开支连年攀升,费用高达上亿元占销售支出超88%

对于健康之路而言,其业务增长将依赖于其品牌。

在此背景下,健康之路称,其未必能够推行具成本效益的营销活动,且其在推广业务方面亦受到限制。健康之路在各种不同的营销及品牌推广工作上投入了大笔费用,然而,其品牌推广及营销活动未必受到用户欢迎,且未必能达致其预期的销售水平。

具体来看,2020-2022年,健康之路的销售开支分别为0.33亿元、1.26亿元、1.47亿元,分别占相应年度总收入的17.6%、29.3%及25.9%。

其中,广告及营销开支占销售开支的“大头”。广告及营销开支,指的是健康之路为品牌推广及促销活动支付的费用,其中包括线下营销活动及在线平台上的广告。

2020-2022年,健康之路的广告及营销开支分别为0.12亿元、1.05亿元、1.31亿元,占销售开支的比例分别为37.1%、83.5%、88.9%。

对于不断攀升的广告及营销开支,健康之路称其致力在客户、医生及医疗机构中提升品牌知名度。

与此同时,健康之路表示,国内数字健康及保健市场的营销方式及工具正在不断发展,其可能进一步要求健康之路提升营销方式,尝试新的营销方式,以跟上行业发展及用户偏好。倘未能改善现有营销方式或未能以具成本效益的方式引入新营销方式,健康之路的市场份额可能会减少,并对其财务状况、经营业绩及盈利能力构成重大不利影响。

总而言之,健康之路的净利润接连告负、客户集中度高企、广告营销支出“爬坡”等问题,对于毛利率走低的健康之路而言,未来其将如何保证业绩增长?

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。