不少投资者在基金市场中挑选基金时,常常会在基金介绍中看到“基金过往业绩及其净值高低不预示其未来基金业绩表现”等风险提示。但有些投资者则可能会认为,排名靠前的基金在过去表现优秀,那么其未来的表现也有可能会优异,因此会习惯性地从基金排名出发选择基金产品。

不少投资者会从各大基金平台查询基金的相关资料,然而基金的种类相当多,查询到的资料纷繁复杂,投资者难以据此判断某一只基金是否优质。在这种情况下,“4433策略”恰恰是一种从短、中、长期业绩表现出发筛选基金的策略。在该策略下,投资者可以在同一类型的基金中筛选出各长短期间均表现优秀、排名相对靠前的产品。

一、按基金排名选择产品,“4433策略”优中选优

“4433策略”是一种从基金池中筛选出优质基金的策略,该策略从短期、中期和长期三个时间角度对基金进行考量,并最终在基金池中选出可进行投资的基金,避免过度短视或过分追求基金的长期业绩。具体而言,使用“4433策略”筛选基金时,可以简单地分为以下四个步骤:

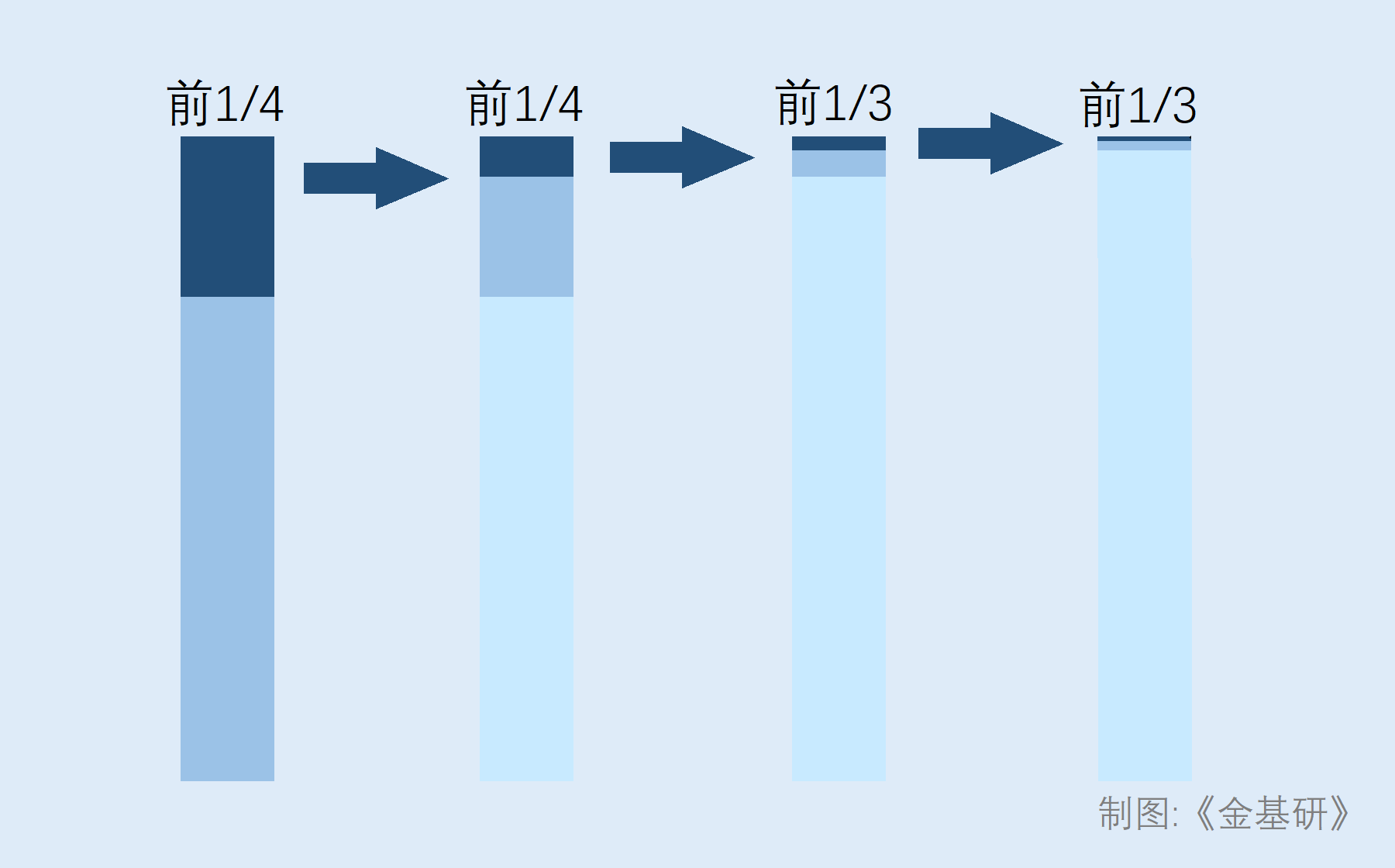

首先,以基金的一年期业绩表现对某类型的全部基金进行从高至低排序,只保留排名前四分之一的基金。

然后,依据今年以来及两年、三年、五年的业绩表现对已经历一轮筛选后的基金进行排序,并仅保留排名在前的四分之一的基金。

接着,是依据基金六个月内的业绩表现对上一步筛选得出的基金进行排序,只筛选出前三分之一的基金。

最后,以三个月内的基金业绩对余下的基金进行排序,排名在前三分之一的基金则作为最终的可选投资基金标的。

通过这样“傻瓜式”的层层筛选,我们可以选出长短期业绩排名均在同类中靠前的基金产品,如易方达科技创新混合、博时创新经济混合A、华夏稳增混合等。

二、基础筛选标准简单化,盲目筛选或会导致“误判”

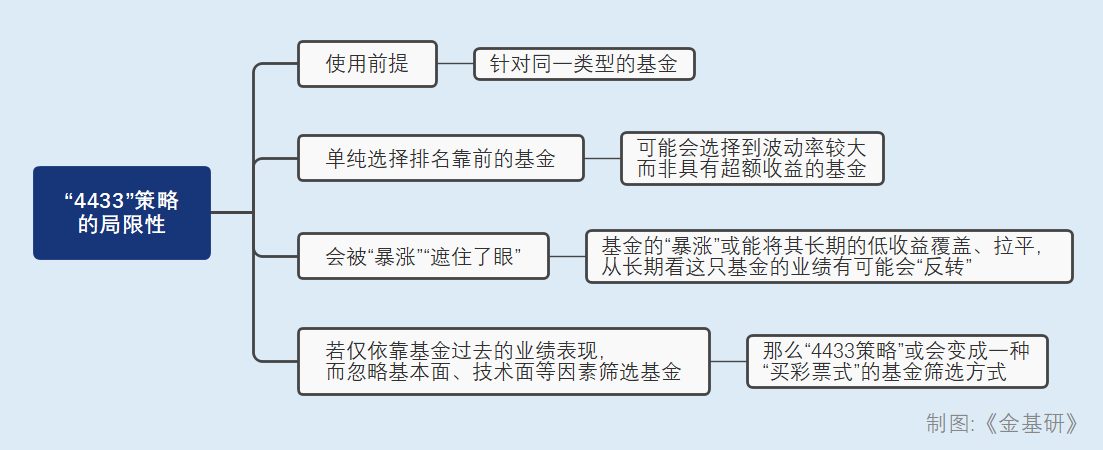

不难看出,通过“4433策略”对基金进行层层筛选,投资者可以在繁多的基金中选出具有持续性业绩良好的“优等生”。但是在实际中,“4433策略”的使用或会存在一定局限性。

首先,是“4433策略”的使用前提。只有在同一类型的基金中进行筛选时,“4433策略”才可能会奏效,筛选结果才有价值。若在使用“4433策略”前没有按照类型将基金进行分类,而是同时对不同类型基金进行混合比较和筛选,那么,难以筛选得出一些低风险、低收益率的基金。比如,如果将股票型基金与债券型基金混合比对,使用“4433策略”筛选得出的或全部为股票型基金。

其次,以一年期的业绩表现作为基础筛选标准时,或会产生一些不必要的误判。在“4433策略”中,其第一轮的筛选以基金一年以来的基金业绩作为基础标准。而在多头市场中,涨幅大的基金并不必然能够在其他市场情况下能够“跑赢”其他基金。如果基金在三至五年内趋势一致,那么单纯选择排名靠前的基金,可能会选择到波动率较大且并不具有超额收益的产品。

第三,如果某基金短期内的业绩因为一些偶然事件发生“暴涨”,那么一旦这种“暴涨”将其长期的低收益覆盖、拉平,从长期看,这只基金的业绩有可能会“扭亏为盈”。这种情况下,这类基金或会给“4433策略”“埋雷”,给基金筛选带来“误判”。

最后,“基金过往业绩及其净值高低并不预示其未来基金业绩表现”。如果仅依靠基金过去的业绩表现,且忽略基本面、技术面等因素来筛选基金,那么“4433策略”或会变成一种“买彩票式”的基金筛选方式。

三、排名靠前不一定就是“好基”,多角度选基提高抗风险能力

“4433策略”作为一种直观且容易操作的基金筛选方式,其在实际应用层面受到不少追捧,但在使用“4433策略”前,投资者除了需要认真思考基金排名的参考价值外,还需要考虑基本面、技术面等因素。

且该策略的筛选标准为三个月、六个月、一年、两年、三年、五年以及今年以来的业绩表现,在极端行情下,比如短期某基金的重仓股暴涨等,七个筛选指标均会出现不同程度的上涨,盲目按照流程对基金进行筛选,可能会得出单纯在短期内暴涨的基金。

每只基金都有其自身的风险收益特征,在以业绩作为比较因素的排行榜中,收益率高的基金或会名列前茅,而这往往意味着高风险,这类基金收益率的确定性或会相对较低。同时,不同类型的基金之间的比较容易误导投资者选择到不合适的基金。选择基金时,应当像购买商品一般“货比三家”、“慎之又慎”,仅依靠基金排行榜或并不足够,投资者还需要留意基金经理的运作能力、基金的产品设计情况、基金经理变动等其他因素。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。