3月17日央行宣布,决定于2023年3月27日降低金融机构存款准备金率0.25个百分点(不含已执行5%存款准备金率的金融机构),下调后金融机构加权平均存款准备金率降至7.6%。在3月15日央行超额续作MLF后,市场一度认为近期再降准的概率不高,那么,本次超预期降准有何意图?参考历史经验,降准后股市如何表现?以及后续市场行情如何演绎?

1、在海外金融脆弱性显现的窗口期,为国内经济运行好转补足弹药

本次降准的“超预期”有两重含义,一是政策使用场景的变化,降准作为央行逆周期调节的重要工具,通常在基本面疲弱的时候发力;而今年经济和金融数据开局良好,此次降准政策主动性偏强。二是时间维度的靠前发力,此次降准离去年12月降准仅相隔3个月,在3月15日央行连续第4个月加量续作MLF后,此次降准落地早于市场预期。

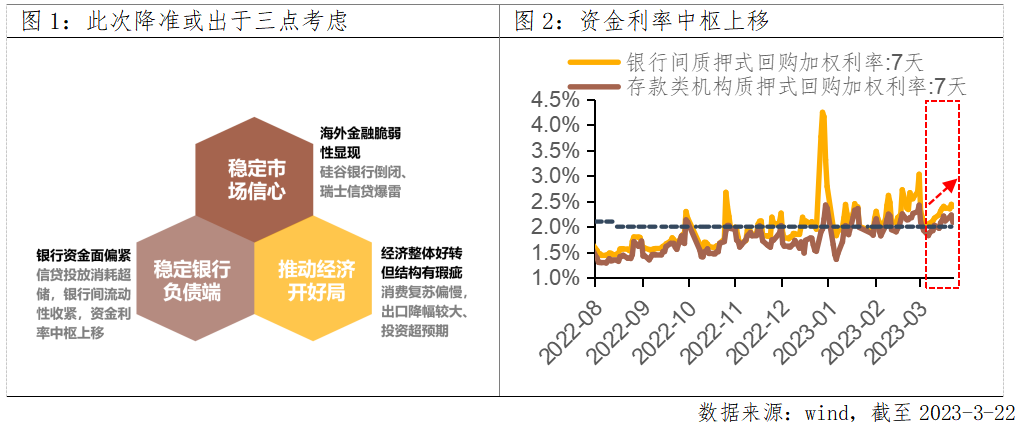

本次降准主要出于三点考虑:其一,近期欧美银行体系出现风险事件,此次降准意在呵护国内经济复苏,同时稳定市场信心,提升国内银行体系抵御海外风险冲击的能力;其二,开年以来新增信贷规模超预期,银行间流动性水位持续下降,资金利率中枢明显抬升,降准可为银行补充长期稳定的低成本资金,缓解银行负债端压力;其三,当前经济整体好转但仍处于触底回升的初步阶段,通胀压力短期可控,此次降准可以强化推动经济开好局的信号。

2、以史为鉴:降准对A股影响偏正向

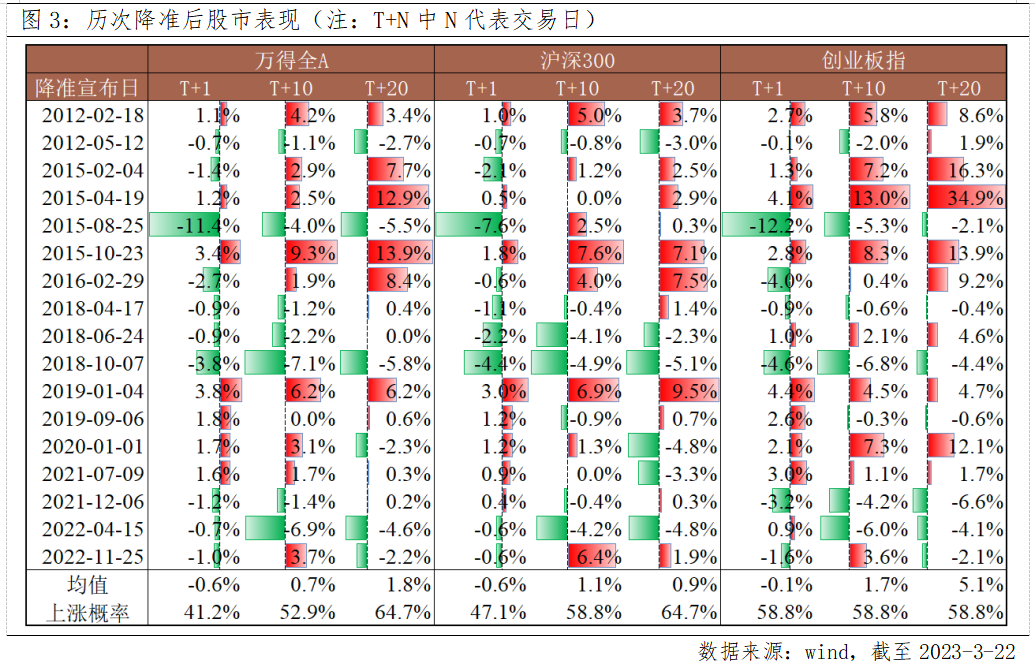

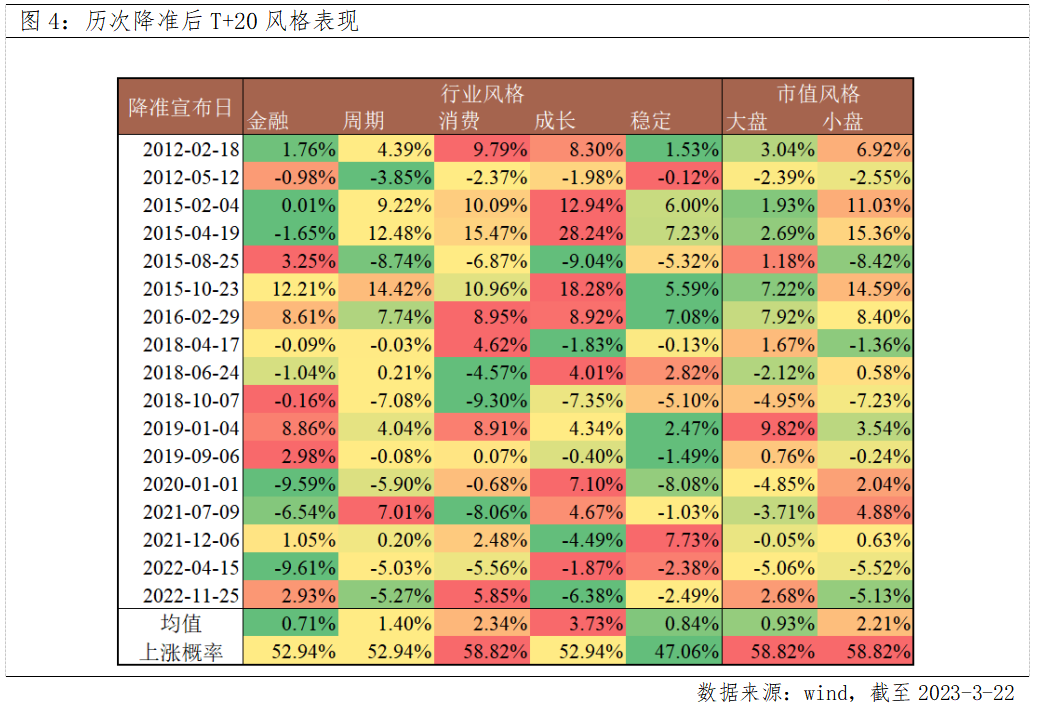

历次降准后A股表现不一,长期表现通常好于短期。借鉴2012年以来历次降准的历史经验,历次降准宣布后1个交易日万得全A上涨的概率仅为41.2%,但降准宣布后10个交易日、20个交易日,万得全A胜率提升,降准消息对股市的提振作用逐渐显现。风格上看,成长和消费相对占优。历次降准后20个交易日,市值风格上涨的概率并无显著差异;中信消费风格相比其他行业风格上涨的概率更高,成长和消费风格历次涨幅的均值靠前。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。