《金证研》南方资本中心 泊楠/作者

基本结论

一、曾任职FOF表现不及同类,执掌5只FOF近三月收益率全告负

基金经理杨喆:金融学硕士,CFA,具有11年以上的证券投资从业经验和2年以上的基金管理经验,曾任国泰君安证券有限公司(以下简称“国泰君安”)研究所金融工程与衍生品研究员、交银施罗德基金管理有限公司(以下简称“交银施罗德”)多元资产管理副总监、基金经理、投资经理。2021年6月,杨喆加入广发基金管理有限公司(以下简称“广发基金”),现任广发基金的资产配置部总经理、基金经理,现管理广发基金旗下FOF基金6只。据各基金截至2022年的三季报的数据统计得,杨喆管理的基金资产规模合计为88.04亿元。

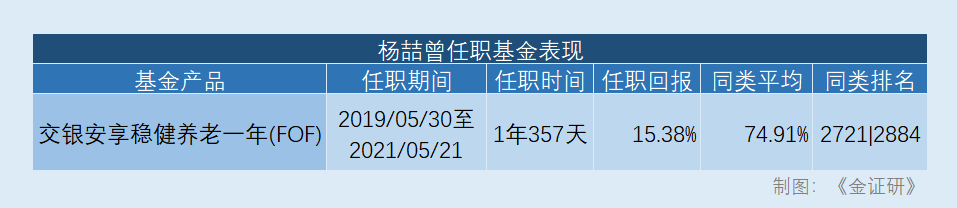

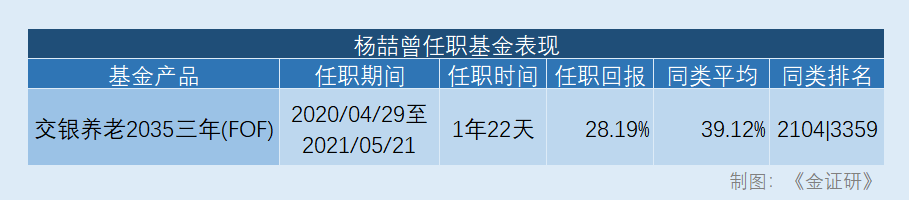

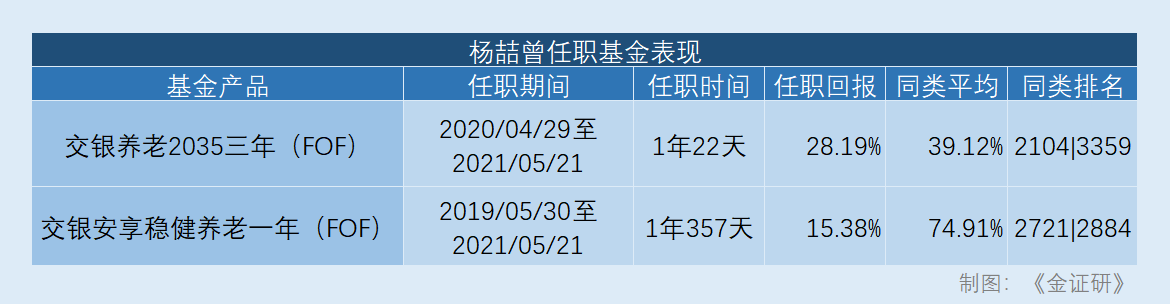

2019年5月30日至2021年5月21日和2020年4月29日至2021年5月21日,杨喆管理交银施罗德旗下两只养老主题FOF基金,分别为交银施罗德安享稳健养老目标一年持有期混合型基金中基金(FOF)(以下简称“交银安享稳健养老一年(FOF)”)和交银施罗德养老目标日期2035三年持有期混合型基金中基金(FOF)(以下简称“交银养老2035三年(FOF)”),两只基金在杨喆管理期间的收益率分别为15.38%和28.19%,分别跑输同类平均为74.91%和39.12%的收益率。

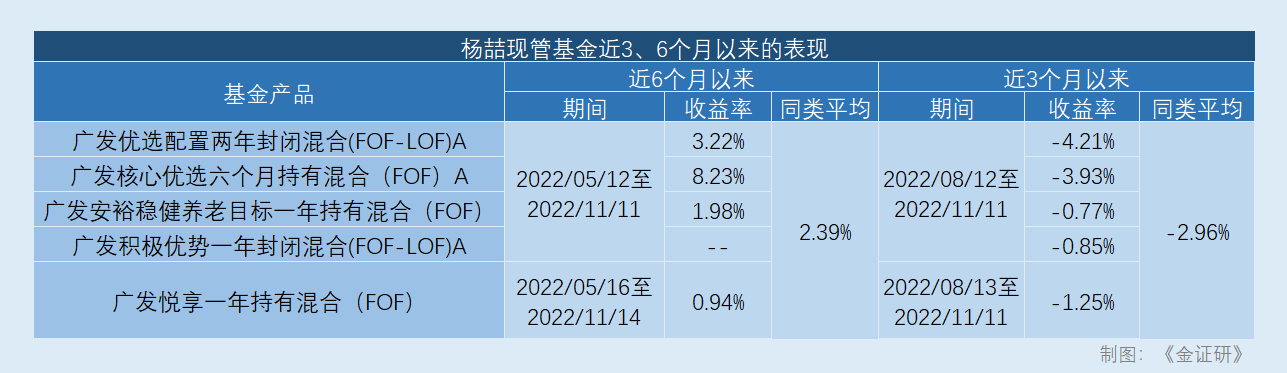

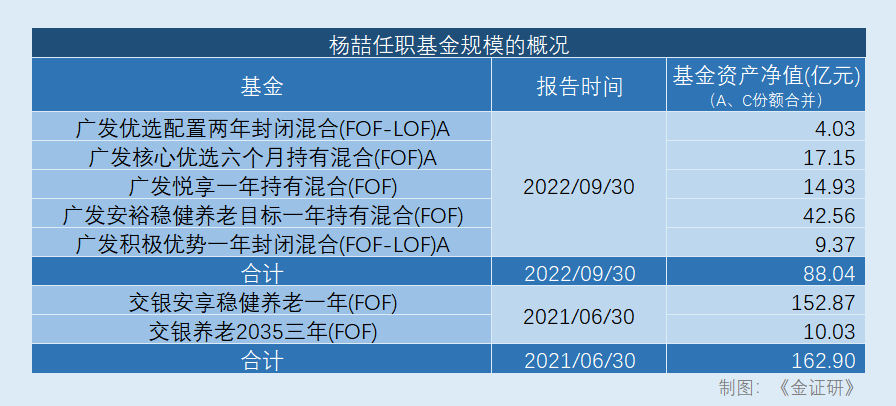

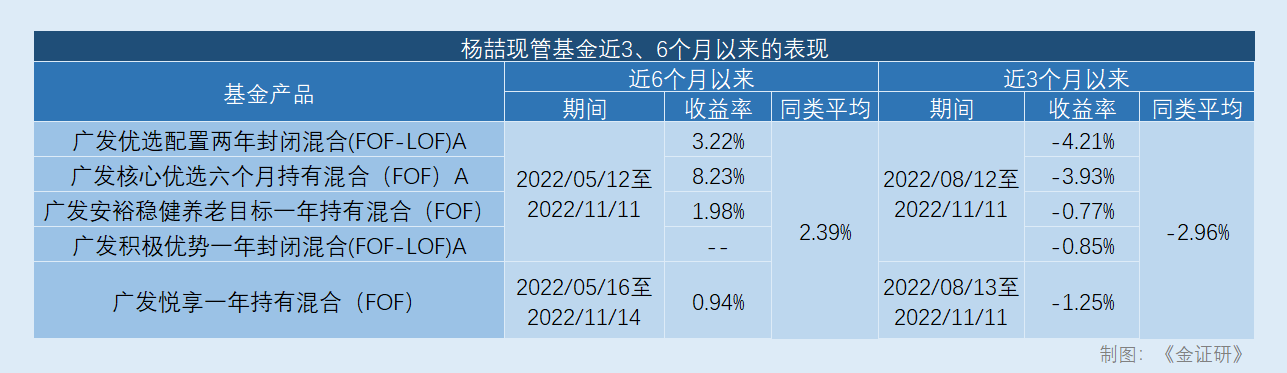

而杨喆加入广发基金后,在半年内陆续执掌的5只FOF基金分别为:广发优选配置两年封闭运作混合型基金中基金(FOF-LOF)(以下简称“广发优选配置两年封闭混合(FOF-LOF)A”)、广发核心优选六个月持有期混合型基金中基金(FOF)(以下简称“广发核心优选六个月持有混合(FOF)A”)、广发悦享一年持有期混合型基金中基金(FOF)(以下简称广发悦享一年持有混合(FOF)”)、广发安裕稳健养老目标一年持有期混合型基金中基金(FOF)(以下简称“广发安裕稳健养老目标一年持有混合(FOF)”)、广发积极优势一年封闭运作混合型基金中基金(FOF-LOF)(以下简称“广发积极优势一年封闭混合(FOF-LOF)A”)。截至2022年11月15日,近3个月以来,上述5只基金的收益率全部告负。另外,广发富信优选六个月持有期混合型基金中基金(FOF)(以下简称“广发富信优选六个月持有混合(FOF)A”)将于2022年11月29日开始发售,杨喆为该基金的拟任基金经理。

二、老东家为其发新基却中途离任,难掩其在老东家任职期间业绩不佳的窘境

曾任职两养老主题FOF跑输同类,其中一只收益率约为同类平均的二成。2019年5月30日和2020年4月29日,扬喆分别任交银安享稳健养老一年(FOF)和交银养老2035三年(FOF)的基金经理,交银安享稳健养老一年(FOF)在杨喆任职期间的收益率为15.38%,约为同类基金在同期为74.91%的收益率的二成,同时跑输同期FOF基金指数为33.47%的收益率;而交银养老2035三年(FOF)的在杨喆任职期间的收益率为28.19%,跑输同类基金同期为39.12%的收益率。

拟任基金经理时产品连改两次募集期,基金经理离职是另谋高就还是被淘汰?2021年3月1日,交银施罗德发布新基金(交银施罗德招享一年持有期混合型基金中基金(FOF),以下简称“交银招享一年持有混合(FOF)A”)的招募说明书,拟任杨喆为基金经理,募集期间为2021年4月6日起至2021年4月16日。2021年3月31日和4月20日,交银施罗德两次发布公告,皆称调整交银招享一年持有混合(FOF)A的募集期,募集期在第二次调整后更改为2021年7月28日至2021年10月27日,长达三个月,已达法定最长募集期。2021年5月22日,交银施罗德发布两则基金经理的变更公告和一则拟任基金经理的变更公告,称原由杨喆管理的交银安享稳健养老一年(FOF)和交银养老2035三年(FOF)将由蔡铮执掌,交银招享一年混合A的拟任基金经理由杨喆改为刘兵,杨喆离任。两只养老主题的FOF基金在杨喆管理期间的收益率均低于同类基金的同期水平,其中交银安享稳健养老一年(FOF)在同类基金的排名中靠后,为2721|2884,在基金管理上能力的不足,或是造成杨喆离职的原因之一。

三、执掌5只FOF基金近3月收益率全线告负,1只FOF前10基金持仓全为自家基金

手中FOF基金收益率全部告负,5只现管基金总规模未及百亿元。杨喆加入广发基金后,在约半年的时间里(2021年11月2日至2022年6月9日)陆续执掌了5只FOF基金,其中两只为FOF-LOF基金。截至2022年11月15日,杨喆执掌的5只已发行FOF基金近3个月以来的收益率全部告负,其中两只基金收益率还跑输同期同类平均水平。另外,据各基金2022年三季报数据统计得,5只已发行基金的总规模为88.04亿元,仅为杨喆在交银施罗德离任基金经理前,管理的两只养老主题FOF基金总规模的约一半。

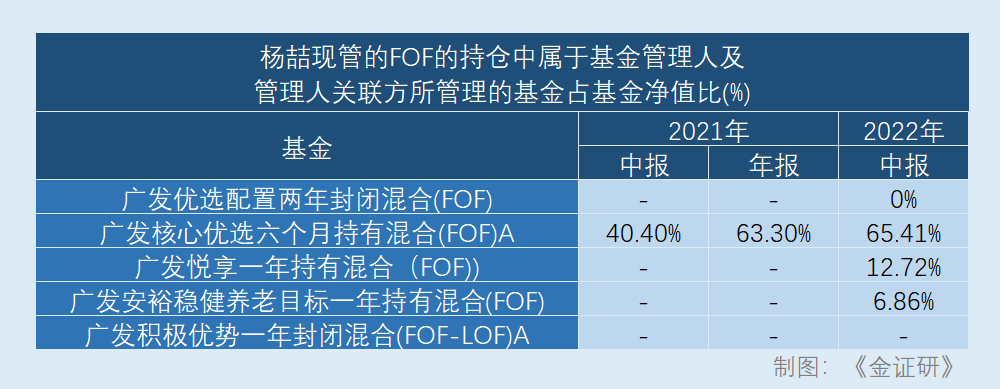

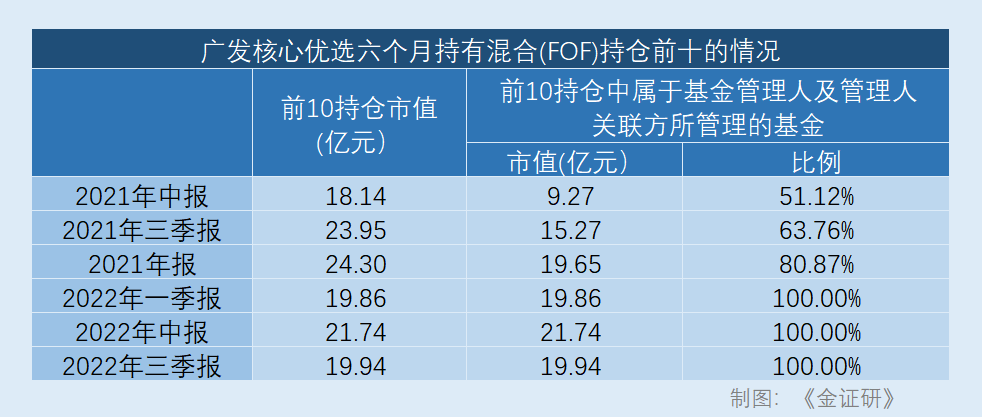

FOF仓位管理特立独行,1只FOF资产净值过半属自家基金。在杨喆管理的5只已发行FOF基金中,据广发核心优选六个月持有混合(FOF)的2021年中报、2021年报和2022年中报数据统计,持仓中属于基金管理人及管理人关联方所管理基金的净值占该FOF基金净值的比例分别为40.40%、63.30%和65.41%,且2022年一季度至2022年三季度连续的3期报告显示,广发核心优选六个月持有混合(FOF)的前10持仓基金全部为广发基金旗下的其他基金。

一、基金经理简介

基金经理杨喆:金融学硕士,CFA,具有11年以上的证券投资从业经验和2年以上基金管理经验,曾任国泰君安金融工程研究员、交银施罗德基金多元资产管理副总监、基金经理、投资经理。2021年6月,杨喆加入广发基金,现任广发基金的资产配置部总经理、基金经理。截至2022年11月15日,杨喆任广发基金旗下5只FOF基金的基金经理,拟任1只FOF基金的基金经理。据各基金2022年的三季报数据统计得,杨喆的管理基金资产规模合计为88.04亿元。

杨喆曾于2019年5月30日至2021年5月21日、2020年4月29日至2021年5月21日分别任交银安享稳健养老一年(FOF)和交银养老2035三年(FOF)的基金经理,两只基金在杨喆任职期间的收益率分别为15.38%和28.19%,均不如同类平均分别为74.91%和39.12%的收益率。

近6个月以来,杨喆管理的5只已发行基金中,除广发积极优势一年封闭混合(FOF-LOF)A(发行未足6个月)外,其他4只基金均取得正收益,其中广发优选配置两年封闭混合(FOF-LOF)A和广发核心优选六个月持有混合(FOF)A近6个月以来的收益率分别为3.22%和8.23%,超过同类平均为2.93%的收益率。

但近3个月以来,杨喆现任5只已发行基金的收益率全部告负,其中广发优选配置两年封闭混合(FOF-LOF)A和广发核心优选六个月持有混合(FOF)A近3个月以来的跌幅为-4.21%和-3.93%,均跑输同期同类平均为-2.96%的跌幅。

二、代表作品分析

1、曾任职两只养老主题FOF基金,任职期间收益率均跑输同类平均

2019年5月30日,杨喆任交银安享稳健养老一年(FOF)的基金经理,基金的投资目标是“在控制风险并保持基金资产良好的流动性的前提下,力争实现基金资产的长期稳健增值,满足养老资金理财需求”。

2021年5月21日,杨喆不再担任该基金的基金经理。杨喆管理期间,基金的收益率为15.38%,跑输同类基金同期为74.91%的收益率,同时也跑输同期FOF基金指数为33.47%的收益率。

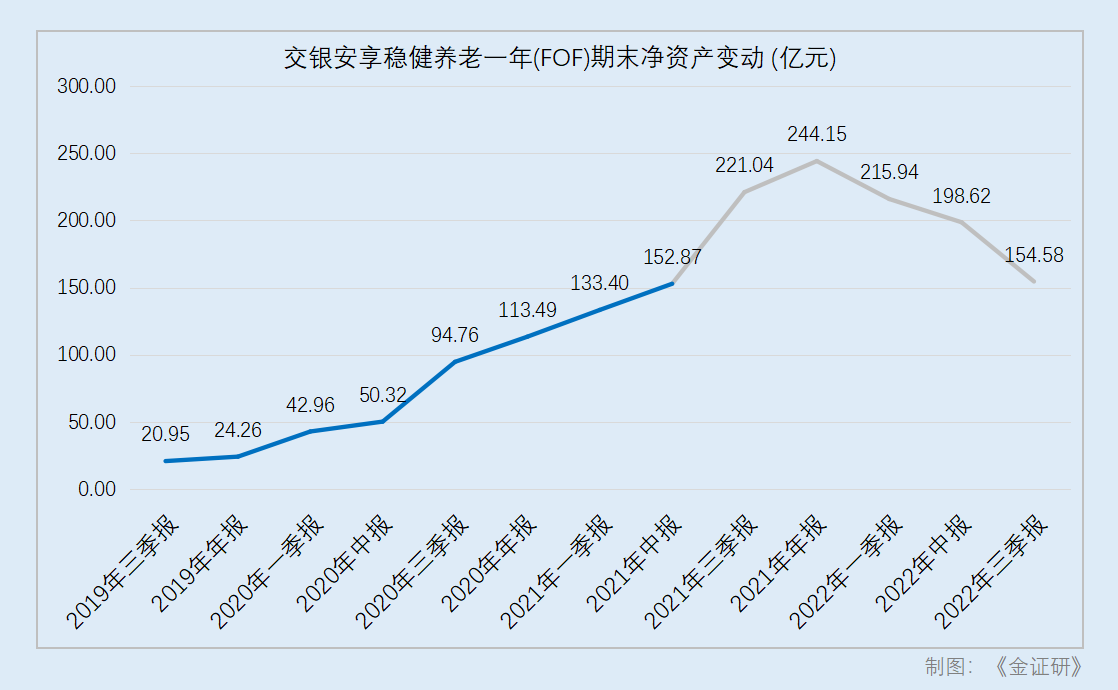

在基金规模方面,交银安享稳健养老一年(FOF)的基金净资产在杨喆管理期间呈不断上升的趋势,从2019三季度末的20.95亿元增加至2021年中的152.87亿元(图中曲线的蓝色部分)。杨喆离任后,基金净资产继续上升。2021年末,交银安享稳健养老一年(FOF)的基金规模上升至244.15亿元,随后下降,2022年三季报显示,该基金的净资产为154.58亿元,已经回落到杨喆离任时的水平附近。

值得关注的是,杨喆曾经在交银施罗德管理的另一只基金是交银养老2035三年(FOF)。2020年4月29日,杨喆任交银养老2035三年(FOF)的基金经理,该基金的投资目标为“依照下滑曲线进行大类资产配置,力争实现养老资产的长期稳健增值,满足养老资金理财需求”。2021年5月21日,杨喆离任。杨喆管理期间,该基金的涨幅为28.19%,跑输同类基金在同期为39.12%的涨幅,但高于同时期FOF基金指数为19.61%的涨幅。

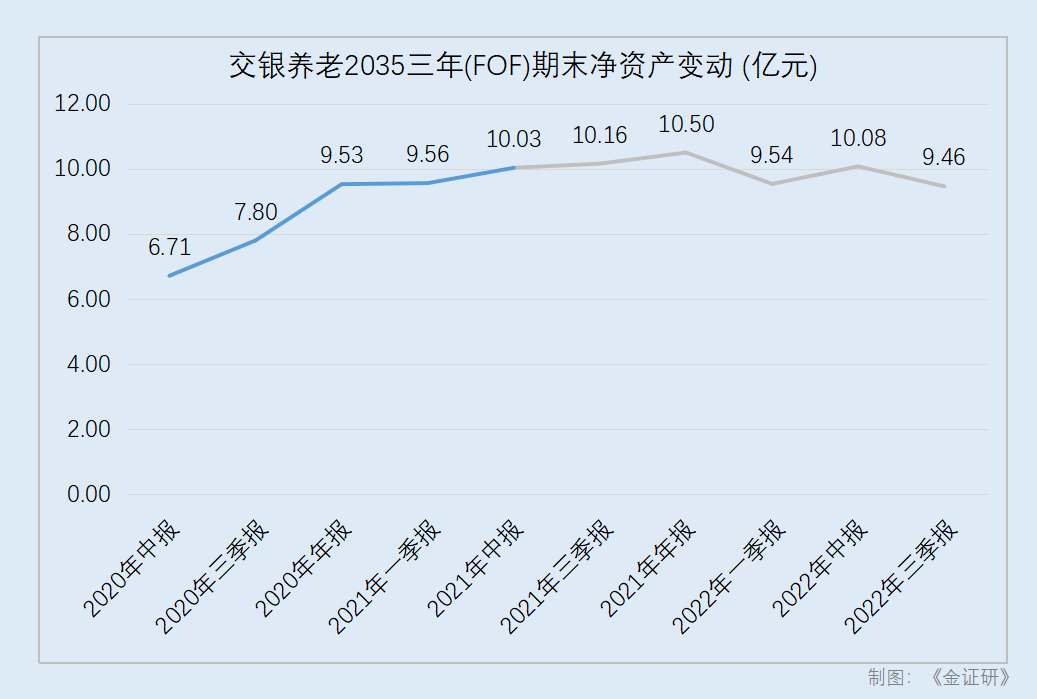

与交银安享稳健养老一年(FOF)一样,在杨喆管理交银养老2035三年(FOF)期间,基金净资产也呈不断上升的趋势,不过,交银养老2035三年(FOF)的总规模则小得多。2020年中报显示,交银养老2035三年(FOF)的基金净资产为6.71亿元,一年后,2021年中报显示,基金净资产已上升至10.03亿元(图中曲线的蓝色部分)。杨喆离任后,基金净资稍有上升,随后回落。2021年末,基金净资产上升到10.05亿元,随后下降,2022年三季报显示,交银养老2035三年(FOF)的基金净资产为9.46亿元,低于杨喆离任时的水平。

2、杨喆有新基发行安排却临阵离职,是人往高处走还是被淘汰?

基金经理的离任实属平常,但拟任的基金经理在基金还未发行或刚刚成立时就离任就比较少见了。

2021年3月1日,交银施罗德发布交银招享一年持有混合(FOF)A的招募说明书,拟任杨喆为基金经理,基金募集期为2021年4月6日起至2021年4月16日。

2021年,交银招享一年持有混合(FOF)A的募集期调整了两次。3月31日,交银施罗德发布公告,称交银招享一年持有混合(FOF)A的募集期调整为2021年5月10日至2021年5月28日,募集期限从11天增加到19天。不到一个月后,4月20日,交银施罗德再次发布公告,此次公告称交银招享一年持有混合(FOF)A的募集期调整为2021年7月28日至2021年10月27日,募集期长达三个月,已达法定最长募集期。

2021年5月22日,交银施罗德发布关于交银安享稳健养老一年(FOF)和交银养老2035三年(FOF)的基金经理的变更公告,公告显示杨喆已于2021年5月21日离任交银安享稳健养老一年(FOF)和交银养老2035三年(FOF),离任原因为“个人原因”。同日,交银施罗德公告称,交银施罗德决定聘任刘兵为交银招享一年持有混合(FOF)A的拟任基金经理,杨喆女士不再担任该基金的拟任基金经理。

基金经理离职的“个人原因”一般有3类:第一,是有更好的去处,在业绩较好时离职找下家可能会有更好的待遇,选择主动离职;第二,是基金经理制度考核时不及格,被动离职;第三,是基金经理认为工作压力过大,需要离职休养。

那么,在交银招享一年持有混合(FOF)A为什么在两个月内调整募集期,且更换拟任基金经理呢?是杨喆想要另谋高就令交银施罗德措手不及,还是因为交银施罗德欲“淘汰”杨喆,另选基金经理呢?

其一,水往低处流,人往高处走?

2021年3月31日,交银施罗德发布公告,称交银招享一年持有混合(FOF)A的募集期将进行调整,这可能是杨喆“离职事件”的起点。

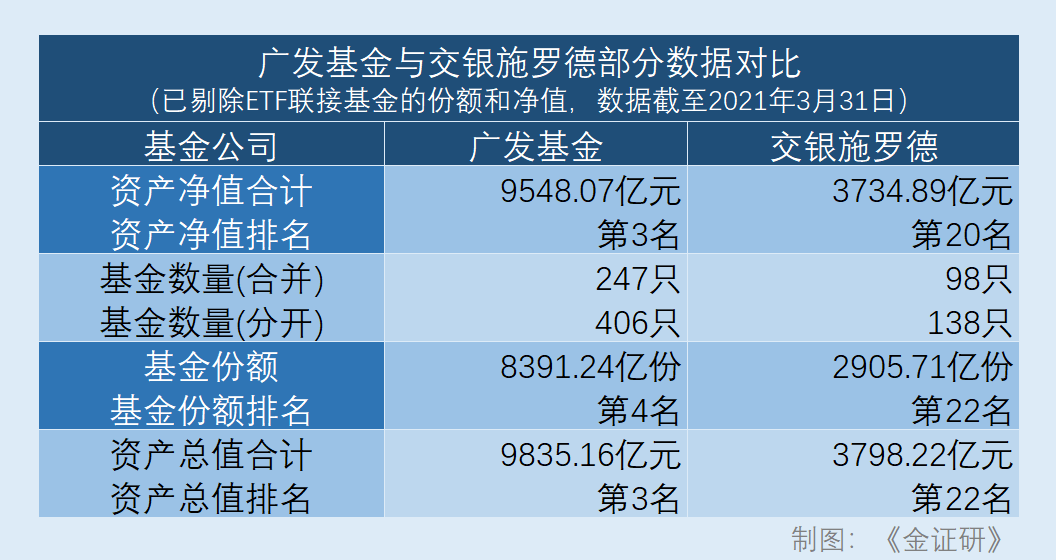

数据显示,截至2021年3月31日,广发基金旗下所有基金的资产净值合计、基金资产总值、基金数量均在交银施罗德的两倍以上。

另外,在杨喆离任交银施罗德之前的一年内(2020年5月21日至2021年5月20日),交银施罗德的基金经理离职率为3.57%,而广发基金的基金经理离职率仅为1.39%。

广发基金的基金净资产、基金数量和基金总资产均是交银施罗德的两倍以上,再结合两家基金公司的基金经理离职率,各方面的数据都在表明广发基金是一个比交银施罗德大的平台,对于基金经理而言,机会也可能会更多,面临的挑战性可能也会更大。

其二,基金排名靠后,基金经理遭“淘汰”?

除了机会的吸引,杨喆自身“黯然失色”的管理水平也有可能是离职的原因。

基金是一种高度同质化的金融产品,无论从基金公司发行还是从投资者选基金的角度,基金经理的管理水平才是主要的考量因素,因此,基金经理面临的压力非常大。不少基金经理的排名与收入直接挂钩,业绩排名在同行50%以下会被警示,如果排名在后三分之一,就有被淘汰的可能。

杨喆在交银施罗德任职时,两只养老主题FOF基金的任职回报均低于同类水平。在对比的期间上,一只超过一年,另一只则接近两年,且两只基金在同类排名中均靠后,一只在同类基金排名的62.64%,另一只则在94.35%,这两个基金的排名是否反映杨喆的长期管理水平存在短板?在这种情况下,如果遭到“淘汰”,也就不足为奇了。

三、管理基金数量翻倍管理规模却近乎腰斩,5只FOF基金业绩“暗淡”

1、在管基金总规模仅为以往的约一半,近三个月5只FOF收益率全部告负

2021年6月,杨喆加入广发基金,11月2日,杨喆任广发优选配置两年封闭混合(FOF-LOF)的基金经理,约半个月后,又任广发核心优选六个月持有混合(FOF)的基金经理。2022年1月25日、3月15日和6月9日,杨喆再任广发旗下三只FOF基金的基金经理,这三只基金分别为广发悦享一年持有混合(FOF)、广发安裕稳健养老目标一年持有混合(FOF)和广发积极优势一年封闭混合(FOF-LOF)A。

在约半年的时间内,杨喆陆续执掌5只FOF基金,其中两只为FOF-LOF基金,据各基金2022的年三季报数据统计得,5只已发行基金总规模为88.04亿元。值得一提的是,杨喆曾经在交银施罗德管理的两只基金在杨喆离职当季末的基金资产净值分别为152.87亿元和10.03亿元,合计162.9亿元。也就是说,杨喆现在广发基金管理的基金规模约为其在交银施罗德时管理的规模的一半。

在广发基金任职后,杨喆管理基金的业绩依旧“跌跌不休”。

近6个月以来,杨喆手中成立超过6个月的4只基金中,仅有广发核心优选六个月持有混合(FOF)A表现稍微突出,广发安裕稳健养老目标一年持有混合(FOF)和广发悦享一年持有混合(FOF)的涨幅仅有1.98%和0.94%,跑输同类平均为2.39%的涨幅。

近3个月以来,杨喆手中5只已发行基金的收益率全部告负,其中广发优选配置两年封闭混合(FOF-LOF)A和广发核心优选六个月持有混合(FOF)A近3个月以来的跌幅分别为-4.21%和-3.93%,双双跑输同类基金平均为-2.96%的跌幅。

2、1只FOF仓位管理或剑走偏锋,资产净值中自家基金占超六成

FOF基金是结合基金产品创新和销售渠道创新的基金品种,主要投资对象是各种开放式基金和封闭式基金,而不是各类股票或货币市场工具,这也是FOF基金和其他基金的区别。

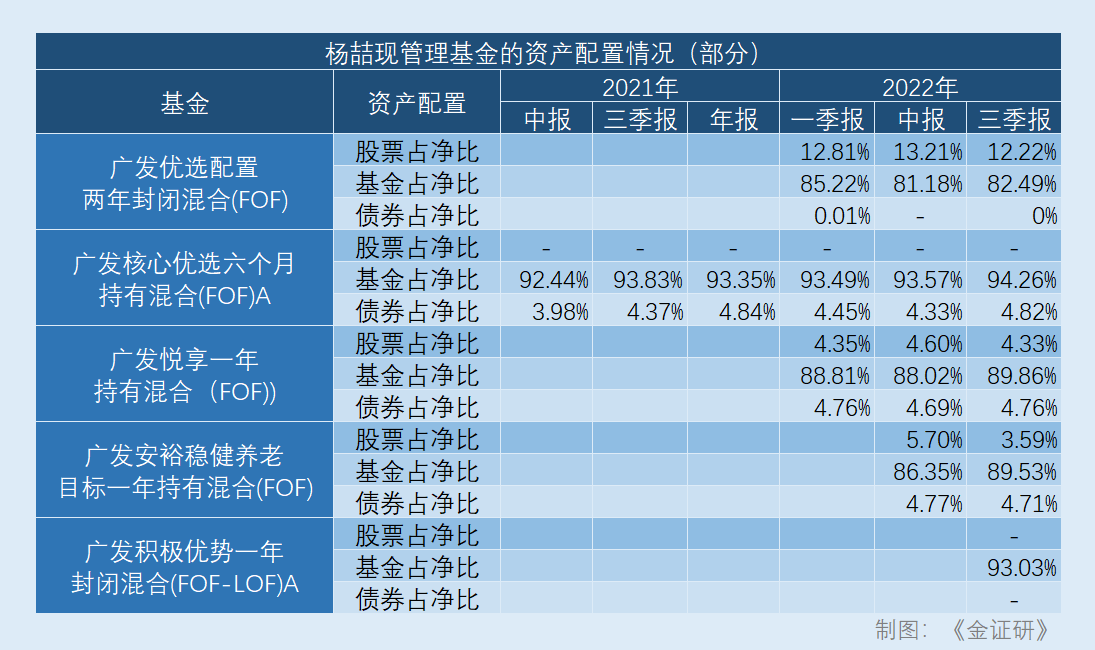

2021年一季度至2022年三季度各期报告显示,杨喆执掌的5只已发行FOF基金的资产配置中,若有数据,基金投资市值占基金资产净值的比例均超过80%,其中,广发核心优选六个月持有混合(FOF)A连续6个季度基金投资市值占基金资产净值的比例维持在90%以上。

FOF基金虽然天然具有优中选优的特性,但是有些机构在发行和管理FOF基金时会“走样”,有的基金明面上虽然打着FOF基金的旗号,实际上或沦为基金公司获取客户或增加规模的工具;有的FOF基金悖离在全市场优中选优的特性,重仓自家产品。

杨喆执掌的5只已发行FOF基金中,就有这么一只基金“明知山有虎,偏向虎山行”,剑走偏锋,重仓自家基金。

此外,广发核心优选六个月持有混合(FOF)A的2022年中报显示,相比杨喆执掌的另外4只FOF基金,持仓中属于基金管理人及管理人关联方所管理的基金占基金净值的比例明显偏高。2021年年报和2022年中报显示,该数据分别为63.30%和65.41%。

如果只看各季度广发核心优选六个月持有混合(FOF)A前10对基金的持仓,甚至能发现,在2022年第一季度以来,广发核心优选六个月持有混合(FOF)A的前10基金重仓全部为广发基金旗下的其他基金。

也就是说,广发核心优选六个月持有混合(FOF)A重仓持有自家基金,局限了FOF基金模式的多元配置、分散风险的作用,“从全市场基金中优中选优”在这里或成一句空话。一旦自家基金出现大规模赎回或其他风险,广发核心优选六个月持有混合(FOF)A原本应有的稳健、安全、可控特征不仅可能会烟消云散,其自身还有可能会被自家的基金产品拖入泥淖。

简而言之,杨喆在交银施罗德任职时,管理的两只养老主题FOF基金收益率均不及同类平均水平。此外,交银施罗德新发基金接连两次调整募集期,而在老东家为其发行新基期间,杨喆离职背后是否另有隐情?是缘于其想要另谋高就而导致的手忙脚乱,还是因为交银施罗德在考虑换人呢?杨喆加入广发基金后在大约半年的时间内就陆续掌管了5只FOF基金,这5只基金近三个月的收益率却全部告负,业绩表现像是在“再续前缘”,杨喆的管理水平或该打上问号。而且,杨喆在管的5只已发行FOF基金中,广发核心优选六个月持有混合(FOF)A还偏爱自家基金,连续三个季度重仓的10只基金全部为广发基金旗下的其他基金,FOF基金“从全市场基金中优中选优”以及“稳健、安全、可控”的特点和优势,在杨喆手中或难奏效。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。