《金证研》南方资本中心 熙玥/作者 汀鹭 西洲 映蔚/风控

关关雎鸠,在河之洲。雎鸠是一种水鸟,又名鸠兹鸟。安徽省芜湖古称“鸠兹”,因鸠鸟翔集得名。资本市场方面,芜湖本土上市企业逾20家,其中,芜湖雅葆轩电子科技股份有限公司(以下简称“雅葆轩”)也向资本市场发起冲击。

此番上市,消费电子领域的产品是雅葆轩募资扩产的主要部分,但下游消费电子市场“降温”,未来新增产能能否消化?“雪上加霜”的是,雅葆轩超八成收入来自第一大客户,该核心客户着手布局车载显示业务,与雅葆轩重点扩产方向相“背离”。值得一提的是,雅葆轩通过关联供应商转贷超四千万元,但交易背景真实性面临“拷问”。

一、消费电子领域收入占比走高,逆势扩张新增产能恐难“消化”

增资扩产是企业扩大经营规模最为直接、快速的途径。

消费电子、工业控制、汽车电子三大领域,系雅葆轩主营业务收入来源。此番上市,雅葆轩拟募资对以消费电子领域为主的业务进行扩产。然而以笔记本电脑和平板电脑为代表的下游消费电子市场或“遇冷”。

1.1 2019-2021年消费电子销售收入占比走高,汽车电子占比走低至一成

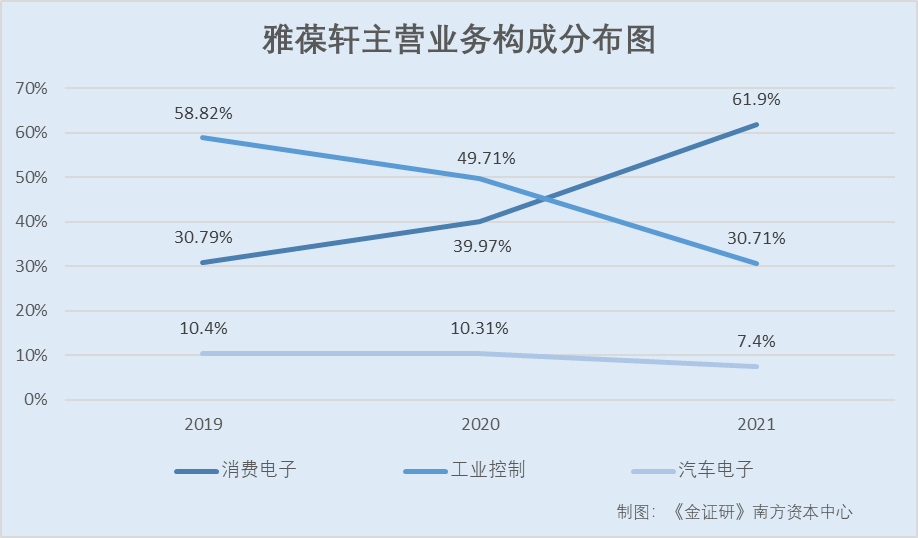

据签署日为2022年11月4日的《芜湖雅葆轩电子科技股份有限公司招股说明书(申报稿)》(以下简称“招股书”),雅葆轩的主营业务收入构成分为消费电子、工业控制、汽车电子三大领域。

2019-2021年及2022年1-6月,雅葆轩消费电子领域产品销售收入分别为2,013.89万元、3,238.61万元、11,642.03万元、5,590.35万元,占比分别为30.79%、39.97%、61.9%、50.02%;工业控制领域产品销售收入分别为3,847.32万元、4,027.6万元、5,775.28万元、3,854.19万元,占比分别为58.82%、49.71%、30.71%、34.49%;汽车电子领域产品销售收入分别为679.97万元、835.5万元、1,391.19万元、1,730.6万元,占比分别为10.4%、10.31%、7.4%、15.49%。

从细分业务收入占比变动趋势可以看出,2019-2021年,雅葆轩消费电子业务收入占比逐步抬升。

而结合募资扩产情况来看,雅葆轩未来业务重心或拟向消费电子领域“倾斜”。

1.2 募资超1亿元用于PCBA产品扩产,建成后可形成年产消费电子八亿点

据招股书,雅葆轩拟募资2.04亿元,分别投入“高端电子制造(PCBA产品)扩产项目”、“补充流动资金项目”。其中,“高端电子制造(PCBA产品)扩产项目”拟投入募集资金为1.54亿元。

其中“高端电子制造(PCBA产品)扩产项目”建成后,预计可形成年产消费电子80,000万点、汽车电子35,000万点和工业控制10,000万点的生产能力。

显然,雅葆轩消费电子业务拟新增产能,高于汽车电子以及工业控制业务。

同时,雅葆轩在披露项目建设必要性时也表示,随着国内居民收入水平的不断提升和消费电子产品更新换代速度的加快,消费电子行业将持续发展。其次,近年来在汽车电动化、智能化、网联化趋势推动下,汽车电子在汽车产业发展中的作用愈发重要。最后,随着国内工业智能化、数字化进程的不断推进和工业控制技术的不断提升,工业控制行业也将持续发展。

上述可知,雅葆轩注重对消费电子领域的业务拓展。

但近年来,雅葆轩下游消费电子行业景气度或走“下坡路”。

1.3 消费电子出货量激增需求已充分释放,预测2022年出货量或将大幅下滑

据招股书,雅葆轩所属行业的发展与下游应用领域市场的发展息息相关。行业下游应用领域广泛,主要包含消费电子、汽车电子、工业控制等领域。

其中,雅葆轩在消费电子领域的终端应用产品包括笔记本电脑、平板电脑以及电力保护装置等。

据招股书,在笔记本电脑方面,2019-2021年,全球笔记本电脑出货量分别为1.64亿台、2.06亿台、2.46亿台,2020-2021年分别同比增长25.61%、19.42%。

平台电脑方面,2019-2021年,全球平板电脑出货量分别为1.44亿台、1.64亿台、1.69亿台,2020-2021年分别同比增长13.89%、3.05%。

可见,近年来全球笔记本电脑及平板电脑出货量增速均有所放缓。

而放眼现在,招股书指出,过去两年消费电子出货量的激增使需求已经得到充分释放,2022年度消费电子整体出货量有所下滑。根据IDC预计,2022年全球个人电脑(包括笔记本电脑、台式个人电脑等)出货量将下降12.8%,平板电脑出货量将下降6.8%。

可见,雅葆轩“主打”的消费电子领域,市场景气度或“遇冷”。

而国内亦是如此。

1.4 国内液晶面板厂平均稼动率达历史低点,面板厂采购计划或持续疲软

据援引自CINNO Research月度面板厂投产调研数据的公开信息,2022年8月份,国内液晶面板厂平均稼动率为68.9%,较7月份下滑4.4个百分点,达到历史低点。

另外,面板厂商为了控制、降低库存水平,扩大了减产幅度,显示器面板出货量降幅进一步扩大。根据奥维睿沃数据统计,2022年8月,显示器面板出货10.7百万台,同比下滑25.9%,环比下滑7.8%,再次刷新了今年出货的最低记录。

而2022年以来,消费电子市场萎靡,电视等行业厂商更为谨慎,纷纷调低预期。

奥维睿沃(AVC Revo)数据显示,2022年二季度头部TOP11品牌厂面板采购量下降,三季度更是降至历史低点,其中三星电子/LGE大幅调低采购计划,国内品牌厂谨慎采购,下半年面板采购计划同比来看持续疲软。这也加快了面板价格下跌。

面对消费电子需求量“遇冷”,雅葆轩拟募资扩产,并生成建成后将形成年产消费电子80,000万点的生产能力,是否存在产能消化“后遗症”?

而问题不止于此。

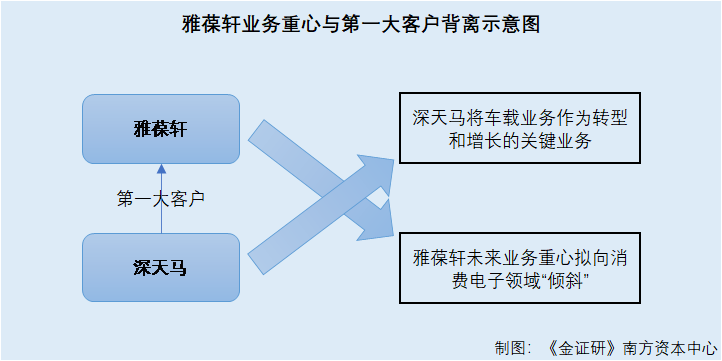

二、贡献八成收入的核心客户开启业务转型,合作或“生变”

企业转型升级,将是抓住机遇,提升竞争力的“秘籍”。其中,对于雅葆轩的第一大客户而言,其于2021年便将发展重心放在车载显示上。然而,雅葆轩主营业务构成中,不仅汽车电子领域收入占比逐年减少,募投项目更是表现出雅葆轩欲将业务重心向消费电子领域“倾斜”的趋势。

2.1 超八成营业收入来自深天马,雅葆轩视其为核心客户并不断加以维护

据招股书,报告期即2019-2021年及2022年1-6月,天马微电子股份有限公司及其下属企业(以下简称“深天马”)均为雅葆轩第一大客户。雅葆轩向其销售金额分别为4,908.94万元、6,791.54万元、15,861.8万元、9,230.78万元,占营业收入的比重分别为71.24%、77.86%、82.53%、80.8%。

同时,雅葆轩表示,其始终视深天马为核心客户,并不断加以维护。

不难看出,雅葆轩对第一大客户深天马的销售收入占营业收入的比重逐年上升。至2021年,该占比超八成,雅葆轩对深天马或存依赖。

而近年来,深天马业绩下滑明显。

2.2 近年来深天马业绩难掩颓势,称系客户需求下降等原因所致

据同花顺iFinD数据,2019-2021年,深天马的营业收入分别为302.82亿元、292.33亿元、318.29亿元,2020-2021年分别同比增长-3.46%、8.88%。2022年1-9月,深天马实现营业收入242.13亿元,同比增长-4.49%。

2019-2021年,深天马净利润分别为8.29亿元、14.75亿元、15.42亿元,2020-2021年分别同比增长77.79%、4.61%。2022年1-9月,深天马实现归母净利润3.62亿元,同比增长-28.74%。

对此,深天马在2022年半年报中表示,全球显示行业仍在新一轮调整中,同时不可抗力等宏观因素也加剧了行业调整的幅度,部分市场客户需求下修、产品价格下探,企业经营面临的挑战增多。

需要指出的是,2021年,深天马已提出将车载业务作为转型和增长的关键业务。

2.3 深天马将车载业务作为转型增长的关键业务,在车显方面加大资源倾斜

据深天马于2021年8月2日发布的调研信息,深天马表示车载业务是其转型和增长的关键业务。其将持续积极布局,比如会投入更多资源拓展大屏化产线配套能力、加大中大尺寸产品占比,提升复杂程度更高的模组的出货力度、高附加值产品的出货比重,以及充分发挥LTPS技术领域积累的经验和客户资源优势,提升LTPS在车载领域的占比,不断拓展与客户合作的深度与广度,抢抓机遇,更进一步提升在车载显示领域的份额。

由此可见,作为雅葆轩第一大客户的深天马,近年来业绩下滑明显。深天马公开表示将把重心放在车载显示业务,即汽车电子领域。显然,第一大客户未来的发展方向与雅葆轩未来业务发展的重心即消费电子有所偏离。

值得一提的是,雅葆轩在招股书中表示,于2021年开始向深天马供应高阶笔记本电脑和平板电脑的PCBA控制板,并积极参与其车载显示领域的业务布局,进一步提升汽车电子PCBA规模化电子制造服务能力,以契合其发展汽车显示产品的发展战略。

而实际上,随着雅葆轩汽车电子领域产品销售收入占比,由2019年的10.4%下滑至2021年7.4%。雅葆轩称其为了契合深天马汽车显示产品的发展战略已并积极参与该领域的业务布局,为何其来自汽车电子领域的收入占比走低?在此情况下,雅葆轩的扩产是否“脱离”核心客户的战略布局“轨道”?雅葆轩未来与深天马的合作是否存在变数?或该打上问号。

三、通过前员工控制企业转贷四千万元,或无真实交易背景

转贷的真实性历来是各方关注的重点。历史上,雅葆轩通过前员工控制的企业转贷金额超四千万元,然而上述转贷或无真实交易背景。

3.1 2019-2021年,通过腾诺溪电子合计转贷逾四千万元

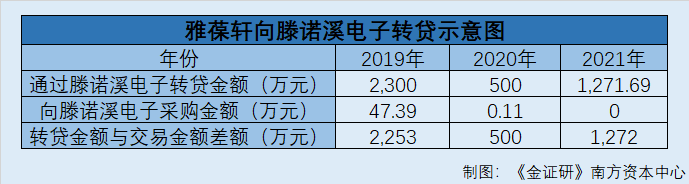

据招股书,报告期内,雅葆轩为满足贷款银行受托支付要求,通过供应商进行转贷。

2019-2021年,雅葆轩通过深圳市腾诺溪电子科技有限公司(以下简称“腾诺溪电子”)分别转贷2,300万元、500万元、1,271.69万元,合计转贷金额4,071.69万元。

而观其背后,雅葆轩与腾诺溪电子的关或系“不一般”。

3.2 腾诺溪电子是前员工控制的企业,三年交易金额不足50万元

据招股书,腾诺溪电子系雅葆轩及其子公司前员工叶飞控制的企业,雅葆轩曾与其发生业务往来。基于谨慎性原则,将雅葆轩与腾诺溪电子之间发生的交易比照关联交易进行披露。

报告期即2019-2021年及2022年1-6月,雅葆轩与腾诺溪电子因采购商品产生的交易金额分别为47.39万元、0.11万元、0元、0元。

也即是说,近三年一期,雅葆轩与腾诺溪电子的交易金额合计只有40余万元。但雅葆轩通过腾诺溪电子的转贷金额最高却达2,300万元。令人费解。

而腾诺溪电子的问题不止于此。

3.3 两名股东对腾诺溪电子并无实缴,成立以来社保缴纳人数寥寥

据市场监督管理局数据,腾诺溪电子成立于2016年12月8日。截至查询日2022年11月4日,腾诺溪电子的股东为叶飞、张春燕,二人持股比例分别为95%、5%。

据市场监督管理局腾诺溪电子2020年年报,叶飞、张春燕二人的认缴出资额分别为190万元、10万元,但实缴出资额均为0元。腾诺溪电子并未更新2021年年报。

即截至查询日2022年11月4日,腾诺溪电子的股东或对其进行并未实缴。

此外,腾诺溪电子的社保缴纳人数“寥寥无几”。

据市场监督管理局数据,2017-2020年,腾诺溪电子的社保缴纳人数分别为0人、4人、0人、4人。

至此不难发现,作为雅葆轩前员工控制的企业腾诺溪电子,其至今并未实缴且社保缴纳人数屈指可数,而雅葆轩通过这样一家公司托付转贷超千万元,又是否具备合理性?

3.4 腾诺溪电子曾因通过登记的住所无法联系被列异常经营名录,存在两起欠税行为

而问题仍在继续。

据市场监督管理局数据,2018年6月11日,腾诺溪电子因通过登记的住所或经营场所无法联系,被深圳市市场和质量监督管理委员会罗湖局,列入异常经营名录。后于2018年8月10日移出。

同时,2019年10月10日,腾诺溪电子因分别对城市维护建设税、增值税存在欠税行为被公示,欠税余额分别为193.06元、2,757.94元。

上述情形可见,自成立以来,腾诺溪电子社保缴纳人数寥寥无几,存在经营异常及欠税行为,且雅葆轩与之交易金额仅数十万元。正是这样一家前员工控制的公司,雅葆轩报告期内通过其转贷高达四千万元。上述托付转贷是否具备真实交易背景?而前员工控制的企业腾诺溪电子是否系“空壳”公司?关联方腾诺溪电子与雅葆轩是否存在利益安排?有待考量。

积羽沉舟,群轻折轴。未来雅葆轩械在资本市场能否“乘风破浪”?

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。