《金证研》北方资本中心 青黎/作者 庭初/风控

史谓“天地之中”,古称商都,郑州地处中华腹地,其“网上丝绸之路”依托跨境电商综试区,形成“买全球、卖全球”网络枢纽,跨境电商交易额107.7亿美元、增长24.6%。作为一家跨境电商企业,致欧家居科技股份有限公司(以下简称“致欧科技”)能否依托该便利的交通优势,乘势而起?

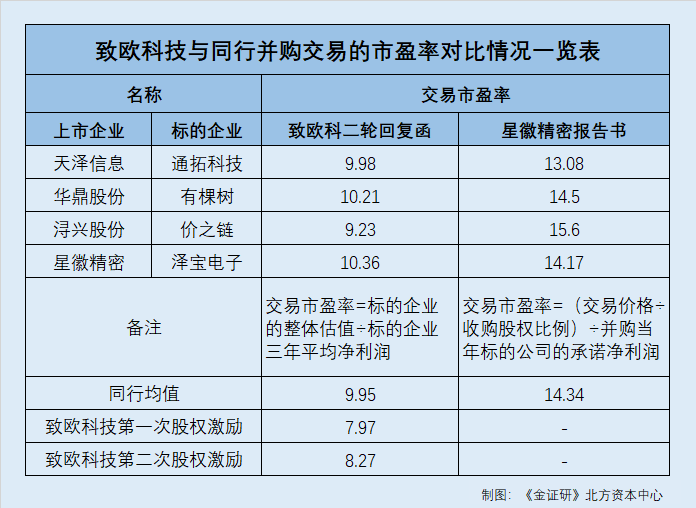

观其背后,2017-2018年,致欧科技两次进行股权激励,其股份支付费用确认的公允性被证监会问询。对此,致欧科技将其两次确认股份支付考虑的因素,即对应的市盈率,与同时期跨境电商企业并购交易的市盈率进行对比,称其市盈率未显著偏离同时期跨境电商企业的并购交易估值区间。而蹊跷的是,其中一家跨境电商企业披露的数据,高于致欧科技测算的跨境电商企业并购交易的市盈率的平均水平,其中确认股份支付费用的公允性或值得推敲。

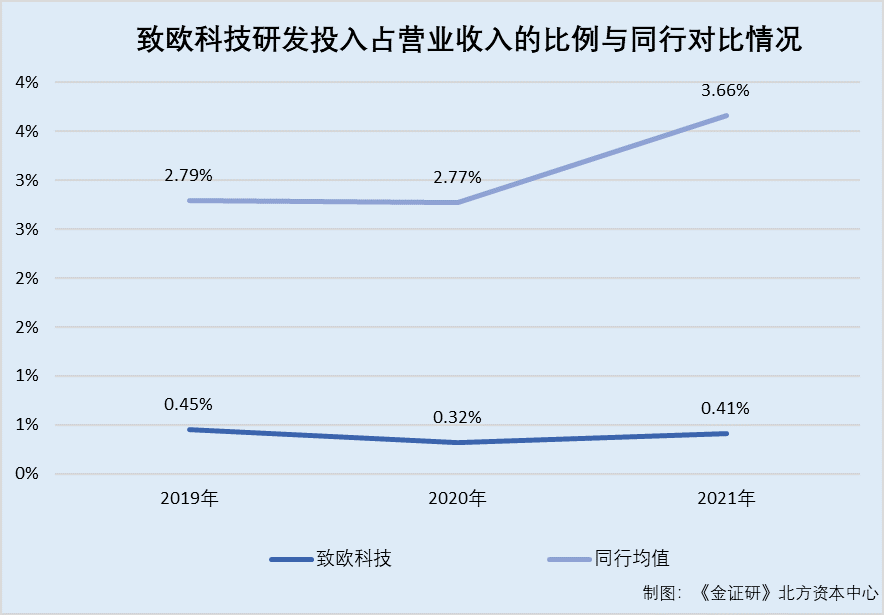

另外,2020年9月致欧科技进行上市辅导备案。而2019-2021年,致欧科技的研发投入占比低于同行均值。此外,致欧科技超八成境内专利申请于2020年及以后,致欧科技涉嫌“突击”申请专利。

一、两次股份支付对应的市盈率,或低于同期跨境电商企业并购交易的估值水平

天下熙熙,皆为利来,天下攘攘,皆为利往。股权激励计划的目的,往往是为了完善企业治理结构,吸引和留住人才,从而推动企业整体业绩的提升及持续发展。

2017-2018年,致欧科技两次进行股权激励,其确认股份支付对应的市盈率,或低于同时期跨境电商企业并购交易的市盈率。

1.1 2017-2018年,两次股份支付分别依照7.97及8.27倍市盈率确认

据致欧科技签署日为2022年9月21日的《关于致欧家居科技股份有限公司首次公开发行股票并在创业板上市申请文件的第二轮审核问询函的回复》(以下简称“二轮回复函”),2017-2020年,致欧科技分别确认股份支付费用5,352.64万元、4,489.78万元、5,821.49万元、8,138.13万元,证监会要求致欧科技说明其股份支付会计处理是否符合《企业会计准则》相关规定,股份支付费用确认是否公允。

对此,致欧科技回复,根据《首发业务若干问题解答》(2020年6月修订)问题 26,在确定公允价值时,应综合考虑的因素包括股份支付实施或发生当年市盈率、市净率等指标因素的影响。

2017年12月,致欧科技进行第一次股权激励,其通过共青城科赢投资合伙企业(有限合伙)(以下简称“科赢投资”)、共青城沐桥投资合伙企业(有限合伙)(以下简称“沐桥投资”)向蔡海伟等19名员工,间接授予了郑州致欧网络科技有限公司(致欧科技前身,以下统称“致欧科技”)合计104.54万元注册资本。

同时,对于员工王志伟、田琳通过受让股权及直接增资的方式合计取得的180万元致欧科技注册资本,致欧科技亦根据企业会计准则的相关规定,确认了股份支付费用。致欧科技对本次股权激励确认股份支付费用为5,352.64万元。

2018年5月,致欧科技进行第二次股权激励,其通过郑州泽骞企业管理咨询中心(有限合伙)、郑州语昂企业管理咨询中心(有限合伙)对致欧科技增资的形式,向KONG YI等4名员工,间接授予致欧科技合计216.42万元注册资本。同时,致欧科技将原预留在科赢投资、沐桥投资执行事务合伙人名下的致欧科技股权,以合伙企业财产份额确权的形式向田琳、王志伟,间接授予致欧科技合计22万元注册资本。致欧科技对本次股权激励确认股份支付费用4,489.78万元。

另外,2017-2018年,致欧科技选取了义乌华鼎锦纶股份有限公司(以下简称“华鼎股份”)、天泽信息产业股份有限公司(以下简称“天泽信息”)、福建浔兴拉链科技股份有限公司(以下简称“浔兴股份”)、广东星徽精密制造股份有限公司(以下简称“星徽精密”)等跨境电商企业2017-2018年的并购交易的市盈率,与致欧科技股权激励所确定的权益工具公允价值对应的市盈率进行对比。

其中,致欧科技称,按照致欧科技2017年未经审计的净利润测算,其第一次股权激励所确定的权益工具公允价值对应的市盈率约为7.97倍。按照致欧科技2018年扣除非经常性损益后归属于母公司所有者的净利润,测算其第二次股权激励所确定的权益工具公允价值对应的市盈率约为8.27倍。

2017-2018年期间,华鼎股份、天泽信息、浔兴股份、星徽精密上述四家跨境电商企业并购交易市盈率约为9-11倍,致欧科技两次股权激励对应的市盈率均未显著偏离同时期跨境电商企业的并购交易估值区间。

需要指出的是,具体来看,二轮回复函中,致欧科技选择了同行三年平均净利润测算同行并购交易的市盈率,进行对比。

1.2 选择三年平均净利润测算同行并购交易市盈率,称未显著偏离同行

据二轮回复函,2017-2018年期间,华鼎股份并购深圳市通拓科技有限公司(以下简称“通拓科技”)的市盈率为9.98倍,天泽信息并购深圳市有棵树科技股份有限公司(以下简称“有棵树”)的市盈率为10.21倍,浔兴股份并购深圳价之链跨境电商股份有限公司(以下简称“价之链”)的市盈率为9.23倍,星徽精密并购深圳市泽宝电子商务股份有限公司(以下简称“泽宝电子”)的市盈率为10.36倍。

上述市盈率均为标的企业的整体估值除以标的企业三年平均净利润所得。

另外,2017年12月,致欧科技第一次股权激励所确定的权益工具公允价值对应的市盈率,系致欧科技按照其2017年未经审计的净利润测算。2018年5月,致欧科技第二次股权激励所确定的权益工具公允价值对应的市盈率,系致欧科技按照其2018年扣除非经常性损益后归属于母公司所有者的净利润测算。

即是说,致欧科技计算其股权激励所确定的权益工具公允价值对应的市盈率,均采用其当年的净利润或扣非净利润进行测算,而致欧科技计算的同行企业并购交易市盈率,均根据标的企业三年平均净利润计算。

值得注意的是,致欧科技计算的上述跨境电商企业的并购交易市盈率,低于其中一家同行披露的数据。

1.3 根据星徽精密披露的数据测算,2017-2018年期间同行市盈率均值为14.34倍

据《广东星徽精密制造股份有限公司发行股份及支付现金购买资产并募集配套资金暨关联交易报告书(草案)》(以下简称“星徽精密报告书”),星徽精密拟通过发行股份及支付现金的方式,购买泽宝电子100%的股权,其并购泽宝电子的评估基准日为2017年12月31日,交易市盈率为14.17倍。

另外,星徽精密进行市盈率比较时选择的同行包括天泽信息、华鼎股份、浔兴股份。其中,天泽信息并购有棵树99.99%的股权,评估基准日为2017年12月31日,交易市盈率为13.08倍。华鼎股份并购通拓科技100%的股权,评估基准日为2017年3月31日,交易市盈率为14.5倍。浔兴股份并购价之链65%的股权,评估基准日为2017年3月31日,交易市盈率为15.6倍。

需要说明的是,上述交易市盈率=(交易价格÷收购股权比例)÷并购当年标的公司的承诺净利润。

根据《金证研》北方资本中心研究,星徽精密报告书中,天泽信息、华鼎股份、浔兴股份、星徽精密的并购交易市盈率的均值为14.34倍,致欧科技二轮回复函披露的天泽信息、华鼎股份、浔兴股份、星徽精密的并购交易市盈率的均值为9.95倍。星徽精密与致欧科技测算同行并购交易市盈率的方法存在差异,其中致欧科技二轮回复函披露的同行并购交易市盈率测算值,低于星徽精密报告书披露的跨境电商企业并购交易的市盈率的平均水平。

也就是说,2017-2018年,致欧科技两次股权激励确认的股份支付所对应的市盈率分别为7.97倍、8.27倍,其确认股份支付费用的公允性被证监会问询。二轮回复函中,致欧科技将其确认股份支付所对应的市盈率,与跨境电商企业同一时期并购交易选交易市盈率进行对比。但是,致欧科技计算所得的同行并购交易的市盈率,其中一家跨境电商企业披露的测算方法与数据不同。是否意味着,2017-2018年,致欧科技进行确认股份支付对应的市盈率,低于同时期跨境电商企业的并购交易估值水平?或该打上问号。

一波未平,一波又起,致欧科技的创新能力值得关注。

苟日新,日日新,又日新。研发创新能力是企业发展的动力。但是,2019-2021年,致欧科技的研发投入占营业收入的比例低于同行均值。

2.1 2019-2021年,研发投入占营业收入的比例低于行业均值

据致欧科技签署日为2022年9月21日的招股说明书(以下简称“招股书”),2019-2021年及2022年1-6月,致欧科技的研发投入分别为1,042.95万元、1,276.93万元、2,451.04万元、1,788.41万元,占其当期营业收入的比例分别为0.45%、0.32%、0.41%、0.64%。

另外,根据产品品类、业务模式的相同或类似性,以及信息能否从公开渠道获取等因素,致欧科技选择的同行业可比企业包括遨森电子商务股份有限公司(以下简称“遨森电商”)、安克创新科技股份有限公司(以下简称“安克创新”)、深圳市易佰网络科技有限公司(以下简称“易佰网络”),该等企业均为国内较为知名的跨境电商企业。其中,易佰网络系湖南华凯文化创意股份有限公司(以下简称“华凯创意”)的并购标的。

据安克创新2021年年报,2019-2021年,安克创新无资本化研发支出。同期,安克创新的的研发投入占营业收入的比例分别为5.92%、6.07%、6.19%。

据遨森电商2020年年报,2019-2020年,遨森电商的研发投入占营业收入的比例分别为0.67%、0.95%。且遨森电商未公布2021年年报。

据华凯创意2021年年报,2021年7月,华凯创意对易佰网络进行战略重组,将易佰网络纳入合并范围,且华凯创意及其子公司均无资本化研发支出。

据招股书,2019-2021年,易佰网络的研发投入占营业收入的比例分别为1.79%、1.28%、1.12%。

根据《金证研》北方资本中心研究,2019-2021年,致欧科技上述同行业可比企业的研发投入占营业收入比例的均值分别为2.79%、2.77%、3.66%,分别高于致欧科技2.34个百分点、2.45个百分点、3.25个百分点。

除此之外,致欧科技超八成获授权的专利申请于2020年及之后。

2.2 2020年9月进行上市辅导备案,超八成专利申请于2020年及之后

据《关于致欧家居科技股份有限公司首次公开发行股票并在创业板上市之辅导工作总结》,2020年9月,致欧科技进行上市辅导备案登记。

据招股书,截至2022年6月30日,致欧科技共获得67项境内授权专利,拥有境外专利347项。

其中,在致欧科技获得授权的境内专利中,申请于2020年及以后的专利数量为58项。

根据《金证研》北方资本中心研究,截至2022年6月30日,致欧科技获得授权的67项境内专利中,申请于2020年及以后的专利数量占比为86.57%。致欧科技或临门前“突击”境内申请专利。

不仅如此,截至招股书签署日2022年9月21日,致欧科技超多项核心技术专利系继受取得。

2.3 截至招股书签署日2022年9月21日,多项核心技术专利系继受取得

据招股书,截至招股书签署日2022年9月21日,致欧科技披露了部分主要核心技术情况,其中产品研发方面披露了25项核心技术,分别对应25项专利。

其中,专利号为003307982-0001的外观设计专利“Chairs or stools with rotatable seats”、专利号为004421295-0001的外观设计专利“Cupboards with Mirrors”、专利号为004358158-0001的外观设计专利“Tables”、专利号为“USD863,838S”的外观设计专利“Floor mirror with organizer”、专利号为004669539-0002的外观设计专利“Shelving”、专利号为005259306-0003的外观设计专利“Shelving”均系继受取得。

另外,专利号为“USD833,183S”的外观设计专利“Configurable storage bin”、专利号为004003002-0005的外观设计专利“Blankets”、专利号为003429703-0001的外观设计专利“Scratching posts for cats”亦系继受取得。

也就是说,2019-2021年,致欧科技的研发投入占营业收入的比例,均低于同行均值。此外,致欧科技超八成境内专利申请于2020年及以后,致欧科技或“突击”申请专利。另外,截至招股书签署日2022年9月21日,致欧科技多项核心技术专利系继受取得。

一屋不扫,何以扫天下。此番上市,致欧科技能否迎来投资者的“掌声”?存疑待解。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。