《金证研》南方资本中心 芷露/作者 三石 南江/风控

回溯历史,2010年7月23日,四川优机实业股份有限公司(以下简称“优机股份”)冲击创业板因其可持续盈利能力或具有重大不确定性等原因,而上市“折戟”。时隔多年,优机股份终于如愿“上岸”成功,其以7元/股的发行价于2022年6月24日登陆北交所。

观其背后,优机股份或“荆棘丛生”。一方面,优机股份历史上曾“低价”受让国有资产,即成都航兴铸钢实业有限责任公司(以下简称“航兴铸钢”)50%的股权。而后,优机股份称因航兴铸钢业务低端,又平价将其转让予实控人的“老熟人”,至此航兴铸钢不再系优机股份的子公司。而实际上,彼时优机股份已经与航兴铸钢合作多年,存在向其采购产品的业务习惯。令人唏嘘的是,已经脱离了优机股份的航兴铸钢,与其彼时控股股东控股的另一企业,分别充当优机股份的供应商与客户,交易超千万元。而后,实控人的“老熟人”将其中一家充当优机股份客户的公司,又转让给优机股份。熟人公司兜兜转转,最后成为优机股份的子公司,是否为了避嫌?优机股份在前次创业板上市申报中,熟人交易背后,或牵出其业务独立性、真实性疑云。

一、低价收购5719工厂所持航兴铸钢股权,或致国资流失浮亏近150万元

随着股权流转多元化,借改革之名侵蚀国资的案例时有发生。而历史上,优机股份曾低价收购国有资产。

1.1 2009年签署一致行动协议书后,罗辑与欧毅成为优机股份实控人

据优机股份签署日期为2010年6月11日的《首次公开发行股票并在创业板上市招股说明书》(以下简称“前次申报招股书”),2001年12月,罗辑、欧毅、唐明利、顾立东、廖为五人,分别以28%、28%、18%、13%、13%的出资比例设立四川优绩贸易有限责任公司(优机股份前身)。2009年11月,罗辑、欧毅通过签署一致行动协议书成为一致行动人。

据前次申报招股书、签署日期为2015年9月7日的公开转让说明书(以下简称“公开转让说明书”)及签署日期为2022年6月9日的招股说明书(以下简称“招股书”),2009年11月后,罗辑、欧毅通过直接或间接的方式持有优机股份股权合计逾50%,为优机股份的控股股东和实控人。

1.2 四川英集2009年6月注销前,为优机股份实控人控制的企业

据前次申报招股书,四川英集实业有限责任公司(以下简称“四川英集”)为优机股份实控人曾控制的企业,已于2009年6月5日完成清算并被注销。四川英集注销前,优机股份实控人罗辑、欧毅曾分别持有四川英集39.5%、25.5%的股权。

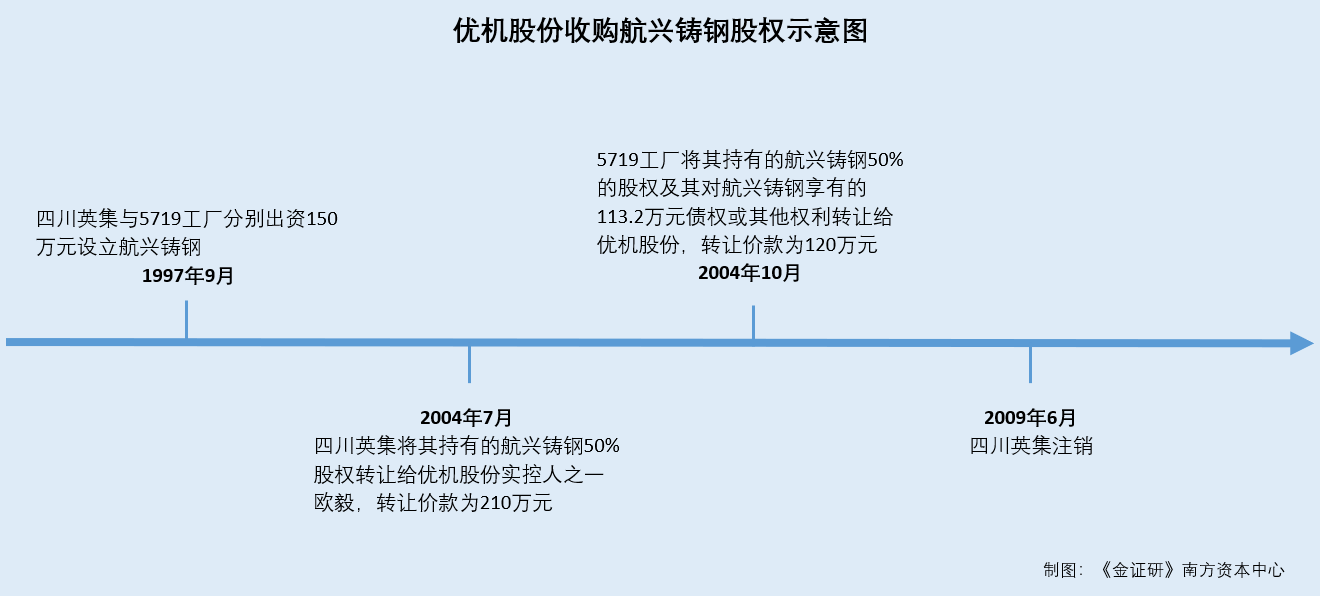

1.3 1997年9月,四川英集与5719工厂分别出资50%设立航兴铸钢

据前次申报招股书,航兴铸钢设立于1997年9月2日。航兴铸钢设立时,其股权结构为5719工厂、四川英集分别认缴出资150万元,出资比例均为50%。

1.4 2004年7月,四川英集将所持航兴铸钢股权以210万元转给欧毅

据前次申报招股书,2004年7月11日,四川英集将其持有的航兴铸钢50%股权转让给优机股份实控人欧毅,转让价款210万元。

1.5 同年10月,5719工厂将对航兴铸钢股权及债权以120万元转给优机股份

据前次申报招股书,同年10月18日,5719工厂与优机股份签署《股权转让协议》,5719工厂将其持有的航兴铸钢50%的股权及其对航兴铸钢享有的全部债权或其他权利转让给优机股份,转让价款合计120万元。

其中,5719工厂上述股权转让中放弃的113.2万元债权具体为:借给航兴铸钢用作企业流动资金的100万元借款;借给航兴铸钢用的抛丸机一台,价值13.2万元。

对此,5719工厂将股权转让给优机股份是其对民品项目进行优化整合的一部分。5719工厂与优机股份在平等、自愿协商一致的基础上签订了《股权转让协议》,愿意放弃上述债权。

1.6 优机股份前次申报保荐人及律师称,无法判断上述转让是否存在法律瑕疵

据前次申报招股书,5719工厂住所地彭州市丽春镇,法定代表人刘义贵,注册资金6,500万元,经济性质为全民所有制,与优机股份、优机股份董事、监事、高级管理人员、控股股东及实际控制人、持股5%以上的股东之间不存在关联关系。

而且,5719工厂财务审计部2009年11月19日出具了《关于转让原航兴铸钢有限责任公司有关事宜的函》(以下简称“《回复函》”)说明:5719工厂将其持有的航兴铸钢股权转让给优机股份事宜,严格按照国有资产管理规定要求的程序进行了审批。

此外,优机股份前次申报的保荐人和律师认为,由于5719工厂属二级保密资格单位,获取其相关资料非常困难。对于此次转让,除取得上述《回复函》之外,无法直接确定5719工厂是否获得上级部门同意转让的批复文件,因此无法判断本次转让是否存在法律瑕疵。

从上述股转的过程来看,2004年7月,优机股份实控人之一欧毅以210万元的价格向四川英集购买航兴铸钢50%的股权。而在此次交易完成的3个月后,优机股份亦从5719工厂手中受让了航兴铸钢50%股权及5719工厂对航兴铸钢113.2万元的债权,但转让价款合计却仅120万元。前后两次转让价格存在明显差异,优机股份或低价受让了5719工厂资产,其中是否损害了5719工厂的利益?

值得关注的是,优机股份在前次创业板申报中所涉及的问题不止于此。

二、平价剥离低端业务熟人公司接盘,去关联化后原子公司仍扮演供应商

剥离资产为上市企业美化报表的手段之一。而在优机股份前次创业板上市申报中,优机股份曾剥离了主营业务为低端制造业的航兴铸钢。

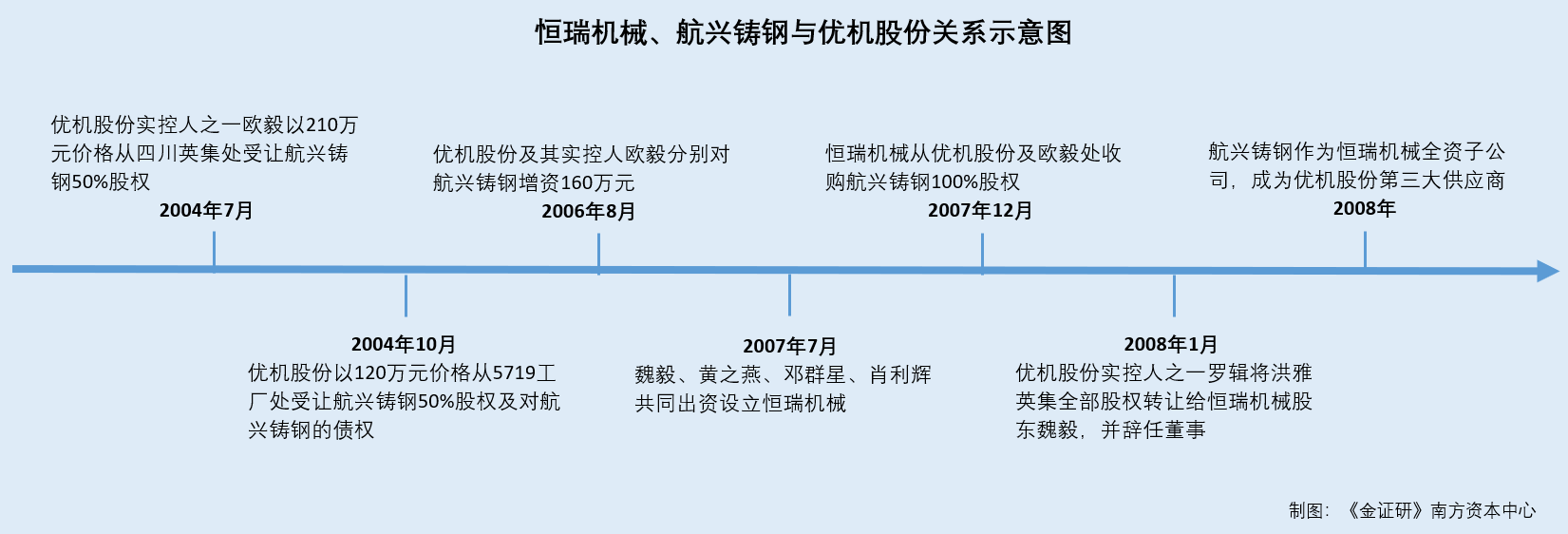

2.1 2006年8月向航兴铸钢增资后,优机股持有其50%股权的投资成本为280万元

前文提到,2004年7月,优机股份将所持航兴铸钢50%的股权转让给实控人欧毅。三个月后即2004年10月,优机股份以120万元的价格受让了5719工厂所持有的航兴铸钢50%的股权及其对航兴铸钢享有的113.2万债权或其他权利。

据前次申报招股书,2006年8月,由于航兴铸钢缺乏运营资金,优机股份与欧毅约定分别向航兴铸钢增加注册资本160万元。本次增资完成后,优机股份及其实控人欧毅分别对航兴铸钢认缴出资额310万元,合计620万元。

即优机股份2004年7月以120万元受让航兴铸钢50%股权,并于2006年8月对航兴铸钢增资160万元后,彼时优机股份持有的航兴铸钢50%股权的投资成本为280万元。

值得关注的是,对航兴铸钢完成增资次年,优机股份却将航兴铸钢50%股权以280万元的价格转出。

2.2 次年,优机股份及其实控人将所持航兴铸钢股权各以280万元转给恒瑞机械

据公开转让说明书,四川恒瑞机械制造有限公司(以下简称“恒瑞机械”)成立于2007年7月17日。恒瑞机械设立时,其注册资本为1,000万元,首期缴纳注册资本200万元。其中,魏毅出资102万元,黄之燕出资34万元,邓群星出资32万元,肖利辉出资32万元。自然人魏毅、黄之燕、邓群星、肖利辉分别对其出资51%、17%、16%、16%。

据市场监督管理局数据,恒瑞机械曾用名四川依江机械铸锻有限公司(以下简称“依江铸锻”)。2010年12月30日,恒瑞机械的企业名称由依江铸锻变更为恒瑞机械。

据前次申报招股书,2007年11月30日,优机股份召开股东会会议,全体股东一致同意将所持航兴铸钢50%的股权转让给依江铸锻。

2007年12月1日,航兴铸钢召开股东会会议,全体股东一致同意优机股份和欧毅分别将其所持的50%股权转让给依江铸锻。12月3日,欧毅与依江铸锻签订《股权转让协议》,欧毅将其所持航兴铸钢50%的股权转让给依江铸锻,转让价款280万元。

需要指出的是,截至2007年6月30日航兴铸钢经审计的净资产为465.6万元。

由此,2007年12月3日,优机股份及其实控人欧毅分别将各自持有的航兴铸钢50%的股权转让给依江铸段即恒瑞机械,转让的价款均为280万元,合计460万元。

值得关注的是,魏毅或系优机股份实控人“老熟人”。

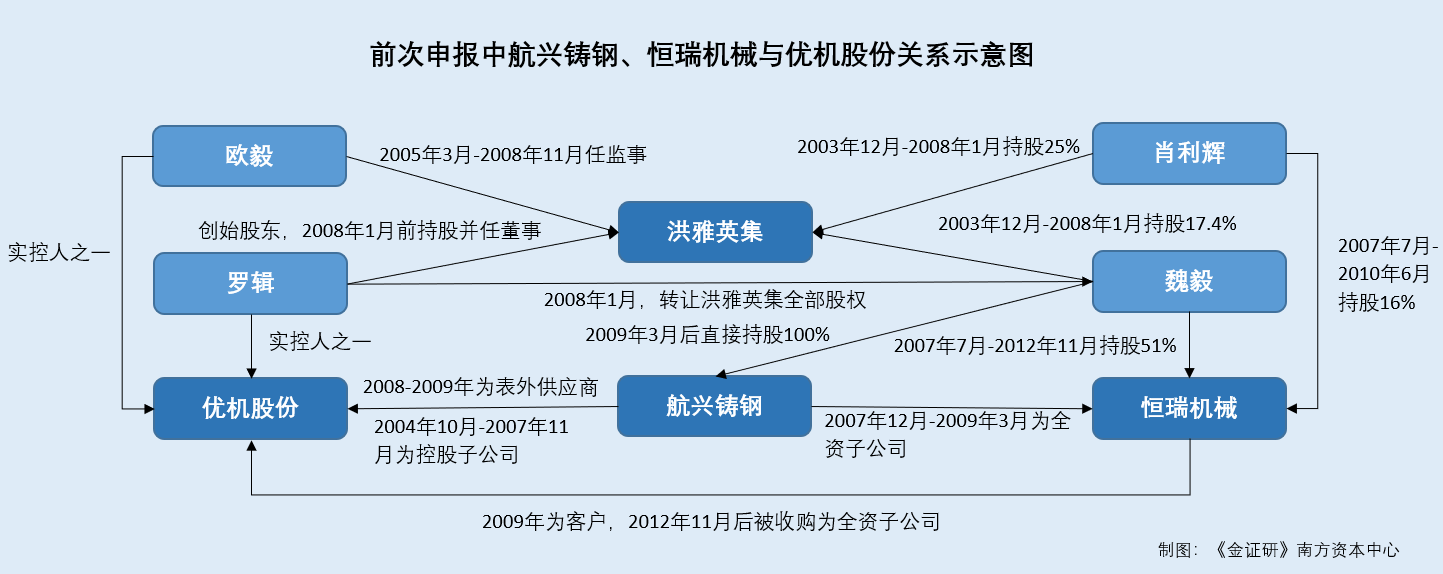

2.3 恒瑞机械控股股东魏毅及股东肖利辉,与优机股份实控人是“老熟人”

据前次申报招股书,四川省洪雅英集精密铸造有限公司(以下简称“洪雅英集”),系优机股份实控人罗辑与自然人陈鹏、黄溪平于1998年12月设立的有限责任公司,主要从事机械零配件、闸阀、球阀、截止阀、止回阀等钢铁及铜产品铸造以及机械加工等业务。洪雅英集设立时,黄溪平、罗辑、陈鹏分别对洪雅英集出资20万元、15万元、15万元,出资比例分别为40%、30%、30%。

2003年12月,洪雅英集注册资本增加为200万元。此次增资完成后,肖利辉、黄溪平、魏毅、陈志平、宿焕荣、罗辑、陈鹏、王元华分别对洪雅英集认缴出资50万元、34.8万元、34.8万元、23.4万元、17.4万元、15万元、15万元、9.6万元,出资比例分别为25%、17.4%、17.4%、11.7%、8.7%、7.5%、7.5%、4.8%。

2005年3月,陈鹏将持有洪雅英集5%的股权转让给优机股份实控人罗辑后,罗辑持有洪雅英集12.5%的股权,并且担任董事。而优机股份另一实控人欧毅担任洪雅英集的监事。

2008年1月,优机股份实控人罗辑将其持有的洪雅英集12.5%股权转让给恒瑞机械的控股股东魏毅,罗辑不再持有洪雅英集的股权;同时,王元华将4.8%的股权转让给魏毅。上述股权转让完成后,魏毅、肖利辉、黄溪平、陈志平、宿焕荣分别对洪雅英集认缴出资69.4万元、55万元、34.8万元、23.4万元、17.4万元,出资比例分别为34.7%、27.5%、17.4%、11.7%、8.7%。

即恒瑞机械控股股东魏毅、股东肖利辉,与优机股份实控人罗辑系“老熟人”,与罗辑曾同时担任洪雅英集股东。

换而言之,由老熟人控股的恒瑞机械成立三个月后,便受让了优机股份及其实控人欧毅分别持有的航兴铸钢50%股权。

2.4 称转出航兴铸钢原因为其业务低端,转让后航兴铸钢不再纳入优机股份报表

据前次申报招股书,优机股份转让航兴铸钢股权的主要原因之一为从商业模式考虑,航兴铸钢商业模式与优机股份商业模式有较大差异。

而且,优机股份表示,其经过多年发展,已成功实现产业升级,从传统贸易型企业转为现代制造服务企业。优机股份形成独特的商业模式,成为“一站式定制服务”的现代制造服务企业,带来优机股份在业务运作、组织架构、发展战略等方面一系列的变化和调整。

而航兴铸钢主要生产铸钢件、铸铁件等产品,属于传统制造型企业,产品处于低端加工,技术含量少。优机股份要保持航兴铸钢的制造能力的领先性以及持续增长能力,需要对航兴铸钢不断的增加投资,以购买价格较高、技术较先进的铸造设备,同时对其环保设备也要持续的加大投入力度。这种在低端制造能力上的大规模固定资产投资、重视传统制造能力的发展战略与优机自身的轻资产模式、重视技术服务的发展战略不符。

因此优机股份股东会经过慎重考虑,认为优机股份应该专注于根据客户需求提供一站式定制服务,将非核心低端制造业务外包,因此转让航兴铸钢的股权与优机股份发展战略调整一致。

另一方面,优机股份还披露,其转让航兴铸钢股权的另一个原因为从业务角度考虑,优机股份已建立起完善的供应商体系。截至2007年底,优机股份已拥有222家合格的外协供应商。优机股份对铸钢件、铸铁件的需求,已形成多个后备企业补充和保障的局面。转让航兴铸钢不会对优机股份生产经营造成不利影响。

2007年1-11月,航兴铸钢为优机股份纳入合并报表范围的子公司之一。而由于航兴铸钢已于2007年12月被优机股份转让给恒瑞机械,航兴铸钢自2007年12月起不再被纳入优机股份的合并报表中。

且此次转让后,航兴铸钢与优机股份无关联关系。

有趣的是,航兴铸钢“脱离”了优机股份后,优机股份仍向航兴铸钢采购产品。

2.5 2008年航兴铸钢作为恒瑞机械全资子公司,成为优机股份第三大供应商

据前次申报招股书,优机股份在转让航兴铸钢股权后仍存在向航兴铸钢采购的情形。

2008年,航兴铸钢系优机股份第三大供应商,优机股份向航兴铸钢采购的金额(不含税)为1,611.42万元,占优机股份同期采购总额(不含税)的比例为6.42%。

对此,优机股份表示,截至2010年6月11日,公司与航兴铸钢合作多年,对一些传统产品航兴铸钢自身具有的磨具即可直接使用。公司在转让航兴铸钢股权以后仍然将其作为供应商之一,是公司业务的习惯性延续,以及节约其对新的供应商的考察、生产试验、质量检测等方面磨合成本的综合结果。

由上述情形可见,2007年12月,由魏毅控股的恒瑞机械成立不足半年,受让了优机股份及其实控人所持有的航兴铸钢股权。同年,与航兴铸合作多年的航兴铸钢,成为恒瑞机械全资子公司后,优机股份仍向其采购产品。

问题并未结束。

三、“熟人”交易上千万元,合作方突击腾挪资产变身优机股份子公司

实际上,在前次申报中,由优机股份实控人的“老熟人”魏毅控股的两家公司,曾同时充当客户和供应商的角色。

3.1 2009年7月,优机股份曾提交创业板上市申请

据签署日期为2015年9月7日对全国中小企业股份转让系统有限责任公司《关于四川优机实业股份有限公司挂牌申请文件的反馈意见》的回复,优机股份曾于2009年7月25日向证监会提交了首次公开发行股票并在创业板上市的申请。

3.2 2009年3月,恒瑞机械将持有的航兴铸钢100%股权转给控股股东魏毅

前文提到,2007年12月,恒瑞机械从优机股份及其实控人欧毅处,受让了航兴铸钢100%的股权。

而据前次申报招股书,航兴铸钢2009年的工商登记文件显示,2009年3月,恒瑞机械又将航兴铸钢100%的股权,转让给彼时为恒瑞机械控股股东的魏毅持有。

即2009年,航兴铸钢由恒瑞机械子公司,变为了恒瑞机械控股股东控制的公司。

3.3 2009年航兴铸钢为优机股份第一大供应商,撑起1,869万元采购额

据前次申报招股书,2009年,航兴铸钢为优机股份第一大供应商。优机股份向航兴铸钢采购的金额(不含税)为1,869.35万元,占优机股份同期采购总额(不含税)的比例分别为8.77%。

3.4 2009年恒瑞机械是优机股份的客户之一,贡献超500万元销售额

据前次申报招股书,2009年,优机股份其他业务收入主要是房产租赁收入和非一站式定制收入。其中,优机股份的非一站式定制收入中,包括了对依江铸锻(曾用名为恒瑞机械)销售的219.06万元锻定及冶炼设备收入及286.25万元锻锭模收入。

此外,截至2009年12月31日,依江铸锻(曾用名为恒瑞机械)还系优机股份的第五大应收账款客户。优机股份对依江铸锻(曾用名为恒瑞机械)的应收账款金额为326.88万元,账龄为1年以内,款项性质为货款。

换而言之,2009年,恒瑞机械为优机股份的客户之一。值得关注的是,2012年11月,优机股份以150万元的价格收购了恒瑞机械。

3.5 2012年11月优机股份收购恒瑞机械,恒瑞机械变为优机股份全资子公司

据招股书,恒瑞机械系优机股份通过外部收购取得的全资子公司。恒瑞机械于2012年12月开始被纳入优机股份的合并范围,系优机股份集团内生产基地之一,负责铸钢件及材料的研发、生产和销售。

由上已知,2007年7月17日,恒瑞机械由自然人魏毅、黄之燕、邓群星、肖利辉共同出资设立,其中魏毅持股比例为51%。

2012年11月30日,恒瑞机械当时的股东魏毅、黄溪平、邓群星、郑沁分别和优机股份签订《股权转让协议》,约定魏毅、黄溪平、邓群星、郑沁分别将其持有恒瑞机械51%、17%、16%、16%的股权转让给优机股份,转让价格分别为76.5万元、25.5万元、24万元、24万元。

此次转让完成后,恒瑞机械成为了优机股份的全资子公司。

上述情形看出,在受让航兴铸钢股权1年后,2009年3月,恒瑞机械又将其持有的航兴铸钢股权对外转让,但交易对手方为其控股股东魏毅,即航兴铸钢被转让后,与恒瑞机械均由魏毅控股。而同年,航兴铸钢为优机股份供应商,恒瑞机械为优机股份客户。作为优机股份实控人之一罗辑的“老熟人”,魏毅控股的两家公司作为合作方“辗转”于优机股份,而后魏毅将其中一家充当优机股份客户的公司,又转让给优机股份,其中是否为了避嫌?而在上千万元的交易中,个中的利益链又是否存交织?尚待核查。

谋定而后动,知止而有得。低价受让5719工厂所持航兴铸钢股权,其后又平价转让航兴铸钢予实控人的“熟人”,优机股份又能否交出一份让投资者满意的答卷?

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。