《金证研》南方资本中心 池恩/作者 映蔚 洪力/风控

2021年12月30日,杭州海康威视数字技术股份有限公司(以下简称“海康威视”)披露拟分拆所属子公司杭州海康机器人技术有限公司境内上市的信息。实际上,这并非海康威视第一次分拆上市。早在2020年4月25日,海康威视披露其已启动分拆子公司杭州萤石网络有限公司(以下简称“萤石网络”)上市前期筹备工作。

此番上市,萤石网络的控股股东“依赖症”难解。2019-2021年,控股股东海康威视均系萤石网络的第一大客户,合计贡献12.67亿元营收。其中,萤石网络还存在产品与海康威视产品“协同”销售的情况,“靓丽”业绩背后或离不开控股股东的贡献。此外,萤石网络自称前五大境外客户为其主动接洽并开始合作,然而公开信息显示,多家境外经销商在披露的开始合作年份之前已在销售萤石网络的产品,或“背靠”控股股东获取客户资源。

一、建立自主生产线前后关联方贡献数亿元收入,靓丽业绩或靠控股股东“护航”

业绩相当于企业的“成绩单”,反映其经营成果。此番上市,萤石网络业绩“亮眼”。然而,细究其客户情况,控股股东海康威视充当萤石网络的第一大客户,且存在两者产品“协同”销售的情况。

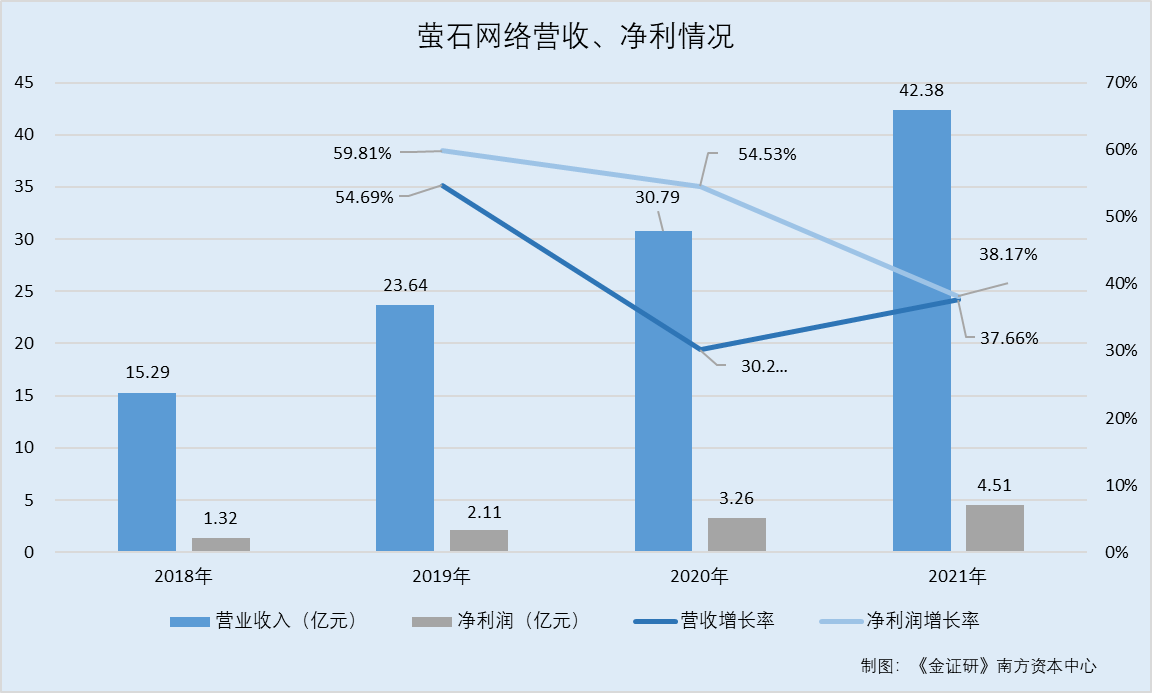

1.1 2019-2021年,萤石网络的营收净利增速均超过30%

据萤石网络签署日期为2022年1月4日的招股书(以下简称“2022年1月招股书”)以及签署日期为2022年6月20日的招股书(以下简称“招股书”),2018-2021年,萤石网络的营业收入分别为15.29亿元、23.64亿元、30.79亿元、42.38亿元。经测算,2019-2021年,营业收入同比增长率分别为54.69%、30.2%、37.66%。

2018-2021年,萤石网络的净利润分别为1.32亿元、2.11亿元、3.26亿元、4.51亿元。经测算,2019-2021年,净利润同比增长率分别为59.81%、54.53%、38.17%。

不难发现,2019-2021年,萤石网络的营收净利增速均超30%。

然而,萤石网络“靓丽”业绩的背后或离不开控股股东的助力。

1.2 生产依赖于控股股东海康威视,2020年前无“自主生产线”

据招股书,海康威视系萤石网络的控股股东,截至2021年12月31日,海康威视持有萤石网络60%的股权。

先观萤石网络的关联采购方面,在2020年之前,萤石网络的生产依赖于控股股东海康威视。

据2022年1月招股书和招股书,2018-2021年,萤石网络向关联方采购材料、商品和接受劳务的合计金额分别为9.6亿元、18.32亿元、3.47亿元、2.62亿元,占当期采购物料总额比例分别为100%、99.57%、17.34%、9.34%。同期,萤石网络向海康威视及其下属企业采购金额分别为9.6亿元、18.32亿元、2.66亿元、0.91亿元,占当期采购物料总额比例分别为100%、99.57%、13.31%、3.24%。

对此,萤石网络表示2018-2019年,其关联采购主要对象为海康威视体内负责生产智能的杭州海康威视科技有限公司(以下简称“海康科技”),萤石网络委托海康科技生产智能家居产品,并向其进行采购。在2019年之前,萤石网络无自主生产模式,除存在少数生态产品合作外,主要系向关联方采购智能家居产品成品,均委托关联方海康科技进行生产,萤石网络不涉及自有产能。

据萤石网络签署日期为2022年4月28日的《首次公开发行股票并在科创板上市申请文件的审核问询函之回复》(以下简称“首轮问询回复”),2019年末,海康威视启动分拆萤石网络上市工作,为满足资产独立性的要求,萤石网络启动生产线的拆分,于2020年调整生产模式为自主生产。

而在产线切分完成后,萤石网络仍存在对海康威视及其下属企业进行采购的情况。

据首轮问询回复,2021年,萤石网络向海康威视体系内的子公司杭州海康存储科技有限公司(以下简称“海康存储”)采购存储卡,采购金额为7,889.74万元。同期,萤石网络向海康威视下属企业重庆海康威视科技有限公司采购IC产品、其他原材料,采购金额为878.46万元;向海康威视下属企业海康科技采购IC产品、指纹模组,采购金额为301.22万元。

其中,萤石网络与海康存储、海康科技的关联交易在未来预计将存续。

不难发现,在2020年之前,萤石网络并没有自主生产线,完全依赖于控股股东海康威视控制的企业海康科技为其生产产品。在2020年产线切分之后,萤石网络仍存在向关联方采购的情况,且交易预计仍将存续。

1.3 2019-2021年,海康威视及其关联方均系第一大客户合计贡献12.67亿元营收

再观萤石网络的关联销售情况,2019-2021年,控股股东海康威视及其关联方均系萤石网络的第一大客户。

据招股书,2019-2021年,海康威视及其关联方均系萤石网络的第一大客户,萤石网络对其的销售金额分别为2.15亿元、5.24亿元、5.27亿元,占比分别为9.1%、17.03%、12.44%。

在2019-2021年,海康威视及其关联方为萤石网络合计贡献12.67亿元营收。

值得一提的是,上述异像同样引起了上交所的关注。

据首轮问询回复,由于2020年之后,萤石网络的关联销售大幅上升,上交所要求萤石网络上述关联销售金额大幅增加的原因以及海康威视及其下属企业向萤石网络采购智能家居产品的原因及用途、对外销售的情况。

对此,萤石网络称,萤石网络组装生产线切分之前,于2019年,萤石网络智能家居产品均系委托海康科技进行生产。合作的主要模式为,子公司杭州萤石软件有限公司(以下简称“萤石软件”)向海康科技销售计算机软件产品后,由海康科技生产智能家居产品并售回萤石网络,并由萤石网络对外销售。对于部分由海康科技或其他关联方维护的销售渠道,海康科技在生产智能家具产品后,由其直接进行销售或销售给关联方进行对外销售。在此种模式下,萤石网络在合并报表层面对海康科技构成关联销售计算机软件产品,产生相关收入。

至2020年初,萤石网络切换为自主生产模式后,萤石网络对海康科技由销售计算机软件产品变更为对关联方直接销售自主生产的智能家居产品,故使得萤石网络关联销售智能家居产品收入金额增长较大,计算机软件产品销售则在2020年仅剩少量收入。2021年,萤石网络不再存在对关联方销售计算机软件产品的情形。

上述情形可知,2020年及以后,因萤石网络对关联方销售的产品内容由主要为计算机软件产品变更为智能家居产品,相关销售额中包含了智能家居产品中除软件外的硬件部分,因此使得关联销售金额有所增加。

换句话说,2019-2021年,控股股东海康威视及其关联方均存在为萤石网络销售其智能家居产品的情形,且均系萤石网络的第一大客户。

1.4 截至2021年,萤石网络境外经销业务仍依赖控股股东海康威视

据首轮问询回复,萤石网络表示海康威视及其下属企业向萤石网络采购智能家居产品的原因及用途,包括境外市场经销业务、境内市场解决方案配套产品、境内市场运营商业务。

在境外市场经销业务方面,报告期期初,萤石网络在海外的部分区域尚未设立子公司,海外部分区域的销售需要通过海康威视的海外子公司予以经销。此外,由于北美市场等部分境外地区,存在个别经销商对供应商的成立时间、业务规模和合作历史要求较高,而萤石网络成立时间较短、资产规模有限,经海康威视推荐短期内仍无法通过该等经销商的认证或认可的情形。因此,2020-2021年,萤石网络仍然存在通过海康威视及其下属企业境外经销智能家居产品的情形。

2020-2021年,萤石网络通过关联方境外市场经销的金额分别为2.57亿元、2.1亿元。

在境内市场解决方案配套产品方面,萤石网络的智能家居摄像机、智能门锁、智能控制、其他智能家居产品与海康威视的部分行业解决方案有协同效应,两者的产品协同销售,由海康威视签约一并销售予房地产客户。对此,萤石网络表示上述境内市场解决方案配套产品销售预计会长期存续。

2020-2021年,萤石网络对关联方销售用于境内市场解决方案配套产品的金额分别为1.13亿元、1.29亿元。

在境内市场运营商业务方面,报告期内,海康威视在境内市场存在向行业客户经销萤石网络产品的情况,主要针对于电信运营商客户。由于海康威视已与电信运营商建立了长期的合作关系,因此,海康威视作为经销商与相关方签订了智能家居产品供应协议,并向萤石网络采购相应产品。

2020-2021年,萤石网络对关联方销售用于境内运营商产品的销售金额分别为5,060.34万元、3,893.44万元。

也就是说,报告期内,萤石网络存在通过海康威视及其下属企业境外经销智能家居产品、部分产品与海康威视的行业解决方案协同销售、由海康威视向电信运营商客户经销萤石网络产品的情形。

1.5 萤石网络拟通过设立海外子公司等措施,逐步降低境外经销的关联交易占比

据萤石网络签署日为2022年5月15日的《首次公开发行股票并在科创板上市申请文件的第二轮审核问询函之回复》,2020-2021年,萤石网络对关联方销售智能家居产品用于境外市场经销业务的金额分别为2.57亿元、2.1亿元,占当期萤石网络自主境外市场销售和通过关联方境外市场经销总额比例分别为44.25%、25.66%。

对此,萤石网络表示将通过逐步设立境外子公司等措施,计划于五年之内使上述比例下降至10%以内。

可以看出,2020年之前,萤石网络并无自主生产模式,在生产方面依赖于控股股东海康威视。在销售情况,2019-2021年,海康威视及其关联方均系萤石网络的第一大客户,合计贡献12.67亿元营收。在境外市场经销业务、境内市场运营商业务方面,均存在海康威视为其经销的情形。在境内市场解决方案配套产品方面,更是存在萤石网络产品与海康威视产品“协同”销售的情形。不难看出,萤石网络的“靓丽”业绩,或靠控股股东海康威视“护航”。

雪上加霜的是,萤石网络宣称由其自身开拓的境外市场经销渠道,同样与控股股东海康威视“关系匪浅”。

二、“背靠”控股股东获取经销商资源,合作自主权或“受制”于控股股东

申报文件中萤石网络声称其已学会“独立行走”,言之凿凿。观萤石网络的业务开展情况,多家与控股股东海康威视重叠的客户,在萤石网络披露的合作时间之前已在销售其旗下Ezviz品牌产品,信披矛盾的背后或显现萤石网络的独立开展业务的能力缺失。

2.1 与控股股东客户存重叠,重合客户为萤石网络撑起超四成营收

据首轮问询回复,萤石网络与控股股东海康威视存在客户重叠的情况。2019-2021年,萤石网络对重合客户的营业收入分别为9.51亿元、12.82亿元、19.45亿元,占同期营业收入的比例分别为40.23%、41.64%、45.91%。

2.2 重合客户包括三家越南经销商,合计为萤石网络贡献2.99亿元营收

据首轮问询回复,萤石网络与控股股东海康威视重叠的客户包括Lehoang Trading Technology Co., Ltd(以下简称“Lehoang公司”)、Secure House Joint Stock Company(以下简称“安全屋股份”)、Anh Ngoc Trading Technic Informatic Company Limited(以下简称“AN公司”)等境外大型区域经销商。

其中,Lehoang公司、安全屋股份、AN公司分别系越南地区的头部渠道客户、头部渠道客户、大型电子产品分销商。

据首轮问询回复,2019-2021年,Lehoang公司分别系萤石网络的第三大、第五大、第四大境外客户。同期,萤石网络对其的销售金额分别为1,591.12万元、2,803.1万元、5,020.47万元,占比分别为5.6%、5.35%、5.61%。

经计算,2019-2021年,Lehoang公司合计为萤石网络贡献9,414.69万元营收。

2019-2021年,安全屋股份分别系萤石网络的第五大、第四大、第三大境外客户。萤石网络对其的销售金额分别为1,343.83万元、3,054.78万元、5,125.04万元,占比分别为4.73%、5.83%、5.72%。

经计算,2019-2021年,安全屋股份合计为萤石网络贡献9,523.65万元营收。

2019-2021年,AN公司分别系萤石网络的第四大、第三大、第二大境外客户。萤石网络对其的销售金额分别为1,432.3万元、3,488.08万元、6,037.8万元,占比分别为5.04%、6.66%、6.74%。

经计算,2019-2021年,AN公司合计为萤石网络贡献1.1亿元营收。

报告期内,即2019-2021年,上述三家越南经销商为萤石网络贡献了2.99亿元营收。

对于境外经销商客户与控股股东客户重叠情形,萤石网络解释称,在境外市场,萤石网络针对部分中小型国家,主要为越南、泰国、墨西哥、秘鲁等东南亚或拉丁美洲国家。上述国家或地区在当地会有渠道影响力高、市场影响力达的计算机产品、安防电子、数码产品等各类电子产品的经销商,无论是萤石网络还是控股股东海康威视希望在当地推广产品及扩大市场,均需要与当地的大型区域经销商建立业务关系,从客观上导致了对其销售的重合。

蹊跷的是,虽然萤石网络宣称其与上述三家企业的开始合作的时间为2018年,事实或并非如此。

2.3 萤石网络称其通过主动接洽,与上述三家越南经销商于2018年建立合作

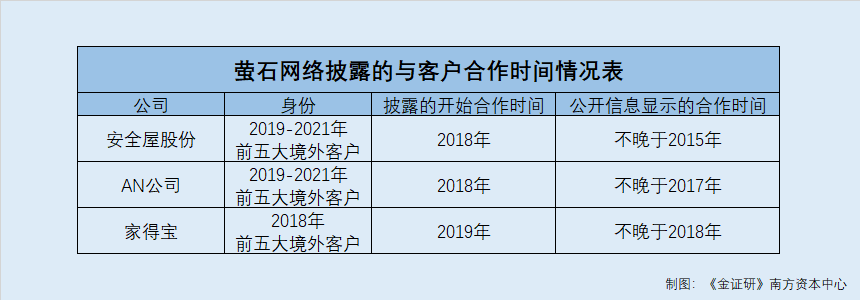

据首轮问询回复,萤石网络与上述三家越南经销商Lehoang公司、安全屋股份、AN公司开始合作的时间均为2018年,均系由萤石网络主动与其接洽并建立合作关系。

2.4 其中两家越南经销商在2018年合作前,已是萤石网络旗下Ezviz品牌的经销商

据招股书,萤石网络的英文名称为“Hangzhou EZVIZ Network Co.,Ltd.”。官网为“www.ys7.com”。

需要说明的是,若在浏览器中输入该网址,其会跳转至网址为“www.ezviz.com”网站。据工业和信息化部信息,域名“ezviz.com”的主办单位系萤石网络。

因此,以下将网站www.ys7.com和网站www.ezviz.com统称为萤石网络官网。

据萤石网络官网的“关于萤石”信息,萤石,是品质智能家居领导品牌。EZVIZ,意为“Easy View/Vision”。

不难发现,EZVIZ是萤石网络品牌“萤石”的英文名称。

登录萤石网络官网,将“地区/语言”选择“Vietnam”后,会跳转至网站“www.ezviz.com/vn”(以下简称“萤石网络越南官网”)。

在萤石网络越南官网中选择“Nơi để mua(去哪买)”的选项,其显示越南地区的合作伙伴包括CÔNG TY CỔ PHẦN NHÀ AN TOÀN。该企业的地址经转换成英文系Floor 05, Building 97-99 Lang Ha, Lang Ha Ward, Dong Da District, City. Hanoi。

此外,点击该企业选项后,会跳转至网站“nhaantoan.com”。

据邓白氏网站信息,安全屋股份的地址为Building 97-99 Lang Ha, Floor 5, Ha Noi, Ha Noi Vietnam,网站地址为www.nhaantoan.com.vn。

通过对比上述公司与邓白氏网站显示的关于安全屋股份的地址、网站信息,不难发现,上述企业或指向安全屋股份,因此,以下将网站“nhaantoan.com”简称为“安全屋股份官网”。

据安全屋股份官网的“简介”信息,安全屋股份为越南地区最大的海康威视产品进口商及经销商,其经销的品牌包括Hikvison、Ezviz、Ruijie、Hilook等。

此外,安全屋股份官网引用了网站CAFEF于2019年8月15日发布的内容显示, 2011年,安全屋股份开始经销海康威视Hikvision品牌的产品。2015年,安全屋股份正式经销Ezviz摄像头产品以满足家庭、公寓市场的需求,其中Ezviz为海康威视Hikvision的子品牌。

由上可知,境外客户安全屋股份在2011年已开始和海康威视合作,并于2015年正式经销Ezviz品牌的摄像头。令人费解的是,在首轮问询回复中,萤石网络却称其与安全屋股份的合作开始于2018年,且系由萤石网络主动与其接洽开始合作。

上述情况并不是个例。

在萤石网络越南官网中选择“Nơi để mua(去哪买)”的选项,其显示越南地区的合作伙伴包括CÔNG TY CỔ PHẦN CÔNG NGHỆ TIN HỌC ANH NGỌC,点击该选项可跳转至网站“anhngoc.vn”(以下简称“AN公司官网”),网页切换成英文显示该网站拥有者为ANH NGOC INFORMATION TECHNOLOGY JOINT STOCK COMPANY,即AN公司。

据AN公司官网的“简介”信息,2017年,AN公司成为Hikvision、Ezviz摄像头产品的经销商。

无独有偶,萤石网络的前五大境外客户AN公司官网显示其在2017年成为海康威视旗下的Hikvision品牌、萤石网络旗下的Ezviz品牌产品的经销商。然后,在首轮问询回复中,萤石网络却表示其与AN公司的合作开始于2018年,系由萤石网络主动接洽建立合作。

而类似的问题尚未结束。

据萤石网络签署日期为2022年3月15日的“首次公开发行股票并在科创板上市申请文件的审核问询函之回复”(以下简称“2022年3月版首轮问询回复”),2018年,The Home Depot,Inc.(以下简称“家得宝”)系萤石网络的第四大境外客户,萤石网络对其的销售金额为311.17万元,占比为4.89%。

奇怪的是,在同一版文件中,萤石网络却称其与家得宝开始合作的时间为2019年。

据2022年3月版首轮问询回复,萤石网络称家得宝为北美地区大型的家居装饰专业零售商,为了进入其销售渠道,萤石网络主动与家得宝接洽并建立了合作关系。其中,萤石网络与家得宝开始合作的时间为2019年。

上述情形或表明,萤石网络表示其与控股股东海康威视之间存在重叠的客户,包括安全屋股份、AN公司。公开信息显示,境外客户安全屋股份在2011年开始经销控股股东海康威视旗下的Hikvision品牌产品,2015年已开始经销品牌Ezviz的摄像头。境外客户AN公司在2017年成为Hikvision品牌、Ezviz品牌产品的经销商,其中Ezviz系萤石网络旗下的品牌。然而,在首轮问询回复中,萤石网络却表示其与安全屋股份、AN公司的开始合作时间均为2018年,且均系由萤石网络主动与其接洽建立合作。值得一提的是,在2022年3月版首轮问询回复中,家得宝系萤石网络2018年的第四大境外客户,然而,萤石网络却称其与家得宝开始合作的时间为2019年。

信披矛盾之下,萤石网络与上述三家境外经销客户合作缘起何时?萤石网络主动接洽建立的合作关系真实性又有几分?

值得关注的是,萤石网络授予经销商客户的经销许可证书,惊现海康威视的名称。

2.5 另一家越南经销商的经销授权书,授权落款方包括萤石网络及海康威视

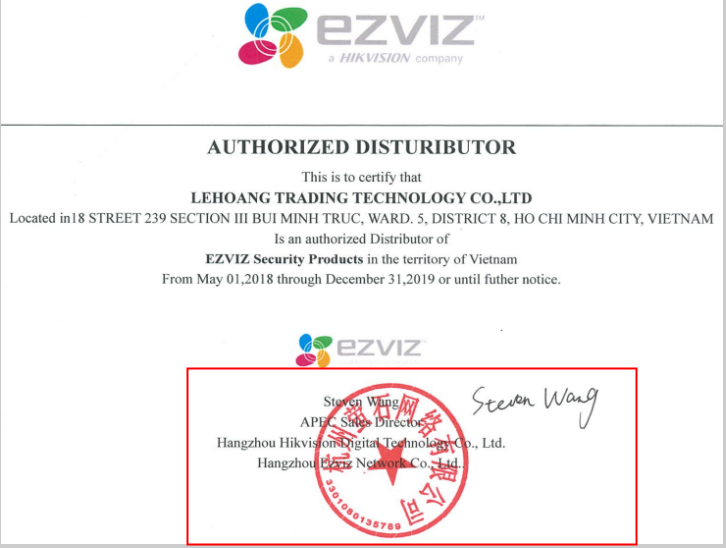

据Lehoang公司销售官网信息,Lehoang公司拥有Ezviz安防产品在越南地区的经销许可授权书,期限为2018年5月1日至2019年12月31日或直到另行通知为止。

值得注意的是,该经销许可授权书的落款为“Steven Wang,APEC States Director(亚太地区经理),Hangzhou Hikvision Digital Technology Co., Ltd.(为海康威视英文名称),Hangzhou Ezviz Network Co., Ltd.(为萤石网络英文名称)”。

值得一提的是,据Lehoang公司官网,Lehoang公司系Hikvision、HDPARAGON、Ezviz、Zkteco、Ruijie等品牌监控摄像机在越南地区的进口商和经销商。而Lehoang公司的总部大楼标志为“HIKVISON VIETNAM”。

雪上加霜的是,由于控股股东海康威视的竞争对手入股萤石网络的前五大境外客户,萤石网络“痛失”拉美地区的头部经销商。萤石网络对客户的“话语权”或受制于控股股东。

2.6 境外大客户获控股股东的竞争对手入股后,萤石网络即与该客户终止合作

据2022年3月版首轮问询回复,INTELBRAS S/A INDUSTRIA DE TELECOMUNICACAO ELETRONICA BRASILEIRA(以下简称“INTELBRAS公司”)为拉美地区安防和电子消费品领域的头部分销商。2018年萤石网络与其接洽并建立了合作关系,为其提供云服务和智能家居产品。

2018-2019年,INTELBRAS公司均系萤石网络的第一大境外客户。萤石网络对其的销售金额分别为1,406.81万元、6,257.12万元,占比分别为22.1%、22.01%。经计算,2018-2019年,INTELBRAS公司合计为萤石网络贡献7,663.93万元营收。

其中,2020年,由于浙江大华技术股份有限公司(以下简称“大华股份”)入股了INTELBRAS公司,萤石网络终止了与该客户的合作。

值得注意的是,据首轮问询回复,大华股份系海康威视在智能物联解决方案领域的主要竞争对手。

换言之,2018-2019年,拉美地区安防和电子消费品领域的头部分销商INTELBRAS公司均系萤石网络的第一大境外客户,合计为萤石网络贡献超七千万元营收。然而,2020年,由于控股股东海康威视的竞争对手大华股份入股INTELBRAS公司,萤石网络与INTELBRAS公司结束了合作关系。

也就是说,按照经销商官网披露的信息,在2018年开始合作之前,安全屋股份、AN公司已是萤石网络控股股东海康威视及公司旗下的Ezviz品牌产品经销商,萤石网络称与上述经销商的合作系“主动接洽而建立”是否令人信服?萤石网络与上述两家经销商是否靠控股股东海康威视“开拓”?萤石网络向客户Lehoang公司出具的Ezviz产品经销许可授权书的落款为亚太地区经理Steven Wang,且同时包括控股股东海康威视以及萤石网络的名称。另一面,萤石网络境外大客户获控股股东的竞争对手入股后,萤石网络终止了与该客户合作。萤石网络是否具有客户选择的“自主权”?萤石网络的业务开拓是否“受制”于控股股东?

萤石网络表示,企业在海外市场拓展时,通过1-2家重要的分销商(以下简称“国代”)开展是常见操作,该些分销商除了作为中国厂商的直接客户、自身直接销售产品外,也在一定程度上起到物流中转、清关等的职能作用。萤石网络发展初期,在进行海外市场拓展时,出于业务需要,萤石网络选择了一批当地经销商作为国代。签约时,萤石网络与海康威视的分拆工作尚未启动。萤石网络所选择的国代有一部分是海康威视原有客户,但与其就萤石网络产品的商务接洽沟通等由始至终均由萤石网络自有团队独立开展。同时,萤石网络自有团队也在同步开展独立渠道合作商的拓展工作。整体而言,萤石网络在海外市场的业务拓展均为独立决策与开展,无业务独立性缺失风险。

换而言之,萤石网络承认在分拆启动之前,其与国代的签约系由海康威视与萤石网络联合签发。虽然萤石网络坚称其与境外经销商之间的合作由始至终均由其自有团队独立开展,然而在其披露的2018年合作开始之前,萤石网络旗下的EZVIZ产品或早已进入经销商的销售渠道中。在此背景下,2018年,萤石网络的自有团队与经销商的“主动接洽并建立合作”是否仅为“走过场”?萤石网络的自有团队选择海康威视原有客户来进行商务接洽沟通,是否意味着海外市场发展初期仍靠海康威视这棵“大树”?萤石网络坚称的“由始至终由其自有团队独立开展”又能否立得住脚?

此外,在面对因海康威视的竞争对手大华股份入股境外大客户INTELBRAS公司后,萤石网络即终止与其合作。在面对其业务开拓是否“受制”于海康威视,萤石网络仅称“整体而言,萤石网络在海外市场的业务拓展均为独立决策与开展,无业务独立性缺失风险”。然而,萤石网络在招股书中大量篇幅分析其与海康威视之间不存在同业竞争。在此背景下,仅是海康威视竞争对手的大华股份入股境外大客户,按照独立性原则或并不会影响到萤石网络与其的合作。然而萤石网络放弃与昔日境外第一大客户的合作,或再为其业务独立性添上“灵魂拷问”。

千里之堤,溃于一蚁之穴。萤石网络与控股股东间的“故事”,未来将如何圆下去?

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。