一、美国宏观经济数据

美国宏观经济方面,产出和新订单增长拉动美国制造业PMI达7个月以来最高值,疫情和通胀压力下服务业PMI大幅不及预期。美国标普全球制造业PMI指数4月初值录得59.7,达到7个月以来的最高值;分拆指标来看,4月份产出和新订单的快速增长是制造业PMI超预期的原因,新出口订单以近一年来最快速度增长,外需的急剧增长支撑了制造业PMI超预期走高。美国标普全球服务业PMI指数4月初值录得54.7,疫情和通胀压力下,消费需求和意愿下滑抑制服务业复苏进程。

美国劳动力市场持续复苏,首申失业救济人数保持历史低位。美国4月16日当周首次申请失业救济人数18.4万人,略高于预期18万人,持续领取失业金人数141.7万人,大幅低于预期145.9万人,较前值147.5减少5.8万人,美国失业人口和失业率超预期下降,劳动力市场就业增长强劲,企业因急于寻觅以及保留员工而极少裁员,失业率大幅降低。

美国新宅开工指数创2006年以来新高。美国3月新宅开工指数达179.3万套,意外超预期值174万套,环比增长0.3%,达2006年来最高水平,新宅开工的提高主要得益于开发商补充住房库存的背景下多户型住宅项目的提振,以及对利率变动高度敏感的房地产领域表现强劲。而建筑商仍然手握大量积压订单,反映出供应链困难、材料成本高企以及熟练劳动力的持续短缺的影响。同时,按揭利率自2018年以来首次升破5%,令越来越多的潜在买家望而却步。

二、标普500指数情况

1、 一周指数表现

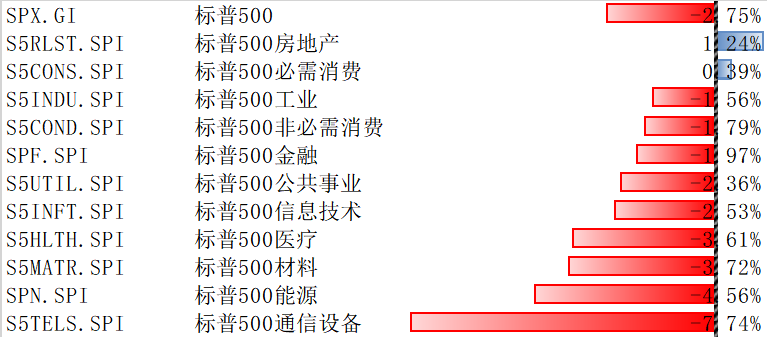

上周,标普500指数整周下跌2.75%,其覆盖的11个行业板块中有2个上涨,9个下跌。其中,房地产、必需消费等板块涨幅居前,通信设备、能源、材料等板块回调明显。

数据来源:Bloomberg

2、 配置建议

美股:美联储官员“鹰派”发言继续打压美股,俄乌冲突升温、经济增长放缓、债券收益率蹿升等因素导致市场回调。

美元指数目前已经回到疫情暴发之初的水平,当时全球投资者纷纷涌入美元避险。此番促成美元指数回升的并非美元避险功能,而是美国居高不下的通胀和对美联储今年加息步伐加快的市场预期。

此外,与欧洲和日本相比,美国经济仍有一定优势,美元存在被动升值因素。美联储3月加息25个基点,符合市场预期。美联储主席鲍威尔称最快5月宣布缩表,必要时将加快收紧政策速度。警惕美股前期涨幅过大、估值过高的公司有所回落。

全球市场:全球股、债和货币维持流出;美股、发达欧洲流出扩大,日本与新兴流入。

跨资产:全球股票和货币市场流出扩大,债券流出略有收窄。

美联储鹰派立场和俄乌局势等不确定性,全球避险情绪升温,上周全球股票型基金流出扩大至175亿美元;债券基金流出收窄至87亿美元。货币市场流出扩大至554亿美元。

跨市场:美股、发达欧洲流出扩大,日本与新兴持续流入。

美股上周流出扩大至174亿美元,发达欧洲股市流出扩大至27.6亿美元,日本股市流入收窄至0.8亿美元,新兴市场持续流入26.5亿美元。美国内部,美股ETF基金流出147亿美元。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。