《金证研》北方资本中心 云苏/作者 白起 映蔚/风控

上世纪八九十年代,作为江西红壤改良项目的奶牛饲养业发展迅速,推动了江西乳品加工的异军突起。而坐落于江西南昌市的江西阳光乳业股份有限公司(以下简称“阳光乳业”)的首次公开发行股票,于2022年3月29日获得证监会批复。

“高光”背后,2020年,阳光乳业不仅营收净利润“开倒车”,其两大产品的销量亦呈下滑趋势。同时,阳光乳业主要技术涉及的一项发明专利,其技术领域、发明目的及有益效果等均与另外一家乳企相似,或具备可替代性。此外,阳光乳业核心技术人员侯鹏,任职十几载或未“现身”阳光乳业及其子公司的专利发明人名单中;2020年,阳光乳业技术人员占比不及同行。此外,报告期内,阳光乳业网络销售收入占其主营业务收入比例不足1%,其销售模式或与同行的布局趋势相悖。且历史上,阳光乳业曾于2019年4月设立子公司布局线上电商营销,而后2020年1月因未达预想效果处置该子公司股权,令人唏嘘。

一、营收净利“开倒车”,两大产品销量呈下滑趋势

营收与净利润的变化情况,是企业持续盈利能力的体现。然而,2020年,阳光乳业营收净利均“开倒车”。

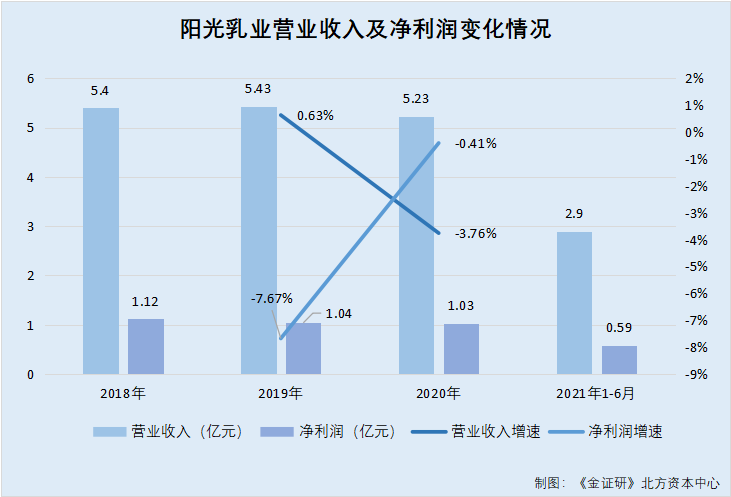

据阳光乳业签署日期为2021年10月14日的招股说明书(以下简称“招股书”),2018-2020年及2021年1-6月,阳光乳业的营业收入分别为5.4亿元、5.43亿元、5.23亿元、2.9亿元;同期,阳光乳业的净利润分别为1.12亿元、1.04亿元、1.03亿元、0.59亿元。

根据《金证研》北方资本中心研究,2019-2020年,阳光乳业的营业收入同比增速分别为0.63%、-3.76%;同期,阳光乳业的净利润同比增速分别为-7.67%、-0.41%。

可以看出,2019-2020年,阳光乳业的营业收入增速持续下滑至负值;同期,其净利润连续两年负增长。

据招股书,阳光乳业的同行业可比上市公司分别为中国蒙牛乳业有限公司(以下简称“蒙牛乳业”)、内蒙古伊利实业集团股份有限公司(以下简称“伊利股份”)、光明乳业股份有限公司(以下简称“光明乳业”)、北京三元食品股份有限公司(以下简称“三元股份”)、广东燕塘乳业股份有限公司(以下简称“燕塘乳业”)、新希望乳业股份有限公司(以下简称“新乳业”)。

据东方财富Choice数据,2018-2020年,阳光乳业的同行业可比公司伊利股份的营业收入分别为789.76亿元、900.09亿元、965.24亿元;三元股份的营业收入分别为74.56亿元、81.51亿元、73.53亿元;燕塘乳业的营业收入分别为12.97亿元、14.71亿元、16.37亿元;新乳业的营业收入分别为49.72亿元、56.75亿元、67.49亿元;蒙牛股份的营业收入分别为689.77亿元、790.3亿元、760.35亿元;2018-2019年,光明乳业的营业收入分别为209.86亿元、225.63亿元。

据光明乳业2021年年报,2020年,光明乳业的营业收入为252.66亿元。

根据《金证研》北方资本中心研究,2019-2020年,阳光乳业同行业可比公司的营业收入增速均值分别为12.15%、5.98%。

即是说,2019-2020年,阳光乳业的营业收入及净利润增速持续下滑,并于2020年均降至负值;而同期,阳光乳业同行业可比公司的营业收入均值仍保持正增长态势,可见,阳光乳业营收增速异于同行。

营收净利润双降的另一面,阳光乳业的主要产品销量亦呈下滑趋势。

据招股书,阳光乳业按产品类别可分为乳制品、乳饮料。2018-2020年及2021年1-6月,阳光乳业的乳制品销量分别为4.16万吨、4.2万吨、3.99万吨、2.12万吨;其乳饮料的销售分别为1.39万吨、1.22万吨、0.91万吨、0.48万吨。

2019-2020年,阳光乳业的乳制品销量同比增速分别为0.87%、-4.88%;同期,其乳饮料销量的同比增速分别为-11.65%、-25.59%。

据招股书,阳光乳业称,其乳制品的销量略有下降,系2020年市场特殊变化所致;而其乳饮料销量下降,主要系消费者健康消费意识提高,更多偏好消费乳制品,乳饮料消费有所下降。

可见,2019-2020年,阳光乳业的乳制品产品及乳饮料产品销量呈下滑趋势,且2020年,其乳饮料销量大幅度下降,降幅达25%以上。

此外,报告期内,阳光乳业的毛利率整体呈下滑趋势。

据招股书,2018-2020年及2021年1-6月,阳光乳业的毛利率分别为43.19%、42.94%、37.05%、37.18%。

招股书显示,不考虑“履约成本”下,2018-2020年及2021年1-6月,阳光乳业乳制品产品的毛利率分别为44.04%、43.77%、42.42%、42.32%;同期,其乳饮料的毛利率分别为43.01%、38.43%、32.83%、28.94%。

可以看出,2020年,阳光乳业的营业收入及产品销量均“开倒车”,且其营业收入变动趋势异于同行均值。此外,2018-2020年,阳光乳业主营业务及两大产品的毛利率,均持续走低。对此,阳光乳业将如何保持可持续盈利能力?

二、一项主要技术发明专利或存可替代性,核心技术人员任职逾十载或未参与专利发明

核心技术是企业研发创新能力的体现。然而,阳光乳业主要技术涉及的一项专利,发明目的及效果等与同行专利相似,且申请时间晚于同行。

据招股书,阳光乳业的主要技术包括“一种益生菌发酵乳及其制备方法”,该技术制得的益生菌发酵乳稳定性好,口感细腻,可调节肠道菌群,保护肠道健康,满足广大消费者对肠道健康的需求。

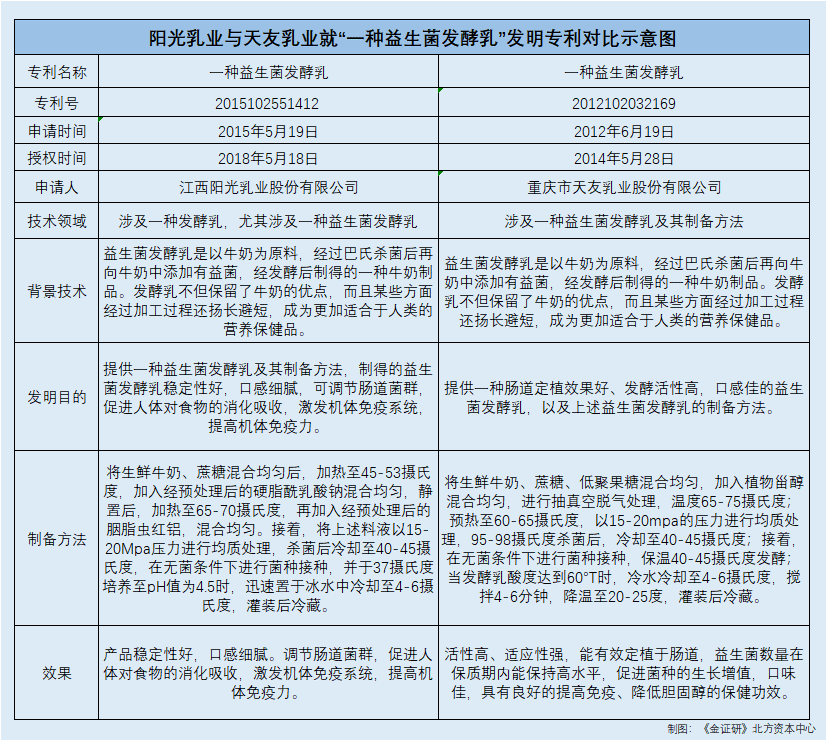

同时,阳光乳业拥有一项名为“一种益生菌发酵乳”的发明专利,专利申请日为2015年5月19日,专利号为“ZL201510255141.2”。

据国家知识产权局数据,截至查询日期2022年4月6日,阳光乳业发明专利“一种益生菌发酵乳”,授权公告日为2018年5月18日,其技术领域,涉及一种发酵乳,尤其涉及一种益生菌发酵乳。该发明专利的背景技术,包括益生菌发酵乳是以牛奶为原料,经过巴氏杀菌后再向牛奶中添加有益菌,经发酵后制得的一种牛奶制品。发酵乳不但保留了牛奶的优点,而且某些方面经过加工过程还扬长避短,成为更加适合于人类的营养保健品。

同时,阳光乳业发明专利“一种益生菌发酵乳”发明目的在于提供一种益生菌发酵乳及其制备方法,制得的益生菌发酵乳稳定性好,口感细腻,可调节肠道菌群,促进人体对食物的消化吸收,激发机体免疫系统,提高机体免疫力。

据国家知识产权局数据,发明专利“一种益生菌发酵乳”的制备方法为,将生鲜牛奶、蔗糖混合均匀后,加热至45-53摄氏度,加入经预处理后的硬脂酰乳酸钠混合均匀,静置后,加热至65-70摄氏度,再加入经预处理后的胭脂虫红铝,混合均匀。接着,将上述料液以15-20Mpa压力进行均质处理,杀菌后冷却至40-45摄氏度,在无菌条件下进行菌种接种,并于37摄氏度培养至pH值为4.5时,迅速置于冰水中冷却至4-6摄氏度,灌装后冷藏。

同时,发明专利“一种益生菌发酵乳”的优点为,产品稳定性好,口感细腻;调节肠道菌群,促进人体对食物的消化吸收,激发机体免疫系统,提高机体免疫力。

据国家知识产权局数据,重庆市天友乳业股份有限公司(以下简称“天友乳业”)亦拥有一项名为“一种益生菌发酵乳”的发明专利,专利号为2012102032169,专利申请日为2012年6月19日,授权日为2014年5月28日。截至2022年4月24日,该专利处于专利权维持状态。

据国家知识产权局数据,天友乳业发明专利“一种益生菌发酵乳”的技术领域,涉及一种益生菌发酵乳及其制备方法;该发明专利的背景技术包括,发酵乳是以牛奶为原料,经过巴氏杀菌后再向牛奶中添加有益菌,经发酵后制得的一种牛奶制品。发酵乳不但保留了牛奶的优点,而且某些方面经加工过程还扬长避短,成为更加适合于人类的营养保健品。

同时,天友乳业发明专利“一种益生菌发酵乳”的发明目的在于提供一种肠道定植效果好、发酵活性高,口感佳的益生菌发酵乳,以及益生菌发酵乳的制备方法。

据国家知识产权局数据,天友乳业发明专利“一种益生菌发酵乳”的制备方法为,将生鲜牛奶、蔗糖、低聚果糖混合均匀,加入植物甾醇混合均匀,进行抽真空脱气处理,温度65-75摄氏度;预热至60-65摄氏度,以15-20mpa的压力进行均质处理,95-98摄氏度杀菌后,冷却至40-45摄氏度;接着,在无菌条件下进行菌种接种,保温40-45摄氏度发酵;当发酵乳酸度达到60°T时,冷水冷却至4-6摄氏度,搅拌4-6分钟,降温至20-25度,灌装后冷藏。

同时,天友乳业发明专利“一种益生菌发酵乳”的有益效果,为益生菌活性高、适应性强,能有效定植于肠道;益生菌数量在保质期内能保持高水平,促进菌种的生长增值,口味佳,具有良好的提高免疫、降低胆固醇的保健功效。

经《金证研》北方资本中心研究,阳光乳业发明专利“一种益生菌发酵乳”的申请时间,晚于天友乳业同名专利的申请时间。此外,上述两项发明专利的技术领域、发明目的、背景技术、有益效果或存交叠,阳光乳业上述主要技术“一种益生菌发酵乳及其制备方法”或具备可替代性。

此外,阳光乳业的核心技术人员任职十几载,或未参与阳光乳业的专利研发。

据招股书,截至招股书签署日2021年10月14日,阳光乳业共有两名核心技术人员,分别为徐其华、侯鹏。其中,侯鹏自2008年起进入阳光乳业任职。此外,阳光乳业并未披露侯鹏对其研发成果的贡献及奖项情况。

据国家知识产权局数据,截至查询日2022年4月24日,阳光乳业及其子公司的专利申请中,发明人统计中并未显示有侯鹏的“身影”。

可见,作为阳光乳业的核心技术人员,侯鹏或未参与阳光乳业专利的发明。

此外,阳光乳业的技术人员占比于同行垫底。

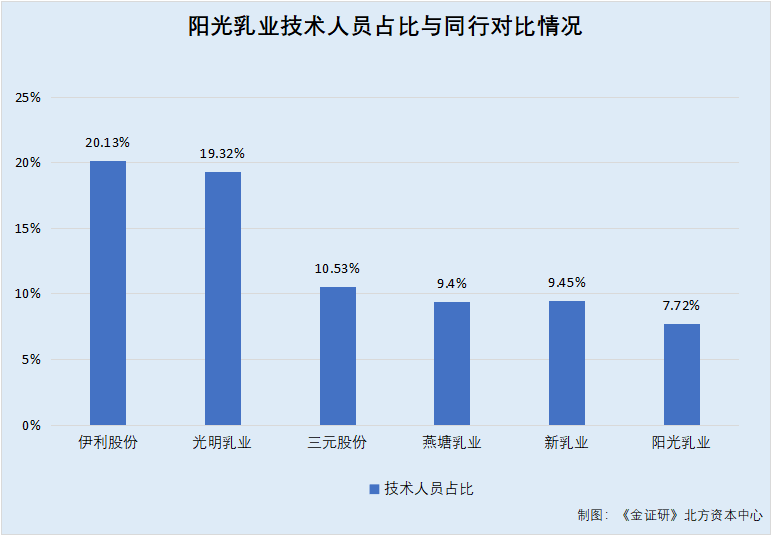

据签署日为2021年6月10日的招股说明书(以下简称“6月招股书”),截至2020年12月31日,阳光乳业的技术人员、员工总数分别为86人、1,114人。阳光乳业的技术人员占其员工总数的比例为7.72%。

同时,因蒙牛乳业所披露的员工专业构成,与阳光乳业及其他同行不一致,此处暂不列入阳光乳业同行可对比公司进行对比。

据东方财富Choice数据,截至2020年末,伊利股份的员工总数为59,159万人,技术人员为11,906人;三元股份的员工总数为6,721人,技术人员为708人;燕塘乳业的员工总数为1,521人,技术人员为143人;新乳业的员工总数为8,923人,技术人员为843人;光明乳业的员工总数为11,856人,技术人员的人数为2,291人。

根据《金证研》北方资本中心研究,截至2020年12月31日,阳光乳业同行可对比公司伊利股份、光明乳业、三元股份、燕塘乳业、新乳业,其技术人员占员工总数的比例分别为20.13%、19.32%、10.53%、9.4%、9.45%。2020年,阳光乳业技术人员数量占比均低于同行。

此外,2018-2020年,阳光乳业研发人员的平均薪酬,持续不足同行平均水平的五成。

据招股书,2018-2020年,阳光乳业研发人员的平均薪酬分别为8.81万元/年、9.88万元/年、8.52万元/年;其同行业可比公司伊利股份、光明乳业、三元股份、燕塘乳业、新乳业研发人员平均薪酬均值分别为16.63万元/年、16.64万元/年、20.4万元/年。

即2018-2020年,阳光乳业研发人员的平均薪酬,分别比其同行可比公司的研发人员平均薪酬均值少7.82万元、6.76万元、11.88万元。

除此之外,阳光乳业大专及以下学历员工的占比,超九成。

据6月招股书,截至2020年12月31日,阳光乳业大专学历的员工人数为95人,大专以下学历的员工人数为963人,员工总人数为1,114人。

据招股书,截至2021年6月30日,阳光乳业大专学历的员工人数为106人,大专以下学历的员工人数为950人,员工总人数为1,111人。

根据《金证研》北方资本中心测算,截至2020年12月31日,阳光乳业大专及以下学历的员工人数,占其员工总数的比例为94.97%。截至2021年6月31日,阳光乳业大专及以下学历的员工人数,占其员工总数的比例为95.05%。

也即是说,阳光乳业发明专利“一种益生菌发酵乳”不仅与天友乳业发明专利同名,涉及的两项专利的技术领域、发明目的、背景技术、有益效果还高度相似,其专利发明或具备可替代性。此外,2018-2020年,阳光乳业研发人员平均薪酬持续低于同行均值,且2020年末,其技术人员占比或在同行“垫底”,其大专及以下学历员工的占比超九成。而阳光乳业的核心技术人员侯鹏,任职十余年或未参与其专利发明。至此,阳光乳业的创新能力几何?未来能否为其带来市场竞争力?

需要指出的是,阳光乳业的销售渠道或受限。

三、同行已布局线上销售渠道,阳光乳业网络营销布局不足1年“折戟”竞争力或遭拷问

当前,乳企线上线下多渠道销售模式融合发展。然而,阳光乳业曾于2019年4月设立子公司布局线上电商营销,而后2020年1月因未达预想效果处置该子公司股权,由此聚焦线下销售渠道。

报告期内,阳光乳业网络营销收入占比均不足0.1%,2020年,其转让负责网络营销的子公司,聚焦线下销售。

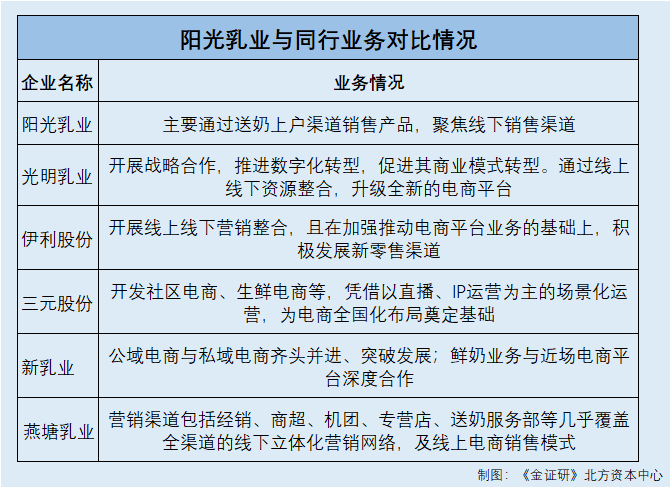

据招股书,阳光乳业主要通过送奶上户渠道销售产品,通过冷链销售网络将产品每天清晨和或傍晚送至广大消费者家中。由于市场特殊变化期间,住宅小区实行封闭管理,其销售受到较大不利影响。

据招股书,2018年-2020年及2021年1-6月,按销售区域划分,阳光乳业网络营销的销售收入分别为0元、43.87万元、4.49万元、0元,阳光乳业网络营销的销售收入占其主营业务收入比例分别为0%、0.08%、0.01%、0%。

据招股书,江西阳光乳业电商科技有限公司(以下简称“乳业电商”)成立于2019年4月2日,主要从事食品销售业务,作为网络渠道经销商向阳光乳业采购产品。

转让前,阳光乳业对其持股100%。2020年1月8日,阳光乳业将其持有乳业电商的全部股权,转让给阳光乳业前员工付跃、及付跃控制的南昌远博广告传媒有限公司(以下简称“远博广告”)。

同时,阳光乳业称,其设立乳业电商拟用于开展网络营销,但乳业电商未达预想效果,且其认为目前仍应聚焦线下销售渠道。

值得注意的是,在阳光乳业将其开展网络营销业务的子公司转让,并聚焦线下销售渠道的同时,其同行或均已进行电商营销策略的布局。

据光明乳业2020年年报,2019年,光明乳业与阿里云计算有限公司正式达成战略合作,共同推进光明乳业的数字化转型,促进其商业模式转型。同时,光明乳业的数字化转型第一期已进入上线测试阶段。

2020年12月,光明乳业的全新随心订平台正式上线。光明乳业通过线上线下资源整合,将原有的B2C商城升级成为全新的电商平台,随心订会员系统伴随新版app同步上线。另外,光明乳业拥有一家名为上海光明随心订电子商务有限公司的子公司,该子公司主要开展网站开发、经营和服务。

据光明乳业2020年年报,光明乳业将加快运用数字化技术推动产业的转型升级和管理变革。同时,光明乳业将全面推动在新零售、电商和大数据等领域的发展,提升其整体竞争力。

而布局线上销售平台的,不止光明乳业一家同行。

据伊利股份2020年年报,伊利股份通过深化全渠道运营体系建设,开展线上、线下营销整合。2020年,伊利股份在加强推动电商平台业务的基础上,积极发展新零售渠道。伊利股份常温液体乳在电商平台的零售额市占份额为28.1%,位居电商平台常温液体乳细分市场首位。

据伊利股份2020年年报,伊利股份积极拓展“会员营销”“社群营销”“020到家”等新零售模式,并加强与电商平台的战略合作。截至2020年12月底,伊利股份常温液态乳品的市场渗透率为84.7%,较2019年同期提升了0.4个百分点。

同样地,阳光乳业的同行业可比公司三元股份亦进行了电商全国化的布局。

据三元股份2020年年报,三元股份构建了常温奶、低温奶、奶粉、特殊渠道、送奶到户和电商六大事业部及核心控股子公司。三元股份的电商事业部开发社区电商、生鲜电商等;同时,凭借以直播、IP运营为主的场景化运营,为电商全国化布局奠定基础。

此外,2020年,新乳业在电商渠道的销售收入,增长逾50个百分点。

据新乳业2020年年报,2020年,新乳业实现电商渠道销售收入3.72亿元,同比增长54.49%。同时,新乳业公域电商与私域电商齐头并进、突破发展。2020年,新乳业本地生活电商业务亦取得突破性进展,鲜奶业务与近场电商平台深度合作。

据新乳业2020年年报,新乳业将创新营销模式和营销方法,积极与目标消费者建立互动和连接,并大力拓展新零售和电商等新渠道,推动新营销转型升级。

除此之外,阳光乳业另一家同行燕塘乳业,亦已将电商销售纳入其营销渠道之一。

据燕塘乳业2020年年报,燕塘乳业的营销渠道包括经销、商超、机团、专营店、送奶服务部等几乎覆盖全渠道的线下立体化营销网络及线上电商销售模式。

据燕塘乳业2020年年报,燕塘乳业在深耕传统营销渠道的同时,不断探索电商、短视频平台等新型渠道,加大对省外市场的开拓、渗透力度。2020年,燕塘乳业在电商自运营渠道实现的营收显著提升。此外,燕塘乳业子公司广州燕塘优鲜达电子商务有限公司负责旗下各品牌在天猫、京东等线上电商平台的直营销售。

可见,阳光乳业的上述5家同行业公司,其销售渠道或已向线上拓展。

值得一提的是,线上线下多渠道销售模式融合,或是乳品企业的未来发展趋势。

据中国奶业协会2021年1月19日发布的援引公开信息,乳制品线上渠道的消费热情不减。液态乳品、常温乳品及低温乳品在大卖场、大超市和食杂店的渗透率下降,而在小超市、便利店及网购渗透率有所上升。

其中,液态乳品的发展趋势,包括消费渠道的创新,网购、新零售等渠道的发展。随着消费者更加习惯在手机等移动端进行消费,以及大数据、物联网、冷链技术的发展,网购以及无人零售、生鲜电商、社区店等“新零售”消费渠道发展步入快车道。乳品企业需迎合这种渠道变化趋势,加快线上线下的融合,探索多渠道的销售模式。

值得注意的是,作为城市型乳业,阳光乳业产品销售主要集中在江西市场。

据招股书,相较于常温乳制品,低温乳制品由于保质期短,运输半径有限,全国化拓展存在天然壁垒,市场格局较为分散,总体呈现区域化竞争状态。作为城市型乳企,阳光乳业产品主要以低温乳制品、低温乳饮料为主,产品销售主要集中在江西市场。

据招股书,基地型乳企,以伊利股份、蒙牛乳业为代表,全国布局,在大后方建设奶源供应基地,产品涵盖常温奶、冷饮、奶粉等多个品类,以常温奶产品为主。

且招股书显示,目前江西省乳制品市场中,以蒙牛、伊利为代表的基地型乳制品企业利用常温产品保质期长的特点,结合资金优势,主要通过商超、连锁便利店渠道进行销售。与全国性乳品企业如伊利股份、蒙牛乳业等相比,阳光乳业品牌在全国性市场上知名度较低,品牌影响力在全国市场范围内较为有限。

面对低温乳制品运输半径有限的情形,光明乳业、燕塘乳业却已经布局线上电商销售模式。

据招股书,光明乳业、燕塘乳业系城市型乳企,围绕大城市建设奶源、加工厂,主要为这个大城市区域的消费者提供新鲜乳制品的企业,产品以低温奶为主。

由上述情形可知,阳光乳业的同行业可比公司中,不论是基地型乳企,还是城市型乳企,均布局及发展线上销售渠道。而同样作为城市型乳企业,阳光乳业仍聚焦于线下销售渠道,并将其设立的网络营销子公司进行转让。此外,2020年,阳光乳业的营业收入及净利润双双“开倒车”,且其营收走势异于同行平均值。面对上述行业的趋势,阳光乳业“固守”线下销售渠道,未来其区域性竞争是否面临线上销售发展趋势的冲击?

此番上市,阳光乳业能否顺利在资本市场“站稳脚跟”?或待考量。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。