一、美国宏观经济数据

能源拉动美国CPI同比创40年来新高,核心通胀环比边际走弱,同比略低于预期。美国2022年3月CPI同比增长8.5%;核心CPI同比上升6.5%。从整体的CPI环比拉动看,能源价格上涨是主要贡献——显示了俄乌冲突对供应的冲击。此外以房租为代表的服务价格持续上行,也对通胀继续形成支撑。当前美国商品消费已修复完成,但部分服务消费仍有缺口,通胀向服务的转移也对应着消费主线的切换。剔除能源和食品价格后,核心通胀环比出现回落,同比略低于预期。

拆分来看,贡献收窄的主要是交运分项——其中新车及二手车环比拉动转负,二手车同比1月以来持续第二个月下滑。从同比读数来看,3月核心通胀大概率见顶。从环比看,当前供应链问题仍然严重,芯片短缺仍拖累汽车生产,叠加中国疫情阶段性反复增加供应链不确定性,后续价格走势仍取决于需求降温与供应紧张的赛跑。

美国劳动力市场持续复苏,首申失业救济人数保持历史低位。美国4月9日当周首次申请失业救济人数18.5万人,预期17万人,前值16.6万人,目前仍维持在历史低位水平。近几个月来,美国就业增长强劲,企业因急于寻觅以及保留员工而裁员减少,失业率降低。

美国3月零售销售增速不及预期,高通胀恐继续挤压居民消费。美国商务部数据显示,美国3月零售销售额环比上升0.5%,略低于预期的0.6%,前值从0.3%上修至0.8%。3月零售销售同比仅增长6.9%,创2021年2月以来最低水平。美国3月份零售销售有所回升的主要原因是汽油开支的飙升,掩盖了其他主要支出类别的不同表现。3月汽油消费环比大涨8.9%,扣除汽油价格影响,美国3月零售销售环比并不高。高通胀可能正在挤压居民消费意愿。

二、标普500指数情况

1、一周指数表现

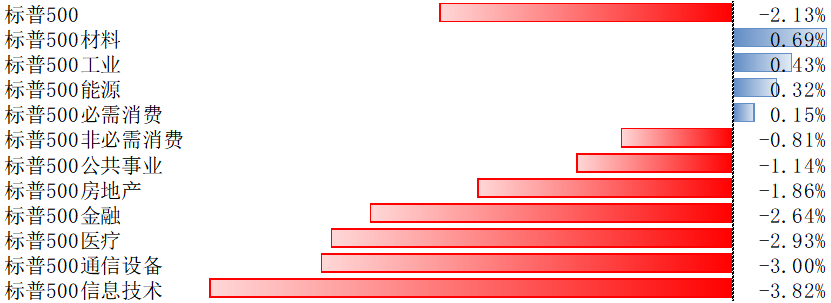

上周,标普500指数整周下跌2.13%,其覆盖的11个行业板块中有4个上涨,7个下跌。其中,材料、工业、能源等板块涨幅居前,信息技术、通信设备、医疗等板块回调明显。

数据来源:Bloomberg

2、配置建议

美股:联储副主席Brainard发表缩表言论后,成长股的估值遭遇打击,尤其是未盈利的。成长股的估值已经充分体现出了滞涨和相应的大幅加息风险。每一次的消息落地都只是导致短期波动而已。随着疫情缓解,纾困支票停发,过去两年退出劳动力市场的工人会逐步回到工作岗位,增加供应,缩窄供需缺口,缓解通胀压力。能源价格虽然高,但是还不离谱,而且占经济比重下降。

全球股债、货币都大幅流出;美股转为大幅流出,发达欧洲流出扩大,新兴延续流入。

跨资产:全球股票、债券和货币市场全部大幅流出。

上周紧缩预期和俄乌局势等变数下,全球投资者避险情绪升温,全球股票型基金大幅流出129亿美元,债券基金大幅流出131亿美元,货币市场大幅流出452亿美元。

跨市场:美股转为大幅流出,发达欧洲流出扩大,新兴持续流入。

美股上周流出150亿美元,发达欧洲股市继续流出扩大至13.7亿美元,日本股市转为流入7.9亿美元,新兴市场持续流入16.5亿美元。美国内部,美股ETF基金流出158亿美元。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。