《金证研》北方资本中心 尹西/作者 巫恩 映蔚/风控

无实际控制人上市公司,往往系指由于多种因素导致的不存在实际绝对控制主体的“无主”企业。而且,上市公司控制权是信息披露监管的重点。此方面,苏州长光华芯光电技术股份有限公司(以下简称“长光华芯”)此番上市,因无控股股东、无实际控制人而被问询,被上交所要求说明充分依据和理由。

另一方面,观其背后,近年来,长光华芯不仅毛利率不及同行均值。在其享受的政府补助均超千万元的情况下,长光华芯净利润两度为负值;且其或面临赊销加剧的窘境。此外,穿透层层股权关系,长光华芯第一大股东,与另一股东的背景盘根错节,两名股东背后现共同股东,其中“利益链”或存交织,而招股书对此关系称无关联,或前后矛盾。

一、 赊销加剧毛利率低于同行均值,报告期内政府补助超千万元曾两度亏损

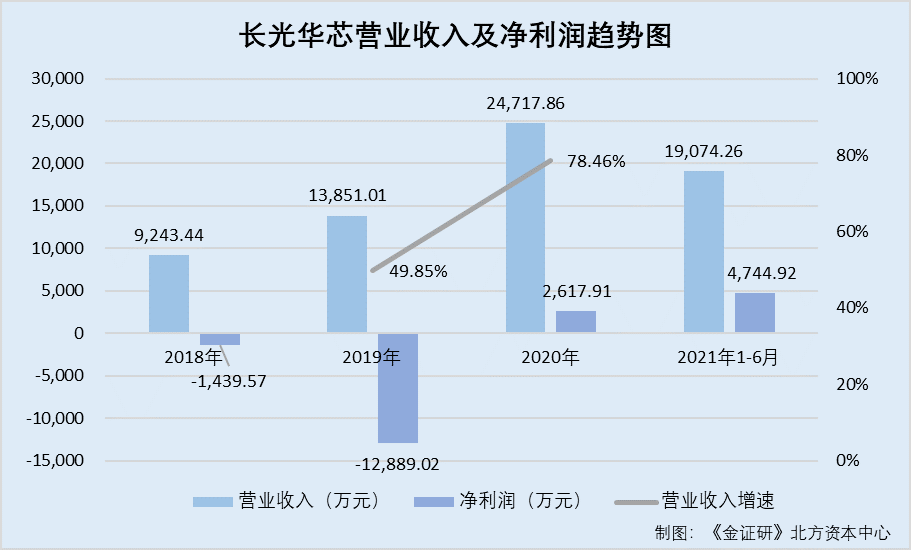

业绩方面,2018-2020年,长光华芯营业收入逐年上升,但其净利润两度为负,直到2020年扭亏为盈。

据长光华芯签署日为2022年3月1日的招股说明书(以下简称“招股书”),2018-2020年及2021年1-6月,长光华芯的营业收入分别为0.92亿元、1.39亿元、2.47亿元、1.91亿元,其净利润分别为-1,439.57万元、-12,889.02万元、2,617.91万元、4,744.92万元。

根据《金证研》北方资本中心研究,2019-2020年,长光华芯的营业收入同比增速分别为49.85%、78.46%。

此外,长光华芯或依赖政府补助。

据招股书,2018-2020年及2021年1-6月,长光华芯计入当期损益的政府补助分别为1,668.56万元、2,444.7万元、4,387.4万元、1,723.1万元。

根据《金证研》北方资本中心研究,2018-2020年及2021年1-6月,倘若扣除计入当期损益的政府补助后,长光华芯的净利润或分别为-3,108.13万元、-15,333.72万元、-1,769.49万元、3,021.82万元。

也就是说,2018-2020年,扣除计入当期损益的政府补贴后,长光华芯均亏损超千万元,其中,2019年,长光华芯亏损超1.5亿元。

而招股书也显示,若长光华芯未来获得政府补助的金额下降,有可能会对其经营业绩产生不利影响。

据招股书,2018-2020年及2021年1-6月,长光华芯扣除非经常性损益后归属于母公司股东的净利润分别为-2,865.82万元、-1,792.17万元、-1,459.52万元、3,234.45万元。

对此,招股书披露,2019-2020年及2021年1-6月,长光华芯确认的股份支付的金额分别为13,294.6万元、525.66万元、572.84万元。因2019年度的股份支付金额较大,对长光华芯扣除非经常性损益净利润影响较大。

同时需要注意的是,报告期内,长光华芯或面临赊销加剧的窘境。

据招股书,2018-2020年及2021年1-6月,长光华芯的应收票据分别为1,621.97万元、1,297.48万元、2,930.46万元、4,607.29万元。同期,长光华芯应收账款分别为3,439.38万元、5,287.44万元、13,568.14万元、13,395.05万元。2019-2020年及2021年1-6月,其应收款项融资分别为45万元、956.02万元、3,515.88万元。

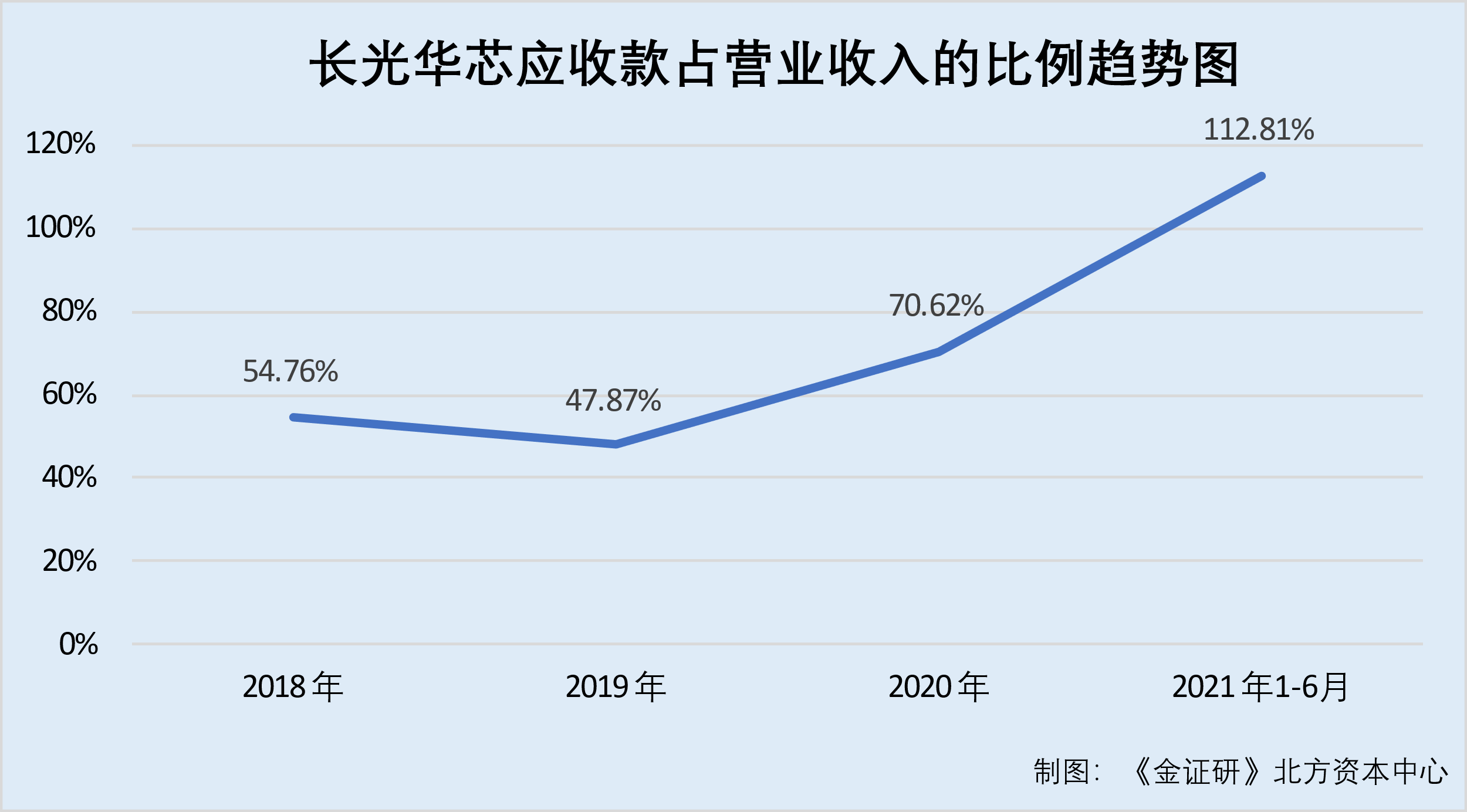

经《金证研》北方资本中心测算,2018-2020年及2021年1-6月,长光华芯应收票据、应收账款及应收款项融资(以下合称“应收款”)合计分别为5,061.35万元、6,629.92万元、17,454.62万元、21,518.22万元,占其当期营业收入的比例分别为54.76%、47.87%、70.62%、112.81%。

可见,报告期内,长光华芯应收款占其营业收入的比例均超四成,2020年一度超过七成,且还呈现上升趋势,长光华芯营收增长或靠“赊销”。

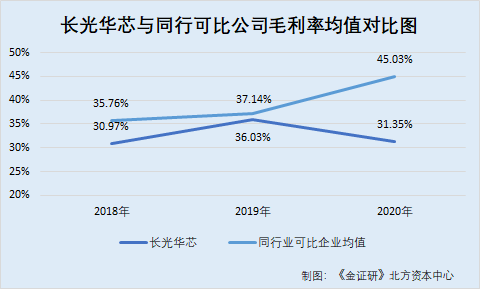

此外,2018-2020年,长光华芯的毛利率低于同行平均水平。

据招股书,2018-2020年,长光华芯的同行业可比公司Ⅱ-VIInc.(以下简称“贰陆集团”)的综合毛利率分别为38.26%、34.43%、39.16%,Lumentum Holdings Inc.(以下简称“朗美通”)的综合毛利率分别为27.21%、38.73%、44.93%,西安炬光科技股份有限公司(以下简称“炬光科技”)的综合毛利率分别为41.82%、38.26%、51.01%。

招股书亦显示,长光华芯同行业可比公司综合毛利率均值分别为35.76%、37.14%、45.03%。同期,长光华芯的综合毛利率分别为30.97%、36.03%、31.35%。

可见,2018-2020年,长光华芯的综合毛利率低于同行业可比公司均值,且长光华芯毛利率变动趋势,异于其同行业可比公司均值的毛利率变动趋势。

不难看出,2018-2020年,长光华芯营业收入逐年上升,但在其享受的政府补助均超千万元的情况下,其净利润两度为负,长光华芯或对政府补助存依赖。另外,2018-2020年及2021年1-6月,长光华芯的应收款占营业收入的比例均超四成,且整体呈现上升趋势,2020年超七成,长光华芯或赊销加剧。

二、第一大股东与另一股东背景盘根错节,“利益链”或存交织信披现疑云

值得注意的是,长光华芯第一大股东,与其另一股东或潜藏“关联”,而该招股书关于该关系的说法现矛盾。

据签署日为2021年9月27日的《关于长光华芯首次公开发行股票并在科创板上市申请文件的审核问询函的回复》(以下简称“首轮问询回复”),2018年1月至2019年1月,苏州华丰投资中心(有限合伙)(以下简称“华丰投资”)、武汉英镭光电科技发展研究中心(有限合伙)(以下简称“武汉英镭”)分别为长光华芯的第一、第二大股东,分别持股36.59%、29.5%。

2019年1-3月,华丰投资、苏州英镭企业管理合伙企业(有限合伙)(以下简称“苏州英镭”)分别为长光华芯的第一、第二大股东,分别持股36.59%、29.5%。

2019年3月至2020年6月,华丰投资、苏州英镭分别对长光华芯持股29.98%、24.17%,分别为长光华芯的第一、第二大股东。

2020年6月至2020年12月,华丰投资、苏州英镭分别对长光华芯持股25.8%、20.8%,分别为长光华芯的第一、第二大股东。

据招股书及首轮问询回复,2020年12月至招股书签署日2022年3月1日,华丰投资对长光华芯持股24.51%,为其第一大股东。

可以看出,除2018年1月至2019年3月期间,华丰投资对长光华芯持股超过30%外,2019年3月至招股书签署日2022年3月1日,长光华芯无持股超过30%的股东。

值得注意的是,长光华芯称其不存在控股股东或实际控制人。

据首轮问询回复,长光华芯被要求说明,认定其无控股股东、无实际控制人的充分依据和理由。

据首轮问询回复,报告期内,除2018年1月至2019年3月华丰投资持股超过30%以外,单独持股、关联或一致行动的长光华芯股东合计持股均未超过30%。因此,单独持股、关联或一致行动的长光华芯股东单方无法形成有效的决议。同时,鉴于长光华芯主要股东均无法控制公司,其主要股东直接或间接出资比例较高的自然人出资人因而无法通过投资关系实际控制支配公司行为。

然而,长光华芯股东之间的关系,或“剪不断理还乱”。

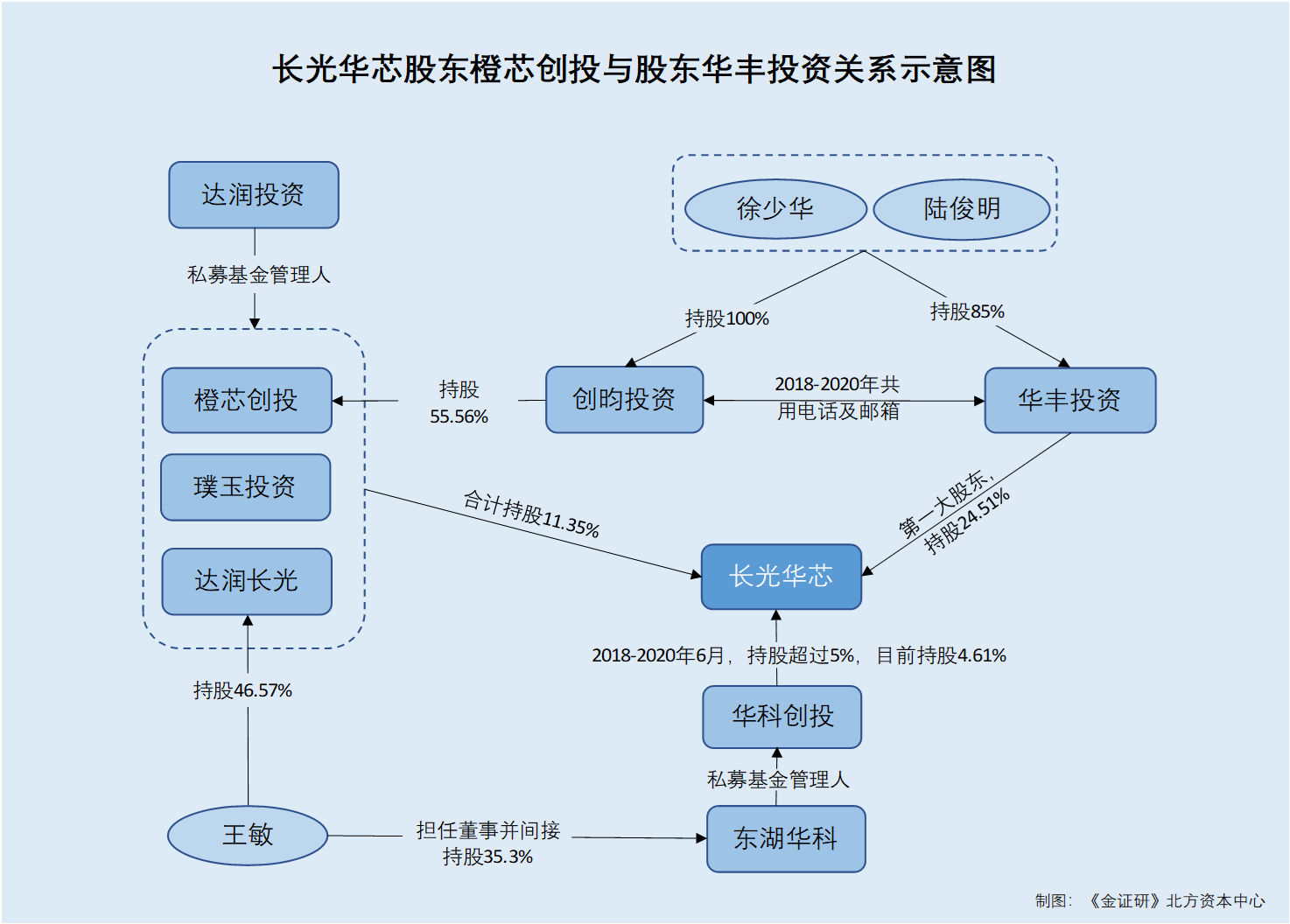

据招股书,截至招股书签署日2022年3月1日,本次发行前各股东间的关联关系及关联股东的各自持股比例显示,长光华芯股东璞玉股权投资合伙企业(有限合伙)(以下简称“璞玉投资”)、梅山保税港区达润长光股权投资合伙企业(有限合伙)(以下简称“达润长光”)、苏州橙芯创业投资合伙企业(有限合伙)(以下简称“橙芯创投”),均系武汉达润投资管理有限公司(以下简称“达润投资”)管理的私募股权投资基金,合计持有长光华芯11.35%的股权。

据市场监督管理局数据,达润投资成立于2014年9月26日。截至查询日2022年3月7日,达润投资的经营范围为管理或受托管理股权类投资并从事相关咨询服务业务,股东分别为袁春、李追阳、许立群、余文峰。

据招股书,达润投资股东许立群,2016年1月至今,就职于达润投资,任副总经理。经璞玉投资提名,许立群担任长光华芯董事。

值得注意的是,长光华芯招股书称截至招股书签署日2022年3月1日,除以上关联关系外,璞玉投资、达润长光、橙芯创投三个股东与其他股东间不存在关联关系。

事实上,橙芯创投的控股股东,却与长光华芯第一股东华丰投资共用电话及邮箱。

据招股书,截至招股书签署日2022年3月1日,华丰投资持有长光华芯24.51%的股权,系长光华芯第一大股东。

据市场监督管理局数据及公开信息,橙芯创投成立于2017年12月7日。截至查询日2022年3月7日,苏州创昀投资中心(有限合伙)(以下简称“创昀投资”)持有橙芯创投55.56%的股权,系橙芯创投第一大股东。且橙芯创投只发生了一次投资人变更,时间为2018年4月27日。

即自成立起,创昀投资均系橙芯创投的股东之一。且自2018年4月27日起,创昀投资或系橙芯创投的控股股东。

据市场监督管理局数据,华丰投资成立于2016年3月21日。截至查询日2022年3月7日,华丰投资合伙人分别为徐少华、陆俊明、曾鸿斌。2018-2020年,华丰投资的企业联系电话均为158****3913。2018年及2020年,其企业电子邮箱均为158****3913@139.com;2019年,其企业电子邮箱为158****3913@qq.com。

据市场监督管理局数据,创昀投资成立于2017年6月20日。截至查询日2022年3月7日,创昀投资合伙人为陆俊明、徐少华。2018-2020年,创昀投资的企业联系电话均为158****3913,2018年及2020年,其企业电子邮箱均为158****3913@139.com;2019年,其企业电子邮箱为158****3913@qq.com。

可见,2018-2020年,长光华芯股东橙芯创投的股东创昀投资,与长光华芯第一大股东华丰投资,共用联系电话及企业电子邮箱。

需要指出的是,创昀投资历史上曾存在股权代持情形。

据首轮问询回复,2021年3月之前,创昀投资股东郑玲美持股60%、金英英持股40%,其中,郑玲美为徐少华、金英英为陆俊明代持。2021年3月,郑玲美与金英英将合计持有创昀投资100%的股权,转让给徐少华、陆俊明,以上代持情况解除。

也就是说,至少在2018年4月27日起,作为橙芯创投持股55.56%的股东,创昀投资实际控制人为徐少华、陆俊明。

与此同时,华丰投资也曾发生股权代持,徐少华、陆俊明系其实际股东之一。

据首轮问询回复,2016年7月,华丰投资受让长春奥普光电技术股份有限公司持有长光华芯 2,093万元注册资本,彼时华丰投资的合伙人为肖平、承洪、王菁(肖平持有50%的合伙份额,承洪持有35%的合伙份额,王菁持有15%的合伙份额)。其中肖平系为徐少华代持,承洪系为陆俊明代持。

2020年7月,肖平、承洪分别将其代徐少华、陆俊明持有的华丰投资的合伙份额转让给徐少华、陆俊明,上述合伙份额代持解除。

意味着,2016年7月起,徐少华、陆俊明系华丰投资实际股东之一,截至招股书签署日合计对华丰投资持股85%。

得注意的是,华丰投资的另一股东曾鸿斌,或同时持股橙芯创投。

据市场监督管理局数据及公开信息,截至查询日2022年3月7日,曾鸿斌系橙芯创投股东,持有橙芯创投11.11%的股权。

也就是说,招股书称,除前述关联关系外,橙芯创投与其他股东不存在其他的关联关系。然而事实上,至少在2018年4月27日起,徐少华、陆俊明合计分别控股华丰投资、创昀投资,而且创昀投资持有橙芯创投55.56%的股权。此外,华丰投资的另一股东曾鸿斌,或对橙芯创投持股11.11%。

值得注意的是,达润长光的股东,与长光华芯的另一间接股东,或现同一股东。

据市场监督管理局数据及公开信息,达润长光成立于2017年1月19日,截至查询日2022年3月7日,王敏持有达润长光46.57%股权,系其第一大股东。且达润长光仅发生一次合伙人信息备案,时间为2017年12月27日。

即至少2017年12月27日起,王敏或持有达润长光46.57%股权。

据首轮问询回复及招股书,2018年1月至2019年3月,武汉东湖华科创业投资中心(有限合伙)(历史名称为武汉东湖华科投资中心(有限合伙),以下统称“华科创投”)持有长光华芯6.88%的股权。2019年3月至2020年6月,华科创投对长光华芯持股5.64%。2020年7月至2020年12月,华科创投持股长光华芯4.85%。2020年12月至招股书签署日2022年3月1日,华科创投持股长光华芯4.61%。

据招股书,武汉东湖华科投资管理有限公司(以下简称“东湖华科”)系华科创投的私募基金管理人。

据市场监督管理局数据及公开信息,东湖华科成立于2014年9月12日。截至查询日2022年3月7日,东湖华科的股东分别为武汉华工科技投资管理有限公司(以下简称“华工投资”)、武汉东湖创新科技投资有限公司(以下简称“东湖创新”)、武汉立行知成企业管理中心(普通合伙)(以下简称“立行知成”)。

其中,华工投资持有东湖华科30%的股权。自2021年4月23日,王敏担任东湖华科董事。且王敏对立行知成持股88.25%,立行知仅发生一次投资人变更,发生于2020年8月20日,变更前后,王敏均系股东之一。而立行知成对东湖华科持股40%,东湖华科发生过四次股权变更,变更前后王敏均系其大股东之一。

即自2021年4月23日起,王敏或间接持有东湖华科35.3%的股权。

据天眼查数据,达润长光的股东王敏,与东湖华科的董事王敏或系同一人。

可见,自2021年4月23日起,长光华芯股东达润长光的第一大股东王敏,或同时系长光华芯股东华科创投私募基金管理人东湖华科的董事,且或间接持有东湖华科35.3%的股份。

以上情形或表明,招股书称,璞玉投资、达润长光、橙芯创投均系达润投资管理的私募股权投资基金,三家企业合计持有长光华芯11.35%的股权,除了前述关系外,该三名股东与长光华芯的股东间并无其他关联关系。

而蹊跷的是,2018-2020年,长光华芯股东橙芯创投的控股股东创昀投资,与长光华芯第一大股东华丰投资,共用联系电话及企业电子邮箱。且凑巧的是,期间,徐少华、陆俊明合计控股华丰投资、创昀投资,共用联系方式背后,华丰投资、创昀投资是否受同一控制? 此外,创昀投资持有橙芯创投55.56%的股权,华丰投资的另一股东曾鸿斌,或对橙芯创投持股11.11%。且自2021年4月23日起,长光华芯股东达润长光的第一大股东王敏,或同时系长光华芯股东华科创投私募基金管理人东湖华科的董事,且或间接持有东湖华科35.3%的股份。另一方面,长光华芯股东达润长光的股东,与长光华芯的另一间接股东,或现同一股东王敏。

穿透层层股权关系,徐少华、陆俊明或通过创昀投资持有橙芯创投55.56%的股权,徐少华、陆俊明合计持有华丰投资85%的股权,即徐少华、陆俊明间接或直接分别控股橙芯创投、华丰投资,且2018-2020年橙芯创投的控股股东创昀投资与华丰投资共有电话、邮箱。可见,橙芯创投与华丰投资或均受徐少华、陆俊明合计控股,双方是否存在“关联”?或与上述璞玉投资、达润长光、橙芯创投与长光华芯的其他股东间并无其他关联关系的说法,前后矛盾。

已于2022年3月1日上市注册申请获批复的长光华芯,未来能否获得投资者的青睐?犹未可知。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。