俄乌战争引发全球市场巨震。当地时间2月24日,俄罗斯正式对乌克兰发起军事行动。截至2月26日,俄国防部称已使211个乌军事基础设施瘫痪;俄方表示,将乌克兰“非军事化”的任务即将完成。西方多国已宣布对俄制裁,主要包括针对个人与银行的资产冻结、出口管制等经济制裁。

2月24日,全球市场因俄乌战争而受到巨震:全球股市普跌,俄罗斯RTS指数一度暴跌50%,布伦特油价一度破100美元/桶,金价一度升破1970美元/盎司,美元指数一度升至97.7。2月25日,因俄军进展较快,市场预计战争持续性有限,加上美欧制裁力度有限,市场避险情绪有所缓和。此外,欧洲能源紧缺问题可能随之加剧,由于能源对外依赖性较高,能源涨价与通胀压力对其消费能力的侵蚀以及对欧洲经济的损伤均需要高度关注。

一、宏观经济方面

宏观经济方面,美国1月核心PCE通胀率为5.2%、符合预期。美国经济统计局(BEA)2月25日公布数据显示,美国1月PCE物价指数同比6.1%,是 1982年以来的最高水平,为美联储2%目标的3倍。1月核心PCE物价指数同比5.2%,创1983年4月以来最高水平。

美国1月个人消费支出明显反弹,主要受商品消费拉动,服务消费仍不及2年前水平。美国1月个人消费支出(PCE)增加了3372亿美元,环比增长达2.1%。1月个人总支出增加了3422亿美元。商品PCE环比增长 4.3%,服务PCE环比增长0.1%。商品支出增长主要由机动车和零部件、“其他”非耐用品、娱乐用品和车辆等带动。服务支出2年同比为-0.8%,说明服务消费仍未回归新冠疫情前的绝对水平、与趋势增长水平(2年同比4%左右)更有差距。服务消费增长贡献最大的是住房和公用事业支出。

随着社会福利收入减少,美国个人可支配收入的 2年同比增速已略低于消费支出增速。美国 1月个人收入增加了90亿美元,环比增长不足0.1%;个人可支配收入(DPI)增加了 198亿美元,环比增长0.1%。从收入结构看,据官方数据,美国 1月个人收入的增长主要反映了报酬(compensation)的增长,这部分被政府社会福利的减少抵消。在报酬方面,私人和政府工资和薪金的增加最明显。1月个人储蓄为1.17万亿美元,个人储蓄率(个人储蓄占个人可支配收入的百分比)为6.4%,已经低于7%以上的疫情前水平。美国个人储蓄额基本回归疫情前水平,但可支配收入仍高于疫情前。

美国20城房价增速反弹,但未来贷款利率上升或抑制购房需求。美国S&P/CS 20城房价指数在2021年12月同比上涨18.6%,高于预期的18%以及前值的18.3%。此前连续四个月,20城房价同比增速出现降温。2021年,美国房价增幅创历史新高,抵押贷款利率位于低位,房屋库存有限促使购房者激烈竞争。目前,美国建筑商需要应对两位数速度增长的原材料价格上涨和劳动力不足的问题,使美国房屋价格进一步上涨。但未来抵押贷款利率的上升可能会削弱人们对住房的需求。

美国初申失业救济人数明显下降。劳工部数据显示,截至2月19日的一周首次申领失业救济人数较前期减少17000人,为23.2万。美国未来一段时间经济状况改善,失业率或处于近期低位,美联储布拉德重申预计将降至3%之下。

二、标普500指数情况

1、 一周指数表现

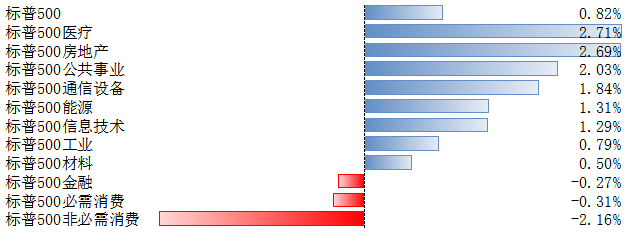

上周,标普500指数整周上涨0.82%,其覆盖的11个行业板块中,有8个板块上涨,13个板块下跌。其中,医疗、房地产、公共事业等板块涨幅居前,非必须消费、必须消费、金融等板块下跌。

数据来源:Bloomberg

2、 配置建议

过去一周,VIX指数周中后快速抬升,临近周末再度回落。主欧美股市超买程度抬升,日本及新兴回落;黄金超买缓解。仓位方面,美股、美元及黄金投机性净多头仓位继续增加,10年美债净空头仓位有所减少,但2年期美债净空头仓位继续增加。

资金流向:美股转为流入,债市流出放缓。过去一周,股票型基金加速流入,债券型基金流出放缓,货币市场基金转为流入。分市场看,股市方面,新兴市场持续流入,欧洲加速流出、美股转为流入,日本流出放缓。

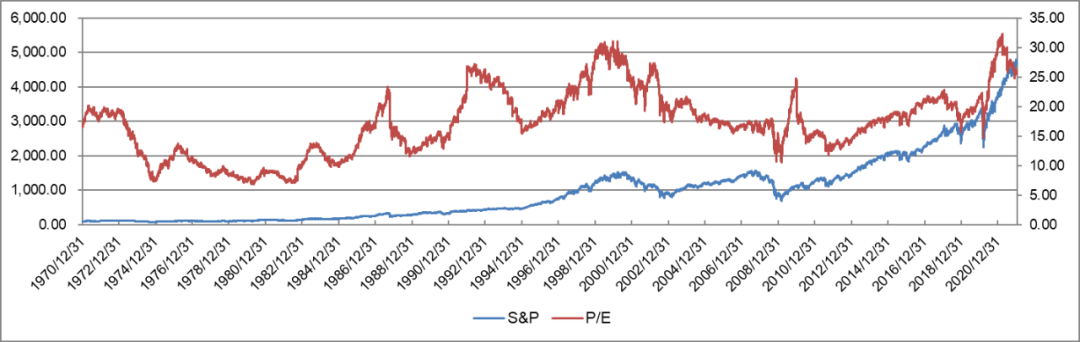

过去一周,美国、欧洲、日本经济意外指数抬升,中国回落。美联储资产负债表目前规模约8.92万亿美元,较上周略有抬升。标普500指数2021年EPS一致预期同比增长50.1%,2022年预期同比增长8.4%。

博时标普500ETF(513500)是国内跟踪美国标普500指数的ETF产品,追求跟踪偏离度和跟踪误差的最小化。通过ETF这一具有低廉管理成本、高效申赎交易模式的投资工具,帮助国内投资人捕捉美股上涨收益。也可以选择博时标普500ETF联接基金(A 050025 ,C 006075)。

美国标普500指数是国际市场公认的美股风向标,覆盖美国11个行业500多家代表性上市公司,集中在市场的大盘股,约占美国股票市场总市值的80%。博时标普500ETF可以作为良好的全球大类资产配置工具,标普500ETF和其他国内权益资产及黄金等资产相关性相对较低,均衡配置各类资产可以可有效减少单一市场的依赖及风险。

数据来源:Bloomberg

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。