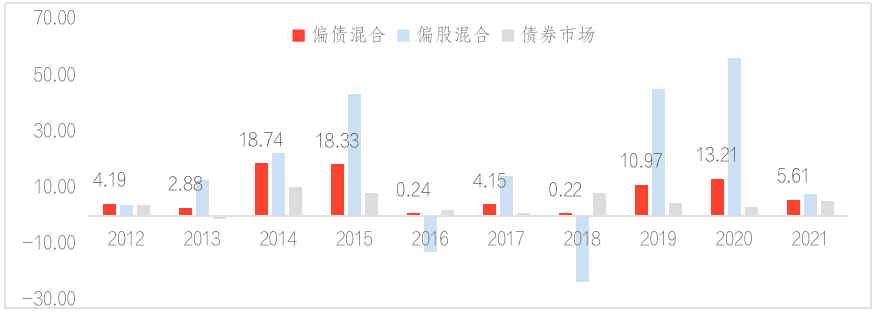

2021年即使市场艰难,风靡的“固收+”基金产品依然取得较为稳健的收益,中位数收益在6%以上,95%的产品实现了正收益。以偏债混合型基金指数为例,从更长的时间维度看,近10年的年度收益全部为正。而同期偏股基金指数在2018年出现20%以上的回调,2016年的回调也在10%以上,就连波动性更小的债券指数在2013年也出现了负收益。

图:近10年偏债混合基金收益全部为正

数据来源:wind

稳健表现背后的配置策略,对于基金投顾来说,同样具有较好的借鉴意义:一个人能够走得很快,但一群人可以走得更远;合理的资产配置或基金组合,对于提升投资舒适度至为重要。那么,在实际运作中,“固收+”到底是怎么加的?

一、借助资产配置的力量,不贪不恋,不燥于形

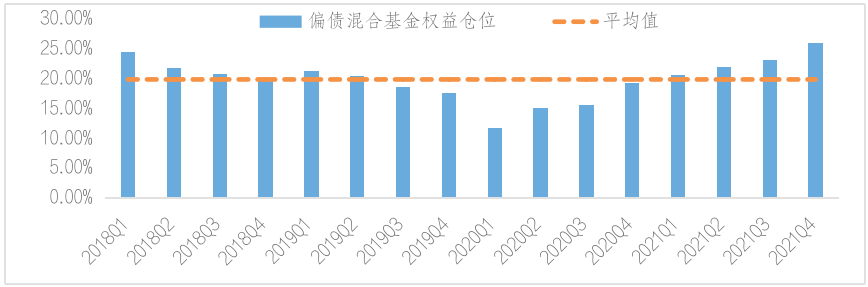

从实际运行情况看,以偏债混合基金为例,股票仓位变动范围基本在15%-25%之间,平均位置在20%左右,其余较大比例配置于债券类资产。考虑到相应的基金合同中约束的股票投资比例在0-40%或者0-30%,折算之下的仓位基本是一个中性水平。

数据来源:wind

二、行业配置则显现出三大特点

1、整体配置均衡,消费、科技、周期、金融等各类行业均有涉猎;

2、是结构层次鲜明,以消费、金融相对稳健的行业作为底仓配置,而当市场出现一些新兴的趋势性产业机会时,也会加以把握,比如近年加大对电气设备、电子等高景气赛道的配置;

3、配置纪律性高,不贪不恋。尽管以新能源为代表的行业收益弹性高,但高弹性的另一面是高波动。因此,对这些高景气高波动行业的配置比例保持着一定的克制。

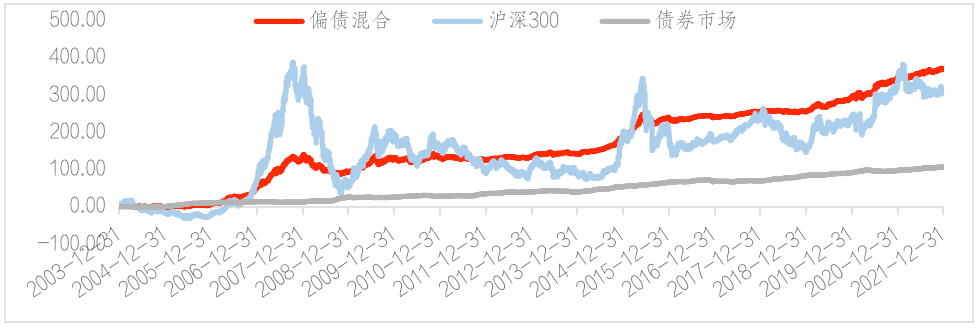

三、资产配置和长期思维是穿越周期的关键

从“固收+”基金的底层配置来看,其表现穿越市场周期的核心在于资产配置,做好了资产配置,波动的降低有助于提升我们长期持有的概率。具体体现在3个层面:

大类资产下,股债混搭,利用不同资产的相关关系和风险收益特征,分散风险,平滑组合的波动性;

同一资产下,均衡配置,不押注单一赛道;注重组合层次,攻守兼备。

投资是一件长期的事情,短期并不需要频繁的大开大合,“固收+”基金的仓位和行业短期变动的频率和幅度并不高。

事实上,投资大师格雷厄姆早在《聪明的投资者》中,就强调过资产配置的重要性,无论是激进还是求稳的投资者,都要学会组合投资;“固收+”则是用实际的行为和结果验证了重要性和有效性。

而这些与基金投顾的理念不谋而合,功之成,非成于成之日,长期的一致性或比短期的高弹性更重要。基金投顾通过科学的资产配置来构建组合,并提供贴心的陪伴服务,力争让投资者降低投资焦虑感,无论市场的天气如何,都能在相对舒适的体验下获得财富的长期增值。

数据来源:wind

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。