央行“稳增长”言行一致,确认政策底已明,但仍要等待市场底到来。政策底后偏松的流动性环境是当前市场的支撑,而下行的经济和海外流动性紧缩的趋势则是市场底仍未到来的原因。

本周央行的货币政策用实际行动和政策“喊话”为市场传递了“稳增长”信号,宽松预期明显提升,10年期国债利率降破2.8%关口。周一央行调降MLF利率,周二央行定调2022年货币政策“把货币政策工具箱开得再大一些”,周四LPR如期下调。受央行政策影响,国内10年期国债收益率一度降至2.7%。

向前看,央行“稳增长”决心毋庸置疑,只要经济下行压力仍大,货币政策支持就仍强,上半年再次降准降息仍有空间,央行发力“宽货币”值得期待,而利率下行后“宽信用”也在路上。

宏观经济下行压力较大是市场的主要掣肘之一。2021年四季度国内GDP同比增速为4%,远低于疫情前GDP增速中枢5.5%,要等经济基本面过渡到向上改善的阶段仍需时间。

向前看,稳增长周期往往沿着“宽货币-宽信用-稳增长”的路径运行,历史上MLF利率、7天逆回购利率的下调与社融信贷增速回升具有较强的相关性。本周央行再度调降重要货币政策利率,叠加2021年专项债后置与2022年基建提前发力的影响,1月和特别是2月信贷投放或环比改善,从“宽货币+稳信用”逐步过渡到“宽货币+宽信用”。

海外不断抬升的紧缩预期是市场的主要掣肘之二。当前对流动性更敏感的纳斯达克指数较高点回撤14.25%,利率期货显示,市场已经预期美联储3月加息1.1次,表明市场对加息有较为充分预期,若未来加息节奏慢于市场预期,那么超跌反弹的机会是值得关注的。

长期而言,美债收益率上行不会改变市场趋势,但会扩大波动。本轮调整或待10年期美债收益率触及2%时,市场波动逐步缩小,重回基本面推动的盈利行情。2011年以来,每轮美联储紧缩预期带动美债收益率上行阶段,美股均录得正收益,故美债收益率上行或仅扩大波动,但不改长期趋势,只是市场或从流动性驱动转向聚焦基本面。

历史上,中国“宽货币”时期成长风格占优,但当前美联储加息预期持续发酵,纳指大幅下挫,压制A股的成长行情。

从历史美联储加息和缩表进程中的美债利率演绎中,可发现美债利率并不总是随着美联储紧缩政策出台而持续上升,在预期阶段,利率上行概率较大,而当政策逐渐落地后,利率企稳甚至转降。当前市场在纳入紧缩预期,是利率上行最快和股市波动最大的阶段,向前看,最早1月27日FMOC会议确认3月加息,政策落地后,美债收益率上行或告一段时间,市场波动或也随之缩小。

此外,对中美货币政策并非“亦步亦趋”,当前央行多次强调“以我为主”,我们要相信政策“稳增长”的宽松决心。历史来看,中债利率上行时期多为中美利差处于低位或美元走强的时期,而当前中美利差和美元指数均处于合理区间,中债利率保持平稳下行,即DDM模型中分母端利率下行。因此,对于A股的成长风格不应因海外流动性收紧而持续悲观。

本周政策明确发展数字经济的重要性,金融科技板块表现较佳。1月12日,国务院印发《“十四五”数字经济发展规划》,作为我国数字经济领域首部国家级专项规划,规划要求,到2025年,数字经济迈向全面扩展期,数字经济核心产业增加值占GDP比重达到10%,这意味着,国内数字经济产业的规模将从2020年的约7.9万亿,增长到2025年的12.5万亿,增长量空间超4万亿。1月16日出版的《求是》杂志发表习近平总书记的重要文章《不断做强做优做大我国数字经济》,强调数字经济正在成为重组全球要素资源、重塑全球经济结构、改变全球竞争格局的关键力量。受利好消息提振,本周数字经济相关板块表现亮眼,细分板块大数据、金融科技板块周涨幅近10%。未来随着数字货币试点范围扩大、传统产业数字化转型,数字经济板块有较大增长空间,未来属于计算机、传媒等“软科技”的行情或值得积极关注。

1、行业配置:三大主线均衡配置

高成长主线。近期以新能源车、光伏、军工等为代表的高成长回调力度较大,估值逐步进入合理区间,成长性却未有变化,当前的调整也在为未来的上涨创造空间。

消费医药主线。近期以白酒为代表的消费和以CXO为代表的医药整体调整力度较大,作为长期表现较佳的行业,或可以逢低布局。

稳增长主线。与宏观政策“稳增长”基调强相关的基建、建筑建材、电网投资、央企地产及其产业链如家电行业,或可作为防御和降低组合波动的选择。

2、市场展望

央行“稳增长”言行一致,确认政策底已明,但仍要等待市场底到来。政策底后偏松的流动性环境是当前市场的支撑,而下行的经济和海外流动性紧缩的趋势则是市场底仍未到来的原因。

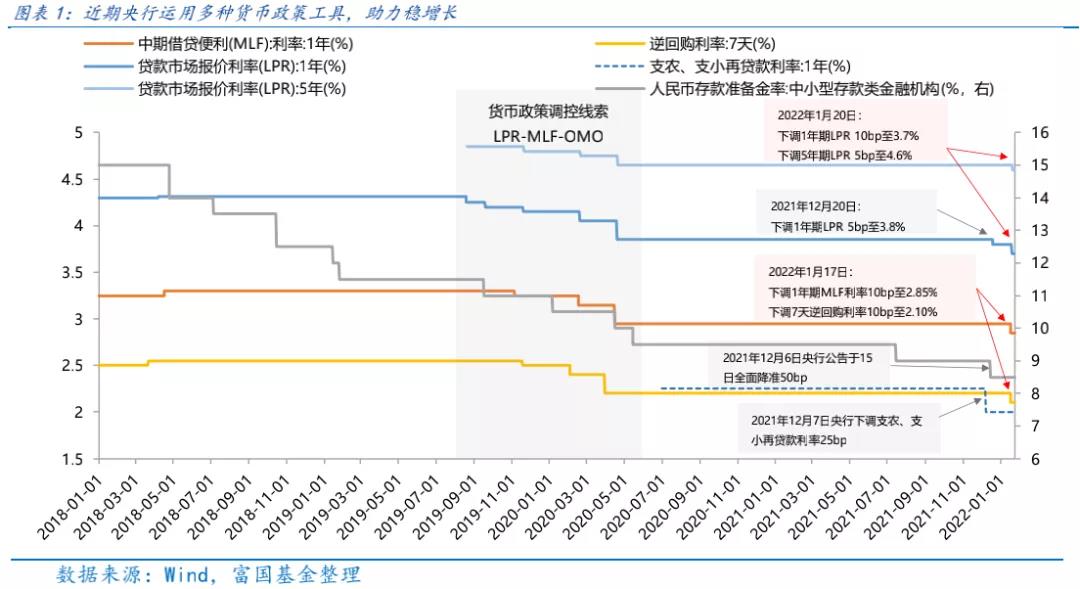

本周央行的货币政策用实际行动和政策“喊话”为市场传递了“稳增长”信号,宽松预期明显提升,10年期国债利率降破2.8%关口。在周一(2022年1月17日)央行开展7000亿元1年期中期借贷便利(MLF)操作和1000亿元7天期公开市场逆回购操作,中标利率分别为2.85%、2.10%,均下降10个基点。在周二(2022年1月18日),央行举行的2021年金融数据新闻发布会上,定调2022年货币政策“把货币政策工具箱开得再大一些”和“更加主动有为,更加积极进取,注重靠前发力”,重点提到“稳定银行负债成本,促进企业综合融资成本稳中有降,推动金融系统向实体经济让利”。在周四(2022年1月20日)1年期和5年期LPR如期下调,分别调降10bp和5bp。受央行政策影响,国内10年期国债收益率一度降至2.7%,表明央行近期的操作和表态对市场宽松预期的提振确实较大。

本轮货币政策“稳增长”可参考2019年下半年至2020年上半年,央行按照“LPR-MLF-OMO”的“利率走廊”,先下调LPR,然后MLF和OMO利率调降跟进,反映央行以实体信贷利率为基础,反过来调控金融同业利率,更好的助力企业融资发展,同时缓解银行负债成本。

向前看,央行“稳增长”决心毋庸置疑,只要经济下行压力仍大,货币政策支持就仍强,上半年再次降准降息仍有空间,央行发力“宽货币”值得期待,而利率下行后“宽信用”也在路上。

宏观经济下行压力较大是市场的主要掣肘之一。2021年四季度国内GDP同比增速为4%,远低于疫情前GDP增速中枢5.5%,且三、四季度增速读数环比降3%和0.9%,“需求收缩、供给冲击、预期转弱”的三重压力并未显著衰减,当前政策已经开始发力,但要等经济基本面过渡到向上改善的阶段仍需时间。

向前看,稳增长周期往往沿着“宽货币-宽信用-稳增长”的路径运行,历史上MLF利率、7天逆回购利率的下调与社融信贷增速回升具有较强的相关性。去年12月经济工作会议的部署和央行发力“宽货币”的效果,或尚未完全在当月金融数据中有所显现。本周央行再度调降重要货币政策利率,叠加2021年专项债后置与2022年基建提前发力的影响,1月和特别是2月信贷投放或环比改善,从“宽货币+稳信用”逐步过渡到“宽货币+宽信用”。

海外不断抬升的紧缩预期是市场的主要掣肘之二。当前对流动性更敏感的纳斯达克指数较高点回撤14.25%,短期若海外紧缩预期不断抬升,那么波动会延续。但当前利率期货显示,市场已经预期美联储3月加息1.1次,表明市场对加息有较为充分预期,若未来加息节奏慢于市场预期,那么超跌反弹的机会是值得关注的。

长期而言,美债收益率上行不会改变市场趋势,但会扩大波动。本轮调整或待10年期美债收益率触及2%时,市场波动逐步缩小,重回基本面推动的盈利行情。2011年以来,每轮美联储紧缩预期带动美债收益率上行阶段,美股均录得正收益,故我们相信美债收益率上行或仅扩大波动,但不改长期趋势,只是市场或从流动性驱动转向聚焦基本面。

3、行业配置思路

历史上,中国“宽货币”时期成长风格占优,但当前美联储加息预期持续发酵,纳指大幅下挫,压制A股的成长行情。同时,市场亦担忧在海外流动性收紧的同时,国内流动性难“宽”,从而分母端风险偏好承压。此外,当前国内经济基本面尚未得到改善,分子端预期不足,而业绩预告中部分行业如军工盈利不及预期,对市场情绪带来负面影响。

从历史美联储加息和缩表进程中的美债利率演绎中,可发现美债利率并不总是随着美联储紧缩政策出台而持续上升,在预期阶段,利率上行概率较大,而当政策逐渐落地后,利率企稳甚至转降。当前市场在纳入紧缩预期,是利率上行最快和股市波动最大的阶段,向前看,最早1月27日FMOC会议确认3月加息,政策落地后,美债收益率上行或告一段时间,市场波动或也随之缩小。

此外,对中美货币政策并非“亦步亦趋”,在2018年后10年期中债利率与美债利率的周期明显错位。当前央行多次强调“以我为主”,我们要相信政策“稳增长”的宽松决心。历史来看,中债利率上行时期多为中美利差处于低位或美元走强的时期,而当前中美利差和美元指数均处于合理区间,中债利率保持平稳下行,即DDM模型中分母端利率下行。因此,对于A股的成长风格不应因海外流动性收紧而持续悲观。本周市场回顾

4、市场行情回顾

近一周,大盘价值风格占优。本周上证指数上涨0.04%,创业板指下跌2.72%,沪深300上涨1.11%,中证500下跌1.48%,科创50下跌1.67%。风格上,金融、稳定表现相对较好,成长、周期表现较差。从申万一级行业看,表现相对靠前的是煤炭(5.5%)、计算机(4.4%)、银行(4.32%)、食品饮料(3.81%)、建筑装饰(2.99%);表现相对靠后的是医药生物(-7.19%)、国防军工(-5.61%)、基础化工(-4.32%)、美容护理(-3.9%)、汽车(-3.41%)。

本周政策明确发展数字经济的重要性,金融科技板块表现较佳。从Wind热门概念板块来看,表现相对靠前的是大数据(9.33%)、金融科技(8.49%)、煤炭开采(7.13%)、云计算(6.81%)、航空运输(6.28%);表现相对靠后的是新冠肺炎检测(-17.63%)、医疗器械(-11.69%)、肺炎主题(-10.38%)、预制菜(-10.3%)、CRO(-9.55%)。1月12日,国务院印发《“十四五”数字经济发展规划》,作为我国数字经济领域首部国家级专项规划,规划要求,到2025年,数字经济迈向全面扩展期,数字经济核心产业增加值占GDP比重达到10%,这意味着,国内数字经济产业的规模将从2020年的约7.9万亿,增长到2025年的12.5万亿,增长量空间超4万亿。1月16日出版的《求是》杂志发表习近平总书记的重要文章《不断做强做优做大我国数字经济》,强调数字经济正在成为重组全球要素资源、重塑全球经济结构、改变全球竞争格局的关键力量。受利好消息提振,本周数字经济相关板块表现亮眼,细分板块大数据、金融科技板块周涨幅近10%。未来随着数字货币试点范围扩大、传统产业数字化转型,数字经济板块有较大增长空间。

资金需求方面,本周限售股解禁压力上升,下周解禁压力较大。本周IPO规模有所回落,增发规模回升,本周一级市场资金募集金额合计224.2亿元,较上周减少20.15%;结构上,IPO募集109.67亿元,周环比减少37.79%;增发募集114.53亿元,周环比增加9.59%。本周解禁规模合计1217.01亿元,周环比24.43%,根据目前披露的数据,预计下周解禁规模约2276.37亿元。本周重要股东减持40.69亿元,上周减持71.81亿元,减持规模明显减少。

资金供给方面,本周基金发行继续升温,北向资金大幅净流入。本周北向资金净流入291.97亿,较上周增加292.15%,其中沪股通净买入197.35亿元,深股通净买入94.62亿元。本周新成立股票型及偏股混合型基金份额合计223.73亿份,环比66.77%,基金发行继续升温。本周开放式公募基金份额较稳定,其中股票型份额微增至16179.57亿份,混合型份额微增至41644.04亿份。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。