《金证研》北方资本中心 嘉月/作者 出云 沐灵 映蔚/风控

目前,国内医药行业虽然过去已全面实施GMP和GSP认证,淘汰了一批落后企业,但医药企业市场集中度低、研发投入有限的问题仍凸显,具备国际竞争能力的龙头企业仍系行业“稀缺品”。作为国内医药行业的“一份子”,吉林省西点药业科技发展股份有限公司(以下简称“西点药业”)2020年的研发费用率不足3%,未来能否“无缝衔接”享受高新技术企业的税收优惠,或系未知数。

且此次上市,西点药业或“荆棘丛生”。西点药业的细分市场抗贫血用药市场及精神障碍用药市场规模的增速均下降;核心制剂产品“益源生”,在含铁制剂抗贫血用药医院市场的市占率整体下滑。在此背景下,2020年,西点药业的营业收入及净利润双降,而且其销售费用率、市场推广费占营业收入的比重,三年均高于同行均值,令人唏嘘。除此之外,西点药业募投项目建设周期及监事兼职职务,均与官宣“对不上”。此外,西点药业拟募资1.06亿元用于扩充的片剂和胶囊剂,产能利用率皆不足九成尚未饱和,新增产能或难“消化”。

一、行业市场规模增速放缓,核心制剂产品“益源生”市占率下滑

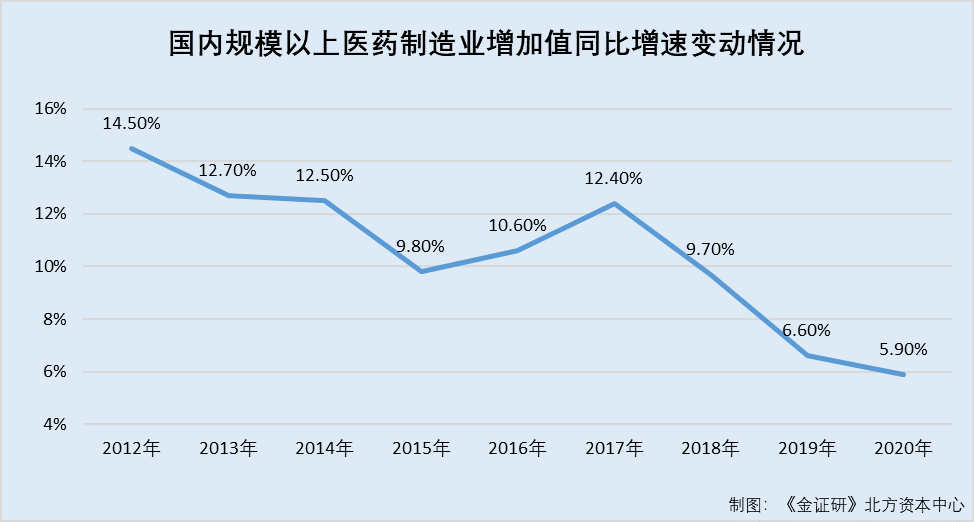

行业分析对指导行业内企业的经营规划和发展具有重要意义。此方面,西点药业属于医药制造行业,而2012-2020年,国内规模以上医药制造业增加值增速总体呈下降态势。

据西点药业签署日为2021年12月7日的招股说明书(以下简称“招股书”),根据中国证监会发布的《上市公司行业分类指引》(2012年修订),西点药业所属行业为医药制造业。

据国家统计联网直报门户2018年4月28日发布的《2017年医药工业经济运行报告》(以下简称“2017年医药工业报告”),2012-2017年,国内规模以上医药制造业增加值同比增速分别为14.5%、12.7%、12.5%、9.8%、10.6%、12.4%。

据国家统计联网直报门户2021年7月21日发布的《2020年中国医药工业经济运行报告》,2018-2020年,国内规模以上医药制造业增加值同比增速分别为9.7%、6.6%、5.9%。

根据《金证研》北方资本中心研究,2012-2020年,国内规模以上医药制造业增加值的同比增速整体呈下降趋势。相较于2012年,2020年的国内规模以上医药制造业增加值同比增速下滑近9个百分点。

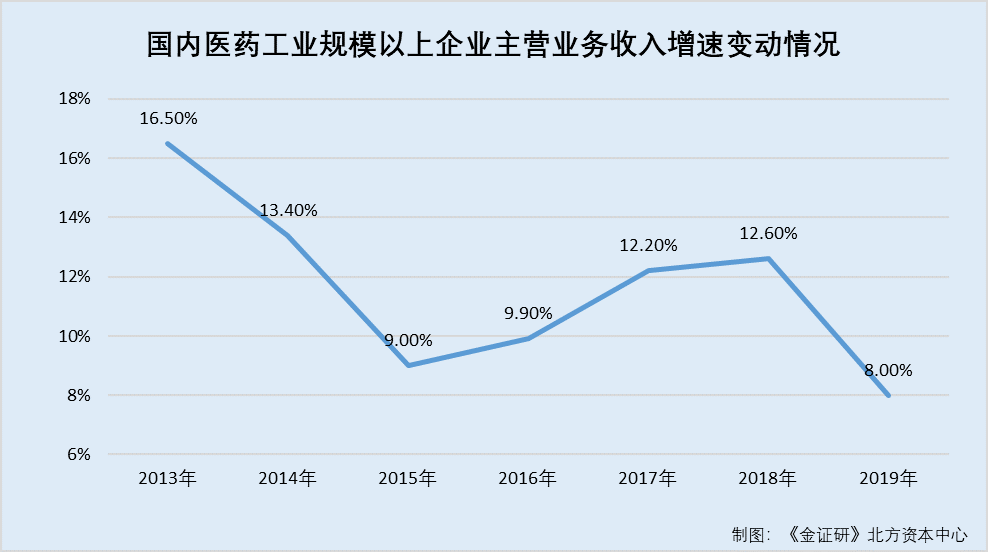

而且,2013-2019年,国内医药工业主营业务收入同比增速亦整体呈下降态势。

据2017年医药工业报告,2013-2017年,国内医药工业规模以上企业主营业务收入的同比增速分别为16.5%、13.4%、9%、9.9%、12.2%。

据国家统计联网直报门户2020年6月4日发布的《2019年中国医药工业经济运行报告》,2018-2019年,国内医药工业规模以上企业主营业务收入的同比增速分别为12.6%、8%。

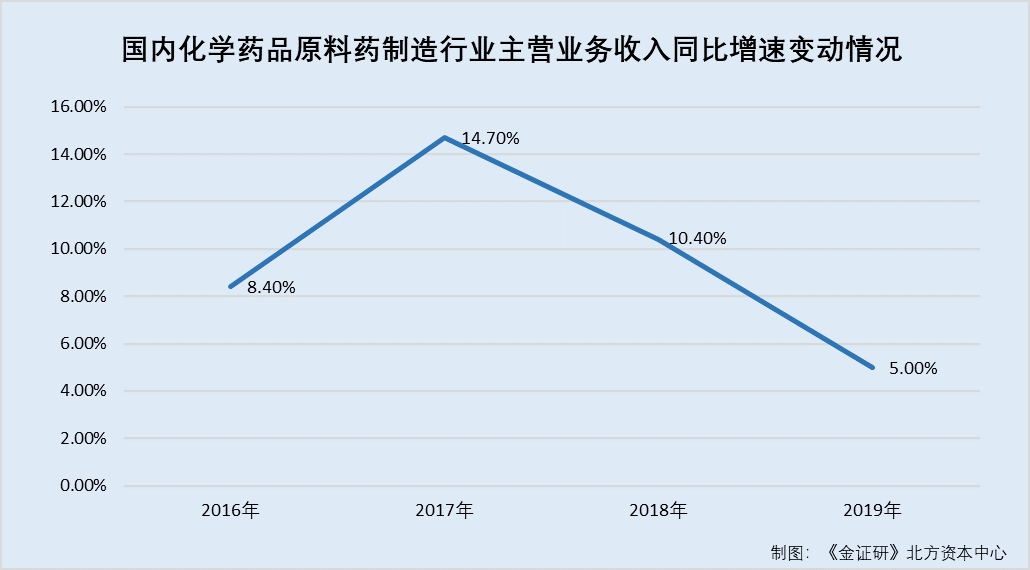

不仅如此,2017-2019年,西点药业所处细分行业化学药品原料药制造的营业收入同比增速连年下滑。

据招股书,根据国家统计局发布的《国民经济行业分类》(GB/T4754-2017),西点药业所属行业为医药制造业中的化学药品原料药制造和化学药品制剂制造。

根据国家统计联网直报门户发布数据,2016-2019年,国内化学药品原料药制造行业主营业务收入的同比增速分别为8.4%、14.7%、10.4%、5%。

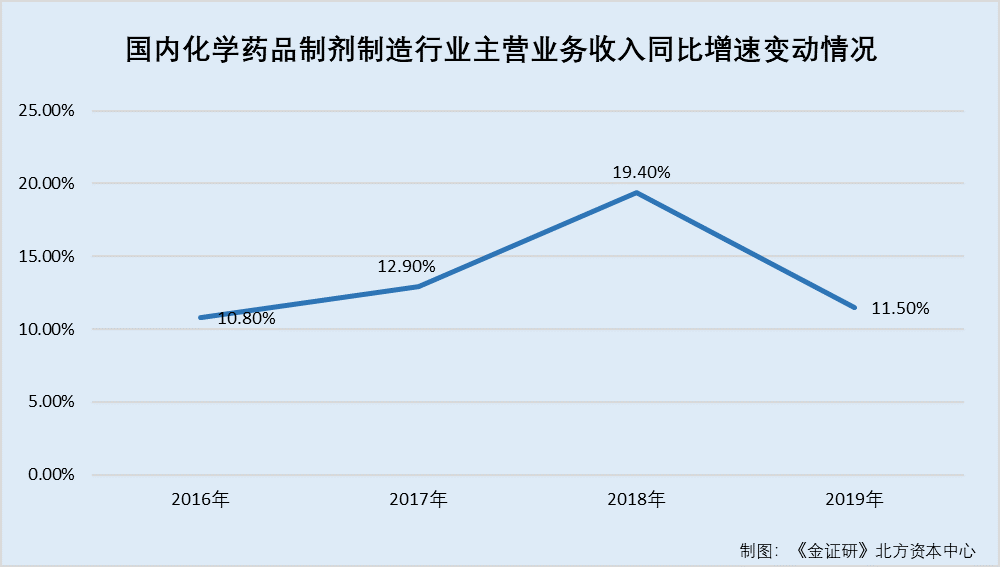

而较2018年,2019年国内化学药品制剂制造行业的主营业务收入同比增速有所放缓。

根据国家统计联网直报门户发布数据,2016-2019年,国内化学药品制剂制造行业的主营业务收入同比增速分别为10.8%、12.9%、19.4%、11.5%。

再观利润方面,国内化学药品原料药制造行业和化学药品制剂制造行业的利润总额同比增速,均总体下降。

根据国家统计联网直报门户发布数据,2016-2019年,国内化学药品原料药制造行业利润总额的同比增速分别为25.9%、13.7%、15.4%、4.1%。

同期,国内化学药品制剂制造行业利润总额的同比增速分别为16.8%、22.1%、8.7%、14.6%。

此外,西点药业细分市场抗贫血用药市场规模增速整体下降。

据招股书,西点药业核心制剂产品为商品名为益源生的复方硫酸亚铁叶酸片、商品名为可同的利培酮口崩片、草酸艾司西酞普兰片。其中,复方硫酸亚铁叶酸片属于抗贫血用药类别中的抗贫血化学药物,利培酮口崩片和草酸艾司西酞普兰片属于治疗精神障碍用药类别中的抗精神病药物。

据招股书,2018-2020年及2021年1-6月,西点药业复方硫酸亚铁叶酸片的收入分别为1.54亿元、1.7亿元、1.48亿元、0.69亿元,占西点药业主营业务收入的比例分别为55.24%、52.51%、52.05%、50.93%。

同期,西点药业利培酮口崩片的收入分别为0.86亿元、1.05亿元、1亿元、0.41亿元,占西点药业主营业务收入的比例分别为30.7%、32.63%、35.14%、30.11%。

同期,西点药业草酸艾司西酞普兰片的收入分别为1,961.54万元、1,693.44万元、744.64万元、448.7万元,占西点药业主营业务收入的比例分别为7.04%、5.24%、2.61%、3.31%。

据招股书援引自国家药监局南方医药经济研究所(以下简称“NMPA南方所”)数据,2014-2019年,国内抗贫血用药市场总规模分别为183.85亿元、209.6亿元、219.52亿元、242.08亿元、251.52亿元、252.59亿元。2015-2019年,国内抗贫血用药市场总规模的同比增速分别为14.01%、4.73%、10.28%、3.9%、0.43%。

由此,2014-2019年,国内抗贫血用药市场总规模的同比增速整体呈下降趋势。相比2015年,2019年,国内抗贫血用药市场总规模同比增速下滑逾13个百分点。

且2017-2019年,西点药业品牌名为“益源生”的复方硫酸亚铁叶酸片,在含铁制剂抗贫血用药医院市场的市占率整体有所下滑。

据招股书援引自NMPA南方所数据,在含铁制剂抗贫血用药医院市场中,前十大品牌已占整个含铁制剂抗贫血用药市场约73%的市场份额。其中,在2017-2019年国内含铁制剂抗贫血化学药医院市场销售额排名前十位品牌中,西点药业品牌名为益源生的复方硫酸亚铁叶酸片的市占率分别为6.51%、5.6%、5.6%。

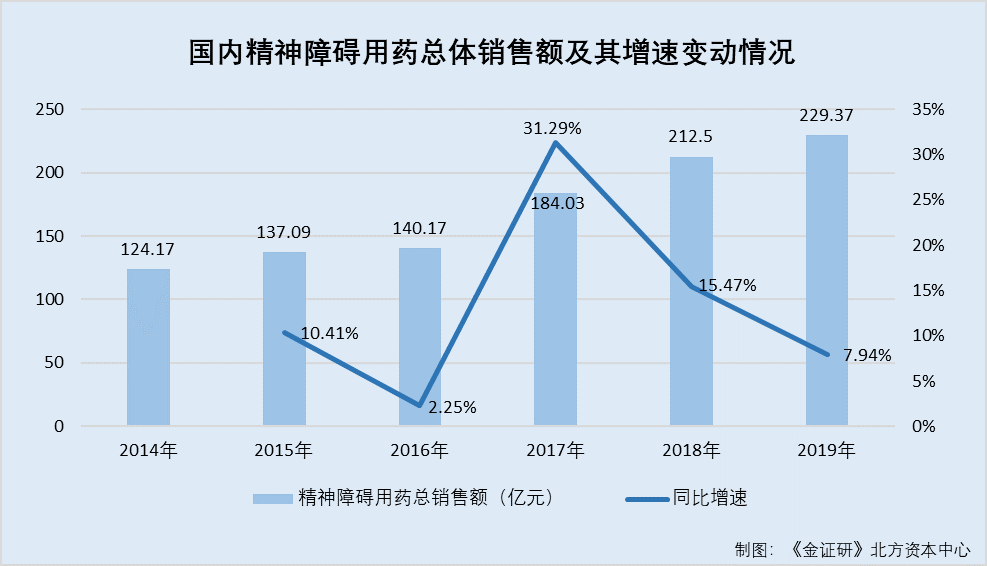

除此之外,西点药业另外两大核心制剂,其所处的治疗精神障碍类药物市场的销售额同比增速,在2017年达到31.29%后已连续两年下滑。

据招股书,2014-2019年,国内精神障碍用药的总体销售额分别为124.17亿元、137.09亿元、140.17亿元、184.03亿元、212.5亿元、229.37亿元。

根据《金证研》北方资本中心测算,2015-2019年,国内精神障碍用药总体销售额的同比增速分别为10.41%、2.25%、31.29%、15.47%、7.94%。

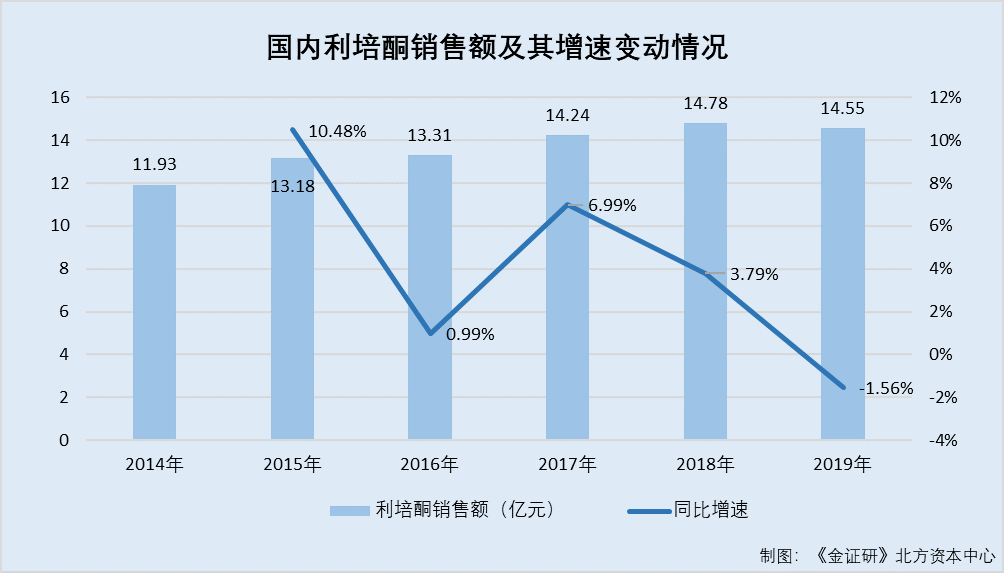

且2015-2019年,国内利培酮销售额的增速整体呈下降趋势,2019年销售额“开倒车”。

据招股书,治疗精神障碍用药主要分为四大类,包括抗精神病用药、抗抑郁症用药、抗焦虑症用药、抗狂躁症用药。其中,抗精神病用药主要用于治疗精神分裂症,利培酮等为临床上常见的品种。

据招股书援引自NMPA南方所数据,2014-2019年,国内利培酮的销售额分别为11.93亿元、13.18亿元、13.31亿元、14.24亿元、14.78亿元、14.55亿元。

根据《金证研》北方资本中心测算,2015-2019年,国内利培酮销售额的同比增速分别为10.48%、0.99%、6.99%、3.79%、-1.56%。

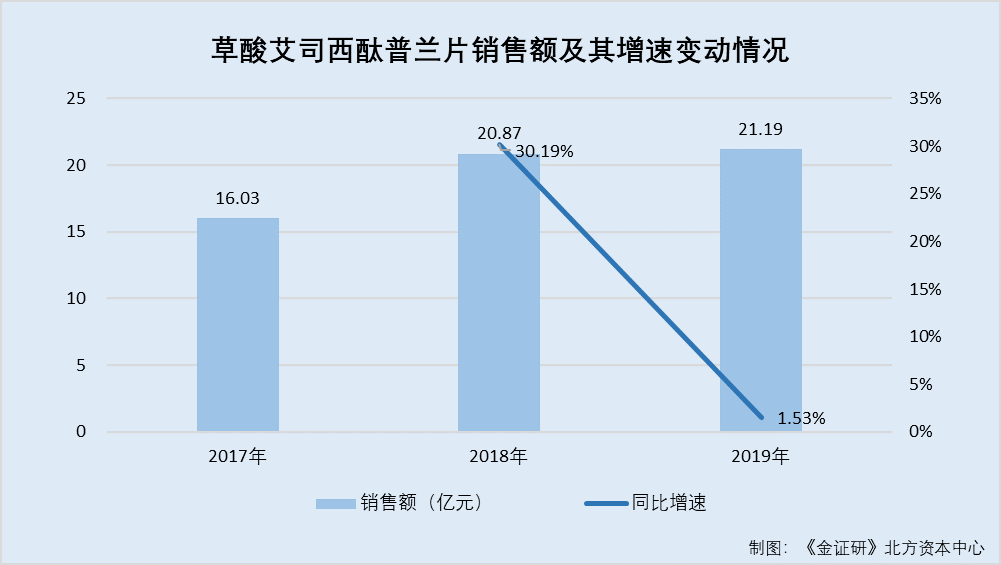

同样地,2019年,草酸艾司西酞普兰片销售额的增速放缓。

据招股书,抗抑郁药是一类主要治疗情绪低落、心情郁郁寡欢、悲观、消极的药物,草酸艾司西酞普兰是临床常用药物的主要品种之一。

据招股书援引自NMPA南方所数据,2017-2019年,国内草酸艾司西酞普兰片的销售额分别为16.03亿元、20.87亿元、21.19亿元。

根据《金证研》北方资本中心测算,2018-2019年,草酸艾司西酞普兰片销售额的增速分别为30.19%、1.53%。

即是说,西点药业所处医药制造行业,而近年来国内规模以上医药制造业增加值的增速及主营业务收入增速均整体呈下降态势,2019年化学制药原料药和化学药品制剂制造行业的主营业务收入同比增速亦均下降。且2018-2019年,西点药业细分市场中,抗贫血用药市场及精神障碍用药市场规模增速均滑坡。其中,对比2017年,2019年西点药业品牌名为益源生的复方硫酸亚铁叶酸片的市占率有所下滑。面对行业的市场规模增速放缓,西点药业未来将如何提升其市场竞争力?

在此背景下,西点药业的业绩表现或并不“给力”。

二、营收开倒车净利润增速坐过山车,毛利率逐年走低

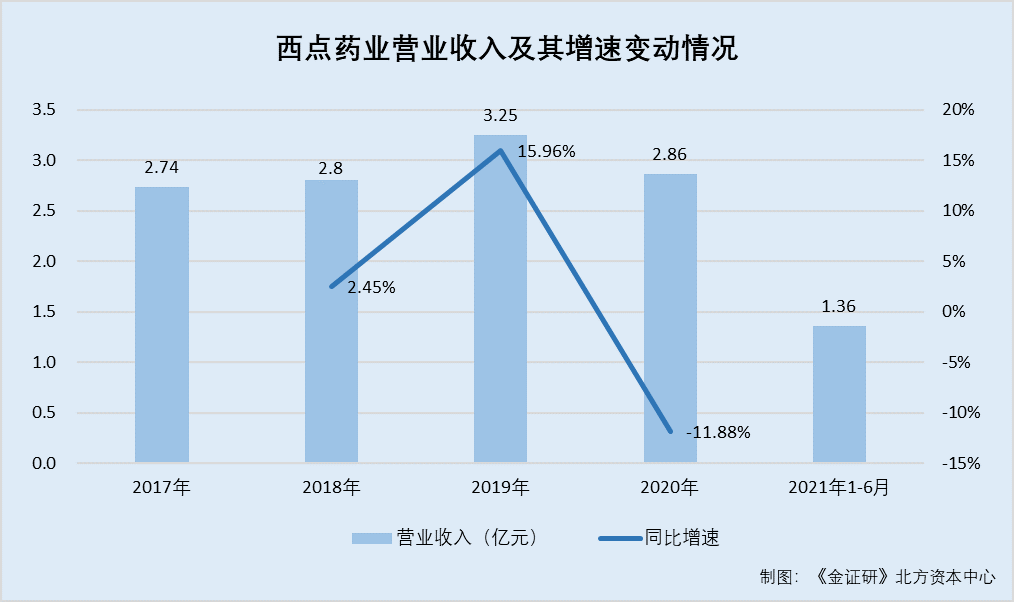

进入2020年,西点药业营业收入“开倒车”,而后2021年1-6月实现正增长。

据西点药业签署日为2020年12月14日的招股说明书申报稿(以下简称“招股书申报稿”)、招股书,2017-2020年及2021年1-6月,西点药业的营业收入分别为2.74亿元、2.8亿元、3.25亿元、2.86亿元、1.36亿元。2018-2020年,西点药业营业收入的同比增速分别为2.45%、15.96%、-11.88%。

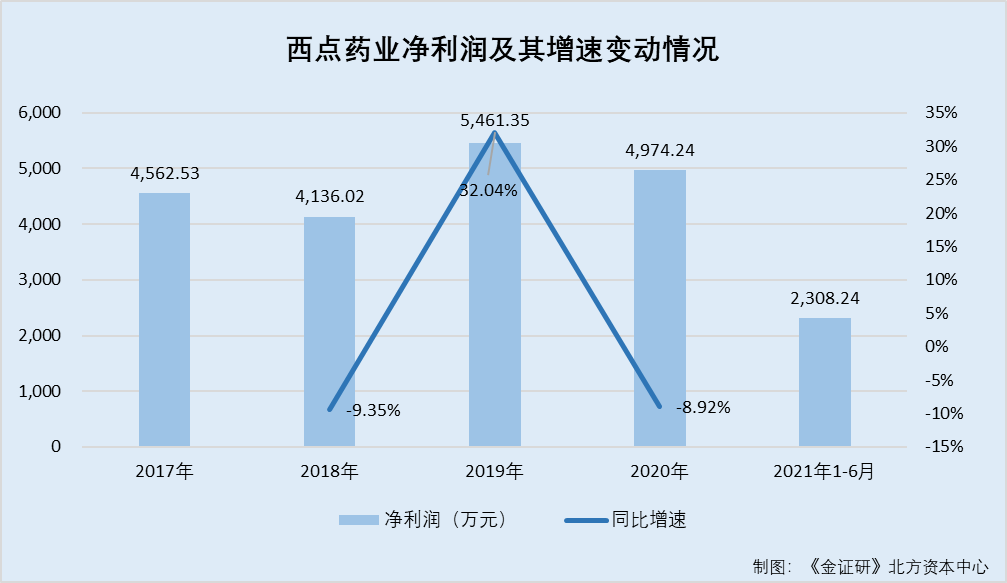

不止于此,2018-2020年,西点药业的净利润增速坐“过山车”,而后2021年1-6月回正。

据招股书申报稿及招股书,2017-2020年及2021年1-6月,西点药业的净利润分别为4,562.53万元、4,136.02万元、5,461.35万元、4,974.24万元、2,308.24万元。2018-2020年,西点药业净利润的同比增速分别为-9.35%、32.04%、-8.92%。

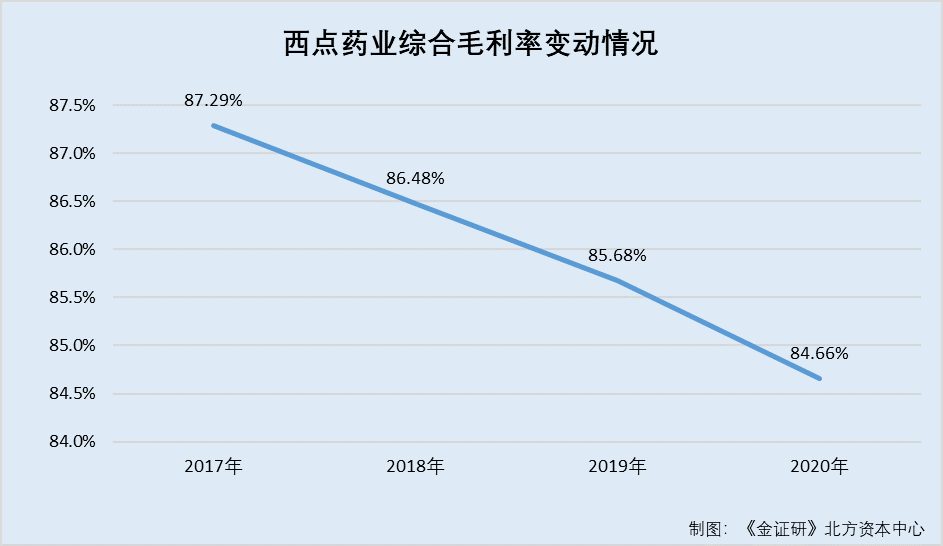

而且,2017-2020年,西点药业综合毛利率逐年走低。

据招股书申报稿及招股书,2017-2020年及2021年1-6月,西点药业的综合毛利率分别为87.29%、86.48%、85.68%、84.66%、83.96%。

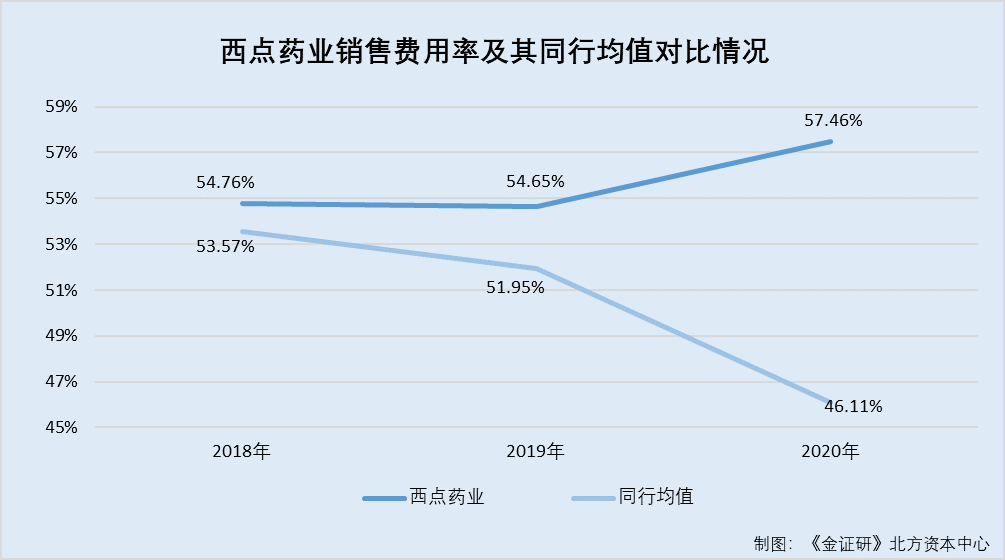

问题仍在继续,报告期内,即2018-2020年及2021年1-6月,西点药业的销售费用率均高于同行平均水平,且三年走势异于同行,与同行差距整体拉大。

据招股书,西点药业在化学制剂行业选取为珠海润都制药股份有限公司(以下简称“润都股份”)、山西仟源医药集团股份有限公司(以下简称“仟源医药”)、福建广生堂药业股份有限公司(以下简称“广生堂”)、南京海辰药业股份有限公司(以下简称“海辰药业”)、江苏联环药业股份有限公司(以下简称“联环药业”)、江苏吉贝尔药业股份有限公司(以下简称“吉贝尔”)作为同行业可比公司。

据招股书,2018-2020年及2021年1-6月,润都股份的销售费用率分别为54.01%、48.29%、35.21%、36.93%,仟源医药的销售费用率分别为54.95%、59.33%、65.58%、50.22%,广生堂的销售费用率分别为52.18%、51.58%、39.27%、45.17%,海辰药业的销售费用率分别为61.52%、59.21%、54.57%、58.55%,联环药业的销售费用率分别为47.41%、40.78%、31.19%、29.28%,吉贝尔的销售费用率分别为51.35%、52.5%、50.82%、51.12%。

同期,西点药业上述6家同行业可比公司销售费用率的均值分别为53.57%、51.95%、46.11%、45.21%,西点药业的销售费用率分别为54.76%、54.65%、57.46%、52.84%。

可见,2020年,西点药业的销售费用率高出同行均值逾11个百分点。到2021年1-6月,西点药业的销售费用率与同行平均水平仍相差超7个百分点。

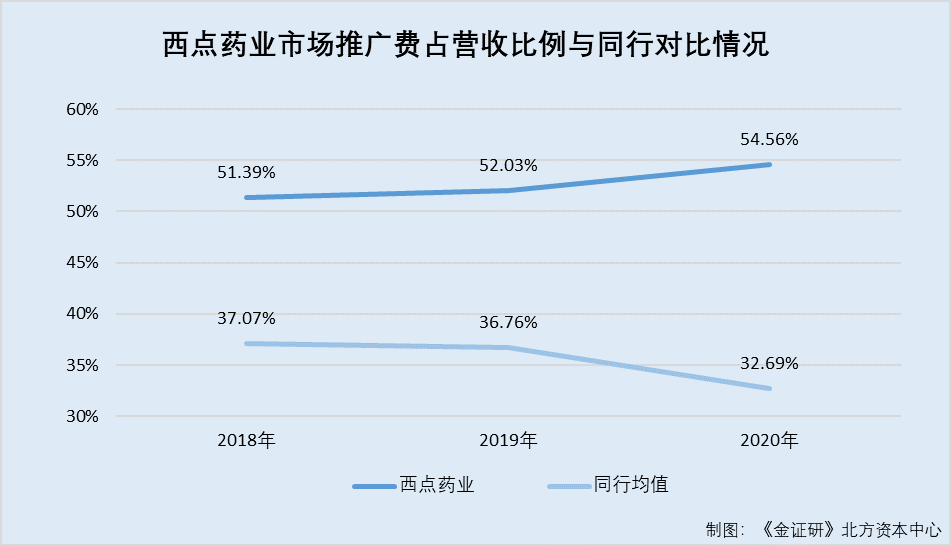

在西点药业销售费用中,2018-2020年,其市场推广费占营业收入比重均高于同行均值且差距趋向扩大。

据招股书,2018-2020年及2021年1-6月,西点药业的市场推广费分别为1.44亿元、1.69亿元、1.56亿元、0.68亿元,占当期销售费用的比例分别为93.86%、95.2%、94.95%、94.07%。

据润都股份2019-2020年年度报告,2018-2020年,润都股份的市场开发及学术推广费分别为5.29亿元、6.17亿元、3.97亿元。

据仟源医药2019-2020年年度报告,2018-2020年,仟源医药的市场推广费用分别为4.71亿元、5.55亿元、4.45亿元。

据广生堂2019-2020年年度报告,2018-2020年,广生堂的市场推广费分别为1.52亿元、1.64亿元、1.08亿元。

据海辰药业2019-2020年年度报告,2018-2020年,海辰药业的市场开发费分别为2.39亿元、2.97亿元、2.18亿元。

据联环药业2019-2020年年度报告,2018-2020年,联环药业的市场开发费分别为3.76亿元、3.98亿元、3.69亿元。

据吉贝尔签署日为2020年5月12日的招股说明书及2020年年度报告,2018-2020年,吉贝尔的学术推广费分别为1.07亿元、1.28亿元、1.43亿元。

据东方财富Choice数据,2018-2020年,润都股份的营业收入分别为10.44亿元、13.6亿元、12.53亿元,仟源医药的营业收入分别为11.37亿元、11.32亿元、8.48亿元,广生堂的营业收入分别为4.02亿元、4.15亿元、3.68亿元,海辰药业的营业收入分别为7.12亿元、9.25亿元、7.06亿元,联环药业的营业收入分别为10.19亿元、12.9亿元、13.86亿元,吉贝尔的营业收入分别为4.85亿元、5.43亿元、5.66亿元。

根据《金证研》北方资本中心测算,2018-2020年,西点药业市场推广费占营业收入的比例分别为51.39%、52.03%、54.56%,西点药业上述6家同行业可比公司市场推广(开发)费占营业收入比例的均值分别为37.07%、36.76%、32.69%。

可见,2018-2020年,西点药业净利润增速坐“过山车”,其营业收入2020年陷入负增长。而同期,西点药业综合毛利率逐年下降的同时,其销售费用率和市场推广费占营收的比例均高于同行平均水平,且其市场推广费占营收比例的走势异于同行均值。

与西点药业“居高不下”的销售费用率形成鲜明对比的,是其逐年下滑的研发费用率。

三、九年无申请专利,研发费用率不足3%税收优惠或难“无缝衔接”

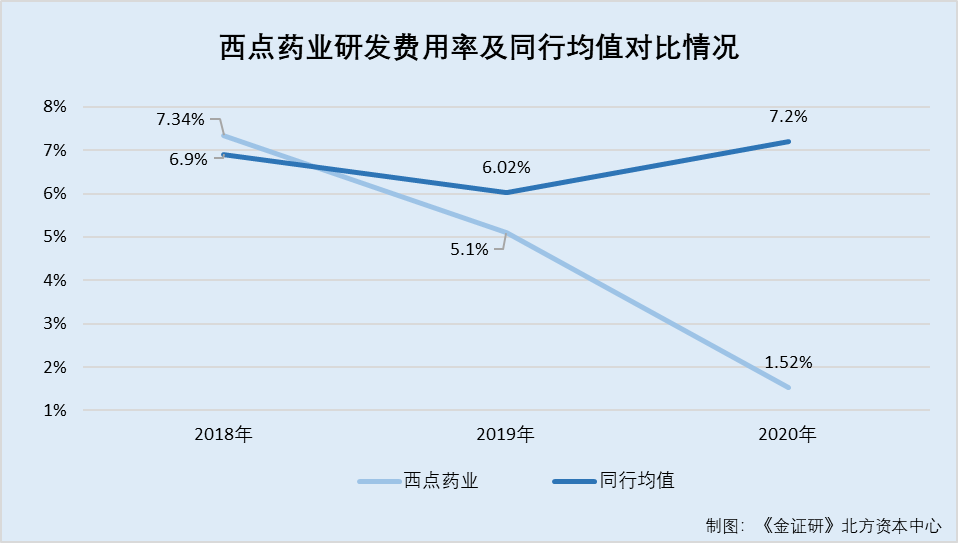

创新能力为企业的可持续发展提供动力。而2019-2020年及2021年1-6月,西点药业的研发费用率低于同行均值。

据招股书,2018-2020年及2021年1-6月,润都股份的研发费用率分别为6.32%、7.92%、8.18%、6.9%,仟源医药的研发费用率分别为4.71%、3.85%、8.54%、5.97%,广生堂的研发费用率分别为17.31%、12.17%、12.88%、16.84%,海辰药业的研发费用率分别为5.27%、3.55%、4.51%、5.23%,联环药业的研发费用率分别为3.73%、2.93%、3.18%、3.14%,吉贝尔的研发费用率分别为4.04%、5.69%、5.93%、6.77%。

同期,西点药业上述6家同行业可比公司研发费用率的均值分别为6.9%、6.02%、7.2%、7.47%,西点药业的研发费用率分别为7.34%、5.1%、1.52%、5.77%。

即2018-2020年,西点药业研发费用率持续走低,且2020年,其研发费用率下降至1.52%。

据招股书,2020年9月10日,西点药业取得了吉林省科学技术厅、吉林省财政厅、国家税务总局吉林省税务局联合批准的高新技术企业证书,证书编号为GR202022000116,有效期为三年。2020年度,西点药业继续享受关于高新技术企业相关的税收优惠,减按15%的税率计缴企业所得税。

据国科发火〔2016〕32号文件,认定为高新技术企业须同时满足的条件包括“最近一年销售收入在2亿元以上的企业,研究开发费用总额占同期销售收入总额的比例不低于3%”。

据招股书,报告期内,西点药业未设立子公司,也不存在对外投资参股行为。

也就是说,2020年,西点药业的研发费用率为1.52%,即不足3%。若西点药业编号为GR202022000116的高新技术企业证书到期,未来西点药业的研发费用率能够回升至3%不得而知,其或面临难“无缝衔接”享受关于高新技术企业相关的税收优惠的窘境。

需要指出的是,西点药业在招股书中表示,若其未来不能通过高新技术企业认证或相应的税收优惠政策发生变化,使得其无法全部或部分享受相关税收优惠政策,其所得税费用会有所上升,这将对其未来的盈利能力产生一定不利影响。

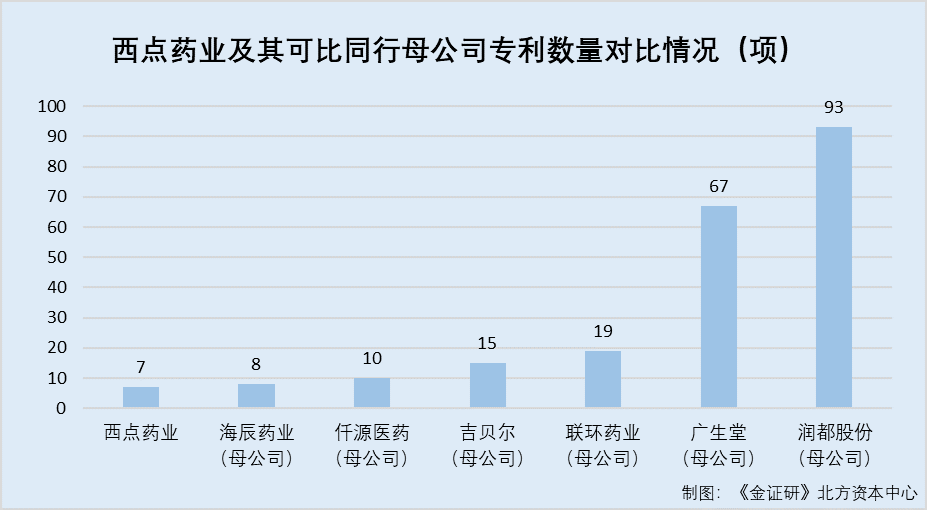

此外,截至2021年11月26日,西点药业已授权的专利数量于同行“垫底”。

据国家知识产权局,截至查询日2021年11月26日,西点药业共获得7项授权专利。

同期,润都股份母公司共获得93项授权专利,仟源医药母公司共获得10项授权专利,广生堂母公司共获得67项授权专利,海辰药业母公司共获得8项授权专利,联环药业母公司共获得19项授权专利,吉贝尔母公司共获得15项授权专利。

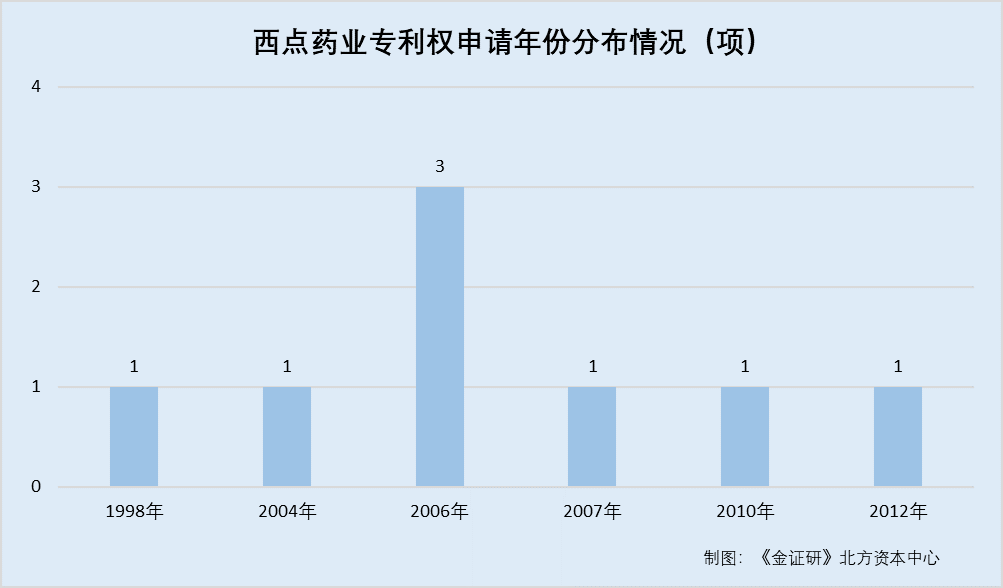

观其身后,自2013年以来,西点药业超九年未申请专利。

据国家知识产权局数据,截至查询日2022年1月20日,西点药业共申请过8项专利。其中,名为“一种复方硫酸亚铁叶酸片的生产方法”、专利号为2012104262841的专利,申请日为2012年10月31日;名为“瑞香素在制备治疗风湿、类风湿性关节炎、跌打扭伤药物中的用途”、专利号为2010101481829的专利,申请日为2010年4月16日;名为“一种利培酮的口腔崩解片及其制备方法”、专利号为2007100645834的专利,申请日为2007年3月21日,名为“7,8-二羟基-2-氧代-2H-苯并吡喃类衍生物及合成方法和医药用途”、专利号为2006100168493的专利,申请日为2006年5月16日。

另外,西点药业名为“白首乌有效部位的制备方法及其在治疗失眠药物中的用途”、专利号为2006100167965的专利,申请日为2006年4月26日;名为“一种合成瑞香素的新工艺”、专利号为2006100167310的专利,申请日为2006年3月31日;名为“一种7、8-二羟基香豆素合成工艺”、专利号为2004100107522的专利,申请日为2004年3月26日;名为“复方硫酸亚铁片”、专利号为98104770X的专利,申请日为1998年2月17日。

则西点药业上述8项专利的申请年份包括1998年、2004年、2006年、2007年、2010年、2012年,分别申请了1项、1项、3项、1项、1项、1项专利。

由此看来,西点药业的研发费用率近两年低于可比同行平均水平,且其2020年的研发费用率不足3%,若其2020年9月10日取得的高新技术企业证书到期,或难“不间断”地享受关于高新技术企业相关的税收优惠。且截至2022年1月20日,西点药业逾九年未申请专利权,现仅有7项专利授权,其研发创新能力几何?亟待解答。

问题尚未结束,西点药业的信息披露现疑云。

四、募投项目建设周期及监事兼职职务与官宣“对垒”,信披质量或遭拷问

招股书披露的信息应当完整、真实。然而,关于西点药业一项募投项目的建设周期,招股书与官宣“打架”。

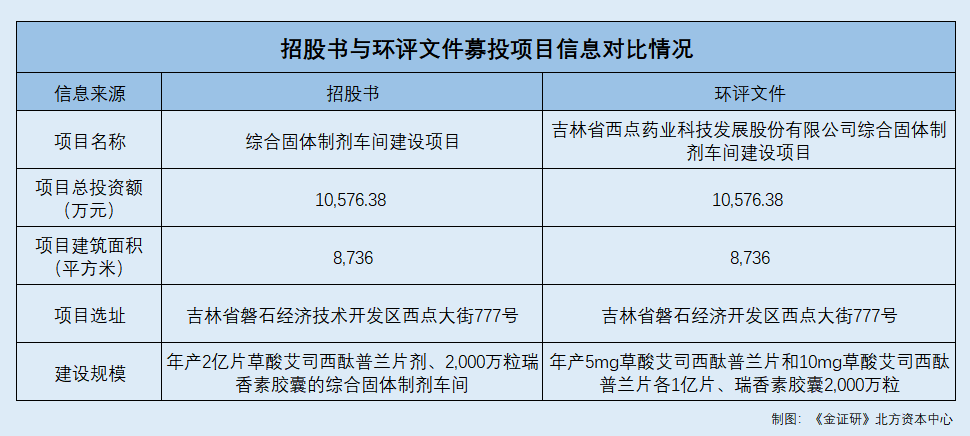

据招股书,此番上市,西点药业拟投入募集资金3.41亿元,分别用于“综合固体制剂车间建设项目”(以下简称“固体制剂车间项目”)、“中药现代化提取车间建设项目”、“草酸艾司西酞普兰原料药生产项目”、“研发中心建设项目”、“营销网络建设项目”。其中,“固体制剂车间项目”总投资额及拟投入募集资金均为1.06亿元。

据招股书,“固体制剂车间项目”选址为吉林省磐石经济技术开发区西点大街777号,项目总建筑面积为8,736平方米,该项目拟建立年产2亿片草酸艾司西酞普兰片剂、2,000万粒瑞香素胶囊的综合固体制剂车间。

据吉林省磐石市环境保护局2020年4月13日发布的《吉林省西点药业科技发展股份有限公司综合固体制剂车间建设项目-报批版(1)》(以下简称“环评文件”),名称为“吉林省西点药业科技发展股份有限公司综合固体制剂车间建设项目”的项目,建设地点为吉林省磐石经济开发区西点大街777号,总投资为1.06亿元,建筑面积为8,736平方米,建设规模为年产5mg草酸艾司西酞普兰片和10mg草酸艾司西酞普兰片各1亿片、瑞香素胶囊2,000万粒。

根据《金证研》北方资本中心研究,环评文件中披露的“吉林省西点药业科技发展股份有限公司综合固体制剂车间建设项目”,与招股书披露的“固体制剂车间项目”的项目名称、投资总额、建筑面积、项目选址及建设规模基本一致,两项目或为同一项目。

值得注意的是,关于“固体制剂车间项目”的建设周期,招股书披露数据与环评文件中的公示信息“对垒”,招股书披露数据与环评文件相差3个月。

据招股书,“固体制剂车间项目”的实施期为15个月。项目在建设周期内主要按以下几个阶段进行:立项及可行性研究、施工图设计及设备采购、土建施工、设备安装调试、内部装修及试运行、联合试车运转、投产验收及通过GMP符合性检查等。

而据环评文件,“固体制剂车间项目”建设周期为18个月。

不宁唯是,西点药业对监事潘贤平兼职职务的披露,与官方数据或不一致。

据招股书,潘贤平为西点药业监事,兼任东辰投资控股有限公司(以下简称“东辰投资”)董事总经理及监事。

据市场监督管理局数据,东辰投资成立于2015年5月12日,在东辰投资的主要人员信息中,潘贤平任东辰投资的监事,施世林任东辰投资的董事兼总经理。

截至查询日2021年11月26日,在东辰投资的变更信息中,并未出现潘贤平任职的变更记录,潘贤平或系自东辰投资成立以来任监事。

也就是说,西点药业招股书中关于募投项目“固体制剂车间项目”的建设周期及其监事潘贤平的兼职职务的信披,或均与官方数据“对不上”。西点药业信披质量或遭“拷问”。

另外,西点药业的募投项目或面临新增产能或难消化的情形。

五、拟扩产产品产能利用率尚未饱和,新增产能或难“消化”

关于“固体制剂车间项目”的问题仍未结束。实际上,西点药业“固体制剂车间项目”新增片剂年产能为其现有片剂年产能的45.45%,胶囊剂的新增年产能为其现有胶囊剂年产能的超5倍。

据招股书,此番上市,西点药业拟募集资金1.06亿元用于“固体制剂车间项目”。

据招股书,“固体制剂车间项目”拟建成年产片剂2亿片、硬胶囊剂2,000万粒。

该项目主要用于草酸艾司西酞普兰片及瑞香素胶囊的扩产。

据招股书,2018-2020年及2021年1-6月,西点药业片剂的产能分别为4.4亿片、4.4亿片、4.4亿片、2.2亿片,胶囊剂的产能分别为350万粒、350万粒、350万粒、175万粒。

根据《金证研》北方资本中心测算,西点药业“固体制剂车间项目”的新增片剂年产能为其现有片剂年产能的45.45%,胶囊剂的新增年产能为其现有胶囊剂年产能的5.71倍。

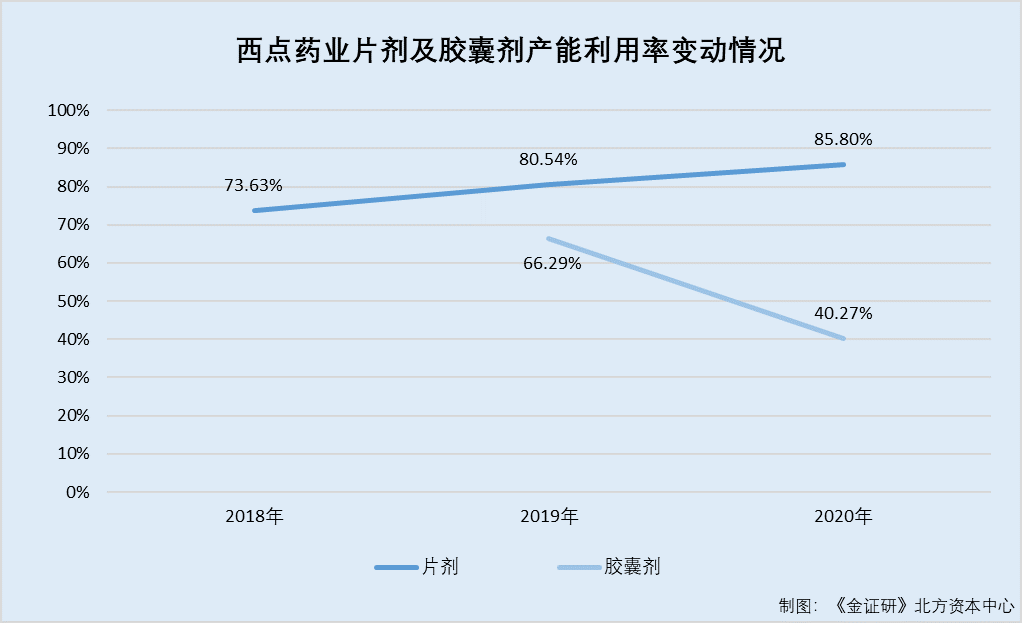

同时,西点药业片剂产能利用率不足九成,胶囊剂产能利用率不足七成。

据招股书,2018-2020年及2021年1-6月,西点药业片剂的产量分别为3.24亿片、3.54亿片、3.78亿片、1.81亿片,产能利用率分别为73.63%、80.54%、85.8%、82.23%。同期,西点药业草酸艾司西酞普兰片的产量分别为1,176.39万片、687.53万片、838.49万片、1,552.36万片。

据招股书,2019-2020年及2021年1-6月,西点药业胶囊剂的产量分别为232.03万粒、140.93万粒、70.56万粒,产能利用率分别为66.29%、40.27%、40.32%。此外,2018年西点药业变更瑞香素原料药的生产地址,2018年无瑞香素原料药用于生产瑞香素胶囊,2018年未生产胶囊剂。

不难看出,2018-2020年及2021年1-6月,西点药业片剂的产能利用率均不足九成。而2019-2020年及2021年1-6月,西点药业胶囊剂的产能利用率均不足七成,且2020年胶囊剂的产能利用率较2019年下滑逾26个百分点。

而且,2019年,西点药业拟扩产的草酸艾司西酞普兰片的市场份额不足2%。

据招股书援引自NMPA南方所数据,2019年,国内草酸艾司西酞普兰片销售额排名的前三大生产企业,分别为丹麦灵北药厂、山东京卫制药有限公司、四川科伦药业股份有限公司,市场份额分别为37.49%、34.69%、20.32%。同年,西点药业草酸艾司西酞普兰片的市场份额为1.52%。

即是说,2019年,国内草酸艾司西酞普兰片前三大生产企业的市场份额合计为92.5%。这是否表明,西点药业在国内草酸艾司西酞普兰片市场的竞争空间或遭“挤压”?

不仅如此,西点药业草酸艾司西酞普兰片的毛利率及平均销售单价持续双降。

据招股书,2018-2020年及2021年1-6月,西点药业草酸艾司西酞普兰片的平均销售单价分别为每片2.19元、1.75元、0.9元、0.79元。

可以看出,2018-2020年,西点药业草酸艾司西酞普兰片的平均销售单价从每片2.19元持续走低至每片0.9元。

据招股书,2018-2020年及2021年1-6月,西点药业草酸艾司西酞普兰片的毛利率分别为86.41%、84.6%、74.18%、71.2%。

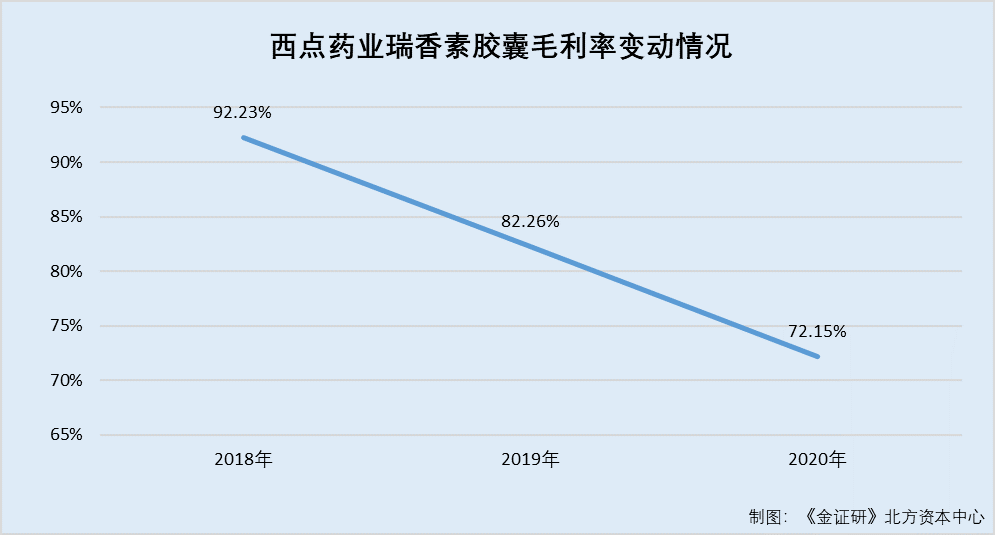

此外,西点药业的另一拟扩产产品瑞香素胶囊的毛利率整体下滑。

据招股书申报稿及招股书,2017-2020年及2021年1-6月,西点药业瑞香素胶囊的营业收入分别为78.29万元、184.11万元、276.42万元、399.65万元、197.89万元。2018-2020年,西点药业瑞香素胶囊营业收入的增速分别为135.16%、50.14%、44.58%。

据招股书,2018-2020年及2021年1-6月,西点药业瑞香素胶囊的毛利率分别为92.23%、82.26%、72.15%、80.24%。即2018-2020年,西点药业瑞香素胶囊的毛利率一路走低。

这意味着,西点药业拟扩产的片剂、胶囊剂产能利用率均未饱和,另外,西点药业拟扩产的片剂产品草酸艾司西酞普兰片的毛利率及平均销售单价走低,2019年市占率不足2%,且拟扩产的胶囊剂产品瑞香素胶囊营收增速放缓,毛利率下滑。然而,西点药业拟募资超亿元对上述两种产品进行扩产,两种产品相较于2020年产能分别拟新增0.45倍、5.71倍,其新增的产能能否消化?犹未可知。

面对营业收入“开倒车”、专利数量“垫底”于同行等问题,在行业市场规模增速放缓的背景下,西点药业能否抓住机遇并扭转局势?待时间检验。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。