《金证研》北方资本中心 尹西/作者 沐灵 映蔚/风控

专利纠纷是有关专利的争执。此类问题上,ResMed, Inc.(以下简称“瑞思迈”)与北京怡和嘉业医疗科技股份有限公司(以下简称“怡和嘉业”)已“纠葛”多年。2013-2016年间,瑞思迈先后起诉怡和嘉业产品侵犯其专利权。随后,怡和嘉业也针对瑞思迈的部分涉诉专利在多国提起了专利无效程序,以及针对瑞思迈侵犯其专利权在国内提起侵权诉讼,到2017年1月达成和解。而在前述专利纠纷前期,怡和嘉业表示,其品牌美誉度在涉诉国家曾受到不利影响。

观怡和嘉业身后。2018-2020年,怡和嘉业研发费用率一路走低,研发人员平均工资或低于销售人员。不仅如此,怡和嘉业的资产负债率逐年下降,近两年无长短期借款及一年内到期非流动负债。此外,2020年,怡和嘉业货币资金超2亿元,理财产品总额上亿元,还分红逾千万元。此情况下,怡和嘉业反募集2亿元资金“补血”,合理性存疑。

一、供应商因特种设备违法遭处罚,被列为失信被执行人记录高达47次

供应商的选择是企业采购过程中重要的一环。而怡和嘉业的供应商因特种设备违法行为,遭市场监督管理局处罚。

据怡和嘉业签署日2021年9月13日的招股书(以下简称“招股书”),2018-2019年,深圳东明机电股份有限公司(以下简称“东明机电”)分别为怡和嘉业第一大、第三大供应商,怡和嘉业对东明机电采购金额分别为692.11万元、819.99万元,占其当期采购成本的比例分别为7.38%、6.87%。

据招股书,2020年,东明机电为怡和嘉业电子电气类第一大供应商,怡和嘉业对东明机电采购金额为572.42万元。

据深市监宝罚字〔2019〕井34号文件,2019年7月12日,东明机电因特种设备违法行为,被深圳市市场监督管理局宝安局对处以罚款6万元。

除此以外,东明机电被列为失信被执行人记录高达47次。

据法院公开信息,截至查询日2021年11月9日,东明机电被列为失信被执行人的记录达47次。

即是说,东明机电曾因特种设备违法行为遭处罚,且47次被列为失信被执行人,令人唏嘘。

二、研发费用率逐年走低,研发人员平均薪酬或低于销售人员

创新能力是企业发展的内在驱动力,也是提高企业市场竞争力的核心因素之一。此方面,怡和嘉业近年来的研发费用率“一路走低”。

据招股书,2018-2020年,怡和嘉业的研发费用率分别为13.4%、10.01%、6%。

而且,截至2020年末,怡和嘉业研发人员的平均工资,或低于其销售人员。

据招股书,截至2020年12月31日,怡和嘉业(包含下属子公司)的研发人员、销售人员、行政管理人员数量分别为98人、121人、48人。

据招股书,2020年,怡和嘉业研发费用、销售费用、管理费用中的职工薪酬费分别为2,036.15万元、2,930.89万元、1,736.22万元。

根据《金证研》北方资本中心测算,2020年,怡和嘉业的研发人员、销售人员、管理人员的月平均工资或分别为1.73万元、2.02万元、3.01万元。怡和嘉业研发人员的平均工资或低于销售人员。

三、边分红边“大手笔”买理财,募资“补血”合理性存疑

此番上市,怡和嘉业拟募资2亿元用于补充流动资金。然而,怡和嘉业或“不差钱”。

据招股书,此次上市,怡和嘉业拟募集资金7.38亿元,其中2亿元用于“补充流动资金”项目。

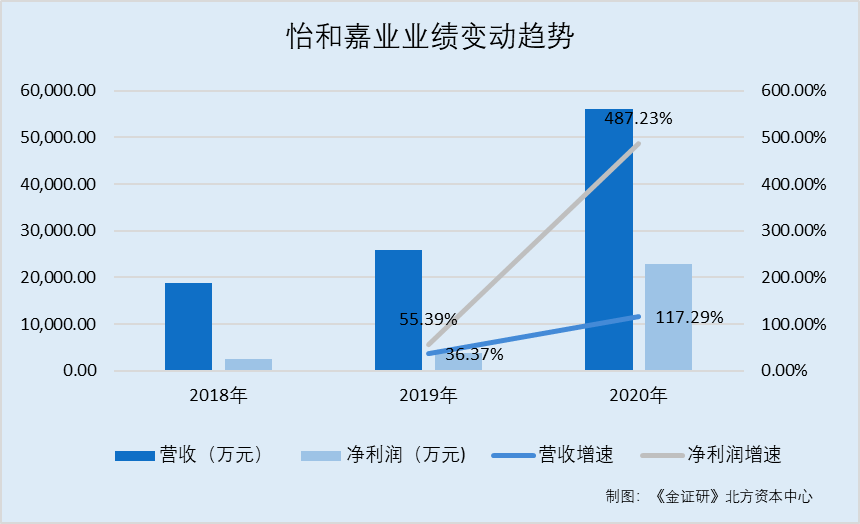

值得注意的是,报告期内,从营业收入及净利润的增速来看,怡和嘉业营收规模及盈利水平持续提升。

据招股书,2018-2020年,怡和嘉业的营业收入分别为1.89亿元、2.58亿元、5.6亿元。同期,怡和嘉业净利润分别为2,497.15万元、3,880.24万元、22,785.86万元。

根据《金证研》北方资本中心测算,2019-2020年,怡和嘉业营业收入分别同比增长36.37%、117.29%,净利润分别同比增长55.39%、487.23%。

与此同时,怡和嘉业的资产负债率逐年走低,且近两年无长短期借款。

据招股书,2018-2020年,怡和嘉业资产负债率分别为43.8%、22.38%、18.64%。

据招股书,2018-2020年各期末,怡和嘉业短期借款分别为1,385.78万元、0元、0元。同期,怡和嘉业无长期借款、一年内到期的非流动负债。

除此之外,2020年,怡和嘉业的货币资金为2.18亿元,现金分红为1,204.77万元。

据招股书,2018-2020年,怡和嘉业经营活动产生的现金流量净额分别为2,113.03万元、3,620.98万元、26,741.33万元。

据招股书,2018-2020年各期末,怡和嘉业的货币资金分别为469.87万元、3,245.85万元、21,826.46万元。

据招股书,报告期各期末,怡和嘉业交易性金融资产和以公允价值计量且其变动计入当期损益的金融资产均为银行理财产品。

据招股书,2018-2020年各期末,怡和嘉业的交易性金融资产和以公允价值计量且其变动计入当期损益的金融资产的金额合计分别为3,200万元、6,100万元、12,400万元。

据招股书,2020年,怡和嘉业理财产品期初余额为6,100万元,购入金额为89,350万元,赎回金额为83,050万元,期末余额为12,400万元。

另外,据招股书,2020年,怡和嘉业的现金分红为1,204.77万元。

据招股书,2018-2020年各期末,怡和嘉业的未分配利润分别为1,778.43万元、5,263.48万元、24,940.03万元。

这意味着,报告期内,怡和嘉业的资产负债率逐年下降,且近两年无长短期借款及一年内到期非流动负债,其或无偿债压力。且2020年,怡和嘉业货币资金超2亿元,理财产品期末余额达1.24亿元。同年,怡和嘉业实施了现金分红1,204.77万元,存未分配利润2.49亿元。这种情况下,怡和嘉业募集2亿元资金“补血”,其募资合理性存疑。

合抱之木,生于毫末。面对摆在眼前的问题,未来怡和嘉业如何“破局”?仍是待解之谜。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。