《金证研》法库中心 垂野/作者 幽树/风控

2016年12月,上海新文化传媒集团股份有限公司(以下简称“新文化”)的全资子公司新文化传媒香港有限公司(以下简称“新文化香港”)决定投资周星驰所持有的PREMIUM DATA ASSOCIATES LIMITED(以下简称“PDAL”)。二者签订了《股权转让协议》,并约定了对赌条款,周星驰承诺PDAL在2016-2019年四个财政年度实现的净利润共计10.4亿元,若净利润累计未达到上述金额的70%,新文化香港有权要求周星驰方进行回购。

而2020年3月起,新文化称,周星驰单方面要求终止其于2016年签署的前述《股权转让协议》,并拒绝提供PDAL财务报表,以致新文化对PDAL无法进行审计。此后双方分别提起了仲裁与反诉,截至2021年6月3日,双方仲裁事项尚处在香港国际仲裁中心初步受理阶段,暂未涉及审理结果。

其中,新文化与周星驰关于对赌协议的争端“激起千层浪”,令人唏嘘。不可否认的是,目前投资方与融资方在合作中对对赌协议的使用愈加普遍。反观资本市场方面,监管层在企业上市申请的过程中,着重审查拟上市公司披露对赌协议的内容、终止与否的情况,以及对赌协议是否会对公司的股权控制、持续经营能力造成严重影响。

一、对赌协议,是建立在未来企业价值预期上的激励与约束性的契约安排

据法〔2019〕254号文件,“对赌协议”,又称估值调整协议,是指投资方与融资方在达成股权性融资协议时,为解决交易双方对目标公司未来发展的不确定性、信息不对称以及代理成本而设计的包含了股权回购、金钱补偿等对未来目标公司的估值进行调整的协议。

而据中央财经大学法学院副教授、法学博士胡晓珂发表的“风险投资领域‘对赌协议’的可执行性研究”,“对赌协议”的目的在于确保投资方对企业投资利益,它反映了投资方和融资方对企业未来前景的不确定性,并在一定程度上锁定投资风险。通过估值调整,投资人约束创业团队对企业的价值和未来成长作出稳健可靠的判断,激励创业团队改善经营管理,提升企业的盈利能力和价值;对于融资方而言,对赌协议可以解决企业资金短缺问题,以达到快速扩张的目的。在本质上,对赌协议是一类建立在未来企业价值预期基础上的激励与约束性的契约安排。

然而,对赌协议的行权与否,一定程度上也会对企业的经营管理造成影响,因而监管部门在多份审核问答文件中,均对于对赌协议提出了一定的要求。

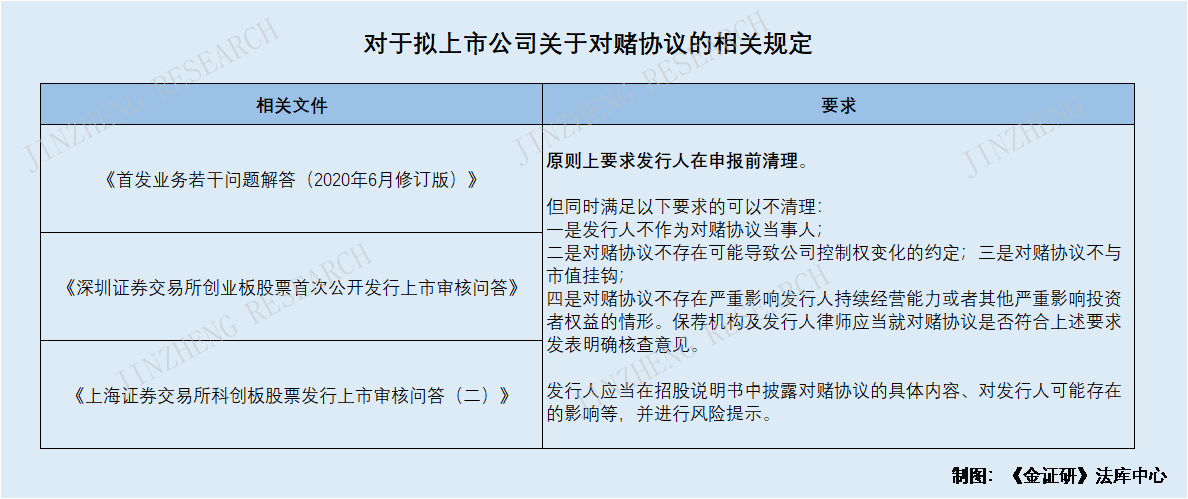

二、原则上发行人在申报前需清理对赌协议,同时满足四项要求可不清理

关于拟上市公司对赌协议的相关规定,2020年6月10日修订的《首发业务若干问题解答》、2020年6月12日发布的《深圳证券交易所创业板股票首次公开发行上市审核问答》(以下简称“《创业板上市审核问答》”)、以及2019年3月24日发布的《上海证券交易所科创板股票发行上市审核问答(二)》三份文件中,均提出了同样的要求:

投资机构在投资发行人时约定对赌协议等类似安排的,原则上要求发行人在申报前清理。但同时满足以下要求的可以不清理:一是发行人不作为对赌协议当事人;二是对赌协议不存在可能导致公司控制权变化的约定;三是对赌协议不与市值挂钩;四是对赌协议不存在严重影响发行人持续经营能力或者其他严重影响投资者权益的情形。保荐机构及发行人律师应当就对赌协议是否符合上述要求发表明确核查意见。

发行人应当在招股说明书中披露对赌协议的具体内容、对发行人可能存在的影响等,并进行风险提示。

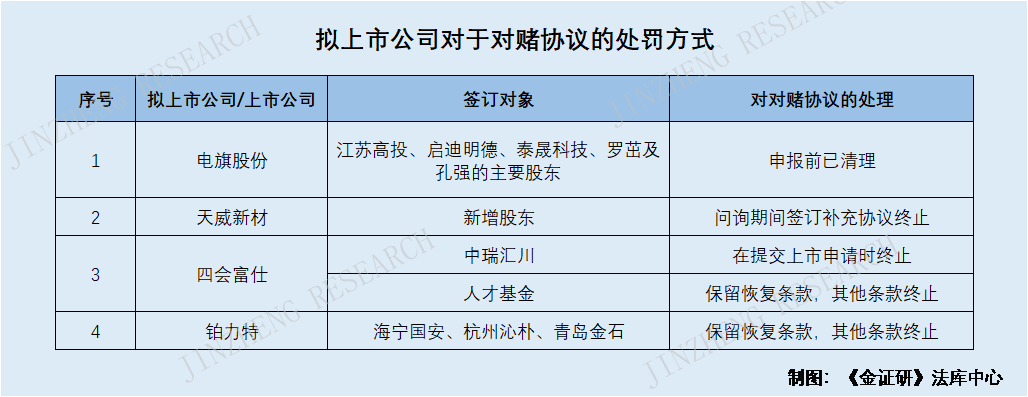

而拟上市公司的对赌协议,一直是监管层所关注的重点。目前,为了达到监管层对于对赌协议的清理要求,部分拟上市公司,在上市申请前或者上市审核问询期间,会签署终止协议来清理对赌条款;部分公司则会在签订对赌协议时就约定,公司上市申请受理后,其对赌条款即终止;然而,亦有部分公司选择保留部分对赌条款,一般是恢复条款,即上市失败后恢复原有对赌协议的各项条款。

在近年申请上市的公司中,北京电旗通讯技术股份有限公司(以下简称“电旗股份”)和珠海天威新材料股份有限公司(以下简称“天威新材”)就属于在上市申请前或问询期间终止对赌协议的公司,但二者的情况亦存在不同。

三、申报前签订补充协议终止对赌协议,电旗股份被问对赌是否真实解除

2020年7月6日,电旗股份的上市申请获深交所受理。据电旗股份签署日期为2021年9月14日的《关于北京电旗通讯技术股份有限公司申请首次公开发行股票并在创业板上市的审核中心补充意见落实函之回复》,电旗股份存在对赌协议且作为对赌协议签订方,未按照《创业板上市审核问答》的要求在招股说明书中披露对赌协议的具体内容、对其可能存在的影响等。

对此,深交所要求电旗股份补充披露对赌协议的具体内容,并说明所有对赌协议是否已真实、有效解除,且如果存在恢复条款,说明具体内容。

而电旗股份表示,2011年1月14日,电旗股份与江苏高投发展创业投资有限公司、北京启迪明德创业投资有限公司、达孜区泰晟科技有限公司、罗茁(以下统称为“增资方”)及孔强等主要股东签署了《增资协议》以及《补充协议》,并约定了“盈利保证及现金补偿”、“股份赎回”等特殊事项。而电旗股份因未能在2014年12月31日前完成在国内/境外证券市场首次公开发行股票并上市、2010年经审计的归母净利润未达标,分别触发了《补充协议》的股份赎回条款、业绩盈利保证及现金补偿条款。

2017年12月31日,增资方与电旗股份主要股东经协商一致,签署了《补充协议(二)》,解除未履行完毕的对赌条款。并且电旗股份表示,至此,电旗股份历史上存在的对赌协议均已解除,符合《创业板上市审核问答》的相关要求。

而天威新材则是在问询期间才签订协议,彻底终止对赌协议。

四、天威新材审核期间签署补充协议,彻底终止对赌协议未附恢复条款

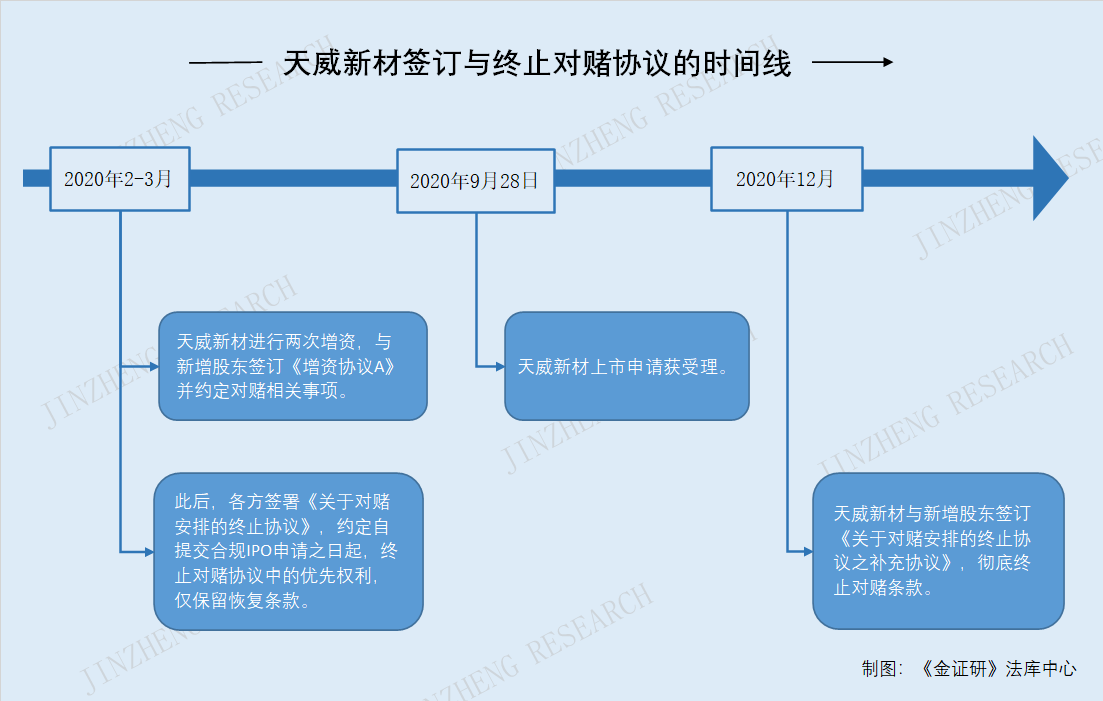

2020年9月28日,天威新材的上市申请获深交所受理。据天威新材签署日期为2021年6月28日的《关于珠海天威新材料股份有限公司首次公开发行股票并在创业板上市申请文件的审核问询函的回复》,2020年2-3月,天威新材进行两次增资,并与新增股东签订《关于珠海天威新材料股份有限公司的增资协议》(以下简称“《增资协议A》”)并约定对赌相关事项。此后,各方签署《关于对赌安排的终止协议》,但附带恢复条款。

对此,深交所要求天威新材补充披露对赌条款及恢复条款的具体内容,如对赌条款恢复对天威新材控制权、持续经营、财务数据及其他投资者权益可能产生的影响,天威新材附恢复条款的对赌安排是否符合《创业板上市审核问答》的相关要求。

而天威新材表示,2020年2-3月,天威新材及其实控人,与新增股东签订的《增资协议A》约定了股权赎回、增资方的优先权利等条款。其中主要包括:如果在规定期限前天威新材未能成功上市,新增股东有权要求天威新材回购其股权;天威新材若后续进行任何形式股权融资(公开发行股票除外),新增股东有权按比例享有优先认购权。

此后,各方签署《关于对赌安排的终止协议》,其中各方同意,自天威新材提交合规IPO申请之日起,终止《增资协议A》中股权赎回、增资方的优先权利等对赌条款。但如天威新材提交IPO申请后撤回或未获通过,对赌条款自动恢复效力而无需各方以任何方式另行确认,且追溯至自始有效。

2020年12月,天威新材及其实控人、新增股东等各方签订《关于对赌安排的终止协议之补充协议》,相关对赌安排已彻底终止,未再附恢复条款。对此,天威新材表示,其已终止相关对赌安排,符合《创业板上市审核问答》的相关要求。

可见,原本天威新材约定了自提交合格IPO申请之日起,对赌协议中的优先权利条款终止,仅保留恢复条款。然而,上市申请获受理之后,天威新材或是出于合规需求,又再签订了《关于对赌安排的终止协议之补充协议》,彻底终止对赌条款。

相较于在上市申请前、问询期间签订补充协议以彻底终止对赌协议,也有部分拟上市公司在签订对赌协议时就考虑到监管层对于对赌协议的要求,故而在对赌协议中附带了公司上市申请被成功受理即终止对赌协议的条款。

五、实控人与国资股东回购条款保留,未影响股权清晰稳定四会富仕闯关成功

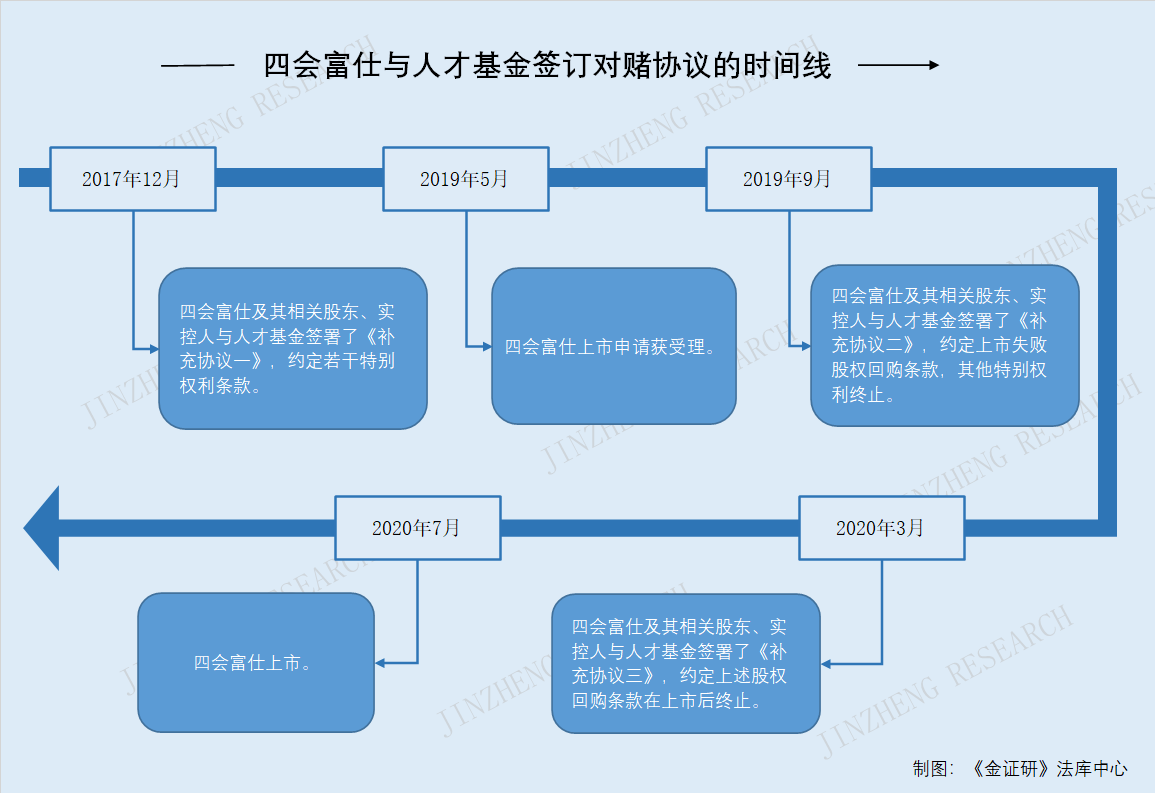

2019年5月5日,四会富仕电子科技股份有限公司(以下简称“四会富仕”)向创业板提交上市申请,且于2020年5月14日过会并于7月13日上市。而四会富仕曾经分别与两名股东签订了对赌协议。

据签署日期为2019年9月6日的《北京观韬中茂律师事务所关于四会富仕电子科技股份有限公司首次公开发行票并在创业板上市的补充法律意见书(一)》(以下简称“法律意见(一)”),深交所要求四会富仕说明其与深圳市中瑞汇川投资发展中心(有限合伙)(以下简称“中瑞汇川”)、深圳市人才创新创业二号股权投资基金合伙企业(有限合伙)(以下简称“人才基金”)之间存在对赌协议是否符合监管要求的规定。

其中,四会富仕与中瑞汇川签订的对赌协议在四会富仕提交上市申请时终止。

2017年12月,四会富仕及其相关股东、实控人与中瑞汇川签署了《四会富士电子科技有限公司股权转让之补充协议》,该补充协议涉及股权回购、公司治理、股权转让限制、优先认购权、反稀释、优先清算、投资人转让便利、平等对待等条款,上述条款均未触发。

上述协议约定,自四会富仕向证监会递交首次公开发行股票上市申报材料时,本补充协议自动终止。而四会富仕已于2019年5月5日递交首次公开发行股票上市申报材料,该补充协议自2019年5月5日起终止,相应的对赌条款亦终止。

而曾与四会富仕签订对赌协议的另一主体为人才基金。在上市申请过程中,四会富仕与人才基金存在未解除的对赌协议。

2019年9月,四会富仕及其相关股东、实控人与人才基金签署了《四会富仕电子科技有限公司股权转让之补充协议二》(以下简称“《补充协议二》”),若四会富仕未能在2021年12月31日前实现上市,或以人才基金同意的估值被上市公司收购、被其他公司现金收购,则人才基金有权要求四会富仕相关股东及实控人按约定回购人才基金持有的股份。而除了股权回购条款,其他特别权利约定即行终止。

据《北京观韬中茂律师事务所关于四会富仕电子科技股份有限公司首次公开发行票并在创业板上市的补充法律意见书(五)》,四会富仕与人才基金的对赌协议未解除的原因是,人才基金为控制风险,实现国有资产保值增值,故未终止回购条款。

且2020年3月,四会富仕及其相关股东、实控人与人才基金签订了《四会富仕电子科技股份有限公司股权转让之补充协议三》(以下简称“《补充协议三》”),约定上述股权回购条款在四会富仕上市后终止。

对此,四会富仕称,由于人才基金所持四会富仕的股份比例较小仅3.2%,且四会富仕实控人有足够的能力支付《补充协议二》约定的股权回购款,故而与人才基金的对赌安排不影响四会富仕股权结构的清晰、稳定。

在保留回购条款的情况下,四会富仕成功过会且上市,关键在于其保留的对赌协议的恢复条款符合监管层的要求。而另外一家上市公司,同样保留了对赌协议的恢复条款并且成功上市。

六、对赌协议保留恢复条款,铂力特不再作为对赌当事人而成功过会

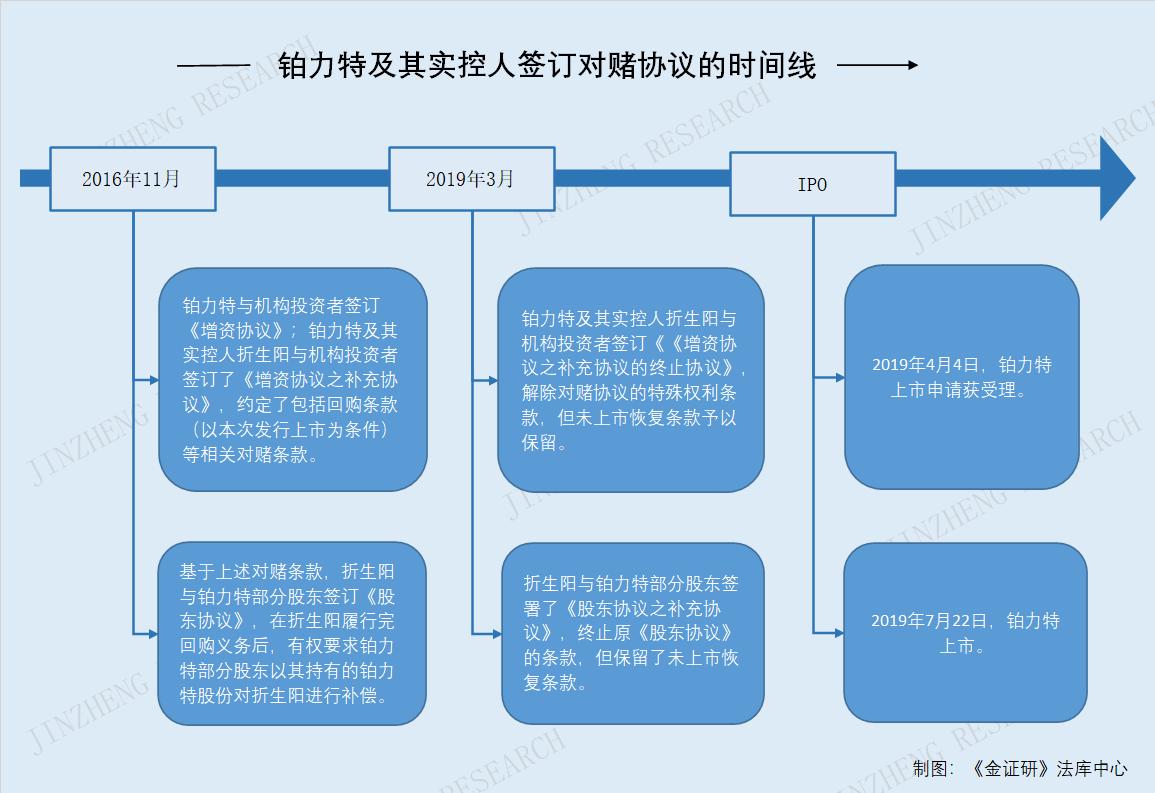

2019年4月4日,西安铂力特增材技术股份有限公司(以下简称“铂力特”)上市申请获受理,且于2019年7月1日过会,并于2019年7月22日成功上市。

据《关于西安铂力特增材技术股份有限公司首次公开发行股票并在科创板上市申请文件审核问询函的回复》,上交所要求铂力特,充分披露对赌协议的相关具体内容及对铂力特的影响。

2016年11月,机构投资者海宁国安精进股权投资合伙企业(有限合伙)(以下简称“海宁国安”)、杭州沁朴股权投资基金合伙企业(有限合伙)(以下简称“杭州沁朴”)、青岛金石灏汭投资有限公司(以下简称“青岛金石”)与铂力特签订了《增资协议》,与铂力特及其实际控制人之一折生阳签订了《增资协议之补充协议》。《增资协议之补充协议》约定了铂力特、折生阳及相关机构投资者的回购条款(以本次发行上市为条件)、转让限制、优先增资权、最优惠待遇等对赌内容。

基于折生阳与机构投资者签订了对赌协议,折生阳与铂力特部分股东签订了《股东协议》,在折生阳履行完回购义务后,有权要求铂力特部分股东以其持有的铂力特股份对折生阳进行补偿。

2019年3月,海宁国安、杭州沁朴、青岛金石与铂力特及其司实际控制人之一折生阳签署了《增资协议之补充协议的终止协议》,各方同意对《增资协议之补充协议》中的回购条款、转让限制、优先增资权、最优惠待遇进行解除,但对未上市恢复条款予以保留。同时,未终止折生阳在《增资协议之补充协议》下对海宁国安、杭州沁朴、青岛金石等机构投资者的回购义务。

同期,折生阳与铂力特部分股东签署了《股东协议之补充协议》,上述提及的折生阳履行完回购义务后要求其他股东补偿的条款,以及股东回购和补偿义务条款均不再履行,但保留了未上市恢复条款。

对于对赌协议解除对上市的影响,铂力特称,对赌协议中回购条款、转让限制、优先增资权、最优惠待遇等已解除,未上市恢复条款予以保留。同时,在签订上述补充协议后,铂力特不再负有协议约定的义务,不是协议中责任的承担方,即铂力特已不作为对赌协议的当事人。

并且,根据《增资协议之补充协议的终止协议》,铂力特称,相关特殊安排随着本次上市的申报终止执行,本次发行上市审核过程不会触发特殊安排的相关条件,涉及未上市的相关特殊安排不影响铂力特本次申报所需具备的实质条件。因此,《增资协议之补充协议的终止协议》中的约定不影响铂力特本次申报,不构成对本次发行上市的实质障碍。

由上述几个例子中可以看出,拟上市公司大多会选择在上市前或者上市审核问询期间,签订协议彻底终止对赌协议,或者在对赌协议中包含提交上市申请就自动终止的条款。而四会富仕、铂力特在申请上市过程中,在终止对赌协议时仍保留了恢复条款,并成功上市。虽然保留了恢复条款,但四会富仕、铂力特在申请上市过程中,还是终止了对赌协议中除了恢复条款的其他各项权利义务,以满足监管层对于对赌协议“原则上清理”的相关要求。

也就是说,监管层对于对赌协议,并非采取“一刀切”的态度。对赌协议能否保留,更取决于对赌协议本身对拟上市公司所带来的影响。其中,监管层在企业上市申请的过程中,着重审查拟上市公司披露对赌协议的内容、终止与否的情况,以及对赌协议是否会对公司的股权控制、持续经营能力造成严重影响。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。