《金证研》北方资本中心 林黛/作者 沐灵 映蔚/风控

随着工作和生活压力的增大,现代年轻人比以往更注重健康,食补、运动和医疗成90后最重要的“惜命”方式,于是便出现了“啤酒+枸杞”、“熬夜+足贴”、“火锅+凉茶”等“奇妙”碰撞。资本市场方面,宁夏沃福百瑞枸杞产业股份有限公司(以下简称“沃福百瑞”)欲冲击“枸杞第一股”。

此番上市背后,2020年,沃福百瑞的营业收入增速与净利润增速均呈下滑趋势,超七成全资子公司净利润为负值,且报告期内其客户集中度“畸”高于同行。不仅如此,沃福百瑞的发明专利数量或在同行中“垫底”,且23项未授权的发明专利中超八成发明专利被驳回,令人唏嘘。另一方面,沃福百瑞募资补血背后或并“不差钱”。值得注意的是,沃福百瑞一家“零人”供应商为其“撑起”千万元采购额,交易数据真实性存疑。此外,沃福百瑞披露子公司的财务数据与官方数据“对垒”,拷问其信披质量。

一、营收净利增速放缓ROE走低,超七成子公司亏损客户集中度“畸”高

财务数据系公司的财务状况、经营业绩和发展趋势的综合反映。此方面,2020年,沃福百瑞营业收入与净利润增速均呈下降趋势。

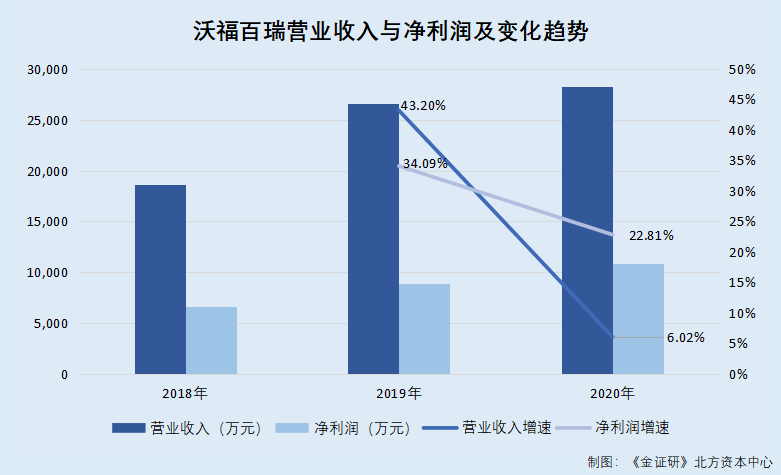

据沃福百瑞2021年3月18日签署的招股说明书(注册稿)(以下简称“招股书”),2018-2020年,沃福百瑞的营业收入分别为1.86亿元、2.66亿元、2.82亿元,净利润分别为6,595.41万元、8,843.97万元、10,861.59万元。

则2019-2020年,沃福百瑞的营业收入增速分别为43.2%、6.02%,净利润增速分别为34.09%、22.81%。2020年,沃福百瑞营业收入增速与净利润增速分别下降37.18个百分点、11.28个百分点。

不仅如此,沃福百瑞主要产品枸杞干果、枸杞浓缩汁的毛利率整体呈下滑趋势。

据招股书,沃福百瑞产品主要包括枸杞干果、枸杞汁和枸杞深加工产品3大类。

其中,2018-2020年,沃福百瑞枸杞干果的销售收入占主营业务收入的比例分别为44.99%、49.98%、36.36%,枸杞汁的销售收入占主营业务收入的比例分别为47.73%、46.25%、60.99%。

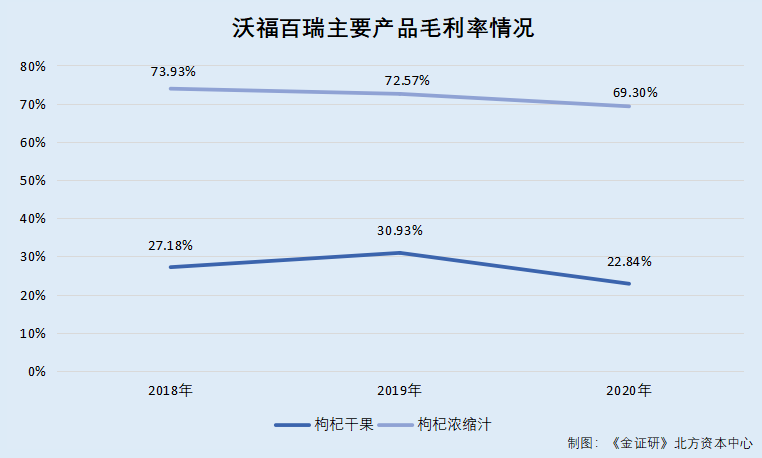

2018-2020年,沃福百瑞主要产品枸杞干果的毛利率分别为27.18%、30.93%、22.84%,枸杞浓缩汁的毛利率分别为73.93%、72.57%、69.3%。且枸杞浓缩汁和枸杞干果为沃福百瑞毛利额的主要来源。

即相比2018年,2020年,沃福百瑞主要产品枸杞干果和枸杞浓缩汁的毛利率分别下降4.34%、4.63%,毛利率走势整体均呈下滑趋势。

此外,沃福百瑞的扣除非经常性损益后的加权平均净资产收益率逐年下降。

据招股书,2018-2020年,沃福百瑞扣除非经常性损益后的加权平均净资产收益率分别为30.74%、30.46%、25.78%。

值得注意的是,2020年,沃福百瑞超七成全资子公司均陷入亏损状态。

据招股书,沃福百瑞有4家全资子公司,分别为青海沃福百瑞枸杞科技有限公司(以下简称“青海沃福”)、宁夏沃福百瑞枸杞贸易有限公司(以下简称“沃福贸易”)、宁夏枸杞工程院(有限公司)(以下简称“枸杞工程院”)、Ruby Goji Farm Corporation(以下简称“Ruby”)。

据招股书,2020年,沃福百瑞全资子公司青海沃福、沃福贸易、Ruby的净利润分别为-24.85万元、-14.75万元、-35.48万元。

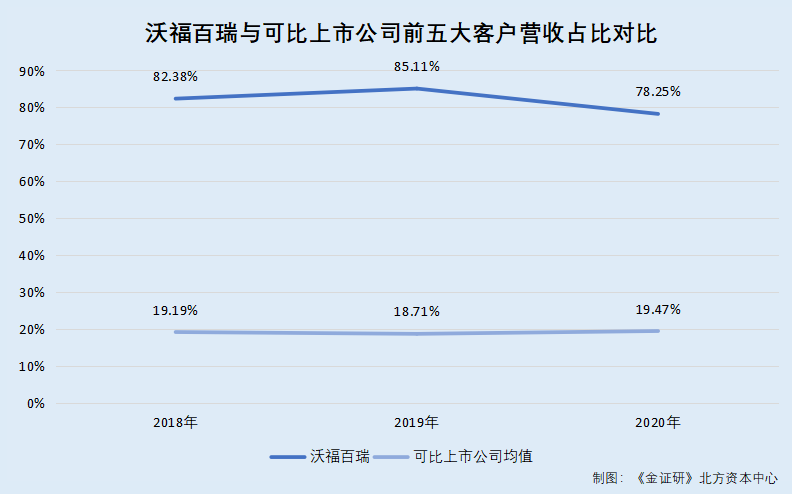

不止于此,报告期内,即2018-2020年,沃福百瑞前五大客户营业收入占比约八成,远高于同行均值。

据招股书,沃福百瑞选择的可比上市公司包括河北养元智汇饮品股份有限公司(以下简称“养元饮品”)、国投中鲁果汁股份有限公司(以下简称“国投中鲁”)、好想你健康食品股份有限公司(以下简称“好想你”)。

据东方财富Choice数据,2018-2020年,养元饮品前五大客户的营业收入占比分别为2.22%、2.22%、2.43%,国投中鲁前五大客户的营业收入占比分别为29.16%、25.42%、27.64%,好想你前五大客户的营业收入占比分别为26.2%、28.49%、28.35%。

则2018-2020年,沃福百瑞可比上市公司前五大客户的营业收入占比均值分别为19.19%、18.71%、19.47%。

据招股书,2018-2020年,沃福百瑞对前五大客户实现的销售收入合计金额分别为14,989.05万元、22,459.62万元、21,761.5 25万元,占当年度主营业务收入的比例分别为82.38%、85.11%、78.25%。

可见,沃福百瑞前五大客户收入占比远超同行均值。

由上述情形可见,2020年,沃福百瑞的营业收入增速与净利润增速均呈下降趋势。且报告期内,即2018-2020年,沃福百瑞的主要产品枸杞干果和枸杞浓缩汁的毛利率总体呈下滑趋势,且其扣除非经常性损益后的加权平均净资产收益率也逐年下降。此外,沃福百瑞超七成子公司亏损、客户集中度“畸”高于同行的问题,同样不容小觑。未来,沃福百瑞如何提高其盈利能力?尚未可知。

此外,沃福百瑞的发明专利数量或在同行中垫底,且研发费用率常年不足2%。

二、发明专利数量或在同行中“垫底”,超八成发明专利申请被驳回

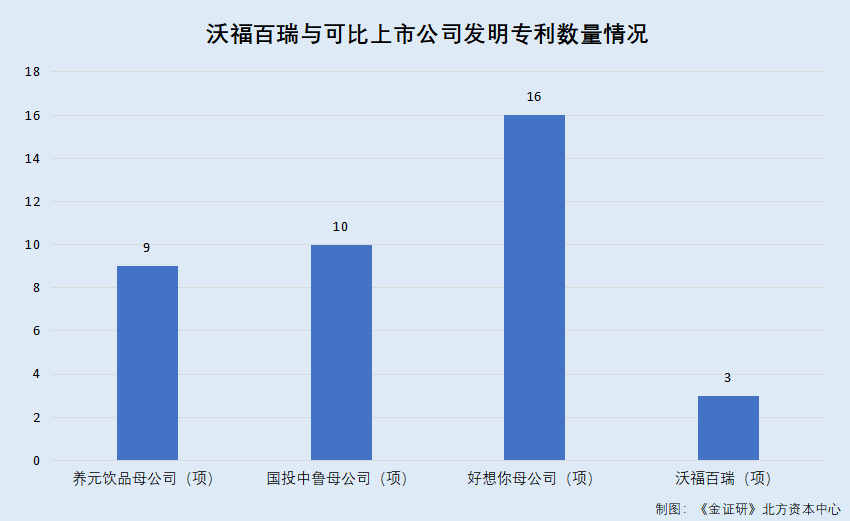

招股书显示,沃福百瑞称其持续致力于枸杞深加工产品新工艺、新技术及新产品的研发创新,在枸杞深加工领域所做的专业技术储备与同行业公司相比具有较为明显的优势。然而,沃福百瑞的授权发明专利数量或在同行中垫底。

据招股书,截至招股书签署日2021年3月18日,沃福百瑞已获得授权的发明专利为3项,分别为“一种枸杞保健果脯的制备方法”、“全营养素枸杞保健果汁”、“微波辅助超声提取枸杞中绿原酸的方法”。

据国家知识产权局数据,截至2021年3月18日,养元饮品母公司已获得授权的发明专利有9项。

据国家知识产权局数据,截至2021年3月18日,国投中鲁母公司已获得授权的发明专利有10项。

据国家知识产权局数据,截至2021年3月18日,好想你母公司已获得授权的发明专利有16项。

而沃福百瑞的核心技术人员仅有1人。

据招股书,沃福百瑞的核心技术人员为郭荣,其2014年至今任职于沃福百瑞,先后担任质检部副经理、子公司枸杞工程院副院长。

且沃福百瑞尚未获得授权的发明专利中,超八成被驳回。

据国家知识产权局公开信息,截至查询日2021年7月8日,沃福百瑞共提交了26项发明专利申请,其中3项发明专利已获得授权,未获得授权的23项发明专利中19项发明专利被驳回。

即沃福百瑞被驳回的发明专利数量占其未授权的发明专利数量的比例为82.61%。

另外,沃福百瑞的研发费用率常年不及2%。

据招股书,2018-2020年,沃福百瑞研发投入占营业收入的比例分别为0.9%、1.82%、1.91%,均未达到2%。

也就是说,截至招股书签署日2021年3月18日,沃福百瑞的发明专利数量仅为三项,低于可比公司发明专利数量。此外,沃福百瑞仅有一名核心技术人员郭荣,且23项未授权的发明专利中超八成发明专利被驳回,研发费用率常年不足2%的沃福百瑞能否为其带来竞争力?

三、账上“趴着”九千万元资产负债率低于同行,募资“补血”合理性存疑

此番上市,沃福百瑞拟募集3.88亿元,分别投入“枸杞深加工综合建设项目”、“补充流动资金”。事实上,沃福百瑞或并不“缺钱”。

据招股书,此番上市,沃福百瑞拟募集3.88亿元用于“枸杞深加工综合建设项目”、“补充流动资金”,其中,“补充流动资金”的拟募集金额为5,000万元。

据招股书,“枸杞深加工综合建设项目”中的铺底流动资金为3,163.44万元。

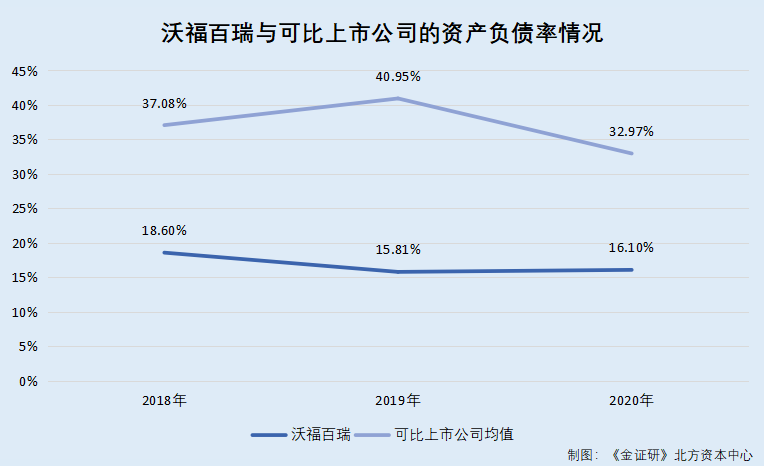

报告期内,沃福百瑞的资产负债率整体呈下滑趋势,且常年低于同行可比公司均值15个百分点以上。

据东方财富Choice数据,2018-2020年,养元饮品的资产负债率分别为21.72%、17.85%、21.43%,国投中鲁的资产负债率分别为49.89%、57.96%、65.75%,好想你的资产负债率分别为39.62%、47.03%、11.74%,沃福百瑞的资产负债率分别为18.6%、15.81%、16.1%。

2018-2020年,沃福百瑞可比上市公司的资产负债率均值分别为37.08%、40.95%、32.97%,与沃福百瑞资产负债率的差值分别为18.48%、25.14%、16.87%。

据招股书,2018-2020年,沃福百瑞的短期借款分别为1,700万元、1,850万元、2,002.66万元。同期,沃福百瑞均无长期借款与一年内到期的非流动负债。

不仅如此,沃福百瑞2020年年底货币资金超九千万元,且报告期内累计购买超四百万元理财产品。

据招股书,2018-2020年各期末,沃福百瑞的货币资金分别为4,141万元、5,762.97万元、9,188.14万元。

据招股书,2018年年底,沃福百瑞计入其他流动资产的理财产品为391.9万元。2019-2020年各期末,沃福百瑞计入交易性金融资产的理财产品分别为92.9万元、0万元。

则2018-2020年,沃福百瑞累计购买理财产品484.8万元。

与此同时,截至2020年底,沃福百瑞经营活动产生的现金流量净额超亿元,且报告期内其累计分红超千万元。

据招股书,2018-2020年各期末,沃福百瑞经营活动产生的现金流量净额分别为2,661.34万元、3,662万元、11,272.82万元;现金及现金等价物余额分别为4,141万元、5,762.97万元、9,188.14万元。

据招股书,2018-2020年,沃福百瑞现金分红的金额分别为1,278.75万元、0元、0元。

根据《金证研》北方资本中心研究,报告期内,沃福百瑞的资产负债率呈下降趋势,且常年低于可比上市公司均值15个百分点以上,且累计分红超千万元。截至2020年年底,沃福百瑞货币资金逾九千万元,沃福百瑞或“不差钱”,其募资“补血”合理性存疑。

然而,沃福百瑞的问题不止于此。

四、子公司财务数据与官宣矛盾,“缺口”逾千万元信披质量或“打折”

供应商方面,沃福百瑞的前五大供应商中却出现“零人”公司,拷问交易真实性。

据招股书,2018-2020年,海西万盛吉生物科技有限公司(以下简称“万盛吉科技”)分别为沃福百瑞的第一大、第二大、第四大供应商,沃福百瑞向其采购枸杞干果。2018-2020年,沃福百瑞对万盛吉科技的采购额分别为1,104.73万元、1,296.46万元、702.52万元,占沃福百瑞当期采购总额的比例分别为11.76%、9.71%、5.54%。

2018-2020年,沃福百瑞对万盛吉科技的采购额累计达3,103.71万元。

据市场监督管理局数据,2018-2019年,万盛吉科技的社保缴纳人数分别为1人、0人,2020年,万盛吉科技未披露其社保缴纳人数。

据公开信息,张连东为万盛吉科技的实际控制人,其名下没有其他控股公司。

也就是说,万盛吉科技或不存在通过实际控制人张连东控制的其他企业为其代缴社保的情况。

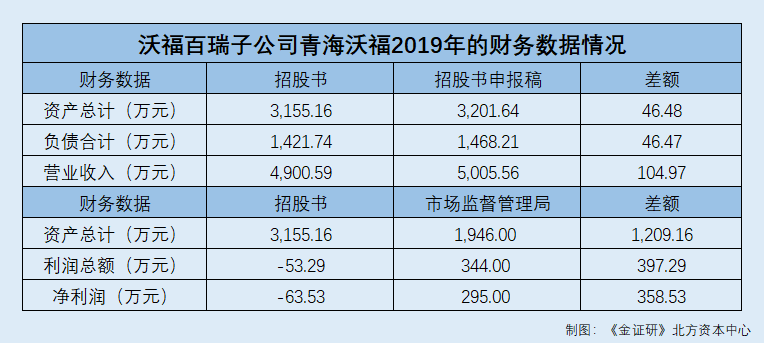

另一方面,沃福百瑞两版招股书中,控股子公司2019年的资产总计、负债合计、营收均不一致。

据招股书,2019年,沃福百瑞的控股子公司青海沃福的资产总计、负债合计、营业收入分别为3,155.16万元、1,421.74万元、4,900.59万元。

据沃福百瑞2020年7月31日签署的招股说明书(申报稿)(以下简称“招股书申报稿”),2019年,沃福百瑞的控股子公司青海沃福的资产总计、负债合计、营业收入分别为3,201.64万元、1,468.21万元、5,005.56万元。

可以看出,招股书申报稿与招股书中关于青海沃福2019年的资产总计、负债合计、营业收入的数据披露均不一致,分别相差46.48万元、46.47万元、104.97万元。

据招股书及招股书申报稿,沃福百瑞重要会计政策、会计估计的变更,或并未对上述数据“打架”产生影响。

不仅如此,招股书中披露的青海沃福的财务数据与“官宣”数据也不一致。

据招股书,2019年,沃福百瑞的控股子公司青海沃福的资产总计、利润总额、净利润分别为3,155.16万元、-53.29万元、-63.53万元。

据市场监督管理局数据,2019年,青海沃福的资产总额、利润总额、净利润分别为1,946万元、344万元、295万元。

可以看出,招股书与市场监督管理局中关于青海沃福2019年的资产总额、利润总额、净利润的数据披露均不一致,分别相差1,209.16万元、397.29万元、358.53万元。

即是说,一方面,沃福百瑞与供应商万盛吉科技合作期间,万盛吉科技现“零人”异象,千万元采购数据真实性存疑。另一方面,沃福百瑞子公司青海沃福2019年的财务数据不仅出现两版招股书数据“打架”的情况,还与官方数据“对不上”,沃福百瑞信息披露的质量或“打折”。

举大事必慎其始终。沃福百瑞此番冲刺“枸杞第一股”又能否画上圆满的句号?犹未可知。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。