《金证研》北方资本中心 顾笙/作者 午月 映蔚/风控

近年来,岩土工程行业持续发展,市场规模逐步扩大,行业内的竞争呈现中小企业较多、规模偏小、只能提供单一的施工服务的局面。作为跨国企业,上海港湾基础建设(集团)股份有限公司(以下简称“上海港湾”)境外营收占比高企,至2020年占比已超九成,其依然面临跨国经营的竞争对手带来的竞争压力。

此番上市,上海港湾报告期内营收增速走低,到2020年已陷入负增长;同期,研发费用率亦低于同行业可比公司均值。而且,上海港湾“不差钱”反募资补血、“零人”供应商或缺乏交易能力的问题,同样值得关注。而历史上,上海港湾合并范围内的子公司,曾与两家关联方共用电话,独立性存疑;另外其一家昔日子公司成为上海港湾控股股东控制的企业,在系上海港湾的关联方期间,与上海港湾彼时的子公司电话及邮箱现重叠异象。

一、营收增速走低跌至负增长,逾六成子公司亏损

财务数据反映了企业的经营成果。2018-2020年,上海港湾的营业收入增速呈下降趋势。

据上海港湾签署日为2021年8月17日的招股书(以下简称“招股书”),上海港湾的同行业可比公司包括上海城地香江数据科技股份有限公司(以下简称“城地香江”)、中化岩土集团股份有限公司(以下简称“中化岩土”)、北京中岩大地科技股份有限公司(以下简称“中岩大地”)。

据东方财富Choice数据,2017-2020年,上海港湾的营业收入分别为8.56亿元、9.63亿元、10.06亿元、7.92亿元。同期,城地香江的营业收入分别为8.13亿元、12.6亿元、29.24亿元、39.33亿元,中化岩土的营业收入分别为27.93亿元、35.64亿元、41亿元、56.63亿元,中岩大地的营业收入分别为3.92亿元、7.59亿元、10.24亿元、11.29亿元。

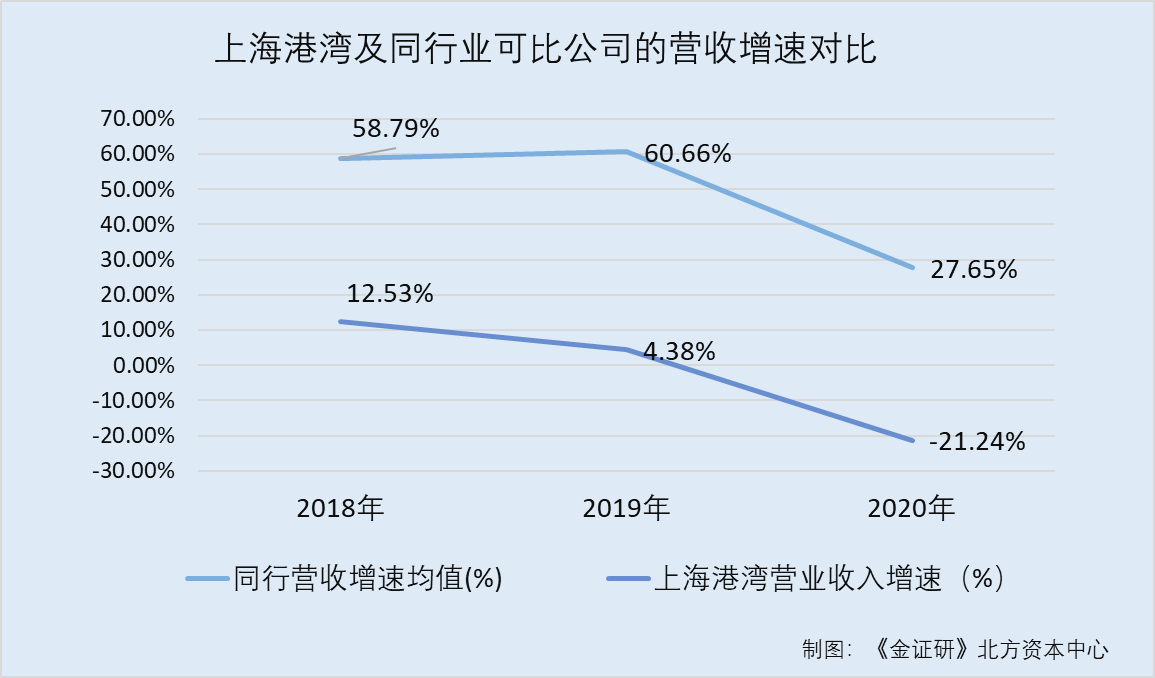

根据《金证研》北方资本中心研究,2018-2020年,城地香江的营业收入增速分别为55.04%、132.01%、34.52%,同期,中化岩土的营业收入增速均值分别为27.61%、15.05%、38.11%,中岩大地的营业收入增速均值分别为93.73%、34.92%、10.31%。2018-2020年,上海港湾的同行业可比公司营业收入增速均值分别为58.79%、60.66%、27.65%。2018-2020年,上海港湾的营业收入增速分别为12.53%、4.38%、-21.24%。

可以看出,2018-2020年,上海港湾营业收入的增速持续走低,且报告期内均低于同行营业收入增速的均值。

在营业收入增速下降的背后,2020年,上海港湾公布财务数据的子公司中,超六成子公司处于亏损状态。

据招股书,截至招股书签署日2021年8月17日,上海港湾共有4家分公司、7家一级子公司,18家二级子公司和1家三级子公司。4家分公司均未公布财务数据招股书,上海港湾下设26家子公司中,2020年,净利润告负的子公司共有15家。

2020年,子公司上海隆湾国际贸易有限公司的净利润为-45.37万元,上海隆湾滩涂造地开发有限公司净利润为-0.07万元,Geoharbour Ground Engineering Pte.Ltd净利润为-65.96万元,陆专投资(香港)有限公司净利润为-11.87万元,启东港湾软地基处理工程有限公司净利润为-27.25万元,Geoharbour Sdn Bhd的净利润为-1,983.15万元,Geoharbour Bangladesh Engineering and Construction LTD净利润为-232.1万元,Myanmar Geoharbour Engineering &Construction Company Limited净利润为-27.65万元,Geoharbour (Cambodia) Co., Ltd.净利润为-26.06万元,Geoharbour International Ground Engineering LLC净利润为-167.23万元,Geoharbour Egypt LLC净利润为-0.77万元,Geoharbour Singapore Engineering and Construction Pte.Ltd.净利润为-2.74万元,Geoharbour Australia Pty Ltd净利润为-5.18万元,Geoharbour Engineering (Private)Limited净利润为-4.85万元,Geoharbour Panama Engineering &Construction S.A.净利润为-395.74万元。

根据《金证研》北方资本中心研究, 2020年,上海港湾亏损的子公司数量,占其所有子公司数量的比重超六成。

另一方面,2018-2020年,上海港湾或面临赊销高企的窘境。

据招股书,报告期内,即2018-2020年,上海港湾的应收账款分别为58,238.38 万元、61,097.03万元、34,900.71万元,应收票据分别为50万元、1,225.06万元、1,289.39万元。2020年,上海港湾应收款项融资为692.8万元。

根据《金证研》北方资本中心研究,2018-2020年,上海港湾的应收款(应收账款、应收票据及应收款项融资)合计金额分别为5.83亿元、6.23亿元、3.69亿元,同期占营业收入的比例分别为60.5%、61.97%、46.57%。

上述情形或表明,2018-2020年,上海港湾营业收入的增速走下坡路,到2020年陷入负增长;且2020年,上海港湾超六成子公司净利润为负,令人唏嘘,此外,上海港湾或面临赊销高企的窘境。

另一方面,上海港湾的一项核心技术专利存在到期的情形。

二、研发费用率落后于同行均值,一项核心专利已届满失效

研发费用率是企业对研发重视程度的重要参考指标之一。然而,报告期内,上海港湾的研发费用率低于同行业可比公司均值。

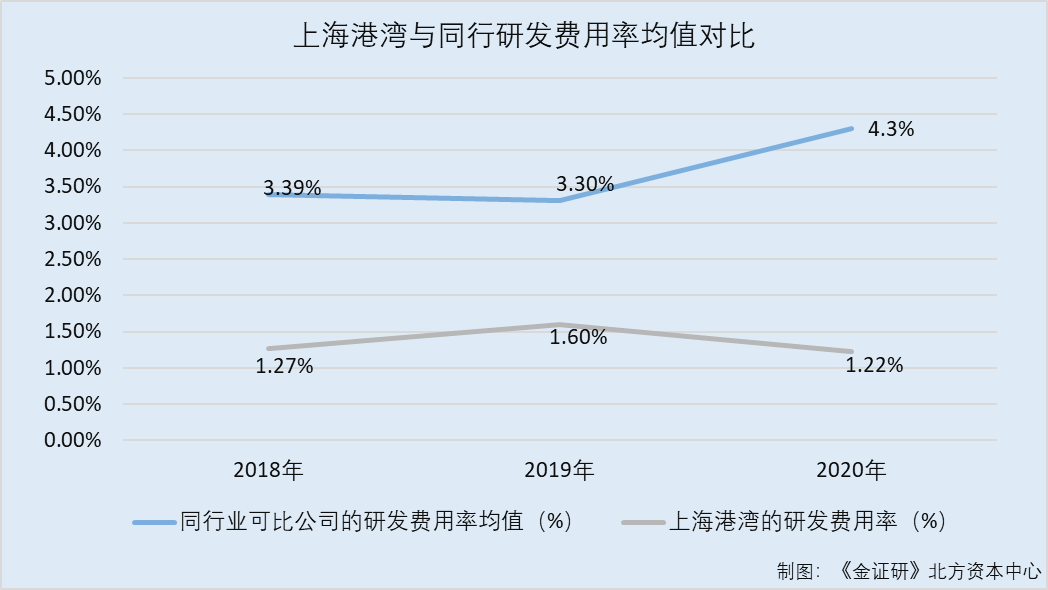

据招股书,2018-2020年,上海港湾的研发费用分别为1,223.05万元、1,609.92万元、968.74万元,占营业收入的比重分别为1.27%、1.6%、1.22%。

据东方财富Choice数据,2018-2020年,城地香江研发费用率分别为3.33%、3.67%、4.01%,中化岩土研发费用率分别为3.17%、2.97%、3%,中岩大地研发费用率分别为3.68%、3.27%、5.9%。同期,上海港湾的同行业可比公司研发费用率均值分别为3.39%、3.3%、4.3%。

由此可见,2018-2020年,上海港湾的研发费用率均低于同行业可比公司研发费用率均值。

值得一提的是,上海港湾一项核心专利已届满失效。

据招股书,截至2021年7月27日,上海港湾拥有境内发明专利15项,境外发明专利8项。

其中,“一种高频振动密实砂石地基的方法(ZL201610785920.8)”、“数头振冲器共振地基处理设备及其方法(ZL201310121820.1)”、“快速‘低位高真空分层预压击密’软地基处理方法(ZL200410014257.9)”、“快速‘高真空击密法’软地基处理方法(ZL01127046.2)”、“快速‘高真空击密、桩基’复合软地基处理方法(ZL200510134966.5)” 等 5 项专利为上海港湾核心专利,对其业务开展较为重要。

其中,核心专利“快速‘高真空击密法’软地基处理方法(ZL01127046.2)”,有效期为2021年7月27日。

对此,上海港湾表示,其大部分核心专利剩余有效期较长,且高真空击密技术、真空预压技术、振冲密实技术等技术体系均由多项专利构成,一项专利到期不影响公司核心技术形成的知识产权壁垒。

凑巧的是,该项核心专利还牵涉一起悬而未决的发明专利侵权权纠纷。

据招股书,2019年7月24日,上海港湾向武汉市中级法院提起诉讼,提出唐山恒地建筑安装工程有限公司未经上海港湾许可,使用名称为“快速‘高真空击密法’软地基处理方法”、专利号为01127046.2的发明专利施工建设,侵害其发明专利权。

这意味着,2021年7月28日后,上海港湾一项核心专利“快速‘高真空击密法’软地基处理方法”已届满失效。失效之后,上海港湾的此项核心专利的专利权或不再受到保护,此间对该项专利的发明专利权侵权纠纷影响几何?尚未可知。

三、资产负债率持续走低或“不差钱”,反募资“补血”合理性存疑

此番上市,上海港湾拟使用募集资金2.4亿元用于补充流动资金。然而,近年来,其货币资金充足,或并不“差钱”。

据招股书,上海港湾拟募集资金总额为9.19万元,其中2.4亿元用于补充流动资金项目。

反观上海港湾的负债情况,2018-2020年,其资产负债率持续下降。

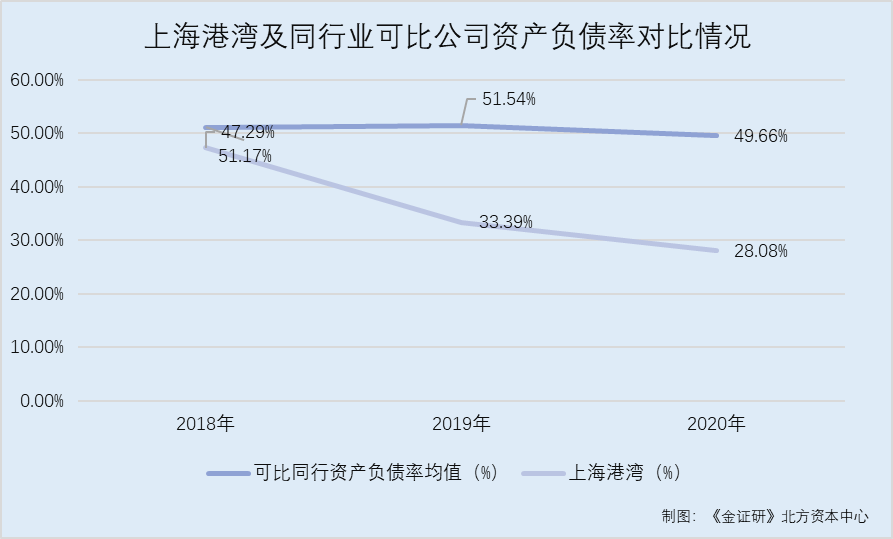

据东方财富Choice数据,2018-2020年,同行业可比公司城地香江的资产负债率分别48.9%、47.73%、52.76%,中化岩土的资产负债率分别为54.29%、53.96%、61.33%,中岩大地的资产负债率分别为50.33%、52.92%、34.9%。同期,上海港湾的资产负债率分别为47.29%、33.39%、28.08%。

根据《金证研》北方资本中心研究,2018-2020年,上海港湾同行业可比公司资产负债率均值分别为51.17%、51.54%、49.66%。

2018-2020年,上海港湾的资产负债率从47.29%下降至28.08%,且低于同行均值。

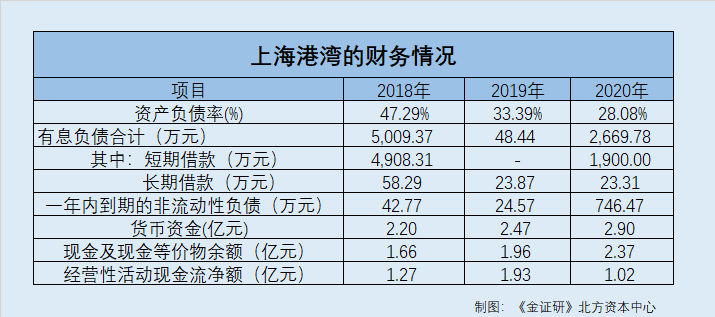

此外,据招股书,2018-2020年,上海港湾的短期借款分别为4,908.31万元、0元、1,900万元,长期借款分别为58.29万元、23.87万元、23.31万元,一年内到期的非流动性负债分别为42.77万元、24.57万元、746.47万元。

根据《金证研》北方资本中心研究,2018-2020年,上海港湾的有息负债合计额分别为5,009.37万元、48.44万元、2,669.78万元。

不仅如此,报告期内,上海港湾的货币资金以及现金及现金等价物余额逐年增加。

据招股书,2018-2020年年末,上海港湾的货币资金分别为2.2亿元、2.47亿元、2.9亿元。同期,上海港湾的期末现金及现金等价物余额分别为1.66亿元、1.96亿元、2.37亿元,经营活动产生的现金流量净额分别为1.27亿元、1.93亿元、1.02亿元。

由上述情形可见,报告期内,不仅资产负债率走低,上海港湾截至2020年底货币资金及经营性净现金流均过亿元,其账面资金面或充裕,其反募资“补血”,合理性存疑。

另外,上海港湾的供应商出现员工社保缴纳人数为零人的异象。

四、零人供应商扎堆“现身”,累计撑起超三千万元采购额交易真实性存疑

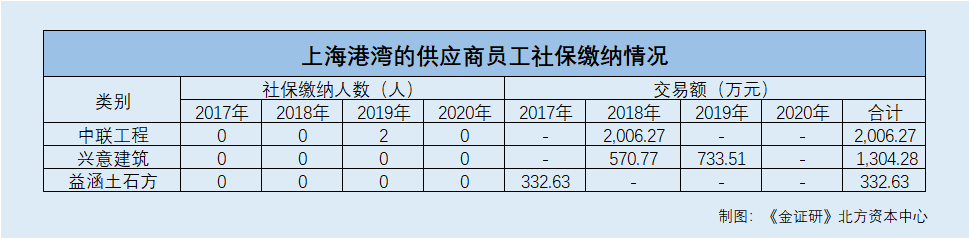

反观上海港湾的供应商情况,2018-2019年,撑起其两千万元交易额的供应商,多年员工社保缴纳人数为零人。

据招股书,2018年,江苏中联路基工程有限公司(以下简称“中联工程”)为上海港湾的第二大供应商,上海港湾对中联路基的采购额为2,006.27万元,占其当期采购总额的比例为3.49%。

据市场监督管理局数据,2017-2020年,中联工程的员工社保缴纳人数分别为0人、0人、2人、0人。

据公开信息,李乃会为中联路基的实际控制人,持股比例为100%。此外,李乃会持有盐城贝萌乐儿童用品有限公司(以下简称“贝萌乐用品”)50%的股权。

据市场监督管理局数据,2019-2020年,贝萌乐用品员工社保缴纳人数均为0人。

因此,中联路基或不存在实控人控制企业为其代缴纳员工社保的情况。

问题并未结束,上海港湾的分包供应商亦存在员工社保缴纳人数为零人的情况。

据招股书,2018-2019年,杞县兴意建筑劳务有限公司(以下简称“兴意建筑”)分别为上海港湾第四、第五大分包供应商;同期,上海港湾对兴意建筑的分包采购额分别为570.77万元、733.51万元。

根据《金证研》北方资本中心研究,2018-2019年,上海港湾对兴意建筑的采购额合计为1,304.28万元。

据市场监督管理局数据,2017-2020年,兴意建筑的员工社保缴纳人数均为0人。

据公开信息,彭彬为兴意建筑的实际控制人,持股比例为60%。并且,中联路基为彭彬实际控制的唯一一家企业。

因此,兴意建筑或不存在实际控制人控制的其他企业为其代缴纳员工社保的情况。

另外,上海港湾的另一家分包供应商,亦连续多年社保缴纳人数为零人。

据上海港湾签署日为2021年1月14号的首次公开发行股票招股说明书(申报稿)(以下简称“招股书申报稿”),2017年,连云港益涵土石方工程有限公司(以下简称“港益涵土石方”)为上海港湾分包采购的第五大供应商。2017年,上海港湾对益涵土石方的分包采购额为332.63万元。

据市场监督管理局数据,2017-2020年,益涵土石方的员工社保缴纳人数均为0人。

据公开信息,益涵土石方的实控人刘后传,仅控股益涵土石方一家企业。

因此,益涵土石方或不存在实际控制人控制的其他企业为其代缴纳员工社保的情况。

简而言之,上述3家供应商累计与上海港湾合计交易额超三千万元,且交易期间三家供应商均现“零人”异象,个中交易真实性存疑。

五、曾与关联方共用联系方式,经营混淆独立性或存缺失

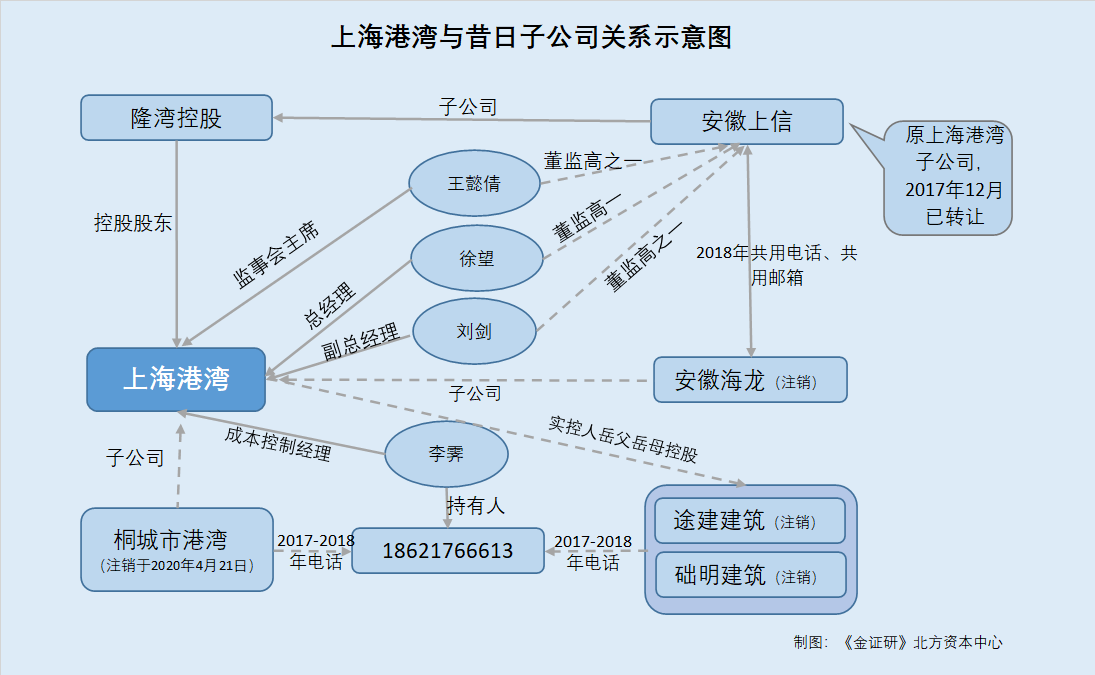

企业联系电话、电子邮箱及通信地址,作为企业日常经营业务的“名片”,应为企业自身独有。历史上,上海港湾合并范围内的子公司,曾与两家关联方共用电话;另外其一家昔日子公司成为上海港湾控股股东控制的企业,在系上海港湾的关联方期间,与上海港湾彼时的子公司电话及邮箱现重叠异象。

据招股书申报稿及招股书,桐城市港湾建筑工程有限公司(以下简称“桐城市港湾”),为上海港湾的子公司,于2020年4月21日注销。且2017-2020年,上海港湾将桐城市港湾列入合并范围内。

据市场监督管理局数据,2017-2018年,桐城市港湾的企业联系电话为18621766613。

据招股书,上海途建建筑工程事务所(普通合伙)(以下简称“途建建筑”)为上海港湾的共同实际控制人徐望家属控制的企业,徐望的岳母高荷芬直接持有51%的股份、岳父许国荣直接持有49%股份的企业。

据招股书,上海础明建筑工程事务所(普通合伙)(以下简称“础明建筑”)亦为徐望的岳母岳父合计持股100%的企业。

据市场监督管理局数据,途建建筑于2018年11月27日注销,2017年,途建建筑的企业联系电话为18621766613。

据市场监督管理局数据,础明建筑于2018年12月10日注销,2017年,础明建筑的企业联系电话为18621766613。

可见,2017年,子公司桐城市港湾与途建建筑、础明建筑两家关联方共用电话。

而共用的电话号码背后机主指向上海港湾成本控制部经理。

据招股书,李霁为上海港湾的成本控制部经理。

据支付宝转账功能,通过输入收款人姓名首字,电话号码18621766613的账户持有人为李霁。

企业年报信息通常由企业的财务申报,子公司桐城市港湾在存续期间,其2017年电话号码与关联方共用,其独立性能否保证?

此外,上海港湾还存在与已转让子公司共用电话及邮箱的情形。

据招股书申报稿,安徽上信企业管理咨询有限公司(以下简称“安徽上信”,曾用名为安徽信和融资租赁有限公司),于2017年12月由上海港湾转让至其控股股东上海隆湾投资控股有限公司(以下简称“隆湾控股”)。

2018年1月23日,芜湖市工商行政管理局对上述股权转让进行了变更登记。本次转让后,上海港湾不再持有安徽上信股权。

而安徽海龙岩土工程有限公司(以下简称“安徽海龙”),为上海港湾的子公司,于2019年12月16日注销。2018年起,安徽上信不再被上海港湾列入合并范围内,2020年起,安徽海龙不再被上海港湾纳入合并范围内。

据市场监督管理局数据,2018-2020年,安徽上信的企业联系电话均为18205539979,企业电子邮箱379469343@qq.com。

据市场监督管理局数据,2018年,安徽海龙的企业联系电话为18205539979,企业电子邮箱379469343@qq.com。

可见,2018年,作为上海港湾的子公司,安徽海龙尚在存续期间,其却与彼时已转让子公司安徽上信共用电话以及邮箱。

事实上,已置出的安徽上信,并非为上海港湾的子公司,或存在董监高与上海港湾重叠的情形。

据招股书,2018年1月至招股书签署日2021年8月10日,徐望为上海港湾的总经理;2012年2月起,刘剑担任副总经理;自2007年7月起,兰瑞学担任上海港湾副总经理;自2017年12月起,王懿倩任上海港湾监事。

据市场监督管理局数据,截至查询日2021年8月17日,王峰为安徽上信的董事长兼总经理。

据市场监督管理局数据,2017年2月22日,安徽上信的高级管理人员由徐望,刘剑、王伟武、王懿倩,变更为徐望、刘剑、兰瑞学、王懿倩。2018年1月23日,安徽上信的高级管理人员(董事、监事、经理等)变更为徐望、刘剑、赵杨、王懿倩。2019年4月28日,安徽上信的负责人由徐望变更为王峰,高级管理人员变更为王峰、刘剑、赵杨、王懿倩。2020年4月14日,安徽上信高级管理人员变更为王峰、黄伟康、赵杨、黄昭华。

据招股书,上海港湾并未披露总经理徐望以及副总经理刘剑、兰瑞学在安徽上信的任职情况。

这意味着,2018年1月23日起,安徽上信不再是上海港湾的子公司,而后,在安徽上信为上海港湾的关联方期间,截至2020年4月14日,上海港湾总经理徐望、副总刘剑、监事王懿倩或均在安徽上信担任其中的董监高。

而招股书显示,截至招股书签署日2021年8月17日,在安徽上信的历史沿革、资产、人员、业务和技术、采购销售渠道、客户、供应商等方面与上海港湾的关系处显示,安徽上信的主要资产、人员与上海港湾互相独立。

也就是说,已经注销的子公司桐城市港湾在存续期间,其2017-2018年电话号码与上海港湾的关联方共用,其独立性或遭侵蚀。2018年1月23日起,安徽上信不再是上海港湾的子公司,但作为上海港湾的关联方,其2018年电话以及邮箱却与彼时的子公司安徽海龙重叠,其独立性几何?

上市在即,上海港湾却“问题”频发,未来能否受到投资者的青睐?

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。