《金证研》北方资本中心 安迪/作者 子澄 映蔚/风控

“碳中和”无疑是今年最热门的话题之一,中国提出2060年实现碳中和的目标,并拟对臭氧污染进行专项治理。实现碳中和的目标,尾气排放处理是减少碳排放的重要组成部分。在此背景下,中自环保科技股份有限公司(以下简称“中自环保”)携“治理空气污染,实现蓝天白云梦想”愿景,冲击资本市场或前途未卜。

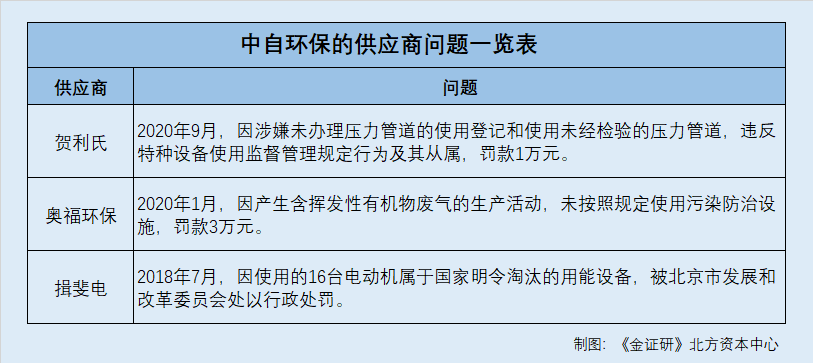

观其背后,中自环保选择合作的供应商问题频出,其中一家因环保问题被处罚,另外一家还曾因使用明令淘汰的用能设备遭行政处罚。此番上市,中自环保拟新增汽油车产品的产能,但其下游乘用车销量增长显疲软,新增产能或难消化。雪上加霜的是,报告期内,中自环保资产负债率呈下降趋势,但仍远高于同行平均水平,且其净现比及收现比均不足1,曾两度“失血”严重,未来中自环保将如何提高其抗风险能力?不得而知。

一、供应商曾“踩雷”环保问题,曾因使用明令淘汰的用能设备受行政处罚

有效的供应商准入机制,是企业产品品控绕不开的第一道关。

且中自环保表示,公司严格遵循国际汽车工作组制定的ISO/IATF16949质量管理体系标准的要求,建立了系统的供应商管理体系和供应商开发管理流程。供应商需要通过供应商考察、样品验证、小批量供货等环节才能进入公司的合格供应商库,公司定期对合格供应商进行绩效评定,根据评价结果对供应商分类管理。在进行采购时,公司根据采购物料清单对合格供应商进行询价和采购。

但值得一提的是,中自环保的载体供应商“踩雷”环保问题,另外,中自环保选择的其他两家供应商因违法使用设备遭处罚,令人唏嘘。

据签署日期为2021年6月17日的招股书(以下简称“招股书”),山东奥福环保科技股份有限公司(以下简称“奥福环保”)为中自环保的供应商,中自环保向其采购载体。2018-2020年,奥福环保分别作为中自环保的第二大、第四大、第四大供应商,中自环保对其采购金额分别为1,161.8万元、2,597.68万元、4,785.66万元,占其当期采购金额的比例分别为3.69%、2.74%、2.19%。

据招股书,中自环保与奥福环保于2020年8月28日签订采购合同,采购内容为陶瓷载体,合同状态为正在履行。

然而,作为中自环保近年来前五大供应商,2020年,奥福环保却因环保问题受处罚。

据德环临分罚字[2020]第007号文件,2020年1月19日,奥福环保因产生含挥发性有机物废气的生产活动,未按照规定使用污染防治设施,被临邑县环境保护局处以罚款3万元。

问题还未结束,中自环保另一供应商因违法使用国家明令淘汰的用能设备,而被行政罚。

据招股书,2018年,揖斐电电子(上海)有限公司(以下简称“揖斐电”)作为中自环保第三大供应商,中自环保向其采购载体,采购金额为1,064.39万元,占其当期采购金额比例为3.38%。

据京发改节能处罚[2018]6号文书,2018年7月6日,揖斐电因使用的16台电动机属于国家明令淘汰的用能设备,被北京市发展和改革委员会处以行政处罚。

不止于此,中自环保另外一家供应商,因违反特种设备使用监督管理规定行为及其从属被处罚。

据招股书,贺利氏贵金属技术(中国)有限公司及上海贺利氏工业技术材料有限公司(以下均简称“贺利氏”)为中自环保贵金属供应商,2019年,贺利氏作为中自环保第三大供应商,中自环保向其采购金额为3,994.94万元,占其当期采购金额比例为4.21%。

根据宁市监处字〔2020〕048号文书,2020年9月1日,贺利氏因未能提供正在使用的塑料材质的盐酸管道的使用登记证书和有效的检验报告,涉嫌未办理压力管道的使用登记和使用未经检验的压力管道,违反特种设备使用监督管理规定行为及其从属,《特种设备安全法》第八十四条第一项,被南京市市场监督管理局处以1万元罚款。

也就是说,中自环保选择合作的供应商奥福环保“踩雷”环保问题,社会责任或存缺失。此外其一家供应商使用国家明令淘汰的用能设备受行政处罚,且另一家贵金属供应商贺利氏也因违反特种设备使用监督管理规定行为及其从属被罚款。供应商问题频出,对中自环保的影响几何?其供应商遴选机制是否存“漏洞”?尚未可知。

二、汽油车产品下游乘用车销量“连降”,新增产能或“消化不良”

此番上市,中自环保拟新增汽油车产品的产能,其未来新增产能能否“消化”尚存疑问。

据招股书,中自环保的主要产品是应用于各类天然气车、柴油车、汽油车和摩托车尾气处理的催化剂。

据招股书,按产品类型来看,2018-2020年,中自环保的汽油车新车/机配套产品收入分别为840.86万元、5,744.91万元、10,836.16万元,占其当期营业收入总额的比例分别为2.5%、5.74%、4.21%。

值得关注的是,中自环保募投项目披露汽油车产品的规划产能为100万套/年,而2020年,其汽油车产品的销量仅为3.01万套。

据招股书,中自环保拟募集4.7亿元用于投资“新型催化剂智能制造园区”项目。

据二轮问询函回复,中自环保募投项目“新型催化剂智能制造园区项目”,建设完成后的产能包括汽油车催化剂100万套/年。2020年,汽油车尾气处理催化剂的市场容量为1,984.4万套,中自环保的销量为3.01万套,现有市场占有率为0.15%,其募投项目规划产能为100万套。

据首轮回复函,中自环保因产品类型及规格数量较多,以瓶颈工序的设备工时利用率反映公司的产能利用率。中自环保产品生产的主要工序包括制浆、涂覆、干燥和焙烧,其中,“共线”的瓶颈工序为干燥,“专线”的瓶颈工序为涂覆。

2018-2020年,中自环保“共线”的产能利用率分别为82.71%、127.95%、91.44%,2020年,其汽油车TWC“专线”产品的产能利用率为115.07%。

据首轮回复函,2019-2020年,中自环保汽油车TWC产品的产销率分别为84.14%、91.08%,汽油车cGPF的产销率分别为84.33%、90.76%。

显然,2019年,中自环保的汽油车主要产品产销率在84%左右,2020年,其汽油车主要产品产销率在91%左右。其中,2020年,中自环保的汽油车产品销量仅为3.01万套,而其募投项目规划产能为100万/年套汽油车催化剂,未来产能能否消化?

对此,中自环保表示,目前,公司正大力进行汽油车的客户开发。基于公司的技术、产品优势,公司的客户开发已取得初步成效。本次募投项目的实施有利于公司进一步的市场开发,公司具备募投项目新增产能的消化能力。

而产能消化除了自身产能利用水平相关,还离不开下游需求变动的情况。事实上,中自环保汽油车产品应用的下游市场乘用车近年来销量增长显“疲软”。

据招股书,汽油车是乘用车和轻型商用车的主要车型。

据首轮回复函,中自环保的下游客户主要为中国的发动机及整车厂商。

也就是说,中自环保的下游客户主要在中国,而乘用车作为汽油车的主要车型之一,其销量情况对中自环保存影响。

根据中国汽车工业协会数据,2011-2020年,中国乘用车的销量分别为1,447.2万辆、1,549.5万辆、1,792.9万辆、1,970.1万辆、2,114.6万辆、2,437.7万辆、2,471.8万辆、2,371万辆、2,144.4万辆、2,017.8万辆,同期,乘用车的同比增长率分别为5.2%、7.1%、15.7%、9.9%、7.3%、14.9%、1.4%、-4.1%、-9.6%、-6%。

2011-2020年,中国汽车销量分别为1,851万辆、1,931万辆、2,198万辆、2,349万辆、2,460万辆、2,803万辆、2,888万辆、2,808万辆、2,577万辆、2,531万辆,同期,中国汽车销量的同比增长率分别为2.5%、4.3%、13.9%、6.9%、4.7%、13.7%、3%、-2.8%、-8.2%、-1.9%。

不难看出,自2017年起,中国汽车及乘用车销量下滑,且2018年起双双陷入负增长,其增长颓势未止,汽油车催化剂产品应用下游行业或“降温”。在此背景下,2020年,中自环保的汽油车产品销量仅为3.01万套,其募投项目规划产能却高达100万套/年,中自环保此次募投项目的新增产能或遇“消化”难题。

三、报告期内两度失血收现比不足1,资产负债率远超同行平均水平

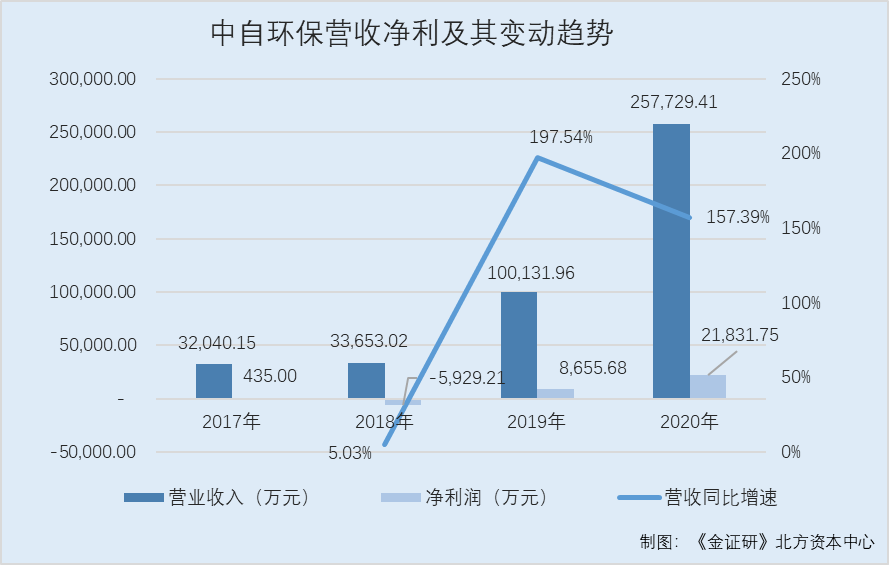

观其业绩表现,2018-2020年,中自环保的营收及净利虽然逐年增长,但其收现比两度不足1。

据首轮回复函,2017-2020年,中自环保的营业收入分别为3.2亿元、3.37亿元、10.01亿元、25.77亿元。同期,中自环保的净利润分别为435万元、-5,929.21万元、8,655.68万元、21,831.75万元。

根据《金证研》北方资本中心研究,2018-2020年,中自环保的营业收入同比增速分别为5.03%、197.54%、157.39%。

可以看出,2018年,中自环保为亏损状态,2019年扭亏为盈。2019-2020年,其营业收入同比增速均超150%。

而在中自环保2019-2020年业绩增长的背后,其收现比、净现比却不足1。

据签署日期为2020年12月18日的招股书,2017年,中自环保的经营活动现金流入小计为2.56亿元,经营活动产生的现金流量净额为32.78万元。

据首轮回复函,2018-2020年,中自环保的经营活动现金流入小计分别为2.92亿元、10.14亿元、17.56亿元,经营活动产生的现金流量净额分别为-5,853.74万元、1,040.96万元、-30,630.15万元。

根据《金证研》北方资本中心研究,2017-2020年,中自环保的收现比分别为0.8、0.87、1.01、0.68。2017年及2019年,其净现比分别为0.08、0.12,2018年及2020年,中自环保经营活动产生的现金流量净额均为负值。

显然,2017-2018年及2020年,中自环保的收现比均小于1,而2017年及2019年,中自环保净现比均小于1。且2018年及2020年,中自环保两度陷入“失血”状态。

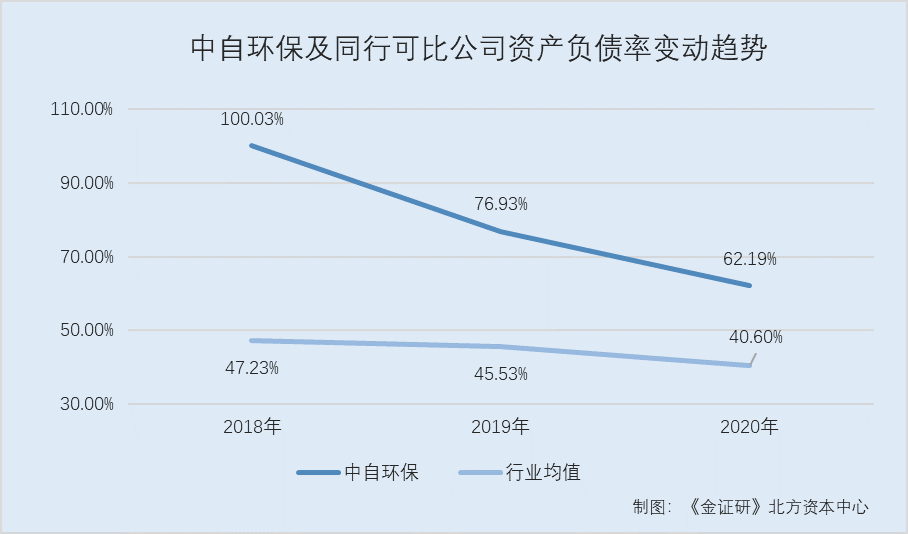

不仅如此,中自环保的资产负债率曾一度超100%,其或存偿债压力。

据招股书,中自环保的同行业可比上市公司分别为无锡威孚高科技集团股份有限公司(以下简称“威孚高科”)、贵研铂业股份有限公司(以下简称“贵研铂业”)、安徽艾可蓝环保股份有限公司(以下简称“艾可蓝”)、凯龙高科技股份有限公司(以下简称“凯龙高科”)。

据招股书,2018-2020年,凯龙高科的资产负债率分别为49.58%、52.3%、36.56%,威孚高科的资产负债率分别为21.25%、27.02%、31.28%,贵研铂业的资产负债率分别为62.28%、54.62%、61.82%,艾可蓝的资产负债率分别为55.81%、48.16%、32.75%。即同期,上述四家同行可比公司资产负债率均值分别为47.23%、45.53%、40.6%。

而2018-2020年,中自环保的资产负债率分别为100.03%、76.93%、62.19%。

报告期内,公司整体产销规模持续快速增长,尤其是贵金属的用量较大且采购结算以现款为主,资金需求大幅增长。除日常经营形成的经营性负债外,公司综合运用银行流动资金贷款(含订单融资)等多种措施,以满足公司日益增长的资金需求。报告期内,公司的负债总额呈现一定的波动,同时公司通过两轮股权融资有效充实权益资本,加上近一年一期良好的盈利状况,公司的资产负债率明显下降,偿债能力逐步增强。

报告期内,尽管其资产负债率呈下降趋势,但仍远高于同行平均水平,且其收现比两度不足1,曾两度“失血”严重,未来其将如何提高其抗风险能力?不得而知。

种种问题之下,中和环保此番上市或遇“绊马索”。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。