《金证研》南方资本中心 望山/作者 映蔚/风控

当前,新一轮科技和产业变革正在“重构”全球创新版图和经济结构。反观资本市场,科创板自开市以来,在发行、定价等一系列制度上进行了市场化改革的突破。4月16日,中国证监会对科创板《科创属性评价指引》作出修订,进一步明确了科创板坚守“硬科技”的定位,促进科创板市场高质量发展。同时,指引中的科创属性也是科创板赛道上众多参与者的“试金石”。

而此番上市背后,2020年才实现盈利的江苏金迪克生物技术股份有限公司(以下简称“金迪克”)的创新能力或遭拷问。2019年,金迪克四价流感疫苗产业化并上市销售,彼时其系在中国国内获得四价流感裂解疫苗批签发的两家企业之一,到了2020年,其在中国获批签发四价流感疫苗的企业中批签发量排名第三,被另外一家企业“后来居上”,市占率有所下滑,且随着行业“新进者”的加入,未来市场竞争或加剧。而回溯其核心产品研发历程,作为中国国内首家取得临床试验批件的四价流感疫苗研发企业,金迪克四价流感疫苗首发销售却被同行“截胡”。仅获得1项发明专利授权的金迪克,未来如何在行业竞争中“突围”?

一、净利润“转负为正”,毛利率低于同行平均水平

2020年,金迪克净利润及经营性净现金流“转负为正”的另一面,其销售毛利率却低于同行均值。

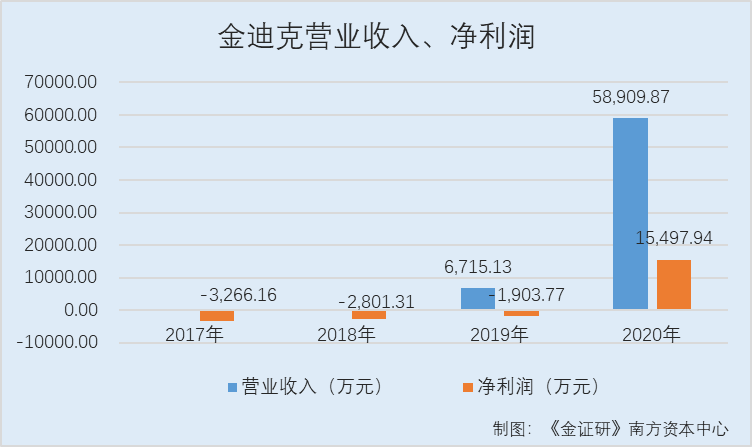

据签署日为2021年5月17日的招股书(以下简称“招股书”)及据签署日期2020年10月23日的招股书(以下简称“10月版招股书”),2017-2020年,金迪克营业收入分别为0元、0元、6,715.13万元、58,909.87万元,2020年营收同比增长777.27%。

2017-2020年,金迪克净利润分别为-3,266.16万元、-2,801.31万元、 -1,903.77万元、15,497.94万元。

2020年,金迪克净利润“转负为正”的同时,其经营性净现金流也“回正”。

据10月版招股书及招股书,2017-2020年,金迪克经营活动产生的现金流量净额分别为-3,323.81万元、-3,547.84万元、-5,404.82万元、10,945.55万元。

2017-2018年,金迪克尚处于产品研发阶段,研发投入较大且未有产品上市形成收入,故其经营活动现金净流量为负。2019年,金迪克四价流感疫苗开始上市销售,因按照行业惯例给予下游客户一定的账期,当年收入所产生的回款金额较少,故当年金迪克的经营活动现金净流量仍处于净流出状态。

可以看出,2020年,金迪克的业绩随着四价流感疫苗的上市有所改善。

但是,金迪克的销售毛利率在同行业可比公司中或并不占优势,2019-2020年,其销售毛利率低于同行业可比公司均值。

据招股书,金迪克是一家专注于人用疫苗研发、生产、销售的生物制药企业。

据东方财富Choice数据,2019-2020年,金迪克销售毛利率分别为84.37%、87.49%。

据招股书,金迪克同行业可比公司包括深圳康泰生物制品股份有限公司(以下简称“康泰生物”)、云南沃森生物技术股份有限公司(以下简称“沃森生物”)、成都康华生物制品股份有限公司(以下简称“康华生物”)、华兰生物疫苗股份有限公司(以下简称“华兰疫苗”)、辽宁成大生物股份有限公司(以下简称“成大生物”)、长春百克生物科技股份公司(以下简称“百克生物”)。

据东方财富Choice数据,2019-2020年,康泰生物销售毛利率分别为91.58%、89.99%,沃森生物销售毛利率分别为79.75%、86.4%,康华生物销售毛利率分别为94.17%、93.95%,华兰疫苗销售毛利率分别为84.65%、89.37%,成大生物销售毛利率分别为85.69%、86.25%,百克生物销售毛利率分别为90.38%、88.31%。

即2019-2020年,金迪克同行业可比公司销售毛利率均值分别为87.7%、89.05%,同期,金迪克销售毛利率低于同行业可比公司均值。

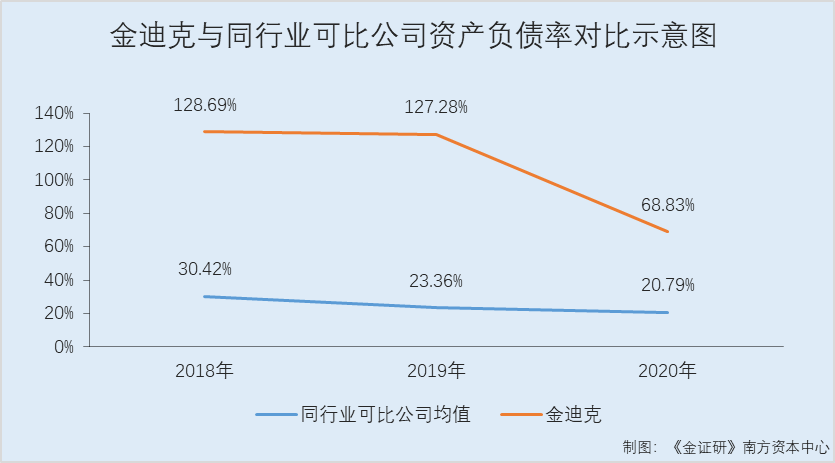

而对比同行业可比公司,金迪克的资产负债率高于同行均值。

据招股书,2018-2020年,金迪克资产负债率分别为128.69%、127.28%、68.83%。

对比同行业可比公司,据东方财富Choice数据,2018-2020年,康泰生物资产负债率分别为45.07%、30.32%、22.13%,沃森生物资产负债率分别为27.38%、19.26%、18.58%,康华生物资产负债率分别为24.35%、16.61%、8.07%,华兰疫苗资产负债率分别为35.17%、29.65%、40.05%,成大生物资产负债率分别为7.24%、8.32%、8.04%,百克生物资产负债率分别为43.31%、36.02%、27.86%。

即2018-2020年,金迪克同行业可比公司资产负债率均值分别为30.42% 、23.36%、20.79%。

也就是说,2018-2020年,金迪克的资产负债率远高于同行业可比公司均值。

其中,据招股书,2018-2020年,金迪克短期借款分别为3,000万元、5,691.13万元、29,674.75万元。2019-2020年,金迪克短期借款分别同比增长89.7%、421.42%。

对此,金迪克在招股书中称,公司自2008年设立后一直处于研发阶段,2019年四价流感疫苗产品于2019年11月才开始实现销售,但2018年至2019年,公司研发资金主要来源于借款,故资产负债率较高。而2020年,公司实施了“债转股”,同时其产品销售收入规模提升导致盈利水平增长,从而使当年资产负债率下降。

2019年其四价流感疫苗产品实现销售,2020年,金迪克才实现盈利。而近两年,其销售毛利率低于同行业可比公司均值水平的另一面,其偿债压力或高企,其资产负债率远高于同行业可比公司均值。

二、已上市销售产品仅1项,市场竞争加剧产品或遇“劲敌”

问题并未结束。报告期内,金迪克实现上市销售的产品仅四价流感病毒裂解疫苗1项,而该核心产品或面临竞争加剧的“窘境”。

据招股书,金迪克主要产品(含在研)包括针对预防流行性感冒、狂犬病、水痘、带状疱疹和肺炎疾病等5个适应症的10种人用疫苗产品。其中,金迪克仅有1个已上市产品,即四价流感病毒裂解疫苗。

据招股书,四价流感疫苗总计覆盖四种分型流感病毒株血凝素抗原的流感疫苗,药品名称包括四价流感病毒裂解疫苗、四价流感病毒亚单位疫苗等。

按产品构成分类,据招股书,2019-2020年,金迪克四价流感病毒裂解疫苗销售收入分别为6,709.47万元、58,909.87万元,占当年主营业务收入的比例均为100%。即2019-2020年,金迪克的主营业务收入均由四价流感病毒裂解疫苗“贡献”。

据招股书,金迪克主营业务中生产的四价流感病毒裂解疫苗产品属于疫苗类制品,即每批制品出厂上市或者进口时需进行强制性检验、审核,未通过批签发的产品,不得上市或进口。

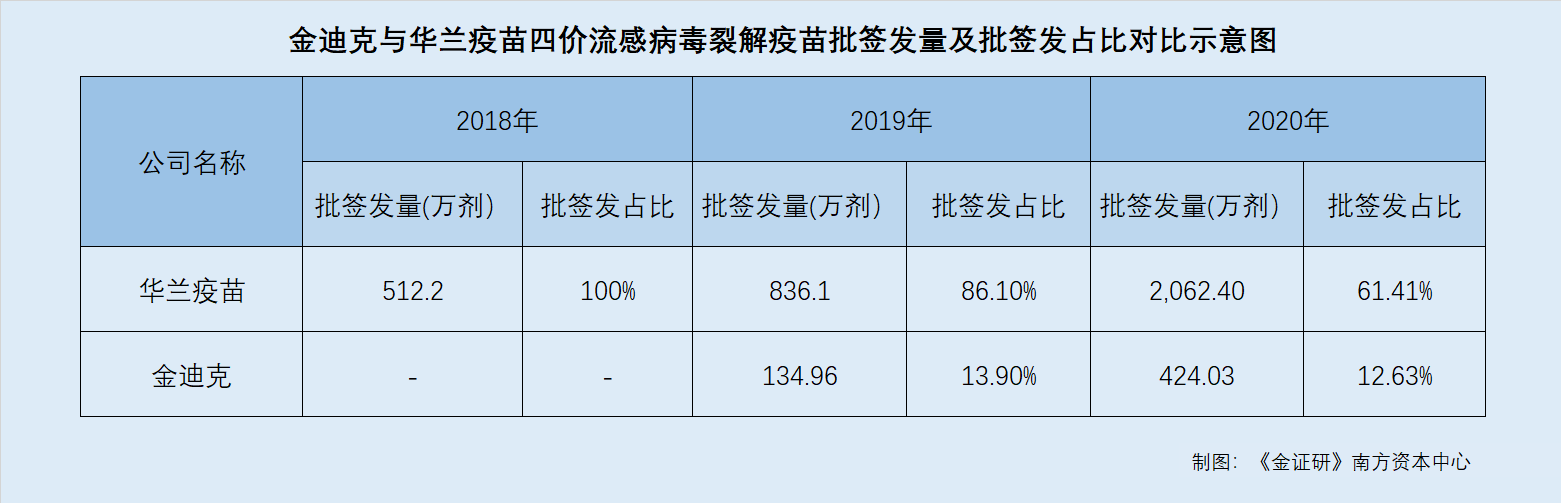

据招股书,2019-2020年,中国四价流感疫苗批签发量分别为971.05万剂、3,358.23万剂。

据招股书,2019-2020年,金迪克四价流感病毒裂解疫苗批签发量分别为134.96万剂、424.03万剂。

若市占率以企业四价流感病毒裂解疫苗批签发量占中国四价流感疫苗批签发量的比例表示,即2019-2020年,金迪克四价流感病毒裂解疫苗批签发量,占中国四价流感疫苗批签发量的比例分别为13.9%、12.63%,市占率略有下降。

事实上,早在2018年,金迪克的同行业可比公司华兰疫苗的四价流感病毒裂解疫苗,就已经在中国独家上市,成为2018年唯一一家获得四价流感病毒裂解疫苗批签发的企业。且近两年来,抢占了市场“先机”的华兰疫苗,其四价流感病毒裂解疫苗批签发量及市占率均远高于金迪克,金迪克的市场拓展或承压。

据华兰疫苗签署日为2021年3月30日的招股书(以下简称“华兰疫苗招股书”),2018年,华兰疫苗生产的四价流感病毒裂解疫苗在中国独家上市。2018-2019年,中国共有2家企业获得四价流感裂解疫苗批签发,其中2018年,仅有华兰疫苗获得批签发。

据华兰疫苗招股书,2018-2020年,华兰疫苗四价流感病毒裂解疫苗批签发量分别为512.2万剂、836.1万剂、2,062.4万剂,批签发占比分别为100%、86.1%、61.41%。

不难看出,2018-2020年,华兰疫苗在四价流感病毒裂解疫苗市场中,批签发占比虽逐年下滑,但2020年仍占据六成以上市场份额。其中,2019-2020年,华兰疫苗四价流感病毒裂解疫苗批签发量及批签发占比均远超金迪克,或成为金迪克“劲敌”。

而在此基础上,金迪克四价流感疫苗产品的采购单价却高于华兰疫苗,该现象也受到上交所的关注。

据二轮问询函回复,在大多数省份中,金迪克四价流感疫苗西林瓶剂型产品采购单价为125元/支。而华兰疫苗四价流感疫苗西林瓶剂型产品的采购单价则为108元/支、预充针剂型产品的采购单价为128元/支。上交所要求金迪克披露其流感疫苗单价高于华兰疫苗的原因,对金迪克相关产品竞争力的影响。

对此,金迪克回复称,公司在四价流感病毒裂解疫苗的制备生产过程中,采用经过优化的三步纯化工艺,使得产品质量具有优势,同时产品成本也略高。

对于上交所提出的“金迪克流感疫苗单价高于华兰疫苗对金迪克四价流感病毒裂解疫苗竞争力的影响”,金迪克回复称,公司在四价流感病毒裂解疫苗获批上市后,始终维持产品的相同定价未作调整。2019-2020年,金迪克销售四价流感疫苗实现收入分别为6,709.47万元、58,909.87万元,产品销售稳定增长。公司产品的实际销售业绩说明,产品单价较高的情况并未对公司产品的竞争力构成影响。

然而《金证研》南方资本中心研究发现,单从四价流感病毒裂解疫苗实现的销售业绩来说明其采购单价对产品竞争力的影响,是否有失偏颇?事实上,2020年,四价流感疫苗市场涌现多名“新玩家”。同年,金迪克的四价流感病毒裂解疫苗批签发占比均有所下滑。

据招股书及华兰疫苗招股书,截至2020年12月31日,中国国内获批签发四价流感病毒裂解疫苗的企业共有5家,包括华兰疫苗、金迪克、长春生物制品研究所有限责任公司(以下简称“长春所”)、北京科兴生物制品有限公司(以下简称“北京科兴”)、武汉生物制品研究所有限责任公司(以下简称“武汉所”)。其中,2020年,按批签发数量排名,依次是华兰疫苗、长春所、金迪克、北京科兴、武汉所;同年,该5家企业批签发数量分别为2,062.4万剂、502.4万剂、424.03万剂、366.5万剂、2.9万剂。

此外,截至2020年12月31日,中国四价流感疫苗产品已申报注册的生产厂家1家,正在进行临床III期试验的生产厂家共有5家。

需要指出的是,2018-2019年,长春所四价流感疫苗均未获得批签发。

可以看出,2019年,金迪克四价流感疫苗产业化并上市销售,彼时其系在中国国内获得四价流感裂解疫苗批签发的两家企业之一,到了2020年,其在中国获批签发四价流感疫苗的企业中批签发量排名第三,被长春所“后来居上”。在面临市场竞争“前有堵截,后有追兵”的情形之下,金迪克四价流感病毒裂解疫苗产品的市场竞争力如何?其销售如何破局?尚未可知。

三、核心产品首发销售被同行“截胡”,仅1项发明专利研发投入占比不及同行均值

此番上市,金迪克称其作为课题唯一的责任单位牵头承担了国家科技重大专项项目,符合科创属性要求。而截至2020年底,金迪克仅有1项发明专利。回溯其唯一上市销售的四价流感病毒裂解疫苗研发历程,从开始研发、临床试验申请取得批准等到产品首次通过批签发检检验九年间,作为中国国内首家取得临床试验批件的四价流感疫苗研发企业,金迪克四价流感疫苗首发上市却被同行华兰疫苗“抢占先机”。

据招股书,2014年6月-2016年12月,金迪克作为课题唯一的责任单位牵头承担了国家科技重大专项“重大新药创制”之“十二五”第四批课题“生物技术药物创新平台建设及裂解疫苗等产品开发”(编号:2014ZX09304315),并独立承担该课题中的一项子课题“新型四价流感病毒裂解疫苗的研制”。

且招股书显示,金迪克符合《科创属性评价指引(试行)》“科创属性评价标准二”其中的第三条相关规定,即“发行人独立或者牵头承担与主营业务和核心技术相关的‘国家重大科技专项’项目”。根据《上海证券交易所科创板企业发行上市申报及推荐暂行规定》第五条,金迪克为科技创新能力突出的企业,属于受鼓励和支持科创板发行上市的企业,符合科创属性要求。

而实际上,金迪克仅有1项发明专利授权。

据招股书,截至2020年12月31日,金迪克拥有11项专利授权,其中发明专利1项。

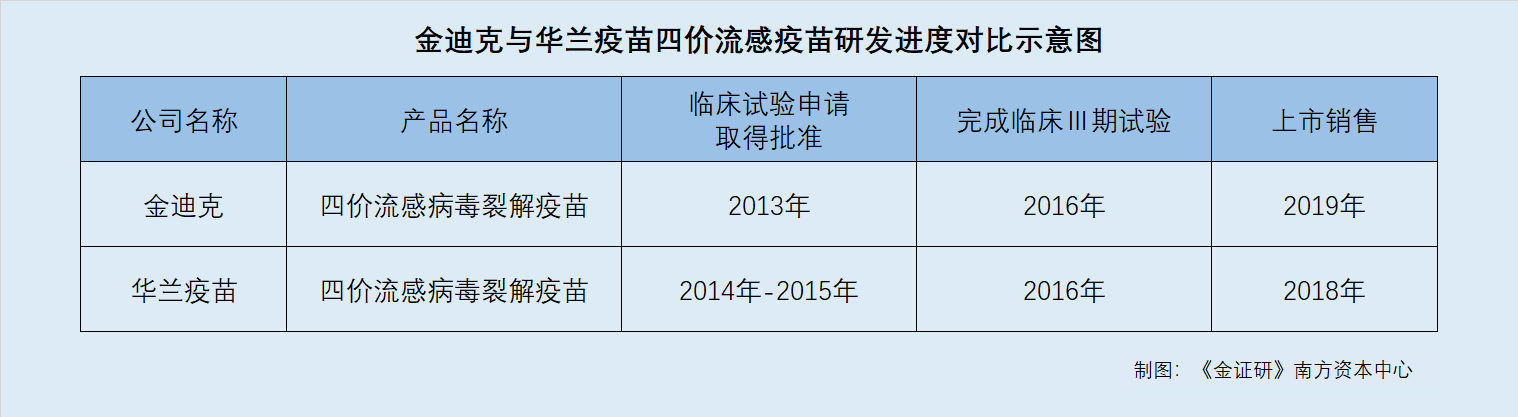

值得注意的是,金迪克唯一上市的疫苗产品,与竞争对手华兰疫苗相比,临床试验申请取得批准更早,但是产品上市销售时间更晚。

据招股书,2010年3月,金迪克开始研发四价流感病毒裂解疫苗;2013年6月,金迪克四价流感疫苗产品临床试验申请取得批准,成为中国国内首家取得临床试验批件的四价流感疫苗研发企业;2016年9月,金迪克四价流感疫苗产品完成临床Ⅲ期试验。

2019年5月,金迪克四价流感疫苗产品取得药品注册申请批准;同年6月,取得药品生产GMP认证,10月首次通过批签发检验。同年11月,金迪克四价流感疫苗产品开始上市销售。

据华兰生物工程股份有限公司(以下简称“华兰生物”)2020年年报及华兰疫苗招股书,华兰疫苗系华兰生物控股子公司。四价流感疫苗指四价流感病毒裂解疫苗。

据华兰生物2014年年报,2014年,华兰疫苗四价流感病毒裂解疫苗申报临床研究并被受理。

据华兰生物2015年年报,2015年,华兰疫苗四价流感病毒裂解疫苗取得药物临床试验批件,正在开展临床研究。

据华兰疫苗2016年年报,2016年,华兰疫苗研制的四价流感病毒裂解疫苗已完成Ⅲ期临床试验,目前正在准备申报文号。

据华兰疫苗2018年年报,2018年,华兰疫苗取得四价流感病毒裂解疫苗生产文号、新药证书及GMP证书,成为中国首家获准上市的企业。且截至2018年年末,华兰疫苗完成四价流感疫苗的批签发。

不难看出,华兰疫苗四价流感疫苗临床试验申请取得批准的时间晚于金迪克,但其四价流感疫苗产品早于金迪克上市销售。从临床试验申请取得批准,到上市销售,华兰疫苗四价流感疫苗“抢先”上市得以抢占先发市场,成为中国首家批准上市四价流感疫苗的企业。

不仅如此,金迪克的研发投入占比低于同行业均值。

据招股书,金迪克称,疫苗产品的研发难度较大,属于技术密集型行业。疫苗企业的核心技术是企业在行业内保持市场竞争力的重要支撑。

据招股书,2019年11月,金迪克四价流感病毒裂解疫苗首次实现上市销售,故2019年及以前的研发投入占营收比例或并不具备可比性。2020年,金迪克研发投入为2,853.31万元,占当年营业收入的比例为4.84%。

据康泰生物2020年年报,2020年,康泰生物研发投入为2.73亿元,占当年康泰生物营收比例为12.09%。

据沃森生物2020年年报,2020年,沃森生物研发投入为3.16亿元,占当年沃森生物营收比例为10.75%。

据康华生物2020年年报,2020年,康华生物研发投入为0.58亿元,占当年康华生物营收比例为5.61%。

据华兰疫苗招股书,2020年,华兰疫苗研发投入为1.11亿元,占当年其营收比例为4.57%。

据成大生物签署日2021年3月30日的招股书(以下简称“成大生物招股书”),2020年,成大生物研发投入为2.22亿元,占当年成大生物营收比例为11.14%。

据百克生物签署日2021年3月30日的招股书(以下简称“百克生物招股书”),2020年,百克生物研发投入为2.2亿元,占当年百克生物营收比例为15.26%。

即2020年,金迪克上述同行业可比公司研发投入占营收比例的平均值为9.9%,高于金迪克研发投入占营收比例。

除此之外,金迪克研发人员数量占比亦不及同行可比公司均值。

据招股书,截至2020年12月31日,金迪克共拥有研发技术人员37人,占员工总人数的比例为11.21%。

据康泰生物2020年年报,截至2020年12月31日,康泰生物研发人员数量为425人,研发人员数量占比为20.8%。

据沃森生物2020年年报,截至2020年12月31日,沃森生物研发人员数量为164人,研发人员数量占比为11.07%。

据康华生物2020年年报,截至2020年12月31日,康华生物研发人员数量为53人,研发人员数量占比为12.99%。

据华兰疫苗招股书,截至2020年12月31日,华兰疫苗技术研发人员数量为209人,占员工总人数比例为22.89%。

据成大生物招股书,截至2020年12月31日,成大生物研发人员数量为155人,占员工总人数比例为11.14%。

据百克生物招股书,截至2020年12月31日,百克生物研发人员数量为117人,占员工总人数比例为11.15%。

可以看出,截至2020年12月31日,金迪克同行业可比公司研发人员占比均值为15%,高于金迪克研发人员数量占比。

也就是说,金迪克2013年成为中国国内首家取得临床试验批件的四价流感疫苗研发企业,而研发历经九年时间后,2019年,其四价流感病毒裂解疫苗首次实现上市销售,而此前2018年,四价流感病毒裂解疫苗临床试验申请取得批准时间晚于金迪克的同行业可比公司华兰疫苗,却“抢滩”获得首发市场,令人唏嘘。且2020年,金迪克研发投入占比及研发人员数量占比均“落后”于同行均值,仅获得1项发明专利授权的金迪克,未来在行业的竞争中如何突出“重围”?尚未可知。

上述问题对于金迪克而言,或是冰山一角,产品单一的金迪克未来将何去何从?《金证研》南方资本中心将进一步研究。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。