《金证研》北方资本中心 陆北/作者 映蔚/风控

“金陵锁钥、江淮保障”,安徽省滁州市得名于滁河,其中南谯区被称为安徽省东向发展战略的“桥头堡”,位于苏皖两省交界处,东南隔江与南京市仅50公里,安徽超越环保科技股份有限公司(以下简称“超越环保”)便是坐落于此,其喊出“成为中国环保领域的优秀企业”的口号,向资本市场发起冲击。

作为固体废弃物中的一种,中国危险废物处理行业,尚处于危废处置能力供不应求、存在结构性失衡的状态,随着“新进者”的增加竞争格局或充满未知数。具体来看,2019年,中国治理固体废物项目完成投资“负增长”,且该行业的“玩家”数量在增长,超越环保或面临竞争加剧“窘境”。此外,九成主营业务收入来自安徽省的超越环保,在安徽省主要污染物排污强度均呈下降趋势的环境之下,其未来的成长空间或遭“挤压”。回溯历史,早在2016年,超越环保计划加大对固废综合利用项目的投资,但自2017年起,其综合利用业务收入及收入占比“停滞不前”,五年前布局的“蓝图”或成“空话”。

一、中国治理固体废物项目完成投资负增长,行业竞争加剧或挤压成长空间

危险废物处置和电子废物拆解是超越环保的主营业务,而超越环保所处的行业中,2019年,中国治理固体废物项目完成投资“负增长”,且该行业的“玩家”数量在增长,超越环保或面临竞争加剧“窘境”。

据签署日期为2021年3月30日的招股书(以下简称“招股书”),超越环保所属行业为危险废物处置和电子废物拆解细分子行业。

据招股书,超越环保主营业务为工业危废、医疗废物的处置和废弃家电拆解,其危废处置业务的服务对象所属行业主要为化工、电子及有色金属冶炼等。超越环保上游客户产生危废数量的波动直接影响其业务量及市场议价能力,进而使超越环保的经营业绩出现波动甚至下滑的风险。

且招股书显示,电子废物拆解补贴款是电子废物拆解业务的重要组成部分,如没有电子废物拆解补贴,拆解产物销售收入较难覆盖采购和拆解成本,因此,若未来单位补贴下降,会对超越环保电子废物拆解业务产生一定影响。

而2019年,中国工业污染治理完成投资、治理固体废物项目完成投资均现“负增长”。

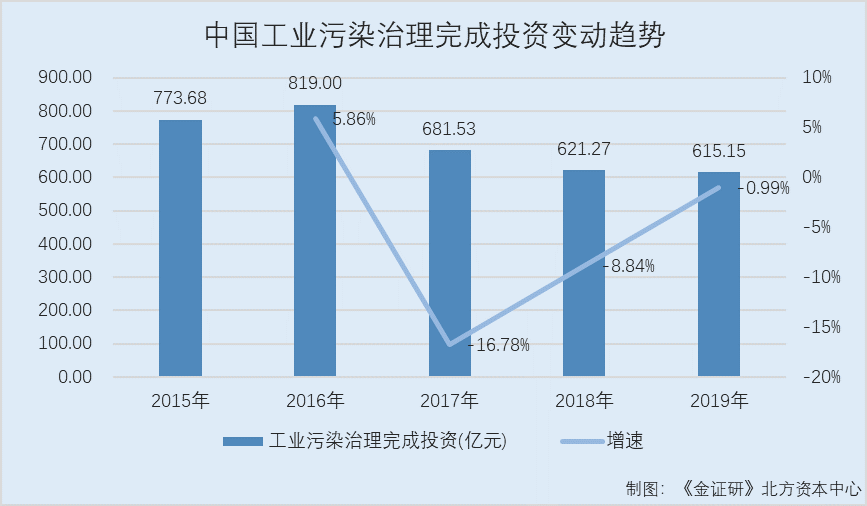

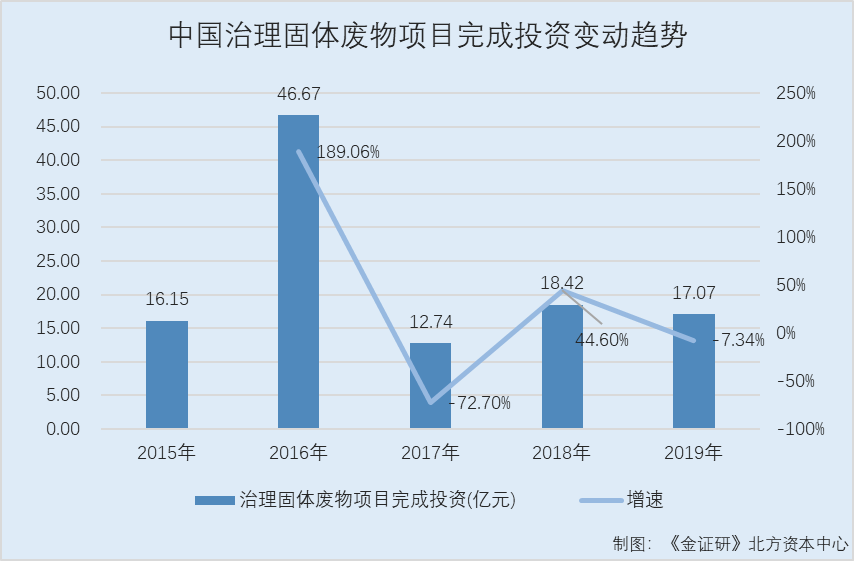

据国家统计局数据,2015-2019年,中国工业污染治理完成投资分别为773.68亿元、819亿元、681.53亿元、621.27亿元、615.15亿元。同期,中国治理固体废物项目完成投资分别为16.15亿元、46.67亿元、12.74亿元、18.42亿元、17.07亿元。

根据《金证研》北方资本中心研究,2016-2019年,中国工业污染治理完成投资分别同比增长5.86%、-16.78%、-8.84%、-0.99%。同期,中国治理固体废物项目完成投资分别同比增长189.06%、-72.7%、44.6%、-7.34%。

那么,中国工业污染治理完成投资连续三年负增长,是否意味着工业污染治理取得一些成效?未来政策环境是否将进一步向危险废物处置企业倾斜?不得而知。且2019年,中国治理固体废物项目完成投资也现负增长。

而该行业赛道上的“选手”却不断增加,市场竞争或日趋激烈。

据国家统计局公开信息,工业企业数包括独立核算法人工业企业和附营工业生产单位,独立核算法人工业企业指从事生产经营活动的单位。

据国家统计局数据,2015-2019年,中国废弃资源综合利用业私营工业企业单位数分别为824个、865个、879个、977个、1,258个;2016-2019年分别同比增长4.98%、1.62%、11.15%、28.76%。

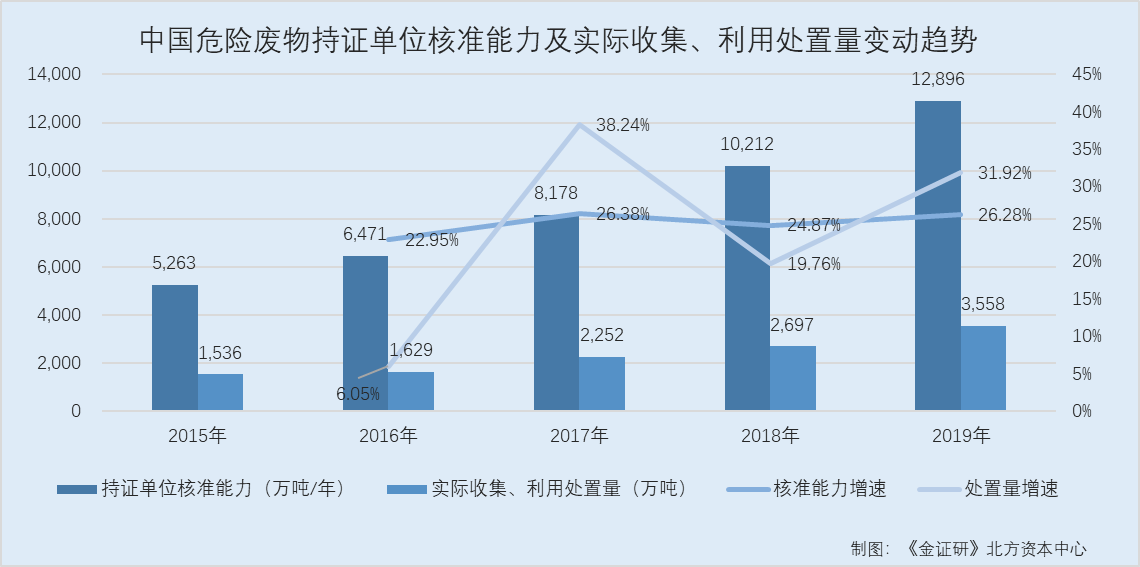

据生态环境部数据,2015-2019年,中国危险废物持证单位核准能力分别为5,263万吨/年、6,471万吨/年、8,178万吨/年、10,212万吨/年、12,896万吨/年。同期,中国危险废物实际收集、利用处置量分别为1,536万吨、1,629万吨、2,252万吨、2,697万吨、3,558万吨。

根据《金证研》北方资本中心研究,2016-2019年,中国危险废物持证单位核准能力分别同比增长22.95%、26.38%、24.87%、26.28%。同期,中国危险废物实际收集、利用处置量分别同比增长6.05%、38.24%、19.76%、31.92%。

据生态环境部数据,2016-2019年,中国工业危险废物产生量分别为5,219.5万吨、6,581.3万吨、7,470万吨、8,126万吨。同期,中国工业危险废物综合利用处置量分别为4,317.2万吨、5,972.7万吨、6,788.5万吨、7,539.3万吨。

即2016-2019年,中国工业危险废物综合利用处置量占中国工业危险废物产生量的比例分别为82.71%、90.75%、90.88%、92.78%。

一方面,进入工业危险废物综合利用行业的企业逐年增加,另一方面,中国正在推行工业绿色生产,减少危险废物的产生。

据工信部,国办发〔2018〕128号文件,《国务院办公厅关于印发“无废城市”建设试点工作方案的通知》,指导地方开展“无废城市”建设试点工作中,主要任务包括“实施工业绿色生产,推动大宗工业固体废物贮存处置总量趋零增长”、“开展绿色设计和绿色供应链建设,促进固体废物减量和循环利用”、“健全标准体系,推动大宗工业固体废物资源化利用”、“严格控制增量,逐步解决工业固体废物历史遗留问题”等。

由上述情形可见,超越环保所在的危险废物治理行业,近年来,中国工业污染治理完成投资负增长,且2019年中国治理固体废物项目完成投资也陷入负增长。且随着工业绿色生产的推进,固体废物未来或将减量和循环利用,未来下游市场增量或有所放缓,加之行业内的企业数量不断增加,超越环保未来是否面临市场竞争加剧的情况?不得而知。

二、来自安徽省的收入占比增至九成,安徽省主要污染物排污强度下降

而企业的发展离不开所处行业环境的影响。从2017年12月起,安徽省基本不允许危废跨省转入,且2020年超越环保来自安徽省的收入占比增至九成。且2007-2017年十年间,安徽省产业结构调整成效显著,主要污染物排污强度均呈下降趋势,超越环保的未来的成长能力或受拷问。

据招股书,中国的危险废物一般采用集中处置和就近处置的原则。

而2020年,超越环保销售额超九成收入来源于安徽省。

据2021年1月10日签署的招股书(以下简称“1月招股书”)及招股书,按地区分类,2017-2020年,超越环保在安徽省内的收入金额分别为1.86亿元、2.16亿元、2.82亿元,占同期主营业务收入的比例分别为63.63%、78.18%、83.92%、91.77%。

且招股书显示,2018年以来,超越环保在安徽省内的收入占比逐年提高,主要由于2017年11月,安徽省环保厅发布了《安徽省环保厅关于进一步加强危险废物环境监督管理的通知》(皖环发[2017]166号)的规定,实务中从2017年12月起安徽省基本不允许危废跨省转入。超越环保集中开拓安徽省内客户,收入及占比均有大幅提升所致

换言之,由于安徽省的危废环境监管政策的变化,超越环保的市场区域性或增强。

除此之外,安徽产生的工业危险废物在中国排第20位,其颁发危险废物许可证数量排第11位。

据招股书,超越环保的同行业可比公司分别为东江环保股份有限公司(以下简称“东江环保”)、格林美股份有限公司、中再资源环境股份有限公司、镇江新区固废处置股份有限公司(以下简称“镇江固废”)、启迪环境科技发展股份有限公司、杭州大地海洋环保股份有限公司、华新绿源环保股份有限公司、广东飞南资源利用股份有限公司。上述8家同行业可比公司分别位于广东、广东、陕西、江苏、湖北、浙江、北京、广东。

且招股书显示,镇江固废主营业务为危废填埋业务,东江环保的工业废物处置板块与超越环保的危废处置业务性质类似,但工业废物不完全是危险废物,也包括普通工业废物。因此,上述两家公司与超越环保危废处置业务可比性较高。

即超越环保的同行业可比公司主要集中在广东,其中危废处置业务可比性较高的同行分别位于广东、江苏。

据生态环境部发布的《2020年全国大中城市固体废物污染环境防治年报》,2019年,中国各省(区、市)大、中城市的工业危险废物产生量排在前三位的省是山东、江苏、浙江。前十名城市产生的工业危险废物总量为1,409.6万吨,占全部信息发布城市产生总量的31.3%。

根据《金证研》北方中心研究,2019年,浙江、江苏、山东、广东、安徽产生的工业危险废物总量分别排在中国的第3位、第2位、第1位、第4位、第20位。

据生态环境部发布的《2020年全国大中城市固体废物污染环境防治年报》,截至2019年底,中国各省(区、市)颁发的危险废物(含医疗废物)许可证共4,195份。

根据《金证研》北方中心研究,浙江、江苏、山东、广东、安徽颁发危险废物(含医疗废物)许可证数量分别排在中国的第3位、第1位、第2位、第5位、第11位。

也就是说,2019年,安徽省产生的工业危险废物总量排在中国的第20位,而其两家危废处置业务可比性较高位于广东、江苏的同行,产生的工业危险废物总量位列前五,而超越环保颁发的危险废物(含医疗废物)许可证排在中国的第11位,或可表明,安徽省的工业危险废物产量不及同行,其下游市场容量的优势或不明显,但安徽省省内被颁发经营许可证的企业数量则比工业危险废物总量排名靠前,由此从侧面或反映安徽省省内的工业危险废物处置行业或竞争加剧。

而另一方面,安徽省产业结构调整成效显著,主要污染物排污强度均呈下降趋势。

据安徽省统计局2020年发布了《安徽省第二次全国污染源普查公报》,2017年,与2007年第一次普查相比,在安徽省全省工业源普查对象数量增长96.8%的前提下,工业源主要污染物排放量大幅下降、污染治理能力明显提升、产业结构调整成效显著。安徽省工业企业万元工业主要污染物排污强度均呈下降趋势,下降幅度77.1%至96.4%,重点行业产能集中度提高,主要污染物排放量大幅下降。

由上述情形可见,对比其两家危废处置业务可比性较高位于广东、江苏的同行东江环保、镇江固废,九成主营业务收入来自安徽省的超越环保,在安徽省近十年污染治理能力明显提升、产业结构调整成效显著、主要污染物排污强度均呈下降趋势的环境之下,超越环保未来的成长空间或遭“挤压”。

三、综合利用业务收入及收入占比“停滞不前”,五年前布局“蓝图”或成空话

回溯历史,2016年,固废的综合利用项目是超越环保五年发展规划环保业务板块的核心,超越环保计划加大对固废综合利用项目的投资。但2017-2020年,超越环保来自综合利用的收入,占工业危险废物处置收入的比例不足5%,其五年前的计划或成“空话”。

据超越环保官网2016年2月4日发布的公开信息,固废的综合利用项目是超越环保五年发展规划环保业务板块的核心,超越环保将继续加大对固废综合利用这一利国利民利企业项目的投资力度。

据招股书,“资源化处置”综合利用即通过萃取、电解等方法回收利用具备回收价值的危险废物。

据1月招股书及招股书,2017-2020年,危废处置业务是超越环保主要收入来源,其收入分别为1.05亿元、1.67亿元、1.78亿元、2.56亿元,占当期主营业务收入比重分别为62.04%、70.11%、68.82%、83.22%。

其中,2017-2020年,超越环保工业危险废物处置收入金额分别为9,725.67万元、15,676.64万元、16,768.1万元、24,484.73万元,占当期主营业务收入的比重分别为57.64%、65.95%、65%、79.61%。

而超越环保的工业危险废物处置方式包括焚烧、填埋、物化、综合利用、暂存。

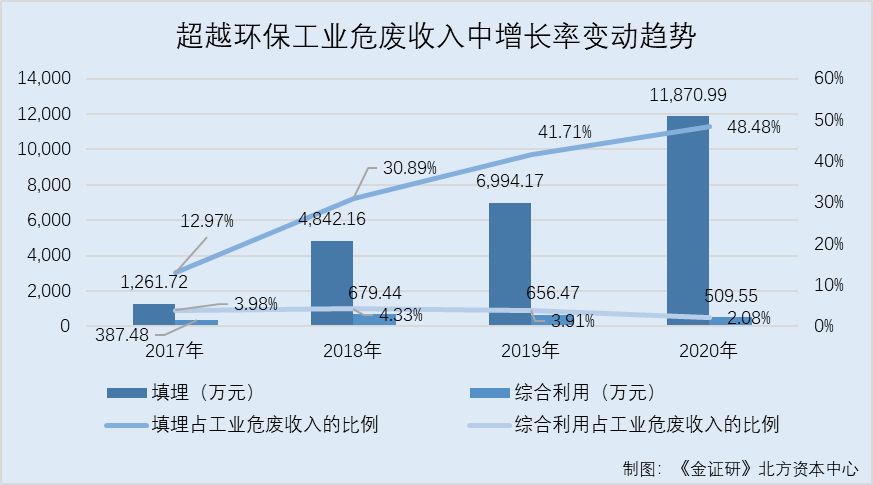

其中,2017-2020年,超越环保来自填埋的收入分别为1,261.72万元、4,842.16万元、6,994.17万元、11,870.99万元;2018-2020年,超越环保填埋收入分别同比增长283.77%、44.44%、69.73%。

2017-2020年,超越环保来自综合利用的收入分别为387.48万元、679.44万元、656.47万元、509.55万元;2018-2020年,超越环保综合利用收入分别同比增长75.35%、-3.38、-22.38%。

根据《金证研》北方资本中心研究,2017-2020年,超越环保填埋收入占工业危险废物处置收入的比例分别为12.97%、30.89%、41.71%、48.48%,其综合利用收入占工业危险废物处置收入的比例分别为3.98%、4.33%、3.91%、2.08%。

据招股书,危险废物处置企业无需支付采购成本,直接向产废单位回收危险废物,并收取处置费,通过焚烧、填埋、物化和综合利用等方式,对危险废物进行减量化、无害化和资源化处置,除部分综合利用产物可以再行销售外,危险废物处置一般不产生销售产物。

这意味着,2017-2020年,超越环保来自填埋的收入占工业危险废物处置收入的比例逐年上升,自2018年起,其来自综合利用的收入占工业危险废物处置收入的比例逐年下降。而其2016年便提出“继续加大对固废综合利用的投资力度”,为何其综合利用收入收入增速建近两年下降,且收入占比也在逐年缩小?

此外,同综合利用相比,填埋资质具备稀缺性。

据招股书,填埋作为最主要的危险废物处置方式之一,可以处置的危险废物种类较多,市场需求较大,且填埋资质具备稀缺性。超越环保的填埋处置能力具有稀缺性。

据招股书,截至2020年12月30日,超越环保公在运填埋场总库容约27万立方米,报告期内,即2018-2020年,填埋量在填埋场总库容中的占比分别为5.52%、7.1%、13.54%,所耗库容2018年显著提高。

据招股书,2015年11月20日,超越环保举行固废填埋场项目开工建设奠基仪式。超越环保固废填埋项目总占地100亩,规划固废填埋能力为6万吨/年,总服务年限12年。

据招股书,危险废物填埋场选址条件较为严格,由当地政府统一规划后,再由企业提供填埋项目的环境影响评价审批和工业项目审批、核准文件,申请并获取该等土地,开展后续建设和运营工作。填埋业务土地的获取需符合当地政府统一规划并报省级人民政府审批,可能存在无法持续获取填埋业务土地的风险。

也就是说,危险废物填埋业务的土地获取条件严格,填埋资质具备稀缺性,随着填埋业务的发展,超越环保的填埋场总库容也在减少,且总服务年限为12年,同时危废填埋业务土地获取受到当地政府的管控,超越环保填埋业务的未来成长能力如何?尚未可知。

滴水石穿,非一日之功。面对上述种种问题,超越环保此次上市能否顺利拿到资本市场的“入场券”?

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。