《金证研》南方资本中心 望山/作者 沐灵 映蔚 洪力/风控

2019年7月,中联云港数据科技股份有限公司(以下简称“中联数据”)向上交所报送科创板上市申请文件,彼时,中联数据的实控人为周康、李凯、董岩。“戏剧性”的是,3个多月后,中联数据向上交所申请“撤材料”,终止上市。而后时隔不到一年时间,中联数据“改道”创业板,再次向资本市场发起冲击。

前次中联数据冲击科创板紧急“刹车”,背后原因涉及前实控人李凯“出走”,李凯因与另外两名实控人经营发展理念产生分歧而“分道扬镳”。“凑巧”的是,中联数据原副总经理刘东海或“追随”李凯“跳槽”到李凯控制的公司,而李凯控制的多家公司中,两家公司均与中联数据存在业务竞争,令人唏嘘。

而另一方面,近年来,中联数据净利润增速坐“过山车”,净现比连续三年不及1,IDC服务业务毛利率或低于同行均值,持续盈利能力存疑。此外,中联数据两版招股书“催生”多处财务数据矛盾,信披质量或遭“拷问”。

一、净利润增速坐“过山车”,IDC服务业务毛利率或低于同行均值

2017-2019年,中联数据净利润增速坐“过山车”,净资产收益率逐年下滑。

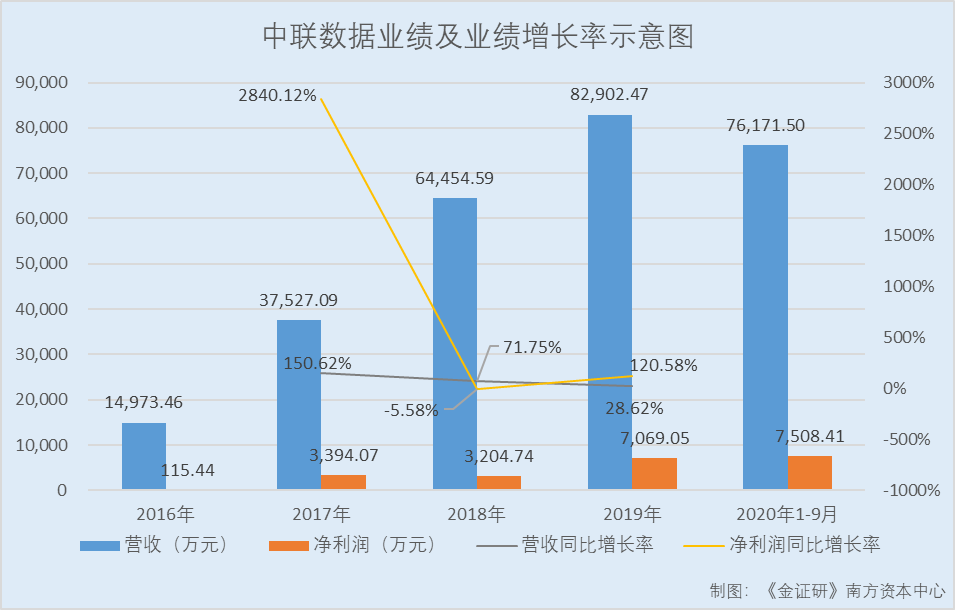

据2019年6月30日签署的招股书(以下简称“2019年招股书”)及2021年3月3日签署的招股书(以下简称“招股书”),2016-2019年及2020年1-9月,中联数据营业收入分别为1.5亿元、3.75亿元、6.45亿元、8.29亿元、7.62亿元,2017-2019年分别同比增长150.62%、71.75%、28.62%。

2016-2019年及2020年1-9月,中联数据净利润分别为115.44万元、3,394.07万元、3,204.74万元、7,069.05万元、7,508.41万元,2017-2019年分别同比增长2,840.12%、-5.58%、120.58%。

据2019年招股书及招股书,2016-2019年及2020年1-9月,中联数据扣除非经常性损益后的加权平均净资产收益率分别为-21.44%、104.21%、63.44%、22.22%、17.76%。

不仅如此,中联数据净现比已连续三年不足1。

据招股书,2017-2019年,中联数据经营活动产生的现金流量净额分别为2,001.66万元、1,690.76万元、2,328.61万元。即同期,中联数据的净现比分别为0.59、0.53、0.33。

毛利率是一家公司经营获利的重要基础,然而中联数据在IDC服务业务的毛利率低于同行业可比公司。

据招股书,2017-2019年,中联数据按服务类型分类的主营业务分为IDC服务、IP地址服务、通信服务。其中同期,IDC服务收入占主营业务收入的比例分别为89.69%、93.48%、91.7%;IP地址服务收入占主营业务收入的比例分别为6.01%、2.59%、5.16%;通信服务收入占主营业务收入的比例分别4.3%、3.94%、3.14%。

即IDC服务为中联数据主营业务最主要收入来源。

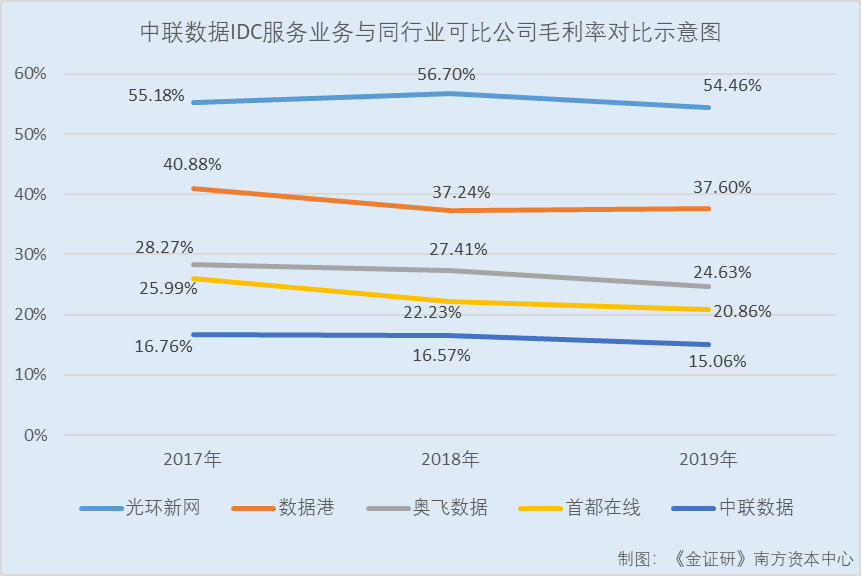

而据招股书,2017-2019年及2020年1-9月,中联数据IDC服务业务毛利率分别为16.76%、16.57%、15.06%、16.93%。

与此同时,中联数据IDC服务业务的毛利率,在同行可比公司中“垫底”。

据招股书,中联数据的同行业可比公司为北京光环新网科技股份有限公司(以下简称“光环新网”)、GDS Holdings Limited(美股上市公司,股票代码“GDS”,以下简称“万国数据”)、21Vianet Group, Inc(美股上市公司,股票代码VNET,以下简称“世纪互联”)、上海数据港股份有限公司(以下简称“数据港”)、广东奥飞数据科技股份有限公司(以下简称“奥飞数据”)、北京首都在线科技股份有限公司(以下简称“首都在线”)。

据光环新网2017-2019年年度报告,2017-2019年,光环新网IDC及其增值服务毛利率分别为55.18%、56.7%、54.46%。

据数据港2017-2019年年度报告,2017-2019年,数据港IDC服务业毛利率分别为40.88%、37.24%、37.6%。

据奥飞数据2017-2019年年度报告,2017-2019年,奥飞数据IDC服务毛利率分别为28.27%、27.41%、24.63%。

据首都在线签署日期为2020年6月17日的招股书,2017-2019年,首都在线IDC服务毛利率分别为25.99%、22.23%、20.86%。

而同行业可比公司万国数据与世纪互联并未具体披露IDC服务业务毛利率。

可以看出,2017-2019年,中联数据净利润增速坐“过山车”,平均净资产收益率逐年下滑。同时,其净现比连续三年低于1,主营业务毛利率或处于同行业可比公司低位,盈利能力或“打上问号”。

二、前实控人“携”高管出走,“摇身一变”或成竞争对手

企业发展过程中,经营发展理念出现分歧并不少见。然而,中联数据2019年“闯关”科创板之际,其前实控人之一李凯,却与中联数据“分道扬镳”不到一个月后,中联数据终止上市。

据2019年招股书及上交所公开信息,2014年,周康、董岩、李凯三人共同出资成立中联数据,2019年7月,中联数据向上交所报送科创板上市申请材料。截至2019年6月30日,实控人周康、李凯、董岩分别持有中联数据31.55%、12.75%、10.92%。

据招股书,2019年10月15日,李凯辞去中联数据董事、副总经理职务,并拟转让其直接持有的中联数据全部股份。2020年4月,李凯将其直接持有中联数据的12.75%股权,以7.18元/股的价格转让给周康、董岩、宁波红杉悦盛股权投资合伙企业、上海鼎莫投资管理中心(有限合伙)。

需要指出的是,中联数据系2018年12月21日由有限责任公司整体变更为股份有限公司,根据《公司法》的规定,李凯作为中联数据的发起人,其持有的发行人股份一年内不得转让。

受此影响,2019年10月31日,中联数据申请撤回上市申请文件,上交所决定终止其首次公开发行股票并在科创板上市的审核。

对此,中联数据解释称,由于经营理念的分歧,李凯决定从中联数据离职,自行创业。

据招股书,中联数据表示,李凯辞职并转让中联数据股权的主要原因系,李凯与周康、董岩两人逐渐就中联数据经营发展理念产生了一定分歧。

据招股书,中联数据自成立之初至现阶段主要经营模式为,以客户实际需求为导向通过租赁进行的数据中心运营,2019年逐步新增了投资+租赁模式、合作共建模式运营数据中心,进而继续根据客户需求开拓自建模式运营数据中心。而李凯主张应注重与地方政府合作进行IDC资源的整合开发,以地方政府的资源能力为导向进行数据中心项目选址开发,以此进入自建数据中心的重资产投资。

另一方面,李凯与周康、董岩在业务拓展地域方面也存在一定差距。由于中联数据以客户需求为导向,其主要客户为大型互联网客户,该类客户主要集中于一线城市。而李凯认为一线城市数据中心资源较为紧张,应注重对二、三线城市资源进行开发,主张中联数据业务应由集中在北京及周边区域快速拓展至全国。

由此,李凯决定转让其直接持有的中联数据股份,并在退出中联数据后按照其自身的经营理念自行创业。

作为发起人股东兼实控人之一的李凯,在中联数据上市的“紧要关头”离职,不到一个月,中联数据主动申请“撤材料”,令人唏嘘。

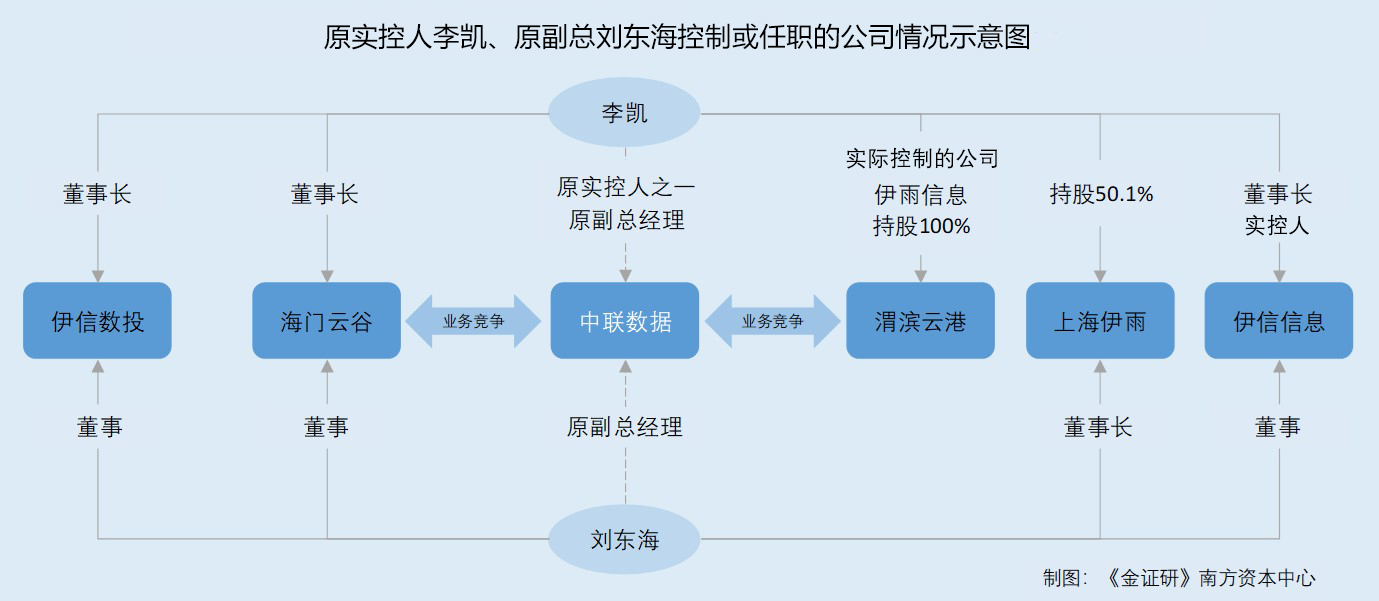

但是,《金证研》南方资本中心研究发现,李凯离职后于多家公司担任要职,且其控制的两家公司均与中联数据存在业务竞争。

据招股书及公开信息,截至2021年3月3日,原实控人李凯从中联数据离职后,在多家公司任职,其中包括在北京伊信信息技术服务有限公司(以下简称“伊信信息”)担任董事长,任职变更时间为2020年4月22日,同时李凯是伊信信息实际控制人,伊信信息成立于2019年3月21日;李凯系成立于2020年7月13日的伊信数投信息产业发展有限公司(以下简称“伊信数投”)的实控人,间接持股比例100%,且在伊信数投担任董事长的职务;李凯控制的伊信信息对南通海门云谷大数据有限公司(以下简称“海门云谷”)持股99%,且李凯在海门云谷担任董事长的职位,海门云谷成立于2019年11月1日。

另外,李凯通过伊信信息,对成立于2019年12月16日的上海伊雨信息技术服务有限公司(以下简称“上海伊雨”)持股50.1%;同时系陕西渭滨云港数据技术有限公司(以下简称“渭滨云港”)的实控人。

而招股书显示,渭滨云港与海门云谷同样从事数据中心的投资和建设业务,与中联数据存在业务竞争。

值得关注的是,随着李凯的离职,中联数据昔日高管“出走”,或“追随”李凯至其控制公司任职。

据招股书,2019年3月,中联数据聘任刘东海为副总经理;2019年10月,中联数据副总经理李凯、副总经理刘东海辞职。

而在离职的变动前,刘东海协助李凯管理中联数据资源发展部相关工作。

此后,中联数据原副总经理刘东海“跳槽”到李凯控制的多家公司。

据招股书及公开信息,刘东海在伊信信息、伊信数投、海门云谷均担任董事的职务,在上海伊雨担任董事长的职务。其中,变更记录显示,2020年4月22日,伊信信息新增刘东海为董事长;伊信数投、海门云谷、上海伊雨的成立时间,均在刘东海从中联数据离职后。

上述情形表明,由于两人离职时间均在2019年10月,原实控人之一李凯与中联数据“分道扬镳”后,中联数据原副总经理刘东海或“追随”李凯“跳槽”到李凯控制的多家公司。而李凯控制的公司中,其中两家公司与中联数据存在业务竞争,其中对中联数据的影响几何?尚未可知。

三、两版招股书财务数据频频“变脸”,信披质量或“打折”

财务信息能够真实地反映企业的现金的流向、经营的成果以及整体的财务状况。反观中联数据新旧招股书,财务数据多处存在“出入”。

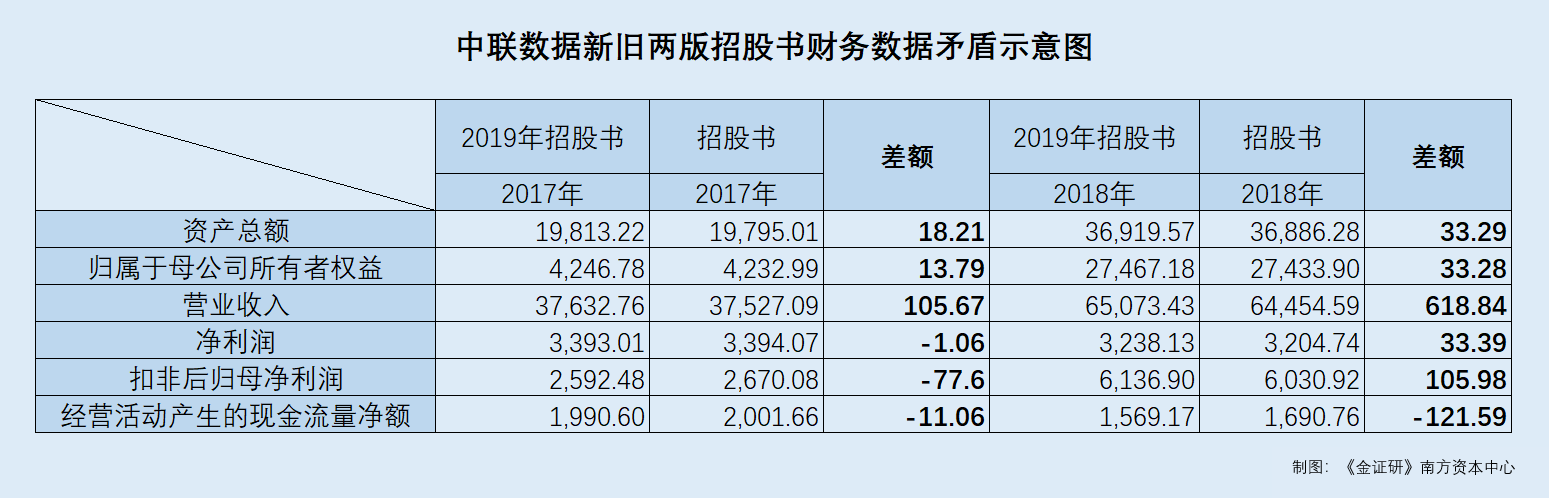

据2019年招股书,2017-2018年,中联数据资产总额分别为19,813.22万元、36,919.57万元;而据招股书,同期,中联数据资产总额分别为19,795.01万元、36,886.28万元。

即与2019年招股书相比,招股书的资产总额分别少了18.21万元、33.29万元。

据2019年招股书,2017-2018年,中联数据归属于母公司所有者权益分别为4,246.78万元、27,467.18万元;而据招股书,同期,中联数据归属于母公司所有者权益分别为4,232.99万元、27,433.9万元。

即招股书披露的归属于母公司所有者权益,比2019年招股书数据分别少了13.79万元、33.28万元。

据2019年招股书,2017-2018年,中联数据营业收入分别为37,632.76万元、65,073.43万元;而据招股书,同期,中联数据营业收入分别为37,527.09万元、64,454.59万元。

即招股书披露的营业收入,比2019年招股书数据分别少了105.67万元、618.84万元。

据2019年招股书,2017-2018年,中联数据净利润分别为3,393.01万元、3,238.13万元;而据招股书,同期,中联数据净利润分别为3,394.07万元、3,204.74万元。

即招股书披露的净利润,比2019年招股书数据分别多出1.06万元、少了33.39万元。

据2019年招股书,2017-2018年,中联数据扣非后归母净利润分别为2,592.48万元、6,136.9万元;而据招股书,同期,中联数据扣非后归母净利润分别为2,670.08万元、6,030.92万元。

相较于2019年招股书,招股书披露的扣非后归母净利润分别多出77.6万元、少了105.98万元。

据2019年招股书,2017-2018年,中联数据经营活动产生的现金流量净额分别为1,990.6万元、1,569.17万元;而据招股书,同期,中联数据经营活动产生的现金流量净额分别为2,001.66万元、1,690.76万元。

即招股书披露的经营活动产生的现金流量净额,比2019年招股书披露的数据数据分别多出11.06万元、121.59万元。

可以看出,对比两版招股书,2017-2018年,中联数据主要财务数据及财务指标存在多起“前后不一”的情况。

需要指出的是,两版招股书合并范围及会计政策变更,或未对上述财务数据“矛盾”造成影响。

据签署日为2019年9月25日的《关于中联云港数据科技股份有限公司首次公开发行股票并在科创板上市申请文件的审核问询函的回复》及招股书,2017-2018年,中联数据合并报表范围一致。

据2019年招股书及招股书,两版招股书重要会计政策和会计估计的变更,或并未对新旧两版招股书财务数据“打架”造成影响。

也就是说,中联数据新旧两版招股书多项财务数据“变脸”,信披质量如何?或该“打上问号”。

“转场闯关”的中联数据,此番能否成功叩开资本市场的“大门”?或待时间给出答案。《金证研》南方资本中心将继续保持关注。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。