《金证研》北方资本中心 白泽/作者 沐灵 映蔚 洪力/风控

虽然中国是全球最大的集成电路需求市场,但国内需求主要通过进口满足,特别是对价值较高的高端芯片进口依赖仍较大,且行业在产量和质量上的“天平”上难以齐头并进。而无锡力芯微电子股份有限公司(以下简称“力芯微”)难“独善其身”,或面临诸多挑战。

值得注意的是,力芯微前五大客户销售收入占比逾八成,客户集中度高企,且“畸高”于同行水平。观其下游情况,力芯微的下游领域手机行业中,近年来全球及中国的智能手机出货量却连续下跌,其成长能力或承压。此外,为了补充其在 AC/DC的产品线及研发能力,力芯微收购了一家子公司,而标的在被收购前后业绩表现并不“理想”,至今仍亏损未止。

一、客户集中度“畸高”,下游手机行业出货量负增长成长能力或承压

近年来,力芯微业绩增速表现“亮眼”,客户集中度却“高企”。

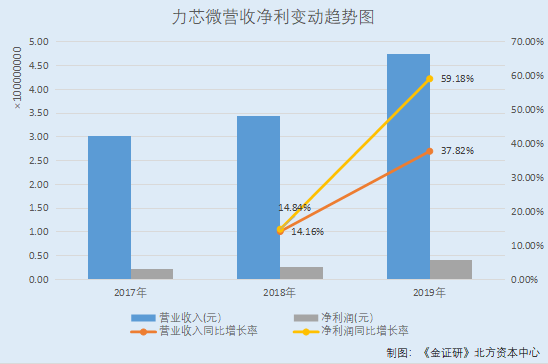

据签署日为2021年2月22日的招股书(以下简称“招股书”),2017-2019年及2020年1-9月,力芯微营业收入分别为3.02亿元、3.44亿元、4.75亿元、4.13亿元,净利润分别为2,210.23万元、2,538.18万元、4,040.25万元、5,365.66万元。

2018-2019年,力芯微营业收入分别同比增长14.16%、37.82%,净利润分别同比增长14.84%、59.18%。

然而,在力芯微“亮眼”的业绩背后,力芯微的客户集中度问题,同样值得关注。

据招股书,力芯微称下游手机、可穿戴设备等领域高度集中的市场格局使其客户集中度较高。

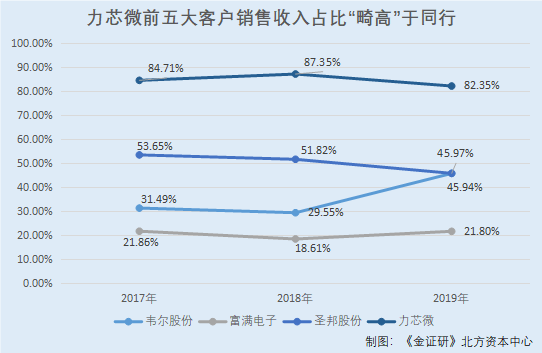

据招股书,2017-2019年及2020年1-9月,力芯微前五大客户的销售占比分别为84.71%、87.35%、82.35%及79.81%,其中对Samsung Electronics(以下简称“三星电子”)的销售占比分别为71.78%、73.56%、59.24%、48.68%。

据招股书,上海韦尔半导体股份有限公司(以下简称“韦尔股份”)、圣邦微电子(北京)股份有限公司(以下简称“圣邦股份”)、深圳市富满电子集团股份有限公司(以下简称“富满电子”)均为力芯微的同行业可比公司。

据东方财富Choice数据,2017-2019年,韦尔股份前五大客户的销售占比分别为31.49%、29.55%、45.94%;富满电子前五大客户的销售占比分别为21.86%、18.61%、21.8%;圣邦股份前五大客户销售占比分别为53.65%、51.82%、45.97%。

也就是说,力芯微的前五大客户销售收入占比,高于同行业可比上市公司,其客户集中度或“畸高”于同行。

客户集中度高于同行的同时,力芯微产品的主要下游市场或“遇冷”。

据招股书,力芯微专注于模拟芯片的研发及销售,产品主要应用于手机、可穿戴设备等消费电子领域。

招股书显示,2017-2019年及2020年1-9月,力芯微对第一大客户三星电子销售金额占营业收入的比例分别为71.78%、73.56%、59.24%、48.68%。力芯微向三星电子供应的应用领域为手机、可穿戴设备等。

据力芯微首次公开发行股票并在科创板上市申请文件的审核问询函的回复(以下简称“问询函回复”),力芯微向三星、小米、LG、传音、闻泰、龙旗、华勤等品牌供应产品的应用领域均包括手机。

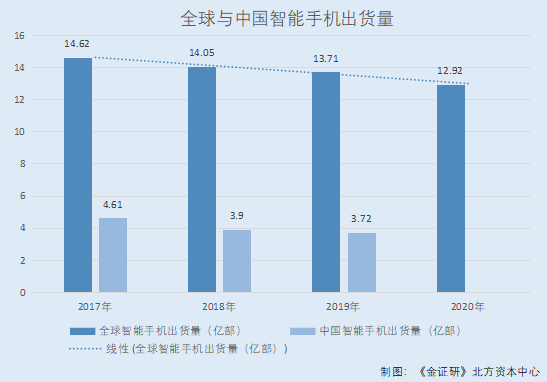

而近年来,全球智能手机的出货量却出现连续下滑。

据招股书援引自IDC数据,2017-2019年,全球智能手机出货量分别为14.62亿部、14.05亿部、13.71亿部。据IDC数据,2020年,全球智能手机出货量为12.92亿部,同比下滑5.9%。

据中国信通院数据,2017-2019年,中国智能手机出货量分别为4.61亿部、3.9亿部、3.72亿部。2018-2019年,中国智能手机出货量同比下降15.5%、4.7%。

显然,近年来全球范围内的智能手机出货量出现下滑,而中国智能手机出货量也在逐年下降。下游智能手机行业连续多年出货量下滑,力芯微或难“独善其身”。

在此基础上,力芯微的电源转换芯片品种或不及同行平均水平。

据招股书,力芯微主营业务收入主要来源于电源管理芯片的销售。2017-2019年及2020年1-9月,力芯微的电源管理芯片的销售收入分别为2.78亿元、3.21亿元、4.29亿元、3.62亿元,占当期主营业务收入的比例分别为92.64%、93.6%、90.59%、87.84%。

据招股书,力芯微的电源管理芯片主要分为三大类,分别是电源转换芯片、电源防护芯片、显示驱动电路。而电源转换芯片主要产品为LDO和充电管理芯片。其中,LDO指Low dropout regulator,低压差线性稳压器,是一种电源转换芯片。此外,DC/DC、AC/DC也都属于电源转换芯片。其中,LDO还细分为小电流通用LDO、高压宽输入范围LDO、低噪声高性能LDO、大电流LDO。

据力芯微官网,其产品中心中的电池转换及保护IDC分类下,LDO产品有14种、高压LDO有5种、多路LDO有3种,共22种。DC-DC转换器产品共4种、锂电池充电管理芯片共3种。

据圣邦股份官网,圣邦股份的LDO产品有三大类共16种、DC-DC转换器产品有八大类共56种、锂电池充电管理芯片共7种。

据富满电子官网,富满电子的DC-DC转换器共16种。

据韦尔股份官网,韦尔股份的DC-DC转换器产品有三大类共15种、LDO产品共37种、锂电池充电管理芯片共2种。

除客户集中度或“畸高”于同行外,一方面,力芯微的下游领域手机行业中,近年来全球及中国的智能手机出货量却连续下跌。力芯微下游需求收紧,其成长能力或承压。

二、收购标的矽瑞微业绩表现不“给力”,陷入亏损“窘境”

2018年,力芯微为布局AC/DC业务收购的标的矽瑞微,而被收购前后,该标的亏损未止。

回顾2016年,力芯微拟募资开发AC/DC系列产品。

据2016年7月8日签署的招股书(以下简称“2016年版招股书”),力芯微拟募资3.17亿元分别用于电源管理芯片开发及产业化项目、智能接口芯片开发及产业化项目、研发中心建设项目。其中,电源管理芯片开发及产业化项目拟使用募集资金1.37亿元。

据2016年版招股书,“电源管理芯片开发及产业化项目”拟实施电源管理类芯片的开发及产业化,力芯微根据模拟集成电路高效率、低功耗、小封装、高抗干扰能力的发展趋势,针对负载开关系列、线性稳压器系列、DC/DC开关稳压器系列、AC/DC系列、POC系列、充电电路系列、电源检测电路及复位电路系列、LED背光系列等在内的电源管理类芯片进行升级开发。该项目建设期为36个月。

据2016年版招股书,DC/DC开关稳压器系列、AC/DC系列等是该项目的主要产品。其中,DC/DC开关稳压器系列主要应用于高功率和高效率系统中,其关键性能是高效率和低辐射,在应用中发热极低,满足客户的能源指标要求,同时开发具有低噪声的射频方向应用的电源稳压器电路,拟采用0.18um BCD工艺。AC/DC系列主要性能参数是工作电压高,器件耐压>700V,同时保持高效率,满足欧盟绿色能源能耗标准,提供安全可靠的高压产品,失效率和安全是这类产品的技术核心,拟采用0.35um 700V BCD工艺。

而力芯微官网显示,截至2021年3月31日,其电源转换及保护IC分类下,力芯微的转换类芯片中有三种DC-DC,且并未见AC-DC芯片的“踪影”。

据招股书,力芯微表示,其受研发团队的精力限制,2018年之前在AC/DC中投入的研发力量较少,有意通过外延式并购加强在AC/DC方面的布局。为加强在AC/DC产品线上的布局,力芯微于2018年末以612.79万元收购了在AC/DC的研发上有一定的技术积累的无锡矽瑞微电子股份有限公司(以下简称“矽瑞微”)45.39%股权,并通过一致行动协议控制5.45%股权对应的表决权,实现对矽瑞微的控制。

这意味着,前次募投项目包括AC/DC系列在内的电源管理类芯片进行升级开发,距离其前次募投项目过去已逾4年,力芯微官网上并未见AC/DC芯片的“踪影”,通过“电源管理芯片开发及产业化项目”,AC/DC芯片是否已经投产?不得而知。

2018年,力芯微通过收购矽瑞微来加强在AC/DC产品线上的布局。而被收购前,标的矽瑞微业绩表现并不“给力”。

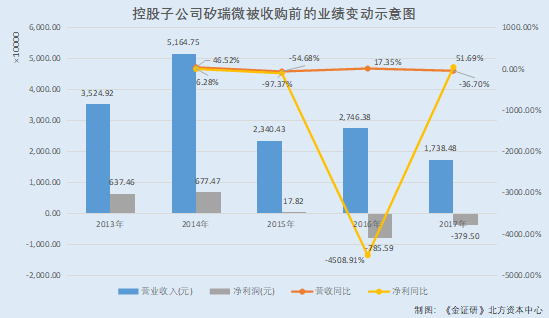

据东方财富Choice数据,2013-2017年,矽瑞微的营业收入分别为3,524.92万元、5,164.75万元、2,340.43万元、2,746.38万元、1,738.48万元,净利润分别为637.46万元、677.47万元、17.82万元、-785.59万元、-379.5万元。

2014-2017年,矽瑞微的营业收入分别同比增长46.52%、-54.68%、17.35%、-36.7%,净利润分别同比增长6.28%、-97.37%、-4,508.91%、51.69%。

而被收购后,标的矽瑞微亏损未止。

2018-2019年2020年1-9月,矽瑞微的营业收入分别为1,082.89万元、802.99万元、488.13万元,净利润分别为-311.31万元、-72.1万元、-263.51万元。

对此,力芯微表示,被收购的矽瑞微与力芯微重组前的业务具有高度相关性,有利于补充其在 AC/DC的产品线及研发能力。而被收购前后,矽瑞微的业绩表现或并不乐观,且被收购前后均陷入亏损的状态,令人唏嘘。

在奔赴上市之路,未来力芯微能否实现华丽转身?

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。