《金证研》沪深资本组 云野/作者 清和 映蔚 洪力/风控

目前,中国已成为全球最大的锌锰电池生产基地,但中国品牌在国际上知名度并不高,出口电池大多以贴牌销售为主。从长远看,没有自己的品牌,或将对行业的持续稳定发展带来“瓶颈”。而以贴牌生产模式为主要经营模式的浙江野马电池股份有限公司(以下简称“野马电池”)未来能否突出重围?

回顾身后,野马电池营收连续两年负增长,且其研发费用率低于同行均值。在其资产负债率走低、无长短期借款的情形之下,野马电池花10.97亿元购买理财产品,且三年合计分红1.2亿元,其募资“补血”合理性存疑。与此同时,野马电池仍与昔日关联方共用或不对外“租赁”的通讯地址,资产独立性存疑;除此之外,野马电池披露的购销数据与客户、供应商所披露数据“对不上”,其撑起上千万元采购额的供应商或为“零人”公司,异象丛生之下,野马电池的交易数据真实性存疑。

一、营收“开倒车”,研发费用率“落后”于行业均值

近年来,野马电池营业收入“开倒车”;2019年,其净利润增速放缓,且六成净利润或系由出口退税“贡献”。

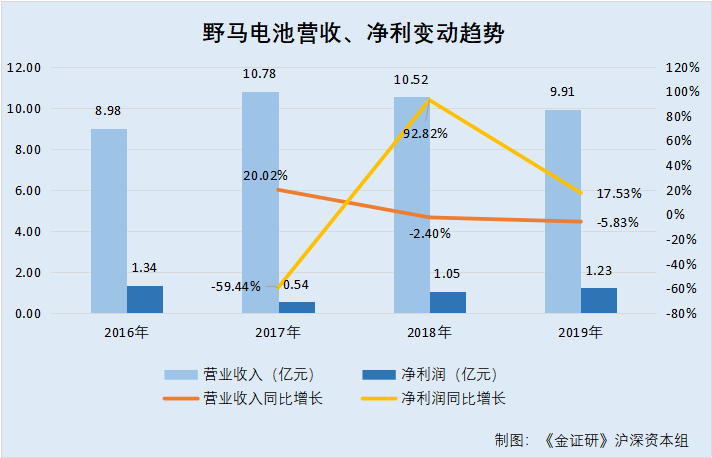

据签署日为2020年5月28日的招股书(以下简称“招股书”)、签署日为2019年6月18日的招股书(以下简称“2019年招股书”),2016-2019年,野马电池的营业收入分别为8.98亿元、10.78亿元、10.52亿元、9.91亿元,2017-2019年分别同比增长20.02%、-2.4%、-5.83%。

2016-2019年,野马电池的净利润分别为1.34亿元、0.54亿元、1.05亿元、1.23亿元,2017-2019年分别同比增长-59.44%、92.82%、17.53%。

据招股书,野马电池主要从事锌锰电池的研发、生产和销售,主要产品包括碱性电池和碳性电池,产品广泛应用于家用电器、电动玩具、智能家居用品、家用医疗健康电子仪器、新型消费电子、无线安防设备、户外电子设备、无线通讯设备、应急照明等多个领域。

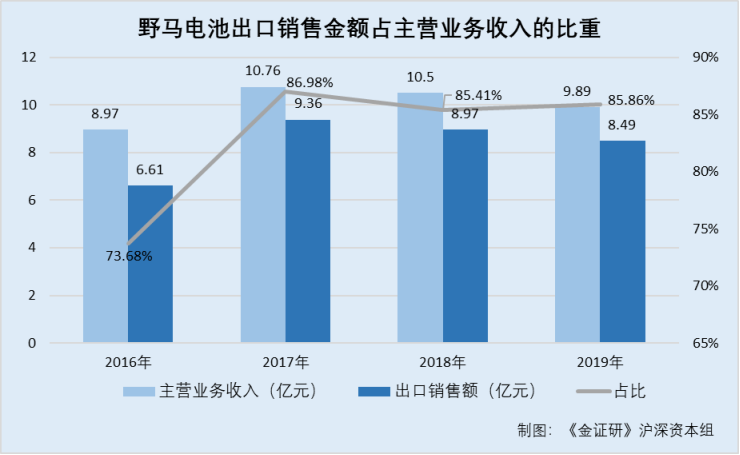

据招股书及2019年招股书,2016-2019年,野马电池的主营业务收入分别为8.97亿元、10.76亿元、10.5亿元、9.89亿元,同期出口销售额分别为6.61亿元、9.36亿元、8.97亿元、8.49亿元,占当期主营业务收入的比重分别为73.68%、86.98%、85.41%、85.86%。

可见,野马电池主营业务收入主要来源于境外。

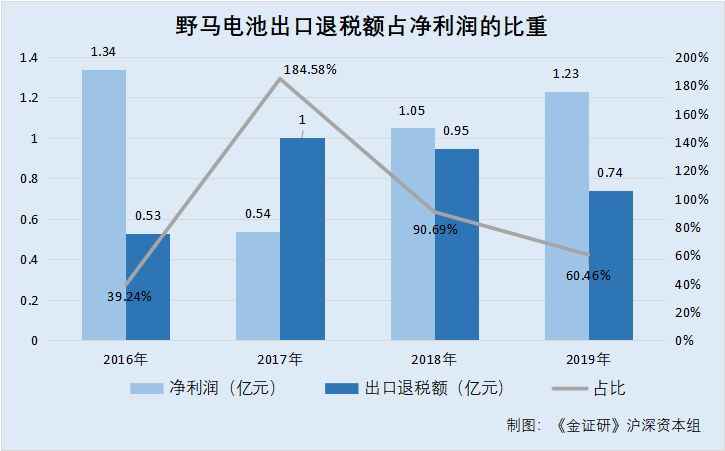

值得一提的是,近年来,野马电池净利润或对出口退税构成“依赖”。

据招股书、2019年招股书,2016-2019年,野马电池享受的出口退税金额分别为0.53亿元、1亿元、0.95亿元、0.74亿元,占当期净利润的比重分别为39.24%、184.58%、90.69%、60.46%。

也就是说,2017-2019年,野马电池出口退税金额占净利润的比例均超过六成,2017年甚至高达184.58%。

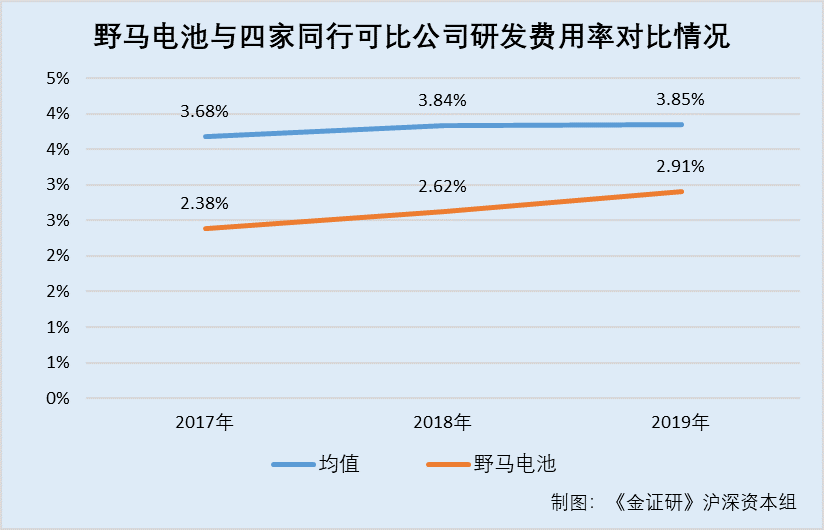

与此同时,野马电池的研发费用率或在同行业可比公司“垫底”,其未来如何在未来的竞争中“脱颖而出”?是个未知数。

据招股书,2017-2019年,野马电池的研发费用分别为2,570.5万元、2,758.73万元、2,882.34万元;同期,研发费用率分别为2.38%、2.62%、2.91%。

反观同行,2017-2019年,四川长虹新能源科技股份有限公司(以下简称“长虹能源”)的研发费用率分别为3.98%、3.99%、4.38%;广东力王新能源股份有限公司(以下简称“力王股份”)的研发费用率分别为4.27%、4.39%、3.94%;宁波亚锦电子科技股份有限公司(以下简称“亚锦科技”)的研发费用率分别为3.04%、3.19%、3.37%。

此外,据浙江恒威电池股份有限公司(以下简称“恒威电池”)招股书,其将野马电池、长虹能源、力王股份、亚锦科技作为同行业可比公司。同期,恒威电池的研发费用率分别为3.44%、3.77%、3.72%。

2017-2019年,上述4家同行业可比公司的研发费用率均值分别为3.68%、3.84%、3.85%。可见,野马电池研发费用率不及同行平均水平。

除了业绩表现不“给力”,野马电池“不差钱”反募资“补血”的问题,也值得关注。

二、花10亿元“闲钱”买理财产品,边分红边募资“补血”

本次上市,野马电池拟募集1.23亿元用于补充流动资金项目。而事实上,野马电池或“不差钱”,其募资“补血”合理性存疑。

据招股书,野马电池拟使用募集资金5.58亿元,分别用于“年产6.1亿只碱性锌锰电池扩建及技改项目”、“研发检测中心及智能制造中心项目”、“智慧工厂信息化建设项目”、“补充流动资金”四个项目。

其中“补充流动资金”项目拟使用募集资金1.23亿元。

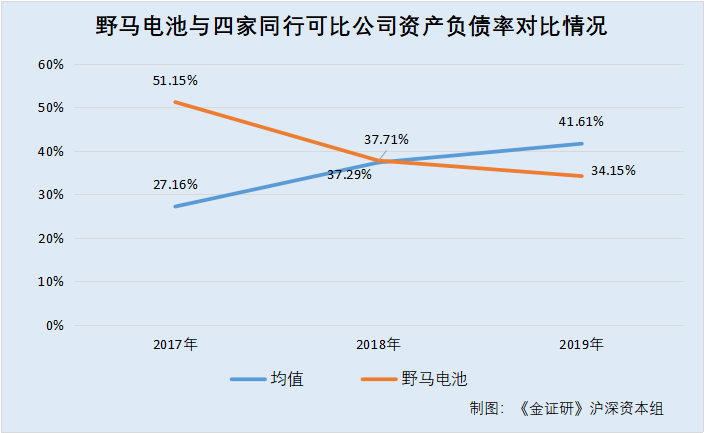

据东方财富Choice数据,2017-2019年,野马电池的资产负债率分别为51.15%、37.71%、34.15%,呈逐年走低态势。

对比同行,2017-2019年,长虹能源的资产负债率分别为44.42%、55.96%、53.89%;力王股份的资产负债率分别为37.08%、37.79%、35.09%;亚锦科技的资产负债率分别为14.38%、44.01%、63.17%;恒威电池的资产负债率分别为12.77%、11.39%、14.28%。

同期,上述同行业可比公司资产负债率均值分别为27.16%、37.29%、41.61%,逐年走高。2019年,野马电池资产负债率低于同行均值。

从负债构成看,2017-2019年,野马电池的短期借款分别为980万元、0元、0元。同期,野马电池无长期借款及一年内到期的非流动负债。

2017-2019年,野马电池的财务费用分别为1,894.62万元、-828.14万元、-369.21万元。

其中,野马电池的利息费用分别为43.38万元、5.6万元、0元;利息收入分别为43.51万元、52.14万元、41.87万元。

显然,近三年来,野马电池利息收入均高于同期利息费用。

2017-2019年,野马电池的经营活动产生的现金流量净额分别为1.2亿元、0.73亿元、1.95亿元。

2017-2019年,野马电池的货币资金分别为1.3亿元、0.58亿元、0.48亿元。同期,期末现金及现金等价物余额分别为1.01亿元、0.36亿元、0.31亿元。

这意味着,近年来野马电池现金流及货币资金均保持充足,或能覆盖短期借款。

不仅如此,野马电池存在“大手笔”购买理财产品的情形。

2017-2019年,野马电池购买理财产品的金额分别为11,850万元、71,900万元、109,690万元。2019年,野马电池还存在67.45万元的期货投资。

同期,野马电池投资支付的现金合计分别为11,850万元、71,900万元、109,757.45万元。

需要指出的是,近三年野马电池还进行了三次分红,合计上亿元。

2017-2019年,野马科技的现金分红分别为4,790万元、367.4万元、6,800万元。三年合计分红1.2亿元。

不仅如此,野马电池未分配利润逐年上升。

2017-2019年,野马电池的未分配利润分别为0.59亿元、1.52亿元、1.9亿元。

此番上市,野马电池拟募集资金5.58亿元,其中1.23亿元用于“补血”,而实际上野马电池资产负债率走低,且货币资金及现金等价物相对充裕,“大手笔”购买理财产品且连续三年进行分红。由此可见,野马电池或“不差钱”,其募资“补血”合理性或该“打上问号”。。

三、与昔日关联方地址重合,“经营混淆”或侵蚀独立性

实际上,野马电池与曾经的关联方“共用”通讯地址,或存在经营混淆的“异象”。

据招股书,余元康、陈恩乐、陈一军、余谷峰、陈科军、余谷涌六人为野马电池共同控制人。

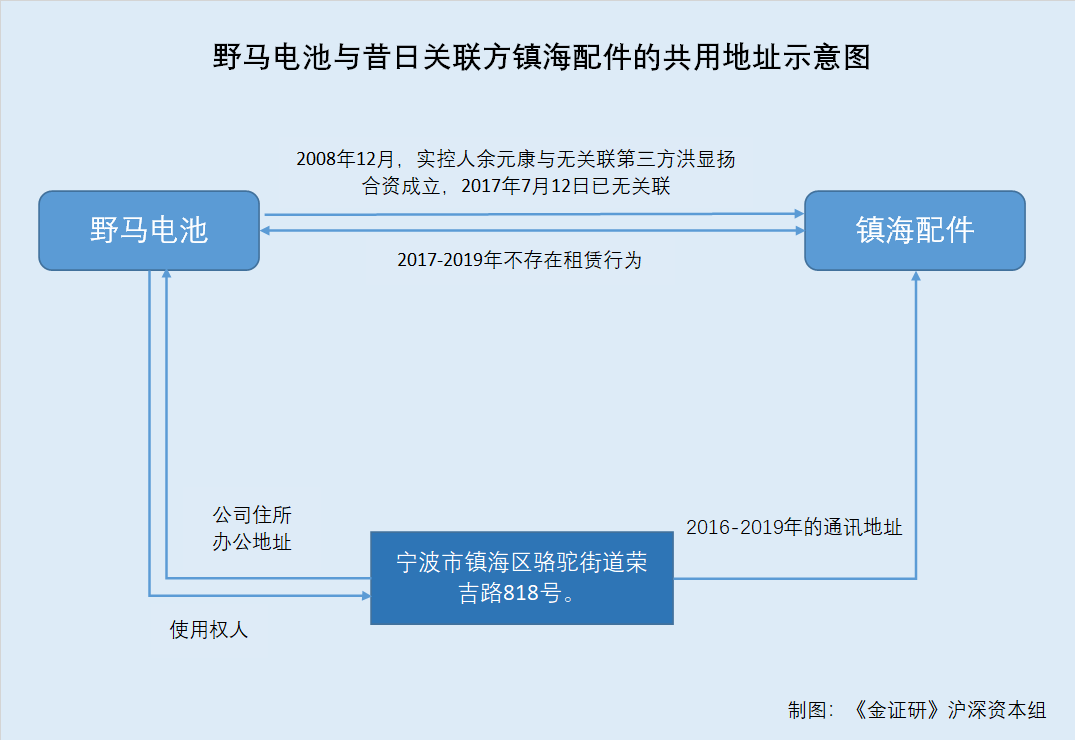

2008年12月,余元康、洪显扬共同出资设立宁波市镇海野马电池配件有限公司(以下简称“镇海配件”),其中余元康出资25万元,持股比例50%;洪显扬出资25万元,持股比例50%。

2017年7月12日,余元康将所持镇海配件50%股权全部转让给无关联第三方洪显扬。

也就是说,镇海配件是野马电池曾经的关联方。

关于镇海配件股权转让,野马电池称是余元康和洪显扬共同协商的结果,是真实转让,受让方支付了相应对价取得了股权,不存在代持情形,目前,镇海配件与野马电池无业务、资金往来,不存在关联交易非关联化情形。

据市场监督管理局数据,2016-2019年,野马电池的通信地址为浙江省宁波市镇海区骆驼街道荣吉路818号。

据市场监督管理局数据,2016-2019年,镇海配件的通信地址同样系浙江省宁波市镇海区骆驼街道荣吉路818号。

也就是说,2016-2017年,镇海配件作为关联方,曾与野马电池或共用企业通讯地址。而2018-2019年,镇海配件虽已不是野马电池的关联方,但其通讯地址并未发生改变,仍处于与野马电池共用状态。

且招股书显示,截至招股书签署日期2020年5月28日,浙江省宁波市镇海区骆驼街道荣吉路818号是野马电池的公司住所、办公地址。

据2019年招股书,截至2019年6月18日,野马电池共拥有24项房屋所有权,其中8项房屋所有权的坐落于镇海区骆驼街道荣吉路818号。此外,野马电池拥有18宗土地使用权,其中镇海区骆驼街道荣吉路818号的土地权证编号为甬国用(2015)第0602474号,终止日期为2063年12月24日,使用权人为浙江野马电池有限公司(野马电池前身)。

据招股书,截至2020年5月28日,野马电池共拥有18项房屋所有权,其中浙(2019)宁波市镇海不动产权第(0058163)号一项房屋所有权坐落于镇海区骆驼街道荣吉路818号。此外,野马电池共拥有18宗土地使用权,其中一宗土地坐落于镇海区骆驼街道荣吉路818号,终止日期为2063年12月24日,使用权人为野马电池。

此外,招股书并未披露上述土地及房屋存在对外租赁情形。且野马电池称目前双方无业务、资金往来。

由上述情形或表明,自2017年7月将镇海配件转让给无关联第三方后,镇海配件的地址却与野马电池“重叠”,野马电池资产独立性是否存在缺失?其中野马电池是否将该地址的房屋“无偿”给镇海配件使用?不得而知。此外,双方不存在租赁行为,野马电池与镇海配件关系或“捋不清”。

四、购销数据与合作方“对垒”,“零人”供应商撑起逾三千万元采购合同

信息披露无小事。投资者正是根据企业提供的相关信息进行投资活动,维护自身权益。

放眼野马电池,其不仅与供应商、客户的采销数据存在“出入”,其或与“零人”供应商合计签订逾三千万元采购合同。

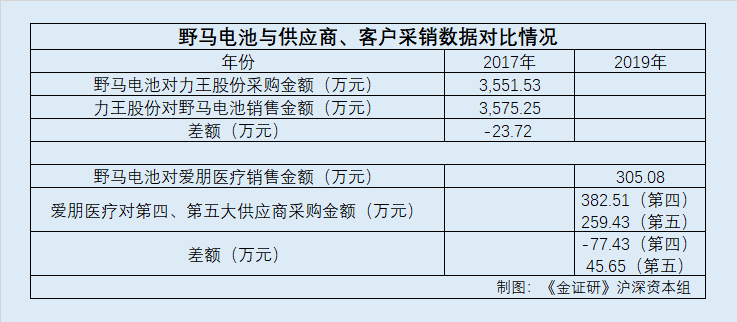

据招股书,2017年,野马电池存在同时向力王股份进行销售和采购的情形。其中,野马电池向力王股份采购LR6电池,采购金额为3,551.53万元。

而据力王股份2017年报,野马电池为力王股份2017年第一大客户,力王股份对其销售金额为3,575.25万元。

经《金证研》沪深资本组测算,野马电池招股书所披露的其2017年向力王股份采购LR6电池的金额,比力王股份披露的同期对野马电池的销售金额,少了23.72万元。

即2017年,野马电池采购额与力王股份销售额数据“打架”,交易数据的真实性遭“拷问”,而野马电池数据矛盾的现象不止于此。

无独有偶,招股书中野马电池与内销客户的采销数据,同样出现矛盾的情形。

2019年,江苏爱朋医疗科技股份有限公司(以下简称“爱朋医疗”)为野马电池的第四大内销客户,野马电池主要对其销售LR03电池、LR6电池,销售金额为305.08万元,占主营业务收入的比例为0.31%。

据爱朋医疗2019年报,2019年,爱朋医疗向第四、第五大供应商的采购金额分别为382.51万元、259.43万元。即是说,2019年,野马电池对爱朋医疗的销售额,比爱朋医疗对披露的其对第五大供应商采购额还多,即野马电池披露的销售数据与爱朋医疗披露的采购金额“对不上”。

值得一提的是,2017-2019年,野马电池、力王股份、爱朋医疗的会计政策变更及合并范围变化,或并未对上述差异造成影响。

问题仍未结束,野马电池或与“零人”供应商交易。

据2019年招股书,2018年12月24日,野马电池与青岛中东石墨有限公司(以下简称“中东石墨”)签订采购合同,合同标的为石墨粉、锌粉,合同金额为1,566.8万元。

据招股书,2019年12月26日,野马电池与中东石墨签订采购合同,合同标的为石墨粉,合同金额为1,935.02万元。

即2018-2019年,野马电池与中东石墨签订的采购合同金额合计为3,501.82万元。

据市场监督管理局数据,2018-2019年,中东石墨的社保缴纳人数均为0人。

据公开信息,中东石墨的股东分别为自然人刘洪法、刘宝娥,持股比例分别为98%、2%。两人除了持股中东石墨,还分别持有青岛中发碳材料有限公司(以下简称“中发碳材”)80%、20%的股权。另外,刘洪法还持有青岛市金海鹰文化传媒有限公司(以下简称“金海鹰”)40%的股权。

然而,据市场监督管理局数据,中发碳材成立于2019年3月14日,2019年报显示其社保缴纳人数为0人;而金海鹰成立于2011年2月15日,2018-2019年报显示其社保缴纳人数均为0人。这意味着,2018-2019年,中东石墨实控人或不存在通过控制的其他公司缴纳社保的情形。

上述可知,野马电池与力王股份及爱朋医疗的购销数据均存在矛盾,交易真实性或该“打上问号”。

一叶障目,不见泰山。上述问题或系“冰山一角”,野马电池冲击上市能否得到投资者认可?仍是个未知数。《金证研》沪深资本组将进一步研究。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。