《金证研》沪深资本组 修远/作者 映蔚 洪力/风控

2019年,中国多聚甲醛进口2.7万吨,出口增长至2.26万吨,全年净进口数量已下降至0.44万吨。随着环保要求日益提高及供给侧改革的推进,行业集中度进一步提升,国内高品质多聚甲醛依赖进口的局面也发生了变化,国产化的进程加快。在此背景下,南通江天化学股份有限公司(以下简称“江天化学”)或迎来技术及工艺升级的挑战。

反观背后,江天化学的研发投入比研发费用多出上千万元,而其无形资产不增反降,令人费解。不仅如此,江天化学的募投项目或系2017年申报环评文件的子项目,为何环评两年后才开工?此外,江天化学的主要产品产能利用率均呈下滑趋势,募投项目新增产能或难消化。而募投项目环评单位曾对重大安全事故负有主要责任,被处以60万元罚款,且该环评单位曾因未及时脱钩被注销环评资质,江天化学募投项目或存隐忧。

一、研发投入多出研发费用逾千万元,无形资产不增反降

截至招股书签署日2020年10月19日,江天化学拥有的无形资产主要包括土地使用权、商标、专利。而2019年,江天化学研发投入比研发费用多出逾千万元。

2017-2019年,江天化学研发投入分别为1,547.38万元、2,021.43万元、1,898.29万元;同期研发投入占比分别为3.12%、3.31%、3.8%。

2017-2019年,江天化学合并范围内的研发费用与母公司研发费用一致,分别为740.36万元、649.02万元、677.37万元。

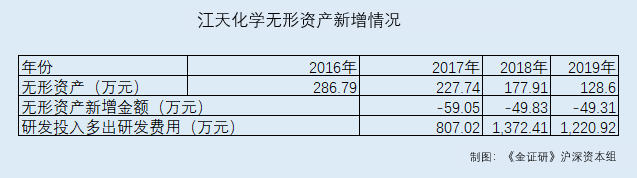

也就是说,2017-2019年,江天化学研发投入比研发费用分别高出807.02万元、1,372.41万元、1,220.92万元,三年合计高出3,400.35万元。

招股书显示,按照《企业会计准则6号-无形资产》,企业无形项目的支出,当符合确认条件时构成无形资产成本,其余情况应于发生时计入当期损益。

同时,企业内部研究开发项目分为研究阶段和开发阶段,研究阶段的支出应于发生时计入当期损益,开发阶段的支出满足五项条件时,可确认为无形资产。

值得一提的是,据招股书,2017-2019年,江天化学不存在研发费用资本化的情况。同时,江天化学研发投入比研发费用多出部分,或也并未计入无形资产。

而招股书及签署日为2019年6月2日的招股书(以下简称“2019年6月招股书”)显示,2016-2019年,江天化学无形资产分别为1,779.88万元、1,678.79万元、1,586.93万元、1,495.58万元。其中,土地使用权分别为1,493.09万元、1,451.05万元、1,409.01万元、1,366.98万元;非专利技术金额分别为278.11 万元、222.13万元、175.36万元、128.6万元;软件金额分别为8.68万元、5.61万元、2.55万元、0元。

即同期,江天化学除去土地使用权后的无形资产分别为286.79万元、227.74万元、177.91万元、128.6万元。

与此同时,江天化学表示其无形资产使用状况良好,不存在账面价值高于其可回收金额的情形,因此无需计提无形资产减值准备。

且据财会【2019】6号文件,企业计入管理费用的自行开发无形资产的摊销,应纳入研发费用项目。

也即是说,除去土地使用权后,2017-2019年,江天化学无形资产的新增金额分别为-59.05万元、-49.83万元、-49.31万元。

另外,2016-2019年,江天化学管理费用中的无形资产及长期待摊金额分别为164.11万元、120.55万元、108.6万元、99.82万元。可见,即使将无形资产的摊销情况考虑在内,江天化学无形资产仍系负增长,且江天化学研发投入比研发费用多出的部分,仍远高于其无形资产增加额。

此外,2017-2019年,江天化学开发支出均为0元,也就是说,其不存在在建工程下的待转科目。

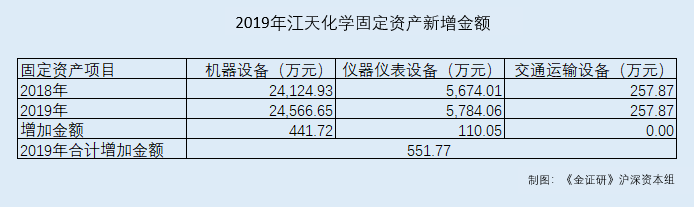

与此同时,招股书显示,江天化学购置的固定资产原值的增加额,或同样无法“填补”研发投入比研发费用多出的差额。

据签署日为2020年8月28日的招股书(以下简称“2020年8月招股书”),相较2018年,2019年江天化学机器设备原值增加额、仪器仪表设备增加额、运输设备增加额分别为441.72万元、110.05万元、0元,合计新增金额为551.77万元。

这意味着,江天化学或并不存在因研发购置的固定资产未计入研发费用的情况。

无形资产不增反降,理应被资本化的研发投入或“不翼而飞”,令人不解。而另一方面,江天化学的募投项目或存诸多问题待解。

二、募投项目或系旧项目“拆分”,环评两年才开工

据招股书,江天化学拟使用募集资金投资额2.89亿元,分别用于四个项目。

其中,年产1,000吨1,3,5-三丙烯酰基六氢-均三嗪、5,000吨水杨醛技改项目拟使用募集资金11,220.72万元;年产18,000吨系列防霉杀菌剂、3,200吨冶炼萃取剂技改项目(以下简称“杀菌剂及萃取剂项目”)拟使用募集资金3,676.1万元;绿色智能化工厂建设项目拟使用募集资金7,996万元;补充流动资金及偿还银行贷款拟使用募集资金6,000万元。

其中,杀菌剂及萃取剂项目包含两个子项目,分别为年产18,000吨系列防霉杀菌剂项目、年产3,200吨冶炼萃取剂技改项目。

据南通经济开发区公开信息,江天化学报批了《18000吨/年系列防霉杀菌剂、2000吨/年水性纺织固色剂、3200吨/年冶炼萃取剂技术改造项目(以下简称“杀菌剂、固色剂及萃取剂项目”)环境影响报告书》(以下简称“环评文件”),该环评文件的编制日期为2017年3月。

即江天化学环评文件中的项目,包含3个子项目。

据环评文件,江天化学18000吨/年系列防霉杀菌剂项目,包含年产10,000吨1,3,5-三(羟乙基)六氢均三嗪、1,000吨1,3,5-三甲基六氢均三嗪、1,000吨均三嗪类杀菌剂JT-HS01、2,000吨N,N'-亚甲基双吗啉、2,000吨3,3'-亚甲基双(5-甲基恶唑啉)、2,000吨1,3-二羟甲基-5,5-二甲基海因等六个品种。

据招股书,杀菌剂及萃取剂项目建设年产18,000吨系列防霉杀菌剂和3,200吨冶炼萃取剂技改项目,其中年产18,000吨系列防霉杀菌剂包括六个品种,分别为10,000吨1,3,5-三(羟乙基)六氢均三嗪、1,000吨1,3,5-三甲基六氢均三嗪\1,000吨1,3,5-三甲基六氢均三嗪、1,000吨均三嗪类杀菌剂JT-HS01、2,000吨N,N'-亚甲基双吗啉、2,000吨3,3'-亚甲基双(5-甲基恶唑啉)以及2000吨1,3-二羟甲基-5,5-二甲基海因,建设内容与上述18000吨/年系列防霉杀菌剂项目的一致。

此外,环评文件所示的3200吨/年冶炼萃取剂项目,主产3,200吨/年5-壬基水杨醛肟,副产900吨/年硫酸钠;而招股书中,冶炼萃取剂是多聚甲醛的下游产品5-壬基水杨醛肟。

同时,据环评文件,杀菌剂、固色剂及萃取剂项目在现有厂区内技改,利用现有厂区闲置土地,不新增用地。据招股书,杀菌剂及萃取剂项目选址在其现有厂区,其拥有相关产权证书,不涉及新增土地。

也就是说,通过对比项目的具体建设内容、建设地址可知,环评文件披露的“杀菌剂、固色剂及萃取剂项目”包含3个子项目,其中2个子项目或系招股书中的募投项目。即环评文件中披露的杀菌剂、固色剂及萃取剂项目,或包含募投项目“杀菌剂及萃取剂项目”。

与此同时,环评项目中另一子项目,或系招股书中的“在建项目”。

环评文件显示,江天化学杀菌剂、固色剂及萃取剂项目中,还包含一项名为“2000吨/年水性纺织固色剂”的项目。且在招股书的募投项目中,并无此项目。

而据招股书,江天化学2019年的在建工程中,存在一项“2000吨水性纺织固色剂项目”,由其在建工程的实际投资金额可见,该项目或于2017年已投入建设。

2017-2019年,2000吨水性纺织固色剂项目的账面价值分别为57.62万元、767.87万元、836.47万元,2016年并无实际投资金额。

据招股书,在江天化学2019年的在建工程中,存在一项“1.8万t/a系列防霉脱硫杀菌剂、3200t/a冶炼萃取剂技改项目”,该项目的装置分别为年产18000 吨系列防霉杀菌剂项目、年产3200吨冶炼萃取剂项目,该在建工程或为募投项目杀菌剂及萃取剂项目。

且该在建工程并未出现在2017年、2018年的在建工程列表中,即杀菌剂及萃取剂项目于2019年才开始建设,2019年,其账面价值为1,084.85万元;到了2020年1-6月,其账面价值为1,093.66万元。

且招股书显示,截至报告期末即2020年6月底,江天化学在建工程尚未完工交付项目主要为年产3.5万吨多聚甲醛装置及其配套项目,以及本次募投相关项目,两者将在达到预定可使用状态后结转为固定资产。

也就是说,江天化学2017年环评文件所示的三个建设项目中,或仅2000吨水性纺织固色剂项目于2017年投入建设。另外环评文件的两个子项目,即杀菌剂及萃取剂项目或被“拆分”出来用于募投,于两年后才开始建设。而关于募投项目的问题并未结束。

三、募投项目投资金额与环评文件存“出入”,财报现疑云

需要指出的是,募投项目投资金额或存在与环评文件存“出入”的异象,其信息披露现疑云。

环评文件显示,江天化学拟投资4,008万元,用于杀菌剂、固色剂及萃取剂项目,即用于18000吨/年系列防霉杀菌剂项目、2000吨/年水性纺织固色剂项目(招股书显示为“2000吨水性纺织固色剂项目”)、3200吨/年冶炼萃取剂项目三个子项目。

据招股书,江天化学募投项目杀菌剂及萃取剂项目的预计投资总额为3,676.1万元,拟使用募集资金投资额同样为3,676.1万元。

值得注意的是,杀菌剂项目及萃取剂项目、2000吨水性纺织固色剂项目已投入投资金额的合计金额,或为4,512.57万元。

据招股书,截至2019年年末,2000吨水性纺织固色剂项目的账面价值为836.47万元。且2020年8月招股书显示,该项目已投入金额同样为836.47万元。

也就是说,根据招股书及环评文件,环评文件中披露的杀菌剂、固色剂及萃取剂项目,或包含募投项目“杀菌剂及萃取剂项目”,即江天化学募投项目杀菌剂及萃取剂项目及2000吨水性纺织固色剂项目的实际投资额以及预计投资额合计或为4,512.57万元,比环评文件披露的4,008万元多出504.57万元。

而对于该募投项目的投资额,招股书披露的数据与环评文件“对垒”,令人不解。

四、在建工程建设逾3年未完工,主要产品产能利用率下滑

历史上,江天化学在建工程“年产3.5万吨多聚甲醛装置及其配套项目”动工已逾3年,至今仍未完工。

据2019年招股书,江天化学在建工程年产3.5万吨多聚甲醛装置及其配套项目中,2016-2018年,该项目在建工程的账面价值分别为44.43万元、623.47万元、5,340.97万元,由此看出该工程或在2016年投入建设。

据招股书,到了2019年,年产3.5万吨多聚甲醛装置及其配套项目仍在处于建设状态。截至2019年年末,该项目账面价值为11,797.17万元。

不仅如此,据招股书,截至2020年6月底,江天化学在建工程尚未完工交付项目主要为年产3.5吨多聚甲醛装置及其配套项目,在达到预定可使用状态后结转为固定资产。即江天化学产3.5万吨多聚甲醛装置及其配套项目并未达到可使用状态。

也就是说,该项目从2016年开始建设,截至2019年年末或已建设三年,且截至2020年上半年仍未完工。

2019年,江天化学多聚甲醛的产能利用率较2017年下滑。

需要指出的是,2017-2019年,江天化学多聚甲醛产能均为4.5万吨,产量分别为4.06万吨、3.95万吨、4.04万吨,同期,多聚甲醛产能利用率分别为90.22%、87.78%、89.88%。

事实上,除了多聚甲醛,江天化学其他主要产品产能利用率同样呈下滑态势。

2017-2019年,江天化学甲醛产能利用率分别为91.07%、90.54%、90.75%;超高纯氯甲烷产能利用率分别为95.5%、110%、73%;1,3,5-三丙烯酰基六氢-均三嗪产能利用率分别为83.3%、86.23%、83.47%。

其主要产品产能利用率呈下滑趋势,江天化学新增产能未来能否消化?犹未可知。

五、环评单位曾因未及时脱钩被注销环评资质,募投项目或存隐忧

值得关注的是,江天化学募投项目的环评单位历史上曾因未按时完成“脱钩”,被注销环评资质。

环评文件显示,江天化学募投项目的环评单位为江苏南大环保科技有限公司(以下简称“南大环保”),其环评资质为乙级。

据泰州市生态环境局2017年10月18日发布的《2016年环评机构考核情况的通报,编制质量等次分为:较好、一般、较差、不合格。南大环保的环评报告编制质量为一般。

据中央政府公开信息,环评机构评价资质分为甲乙两个等级。甲级可以承担各级环保行政主管部门负责审批的建设项目环评报告编制工作,而乙级只能承担省级以下环保行政主管部门负责审批的建设项目环评报告编制工作。

据武汉市生态环境局2016年7月15日发布的公开信息,以及《全国环保系统环评机构脱钩工作方案》有关规定,列入第二批脱钩计划的274家地方环保系统环评机构,需在2016年6月30日前完成脱钩工作,逾期未完成的,注销其环评资质。

而截至上述公开信息发布时间2016年7月15日,有29家因逾期未完成脱钩,被注销环评资质,其中包括南大环保。

据南大环保官网2016年7月15日发布信息,因与原公司股东脱钩过程中未能履行相关管理程序,南大环保环境影响评价乙级资质被环保部注销。南大环保已在开展重新申请工作,预计时间为2个月左右。而南大环保为江天化学编制的环评报告签署时间为2017年3月。

据环境保护部2016年第64号文件,南大环保国环评证乙字第19100号资质证书于2016年10月24日获批。

历史上,南大环保作为废水处理工程总承包方,曾对一起重大安全事故负有主要责任被罚60万元。

据公开信息,2015年10月23日,南大环保服务的12000吨/天高浓度废水资源化处理工程,在施工过程中ECSB厌氧反应罐发生爆炸,造成4人死亡,1人受伤,直接经济损失2,698.37万元。

在该项工程中,南大环保是废水处理工程总承办方,该事故的间接原因包括“南大环保改变了原编制的施工程序,在工程未完工的情况下,提前向厌氧反应罐内投放颗粒污泥,但未针对性的重新组织研究、编制新的施工方案”,南大环境因施工协调不到位等,对本次事故负有主要责任,被建议由泰州市安监局处以60万元罚款。

与此同时,南大环保的法人蒋国雄,因未对工程实施安全检查,未及时发现并消除本公司改变施工程序不重新组织编制施工方案的隐患,对本次事故的发生负有管理责任,被建议由泰州市安监局处以2014年年收入40%的罚款。

募投项目环评单位曾对重大安全事故负有主要责任,被处以60万元罚款,选择与“问题”单位合作,江天化学募投项目的环评文件编制质量如何?不得而知。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。