《金证研》沪深资本组 修远/作者 映蔚 洪力/风控

2019年,中国节能环保产业产值规模约达9.03万亿元,节能环保产业保持高速发展的背后,其环境保护的建设“渗透”到各行各业。而南通江天化学股份有限公司(以下简称“江天化学”)所处的精细化工行业,是国家重点环保监控对象,其或面临环保压力。

反观其身后,江天化学业绩显“疲软”,2019年营业收入净利润双双负增长,2020年上半年“颓势”未止。此外,江天化学与第二大股东产品存“重叠”,其业务独立性或遭侵蚀。此外,江天化学多处数据“变脸”,不仅与官方数据“对不上”,其不同版本招股书披露的数据也现“矛盾”。

一、业绩“变脸”营收净利负增长,上市前14天成立子公司

近年来,江天化学营收净利增速连续下滑,2019年甚至双双负增长。而2020年1-6月,江天化学的营业收入和净利润仍保持负增长,颓势未止。

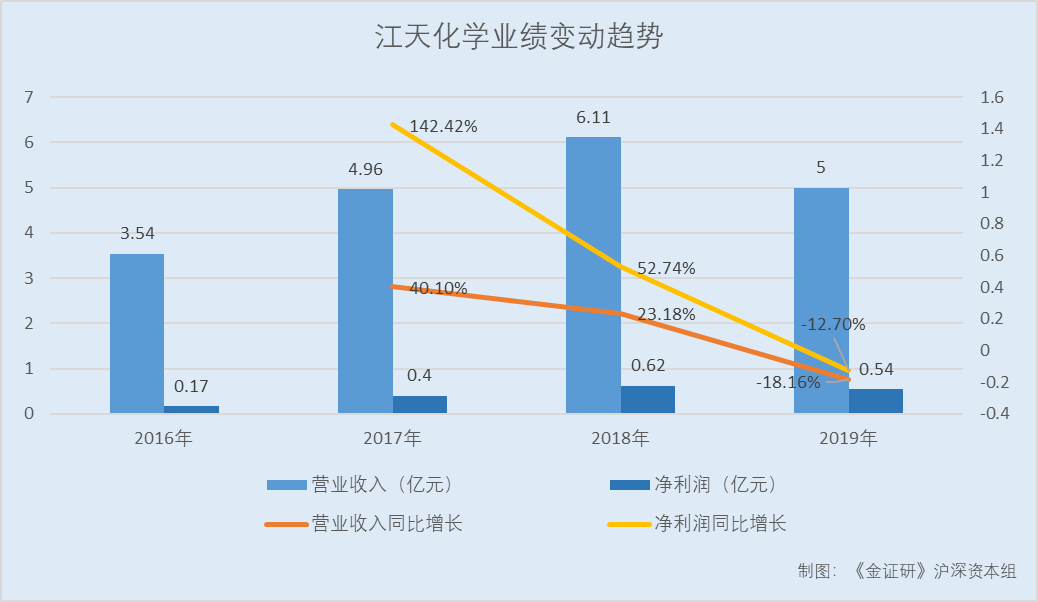

2016-2019年,江天化学营业收入分别为3.54亿元、4.96亿元、6.11亿元、5亿元,2017-2019年分别同比增长40.1%、23.18%、-18.16%。

2016-2019年,江天化学净利润分别为0.17亿元、0.4亿元、0.62亿元、0.54亿元,2017-2019年分别同比增长142.42%、52.74%、-12.7%。

到了2020年1-6月,江天化学实现营业收入2.11亿元,同比增长-18.6%;实现净利润0.3亿元,同比增长-1.94%。

而且,近年来,江天化学经营性净现金流以及净资产收益率均呈下滑趋势,毛利率却逐年攀升。

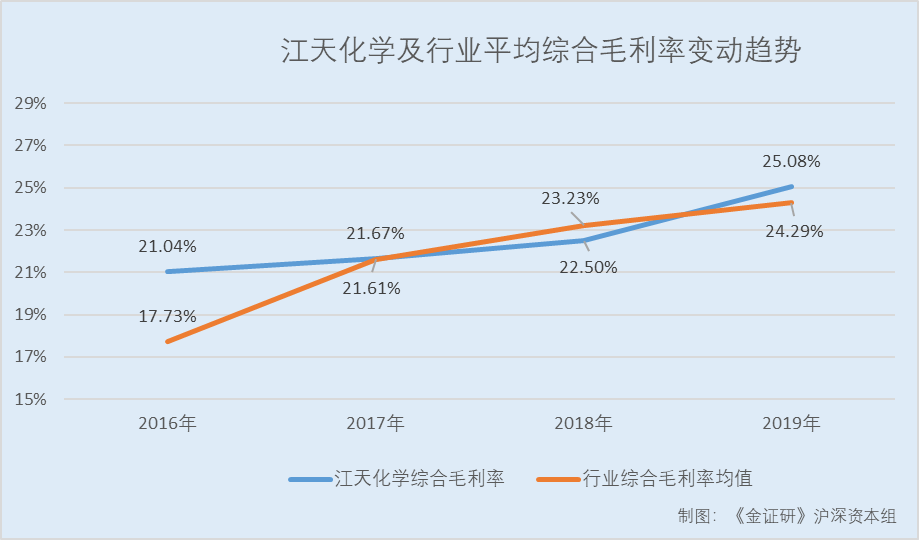

2016-2019年,江天化学综合毛利率分别为21.04%、21.67%、22.5%、25.08%。同期,行业综合毛利率均值分别为17.73%、21.61%、23.23%、24.29%。

2016-2019年,江天化学经营活动产生的现金流量净额分别为3,418.75万元、9,241.23万元、6,115.53万元、5,369.22万元。

据2020年8月28日签署的版招股书(以下简称“招股书”),2017-2019年,江天化学加权平均净资产收益率分别为23.08%、29.22%、21.89%。

此外,据证监会公开信息,江天化学于2019年6月4日首次报送招股书。

据招股书,江天化学拥有一家全资子公司,南通荣钰工业服务有限公司(以下简称“南通荣钰”),不存在参股公司。

招股书显示,南通荣钰成立于2019年5月21日,主要从事工程项目建设专业化技术服务,目前南通荣钰尚未实际开展经营。截至2019年12月31日,南通荣钰的净利润为-17.28万元。

对于江天化学而言,子公司成立不久后,即成立时间在招股书首次报送前14天,其中是否存在“凑数”的嫌疑?不得而知。

二、与第二大股东产品存“重叠”,业务独立性或遭侵蚀

业绩显疲软的背后,江天化学的第二大股东同时还是江天化学的供应商以及客户。

据招股书,江天化学设立时,南通江山农药化工股份有限公司(以下简称“江山股份”)是其第一大股东,出资比例为55%。截至招股书签署日2020年8月28日,江山股份持有江天化学20.03%股权,与南通新源投资发展有限公司(以下简称“新源投资”)并列为江天化学第二大股东,新源投资持股比例为20.03%。

而江天化学董事、监事均曾在江山股份任职。

据招股书,2008年2月至今,江天化学董事宋金华历任江山股份总经理助理、副总经理,且任江山股份董事会秘书。2014年8月至今,任江天化学董事。

据东方财富Choice数据,2012年4月21日-2012年11月16日,宋金华在江山股份任审计部经理。

据招股书,2017年10月至今,陶涛担任江山股份财务副总监兼财务部总经理;2019年4月至今,任江天化学监事。

需要指出的是,江天化学于2019年6月4日递交上市申请书,陶涛2019年4月在江天化学任职。

不仅江天化学董事、监事曾在江山股份任职,江山股份还是江天化学同行业上市公司。

据招股书,目前尚无与江天化学产品结构相同的上市公司,故选取证监会划分的化学原料及化学制品制造业板块全部上市公司相关数据进行比较分析。

据招股书,江天化学在与当地同行业上市公司平均工资进行比较时,选取的同行业上市公司为江山股份、南通醋酸化工股份有限公司、精华制药集团股份有限公司。

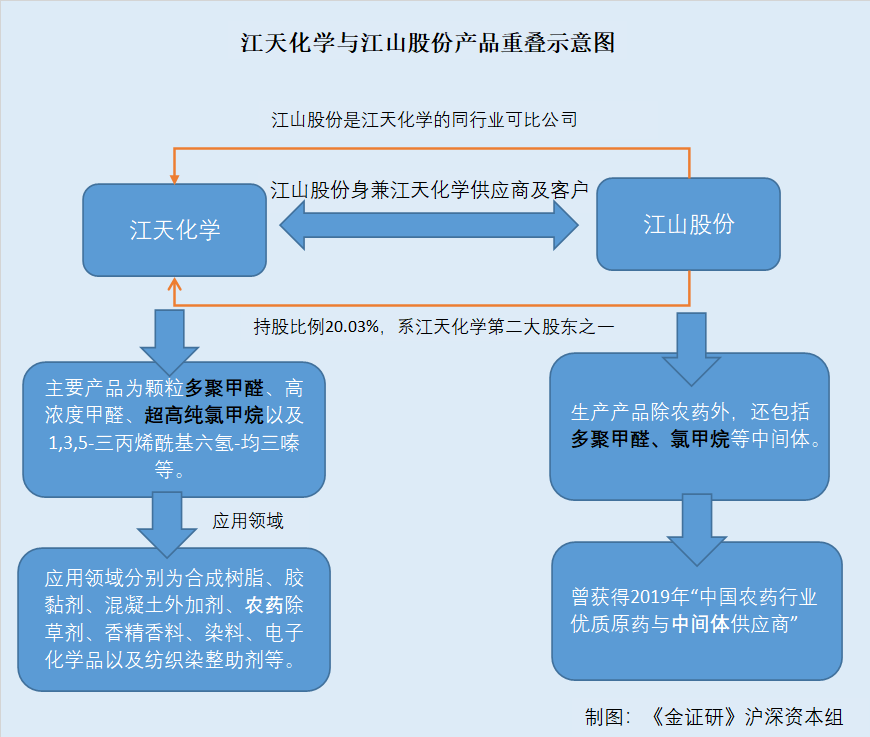

也就是说,江山股份或系江天化学同行业上市公司之一。除此之外,江山股份既是江天化学供应商又是客户,呈现“供销一体”的一面。

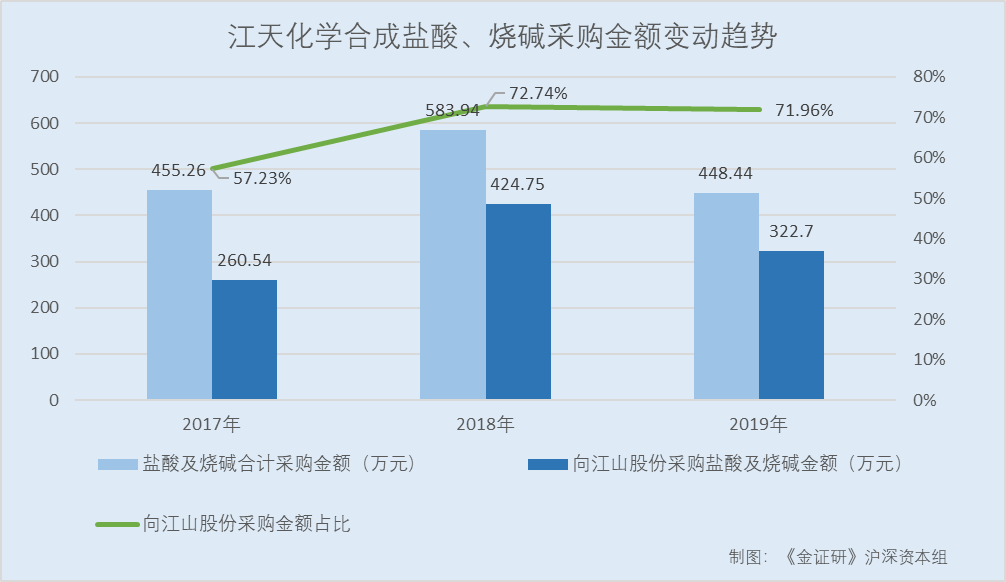

据招股书,2017-2019年,江天化学向江山股份的采购金额分别为260.54万元、424.75万元、322.7万元,采购品种为烧碱、盐酸。

同期,江天化学对江山股份的销售收入分别为2,665.39万元、1,486.26万元、920.55万元,销售品种为多聚甲醛、受托加工甲醛。

与此同时,江山股份与江天化学主要产品或存“重叠”,业务独立性存疑。

据招股书,江天化学主营业务为以甲醇下游深加工为产业链的高端专用精细化学品的研发、生产和销售;主要产品为颗粒多聚甲醛、高浓度甲醛、超高纯氯甲烷以及1,3,5-三丙烯酰基六氢-均三嗪等。且江天化学产品应用领域分别为合成树脂、胶黏剂、混凝土外加剂、农药除草剂、香精香料、染料、电子化学品以及纺织染整助剂等。

2019年,江天化学主要产品多聚甲醛、甲醛、超高纯氯甲烷、1,3,5-三丙烯酰基六氢-均三嗪的收入分别为2.19亿元、1.87亿元、0.58亿元、0.22亿元,占同期主营业务收入的比例分别为43.87%、37.56%、11.62%、4.36%。

据江苏省政府国资委于2019年7月24日发布的公开信息,江山股份获2019年“中国农药行业优质原药与中间体供应商”。奖项评选分为“原药与中间体、助剂、包材、设备、仓储运输和货代”五大类,包括江山股份在内的17家企业入围。

上述公开信息显示,江山股份是一家以农药生产为主业的上市公司,其农药品种包括除草剂、杀虫剂、杀菌剂三大类。即江山股份是江天化学下游应用领域企业。

值得注意的是,除了农药品种外,江山股份生产的产品还包括中间体,其中间体产品包括三氯乙醛、亚磷酸、亚磷酸三甲酯、多聚甲醛、氯甲烷等。也就是说,江山股份与江天化学部分产品或存“重叠”,江山股份是否与江天化学构成竞争关系?尚未可知。

不仅如此,据招股书,江天化学拟使用募集资金3,676.1万元,用于年产1.8万吨系列防霉杀菌剂、3,200吨冶炼萃取剂技改项目。且截至2019年年末,江天化学在建工程显示,其年产1.8万t/a系列防霉杀菌剂项目已开始建设,合计投入金额为933.21万元。

上述现象或说明,江天化学自产多聚甲醛为原料向下游延伸,江山股份的产品也包括多聚甲醛,江天化学与江山股份的竞争是否日趋激烈?

值得一提的是,招股书显示,江山股份还存在向江天化学采购多聚甲醛情形。2017-2019年,采购金额分别为1,878.86万元、616.86万元、76.99万元。

并且,江天化学指出,关联方江山股份向江天化学采购颗粒多聚甲醛,用于生产草甘膦及医药中间体。而江山股份具备生产多聚甲醛等医用中间体的能力。上述采购是否具备合理性?或要“打个问号”。

三、原材料供应商“踩雷”环保问题,社会责任或存缺失

作为江天化学第二大股东的江山股份,同时也是江天化学主要原材料供应商之一。然而历史上,江山股份曾“踩雷”环保问题。

据招股书,2017-2019年,江天化学向江山股份的采购金额分别为260.54万元、424.75万元、322.7万元,采购品种为烧碱、盐酸。

需要指出的是,烧碱和盐酸系江天化学主要原材料之一。

据招股书,2017-2019年,江天化学采购合成盐酸金额分别为335.79万元、450.11万元、379.57万元,占主营业务成本的比例分别为0.86%、0.95%、1.01%,合成盐酸系江天化学2019年第二大原材料。

2017-2019年,江天化学采购烧碱的金额分别为119.47万元、133.83万元、68.87万元,占同期主营业务成本的比例分别为0.31%、0.28%、0.18%,烧碱系江天化学2019年第五大原材料。

即2017-2019年,江天化学向江山股份采购盐酸及烧碱的金额合计分别为455.26万元、583.94万元、448.44万元;同期,江天化学采购合成盐酸及烧碱的金额合计分别为260.54万元、424.75万元、322.7万元。

这意味着,2017-2019年,江天化学向江山股份采购盐酸及烧碱的金额,占同期合成盐酸及烧碱采购总额的比例分别为57.23%、72.74%、71.96%。

值得注意的是,江山股份曾“踩雷”环保问题,违法排放污染物被处以12万元罚款。

据江环罚字【2017】33号文件,2017年8月29日,江山股份因存在违法排放污染物的行为,被江山市环境保护局处以12万元罚款的行政处罚,责令江山股份停止违法排放污染物行为。

此外,据生态部于2016年7月4日发布的公开信息,证监会要求企业提高环保责任意识,上市公司应关注环保问题重视社会责任。其中,此前江山股份涉入常州外国语学校污染事件,证监会对此高度重视。而后因该问题,江山股份已公告终止与常隆化工相关的重组交易。

而作为江天化学的第二大股东以及原材料供应商之一,江山股份曾“踩线”环保问题,且“罚单”高达12万元,社会责任或存缺失。

四、两版招股书采购总额前后矛盾,“缺口”近8,000万元

信息披露是保护投资者利益的有力手段。而《金证研》沪深资本组研究发现,江天化学披露两版招股书中,多处数据“对垒”,信息披露的真实性或遭“拷问”。

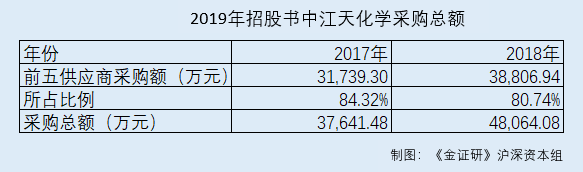

据2019年6月2日签署的招股书(以下简称“2019年招股书”),2017-2018年,江天化学向前五大供应商采购金额分别为31,739.3万元、38,806.94万元,占采购总额的比例分别为84.32%、80.74%。由此可以测算出,2017-2018年,江天化学采购总额分别为37,641.48万元、48,064.08万元。

而据江天化学于2020年6月16日签署的招股书(以下简称“2020年6月招股书),2017-2018年,江天化学向前五供应商的采购金额以及占采购总额的比例,均未发生变化,与2019年招股书披露的一致。

据招股书,2017-2018年,江天化学向前五大供应商采购金额分别为31,739.3万元、38,806.94万元,占同期采购总额的比例分别为79.41%、69.27%。即相较于2019年招股书及2020年6月招股书,招股书披露的江天化学2017-2018年对前五大供应商采购金额并未发生变化,但其采购占比却不一致,令人不解。

即由招股书披露的前五大供应商采购金额及占比可计算得出,2017-2018年,江天化学采购总额分别为39,968.9万元、56,022.72万元。

也就是说,2017-2018年,新招股书中的采购总额,比2019年招股书以及2020年6月招股书或分别多出2,327.41万元、7,958.64万元。

不仅如此,对比2020年6月招股书,招股书中江天化学2019年的采购总额或对不上。

据2020年6月招股书,2019年江天化学向前五名供应商采购金额为25,962.56万元,占采购总额的比例为54.58%。由此可计算出,2019年,江天化学采购总额为47,567.9万元。

而招股书显示,2019年,江天化学向前五名供应商采购金额为25,962.56万元,占采购总额的比例为54.35%。由此可计算得出,2019年,江天化学采购总额为47,769.2万元。

值得一提的是,2020年6月招股书签署日期为2020年6月16日,招股书签署时间为2020年8月28日,也就是说,时隔仅2个月,江天化学2019年的采购总额或增加了201.3万元。

需要指出的是,江天化学新金融准则于2019年1月1日起实施,或并未对2017-2018年财务数据产生影响。同时,江天化学也并未发生会计估计变更。而且,2017-2018年,江天化学并未设立子公司,不存在合并范围变动。

也就是说,不同版本招股书中,前五大供应商采购占比频频“变脸”,其中或产生采购总额上千万元的差距,江天化学的采购数据真实性几何?不得而知。

五、原材料采购数量和采购单价未发生变化,采购金额却“对不上”

除了2019年招股书与招股书前后矛盾以外,2019年招股书与2020年6月招股书也存在“撞车”现象。

据2019年招股书以及2020年6月招股书,江天化学主要原材料分别为甲醇、合成盐酸、烧碱、丙烯腈、三聚甲醛。且两版招股书中,上述主要原材料的采购数量以及平均采购价格均未发生变化。

2017-2018年,江天化学甲醇采购数量分别为122,949.62吨、124,062.6吨,平均采购价格分别为2,387.81元/吨、2,702.92元/吨;合成盐酸采购数量分别为44,712.78吨、50,790.5吨,平均采购价格分别为75.1元/吨、88.62元/吨;烧碱采购数量分别为1,255.28吨、1,449.64吨,平均采购价格分别为951.73元/吨、923,21元/吨;丙烯腈采购数量分别为298.24吨、295.16吨,平均采购价格分别为11,482.6元/吨、14,462.1元/吨;三聚甲醛的采购数量分别为161.46吨、188.92吨,采购平均价格分别为12,218.32元/吨、14,344.81元/吨。

除此之外,据2019年招股书,2017-2018年,江天化学对甲醇的采购金额分别为28,009.95万元、32,366.36万元;对合成盐酸的采购金额分别为368.7万元、508.2万元;烧碱的采购金额分别为122.41万元、133.16万元;对三聚甲醛的采购金额分别为213.56万元、254.81万元;对丙烯腈的采购金额分别为362.47万元、455.01万元。

而2020年6月招股书显示,2017-2018年,江天化学对甲醇的采购金额分别为29,358.03万元、33,533.13万元;对合成盐酸的采购金额分别为335.79万元、450.11万元;对烧碱的采购金额分别为119.47万元、133.83万元;对三聚甲醛的采购金额分别为197.28万元、271万元;对丙烯腈的采购金额分别为342.46万元、426.86万元。

可见,上述两版招股书中,江天化学对同一原材料采购金额“矛盾”。

需要指出的是,2017-2018年,按照上述两版招股书披露的原材料采购数量以及平均采购价格计算所得的,江天化学对主要原材料的采购总额,与2020年6月招股书披露的金额一致。这是否意味着,2019年招股书数据披露或存“手抖”式失误,而后又在2020年6月招股书中进行了“修正?不得而知。

六、欧洲出口额比官方数据少12.79万元,信披现迷雾

关于数据矛盾的问题并未结束。江天化学对欧出口金额与官方数据“打架”。

据通商发【2018】40号文件,江苏省商务厅下发相关企业做好欧盟化学品注册有关工作的函,要求江苏省各县市区对欧盟化学工业品出口额100万元以上企业做好登记。

登记名单显示,2017年,江天化学对欧盟化学工业品出口金额为2,088.59万元。

而招股书显示,按国家或地区列示外销的金额,2017年,江天化学销往德国的金额为2,031.08万元,销往欧洲其他地区的金额为44.72万元。也就是说,2017年,江天化学所产产品销往欧洲的合计金额为2,075.8万元。即江天化学招股书披露其对欧洲的销售金额,比官方数据少了12.79万元。

值得一提的是,塞浦路斯在地理位置上属于亚洲,但其政治和文化上具有欧洲属性,因此塞浦路斯加入欧盟。

也就是说,除去塞浦路斯,欧洲涵盖国家的数量要多于欧盟涵盖的国家数量。然而,江天化学销往欧洲的金额反而比出口欧盟金额还少,令人不解。

七、信披前后不一现“手抖”错误,关联方认定或“含混不清”

不仅与“官宣”数据矛盾,江天化学同一份招股书中也出现前后信披不一的“异象”。

据招股书,陈云光是江天化学董事,同时,陈云光在金通灵科技集团股份有限公司(以下简称“金通灵”)任职董事。金通灵与江天化学无其他关联关系。

但在披露申志刚的兼职情况及所兼职单位情况时,招股书显示,申志刚系江天化学董事,同时也在金通灵任职董事。金通灵与江天化学系同一控制下的企业。

据南通市国资委于2020年2月11日发布的公开信息,金通灵纾困工作推进顺利,产控集团成为其实际控制人。

而通过招股书披露的江天化学股权结构图可知,产控集团即南通产业控股集团有限公司(以下简称“产控集团”)。

据金通灵2019年年报,2019年6月21日,产控集团成为金通灵的控股股东。

且金通灵2019年年报显示,产控集团直接持有金通灵6.83%股权,同时还获得季伟、季维东合计持有的2.81亿股股份对应的表决权,占金通灵总股本的22.85%,产控集团合计控制金通灵股份表决权29.69%。

而截至2019年年末,产控集团对金通灵的表决权或已上升至29.84%。

由上述情形可见,在江天化学招股书签署日期2020年8月28日之前,江天化学已与金通灵属于同一控制下的公司。江天化学招股书却披露“双方无其他关联关系”,个中是否系“手抖”所致?关联方认定是否“含混不清”?尚未可知。

春花无数,毕竟何如秋实。对于此番奔赴上市的江天化学而言,是否如预期拿到资本市场的“入场券”,仍是个未知数。《金证研》沪深资本组将进一步研究。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。