《金证研》沪深资本组 罗九/作者 映蔚 洪力/编审

温州的乳制品业底蕴深厚,有着广泛的乳品经济积淀,“一鸣奶吧”、“均瑶乳业”等品牌都发家于此地,熊猫乳品集团股份有限公司(以下简称“熊猫乳品”)便坐落于浙江省沿海最南端、素有浙江“南大门”之称的苍南县。而自诩“国内炼乳领域的领军企业”的熊猫乳品,此番上市能否乘风破浪?

而近几年,熊猫乳品营收增速放缓,2019年净利润陷入负增长。在这背后,熊猫乳品曾历经“改弦易辙”,昔日第一大业务如今营收缩水近3亿元,变“辅助业务”。值得注意的是,其目前主要产品炼乳行业或面临市场规模狭小仅30亿元的“窘境”。“雪上加霜”的是,其近两年新推产品市场份额已由国际品牌盘踞,其未来如何开拓市场?不仅如此,熊猫乳品与“零人”供应商交易上千万元,其采购数据真实性或遭“拷问”。

一、净利润负增长,毛利率变动趋势异于同行

近年来,熊猫乳品营收增速放缓,净利润出现负增长。

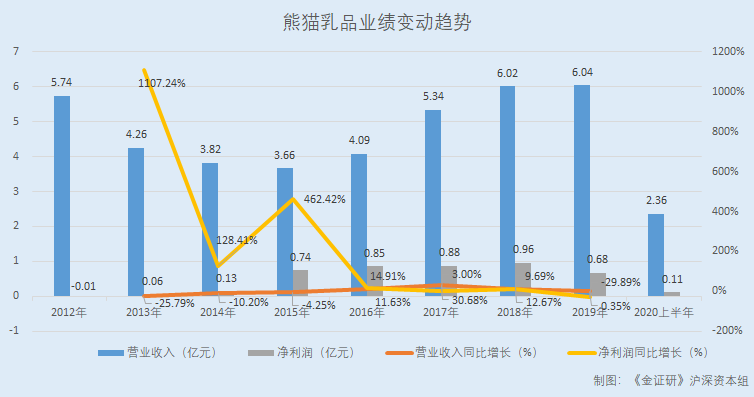

据同花顺iFinD数据,2012-2019年以及2020年上半年,熊猫乳品营业收入分别为5.74亿元、4.26亿元、3.82亿元、3.66亿元、4.09亿元、5.34亿元、6.02亿元、6.04亿元、2.36亿元,2013-2019年分别同比增长-25.79%、-10.2%、-4.25%、11.63%、30.68%、12.67%、0.35%。

2012-2019年以及2020年上半年,熊猫乳品净利润分别为-57.44万元、578.54万元、1,321.44万元、7,432.02万元、8,539.98万元、8,796.08万元、9,648.34万元、6,764.54万元、1,088.24万元,2013-2019年分别同比增长1,107.24%、128.41%、462.42%、14.91%、3%、9.69%、-29.89%。

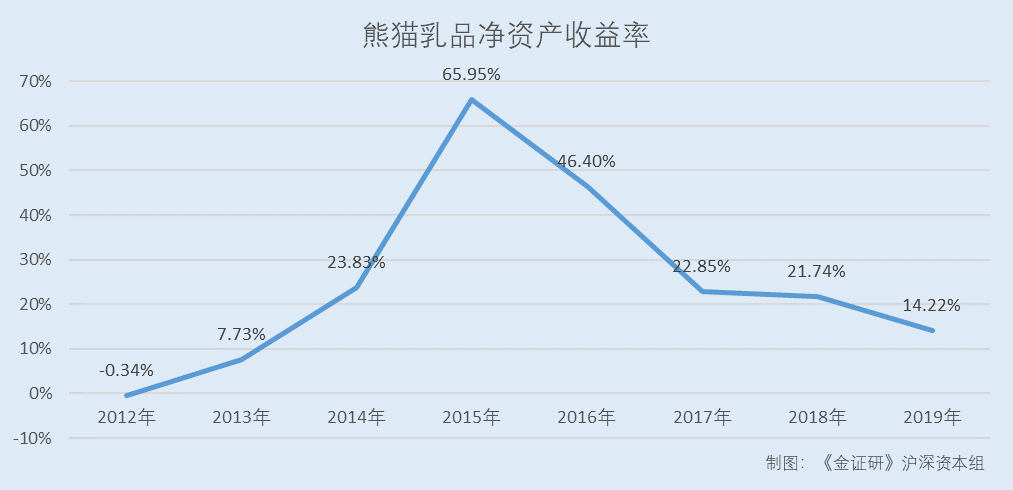

除此以外,熊猫乳品净资产收益率坐“过山车”。

据同花顺iFinD数据,2012-2019年,熊猫乳品加权平均净资产收益率分别为-0.34%、7.73%、23.83%、65.95%、46.4%、22.85%、21.74%、14.22%。

而近年来,熊猫乳品毛利率变动趋势异于同行。

据熊猫乳品2020年8月24日签署的招股书(以下简称“招股书”),2017-2019年,熊猫乳品浓缩乳制品业务毛利率分别为40.54%、40%、36.04%。

据招股书,熊猫乳品选取广东燕塘乳业股份有限公司(以下简称“燕塘乳业”)综合毛利率、上海妙可蓝多食品科技股份有限公司(以下简称“妙可蓝多”)奶酪毛利率,与其浓缩乳制品业务毛利率进行比较分析。

2017-2019年,燕塘乳业综合毛利率分别为35.54%、31.85%、35.19%;妙可蓝多奶酪毛利率分别为34.44%、34.7%、41.28%,上述两家同行业可比公司毛利率均值为34.99%、33.28%、38.24%。

显然,熊猫乳品毛利率变动趋势异于同行。

在业绩表现“不给力”背后,熊猫乳品经营策略曾发生重大变化,而其目前则面临产品结构单一、市场规模狭小等困境。

二、昔日第一大业务乳品贸易营收缩水近3亿元,公司经营策略大调整

历史上,乳品贸易曾是熊猫乳品第一大业务,其营收占主营业务收入比重超七成。

据招股书,报告期内,即2017-2019年,熊猫乳品主营业务为浓缩乳制品的研发、生产和销售,以及乳品贸易。其中,乳品贸易业务主要为新西兰恒天然进口奶粉的采购和销售。

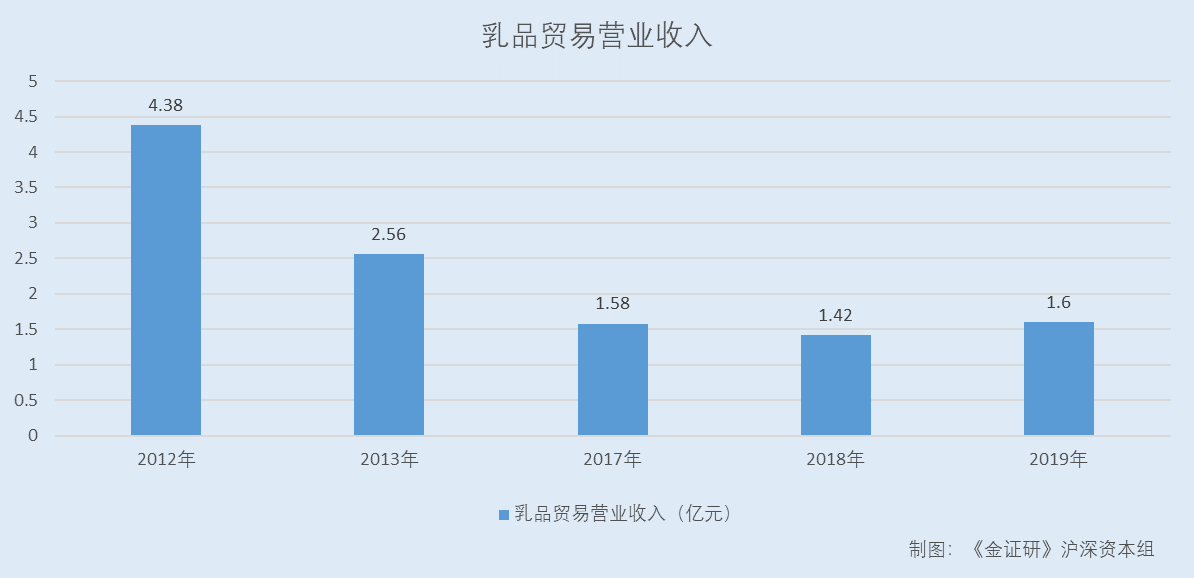

2017-2019年,熊猫乳品的乳品贸易业务收入分别为1.58亿元、1.42亿元、1.6亿元,占主营业务收入比重分别为29.69%、23.64%、26.61%。

而据熊猫乳品2015年5月19日签署的公开转让说明书(以下简称“公开转让说明书”),2012-2013年以及2014年1-10月,熊猫乳品的乳品贸易收入分别为4.38亿元、2.56亿元、1.64亿元,占主营业务收入比重分别为76.56%、60.23%、48.94%。

不难看出,乳品贸易曾是熊猫乳品第一大业务,而到了2018年,乳品贸易的营业收入降至1.42亿元,相比2012年的4.38亿元营业收入,缩水了2.97亿元。

作为熊猫乳品昔日的第一大业务,乳品贸易毛利率常年处于低位。

据公开转让说明书,2012-2013年以及2014年1-10月,熊猫乳品的乳品贸易毛利率分别为2.85%、3.89%、-1.67%。

据熊猫乳品2018年11月12日签署的招股书(以下简称“2018年招股书”)及招股书,2015-2019年,熊猫乳品的乳品贸易毛利率分别为9.13%、10.18%、6.9%、11.52%、10.23%。

据公开转让说明书,2010年至2012年熊猫乳品经营战略以乳品贸易为主,生产浓缩乳制品为辅,熊猫乳业经营业绩不好,基本处于盈亏平衡状态。2012年6月后,熊猫乳品经营策略变为以自产乳品加工为主,同时,为保持原料进口渠道的稳定性,适当保留乳品贸易。

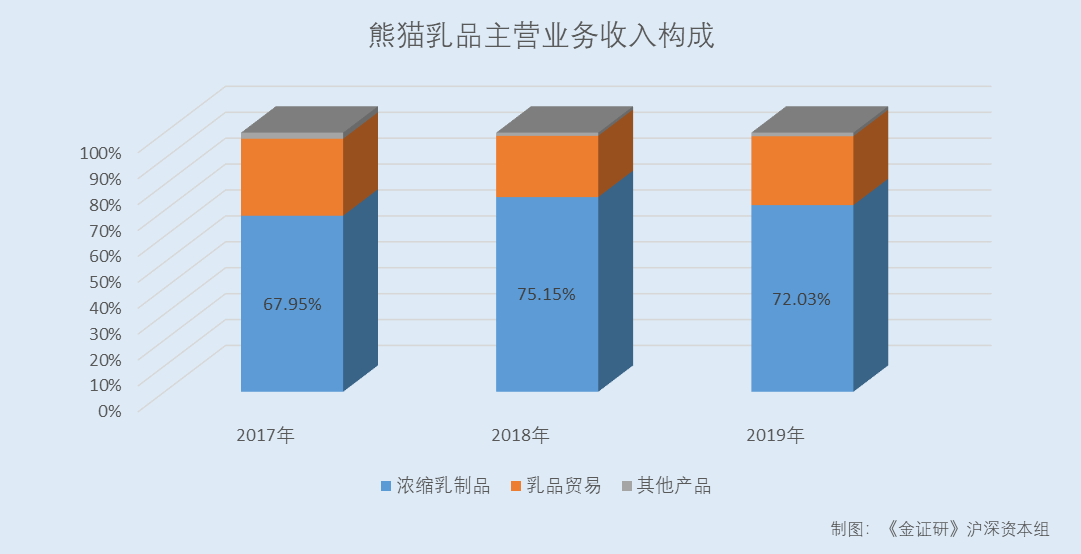

毛利率低,利润空间小,乳品贸易业务由第一大业务,沦为辅助业务,目前熊猫乳品的主营业务最主要收入来源为浓缩乳制品。2017-2019年,熊猫乳品浓缩乳制品收入占主营业务收入的比重分别为67.95%、75.15%、72.03%。

而其第一大业务“移位”的另一面,熊猫乳品目前的主要产品炼乳,或面临市场规模狭小的困境。

三、主要产品炼乳营收“开倒车”,市场规模仅30亿元且增速放缓

据招股书,熊猫乳品主营业务为浓缩乳制品的研发、生产和销售,以及乳品贸易。

2017-2019年,熊猫乳品浓缩乳制品收入分别为3.62亿元、4.51亿元、4.33亿元,占主营业务收入比重分别为67.95%、75.15%、72.03%。

目前,浓缩乳制品业务是熊猫乳品第一大业务,是熊猫乳品营业收入的最主要收入来源。

从熊猫乳品浓缩乳制品业务的产品结构看,其浓缩乳制品业务超九成收入均来自炼乳产品。

据招股书,熊猫乳品浓缩乳制品包括甜炼乳、淡炼乳、甜奶酱、奶酪、稀奶油。2019年,上述产品销售收入占浓缩乳制品收入的比重分别为66%、5.32%、22.32%、5.24%、1.11%。

上述产品中,甜炼乳、淡炼乳、甜奶酱均系炼乳。则截至2019年年底,熊猫乳品浓缩乳制品营业收入的93.64%来自炼乳。

可见,熊猫乳品浓缩乳制品业务收入或“依赖”炼乳,产品结构单一。不仅如此,炼乳的市场规模狭小。

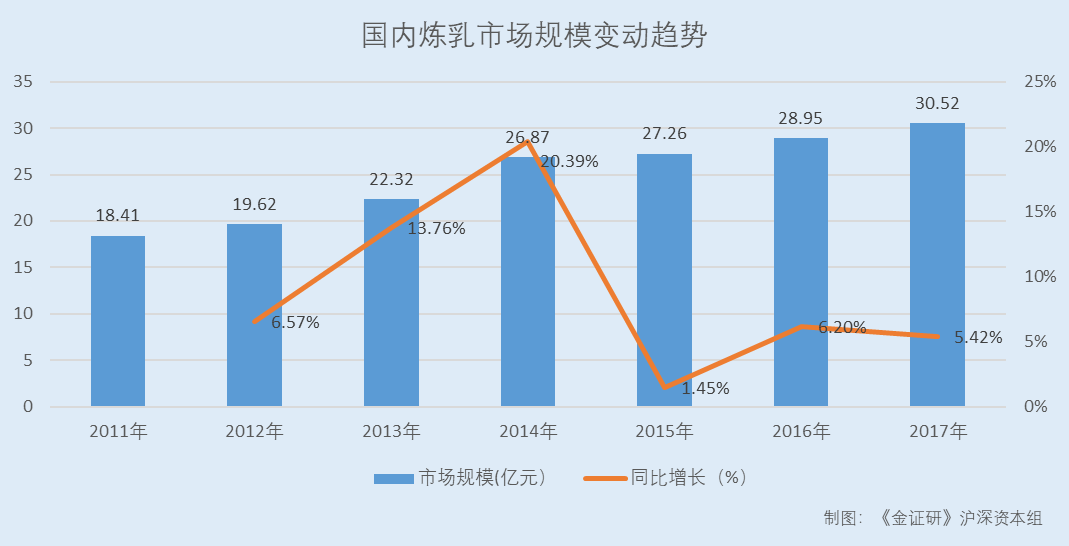

据招股书援用自智研咨询统计数据,2011-2017年,国内炼乳行业市场规模分别为18.41亿元、19.62亿元、22.32亿元、26.87亿元、27.26亿元、28.95亿元、30.52亿元,2012-2017年分别同比增长6.57%、13.76%、20.39%、1.45%、6.2%、5.42%。

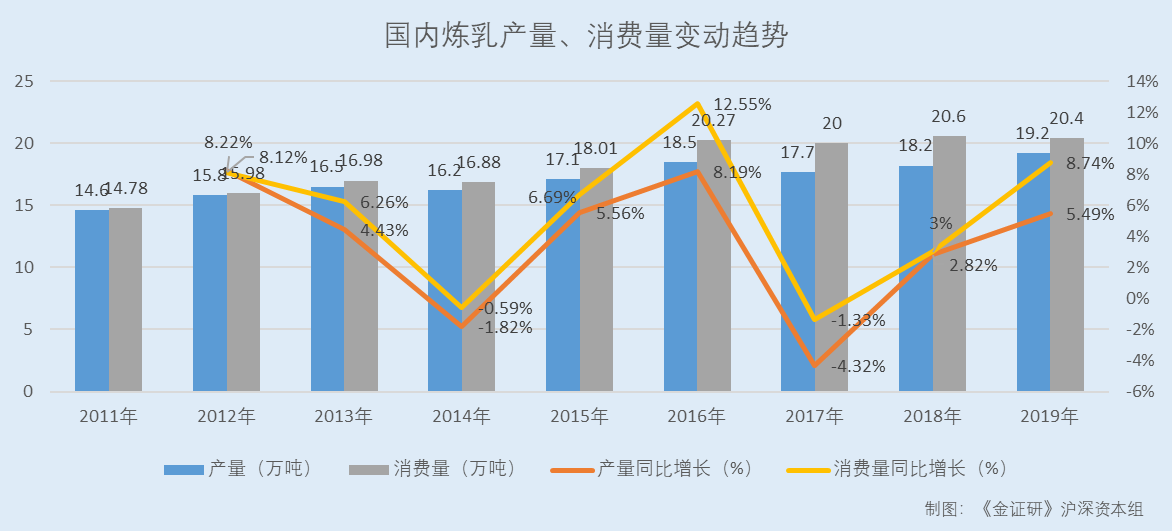

2011-2019年,国内炼乳行业产量分别为14.6万吨、15.8万吨、16.5万吨、16.2万吨、17.1万吨、18.5万吨、17.7万吨、18.2万吨、19.2万吨,2012-2019年分别同比增长8.22%、4.43%、-1.82%、5.56%、8.19%、-4.32%、2.82%、5.49%。

2011-2019年,国内炼乳行业消费量分别为14.78万吨、15.98万吨、16.98万吨、16.88万吨、18.01万吨、20.27万吨、20万吨、20.6万吨、20.4万吨,2012-2019年分别同比增长8.12%、6.26%、-0.59%、6.69%、12.55%、-1.33%、3%、8.74%。

据招股书,乳制品消费主要集中在液态奶领域,2018年,国内乳制品产量为2,687.1万吨,销量为2,681.47万吨,其中,液态奶产量为2,505.59万吨,占乳制品产量比重为93.25%。而2018年,炼乳的产量为18.2万吨,占乳制品产量的比重为0.68%;炼乳的销量为20.6万吨,占乳制品销量的比重为0.77%。

由上述情形可见,炼乳的市场规模在整个乳制品行业的规模占比不足1%,市场规模狭小,截至2017年炼乳的市场规模仅30.52亿元。且2015年以来,炼乳行业市场规模增速明显放缓。据招股书,2017-2019年,熊猫乳品甜炼乳、淡炼乳、甜奶酱3种炼乳产品收入合计分别为3.6亿元、4.45亿元、4.05亿元,2018-2019年分别同比增长23.46%、-8.86%。

即2019年,熊猫乳品炼乳产品营业收入出现“开倒车”现象,其主要产品炼乳产品的经营业绩或并不理想。而另一方面,近年来,熊猫乳品推出了奶油、奶酪等新的浓缩乳制品,而熊猫乳品在这前述的奶油、奶酪两产品领域的或竞争力不足。

四、新产品市场份额由国际品牌“盘踞”,或陷产品同质化困境

据招股书,除炼乳产品外,熊猫乳品近两年投资新建了奶油和奶酪生产线,陆续推出了稀奶油、马苏里拉奶酪和奶酪棒等新产品,进一步丰富产品线。而作为新进者,熊猫乳品新产品或存同质化的现象。

据熊猫乳品在线商城熊猫食品旗舰店“奶酪”的搜索结果,截至2020年9月15日,熊猫乳品的奶酪产品共有2款,分别为奶酪棒、马苏里拉芝士碎。

其中,奶酪棒定位为儿童零食,卖点主要为高钙营养。马苏里拉芝士碎定位为家用烘焙材料,卖点主要为无需切丝、拉丝长。

据招股书,邦士(天津)食品有限公司(以下简称“邦士食品”)、妙可蓝多均是熊猫乳品在奶酪领域内的主要竞争对手。

据线上商城“天猫”数据,邦士食品、妙可蓝多在售产品均包括奶酪棒、马苏里拉芝士碎。其奶酪棒定位为儿童零食,卖点亦包括高钙营养。芝士碎定位为家用烘焙材料,卖点亦包括无需切丝、拉丝长。

奶油方面,据熊猫乳品在线商城熊猫食品旗舰店“奶油”搜索结果,熊猫乳品奶油产品仅1款,定位为家用烘焙材料。

据招股书,法国兰特黎斯集团(以下简称“兰特黎斯”)是熊猫乳品在稀奶油领域的主要竞争对手之一。

据线上商城“天猫”数据,兰特黎斯在售商品也包括家用奶油。不难看出,熊猫乳品所推出的奶酪、奶油产品,与主要竞争对手产品或存同质化现象。

据招股书,品牌壁垒是浓缩乳制品市场的主要壁垒,品牌的建立需要长期的时间和客户的积累,对于新进企业,即使投入大量的人力、物力和财力进行营销宣传,短期内也很难建立有影响力的品牌。

且招股书显示,目前国内市场主流奶酪、奶油品牌均为国际品牌,如“安佳”、“总统”、“百吉福”等,本土品牌市场占有率较低。

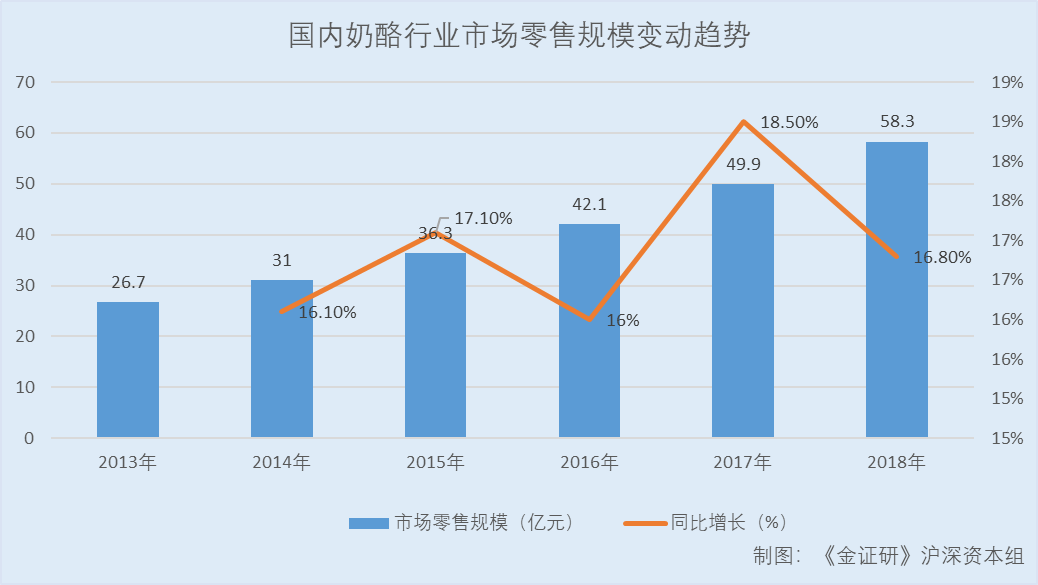

其中奶酪市场方面,据前瞻产业研究院援引自Euromonitor数据,目前国内奶酪市场由进口品牌主导,国际品牌中,“百吉福”截至2018年市场占有率高达27.2%,为奶酪品类龙头,其2018年营收约为15亿元。国内品牌中,蒙牛、妙可蓝多等市场占有率领先,分别为2.9%、2%。

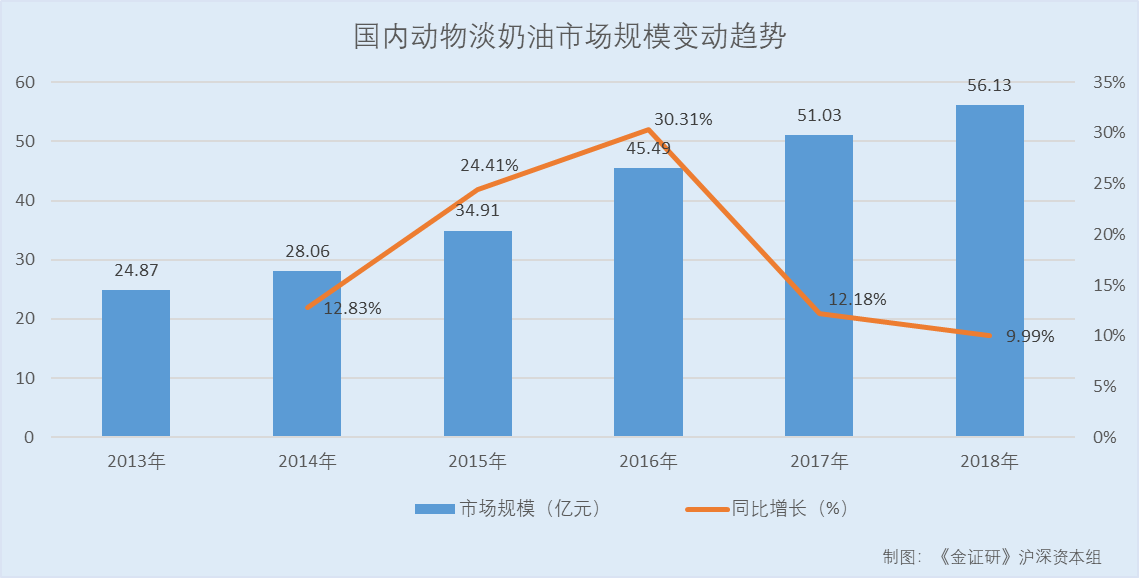

奶油方面,据版招股书,熊猫乳品主要竞争对手兰特黎斯是全球最大的乳制品生产企业之一,其“总统”牌奶油是集团的明星产品,畅销于全球超过140个国家或地区。

而截至2019年末,熊猫乳品稀奶油、奶酪年营收规模合计尚不足3,000万元。

据招股书,2017-2019年,熊猫乳品的奶酪销售收入分别为171.35万元、585.59万元、2,268.17万元,占主营业务收入比重分别为0.32%、0.98%、3.77%。

据招股书,2018-2019年,熊猫乳品的稀奶油销售收入分别为30.48万元、481.28万元,占主营业务收入比重分别为0.05%、0.8%。

需要指出的是,据招股书,奶酪和稀奶油为熊猫乳品新产品,尚处于起步阶段,奶酪和稀奶油销售收入规模相对较小。且目前,熊猫乳品奶油、奶酪盈利能力或堪忧,其中稀奶油毛利率连续两年告负。

据招股书,2017-2019年,熊猫乳品的奶酪产品毛利率分别为10.91%、-8.05%、20.69%;2018-2019年,熊猫乳品的稀奶油产品毛利率分别为-26.83%、-35.06%。

在招股书中,熊猫乳品坦承,其在奶油、奶酪等产品领域的竞争力相对较弱。

此外,据招股书,国内奶酪市场、奶油市场发展仍处于初期,和发达国家相比,国内奶酪市场、奶油市场发展仍处于发展初期,市场规模较小,人均消费较低。

据前瞻产业研究院统计数据,2013-2018年,国内奶酪行业市场零售规模分别为26.7亿元、31亿元、36.3亿元、42.1亿元、49.9亿元、58.3亿元,2014-2018年分别同比增长16.1%、17.1%、16%、18.5%、16.8%。

据招股书援引自智研咨询数据,2013-2018年,国内动物淡奶油行业市场规模分别为24.87亿元、28.06亿元、34.91亿元、45.49亿元、51.03亿元、56.13亿元,2014-2018年分别同比增长12.83%、24.41%、30.31%、12.18%、9.99%。

近两年新推产品或陷同质化“囧境”,且市场份额由国际品牌占据,其品牌建设或需要时间的积累,作为奶酪、奶油领域的新进者,熊猫乳品能否突破品牌壁垒,仍是未知数。

而历史上,熊猫乳品曾跨界植物饮料市场,却常年亏损。

五、跨界植物饮料却陷亏损泥潭,市场开拓能力或缺失

据公开转让说明书,报告期2012-2013年以及2014年1-10月,熊猫乳品主营业务收入由自产乳品、贸易乳品、植物饮料构成;主要产品包括熊猫牌甜炼乳系列、熊猫牌淡奶系列、可宝牌甜炼乳系列、食品配料系列、南沙牌椰子汁系列等。熊猫乳品生产销售的植物饮料,即是指椰子汁。

2012-2013年,熊猫乳品植物饮料收入分别为194.94万元、755.32万元,占主营业务收入的比重分别为0.34%、1.78%。同期,熊猫乳品植物饮料毛利率分别为21.29%、4.11%。

据公开转让说明书,熊猫乳品的植物饮料业务,目前规模较小,市场集中在海南当地,竞争较为激烈,报告期内处于亏损状态。2012-2013年和2014年1-10月该业务的营业利润分别为-100.88万元、-483.71万元、-1,349.38万元。

对于植物饮料业务持续亏损,熊猫乳品在公开转让说明书中称,正在积极进行市场开拓。其应对措施为拓展市场拓展椰汁业务的销售渠道,将产品的市场范围扩大到海南以外的市场;对营销模式进行调整,考虑电商平台等新的销售模式,扩大植物饮料的销售规模;如果不能通过有效的措施扭亏为盈,可以及时采用剥离等方式退出该业务。

而植物饮料业务至今或仍未“扭亏为盈”。

据公开转让说明书,植物饮料业务主要由熊猫乳品子公司海南熊猫乳品有限公司(以下简称“海南熊猫”)生产经营。

据2018年招股书,2017年,海南熊猫净利润为-90.13万元。据招股书, 2019年,海南熊猫净利润为-57.4万元。

作为植物饮料业务的经营主体,截至2019年年底,海南熊猫仍未扭亏为盈,且熊猫乳品或仍未“剥离”该业务。

据招股书,熊猫乳品主营业务收入由浓缩乳制品、乳品贸易、其他产品的收入构成;其他产品的销售收入主要来自于椰子汁、脱脂奶等产品的销售。

可见,熊猫乳品仍在生产、销售椰子汁。

而在招股书中,熊猫乳品未再提及“植物饮料”业务,且在其“主要产品”中亦不再把椰汁列入其中。

欲多元化发展跨界植物饮料,却持续亏损成为“拖油瓶”,熊猫乳品市场开拓能力或有存缺失。

近年来,熊猫乳品营收增长放缓,净利润出现负增长。而熊猫乳品第一大业务浓缩乳制品业务,其主要炼乳产品却面临市场规模狭小且增速放缓困境,2019年该产品出现营收“开倒车”现象。另一方面,其新推产品奶酪、奶油,市场份额则已由国际品牌“盘踞”,作为该领域新进者,熊猫乳品产品同质化或难破壁。反观熊猫乳品过去,其曾跨界植物饮料却陷“亏损”泥潭,市场开拓能力或欠缺。熊猫乳品未来将如何保持可持续盈利能力?不得而知。

问题还远未结束,熊猫乳品存在向“零人”公司采购的异象。

六、为“零人”供应商创收上千万元,采购数据真实性存疑

据招股书,2017-2018年,熊猫乳品向东营安和乳业有限公司(以下简称“安和乳业”)采购奶粉,采购金额分别为1,669.39万元、1,010.57万元。同期,安和乳业均为熊猫乳品第五大供应商。

据市场监督管理局数据,安和乳业股东为刘炳辉、宋福文;2016-2019年,安和乳业社保缴纳人数均为0人。

据公开信息,除安和乳业外,宋福文未持有其他公司股权,刘炳辉还持有东营安和牧业有限公司(以下简称“安和牧业”)、广饶安和蔬菜种植农民专业合作社(以下简称“安和蔬菜合作社”)股权。

据市场监督管理局数据,安和牧业成立于2015年2月10日,于2020年4月29日注销。2016-2018年,其社保缴纳人数均为0人。

据市场监督管理局数据,安和蔬菜合作社成立于2014年3月21日,于2018年5月17日注销。该合作社的类型为农民专业合作经济组织,共有杜广文、贾瑞庭、杜广芸、杜广来、刘炳辉、李海超6名农民成员。2016-2017年年报显示,安和蔬菜社保缴纳人数均为0人。

社保人数常年为0人,股东宋福文未持有其他公司股权,另一股东刘炳辉持股的公司安和牧业社保缴纳人数常年为0人,且已于2020年4月注销,安和乳业或系“零人”公司。

无独有偶,熊猫乳品另一奶粉供应商亦或系“零人”公司。

据招股书,2017年,熊猫乳品向苏州索迪雅国际贸易有限公司(以下简称“索迪雅”)采购奶粉,采购金额为542.43万元。

据市场监督管理局数据,2016-2019年,索迪雅社保缴纳人数均为0人。索迪雅由王文姜持股100%。

据公开信息,除索迪雅外,王文姜未持有其它公司股权。

此外,据市场监督管理局数据,索迪雅成立于2014年10月30日,注册资本为100万元。而截至2019年末,索迪雅实缴出资额仍为0元。

也就是说,2017年,索迪雅为熊猫乳品奶粉供应商,而2017年至今,其社保缴纳人数均为0人,且索迪雅2014年成立至2019年末,实缴出资额却仍为0元。索迪雅或系“零人”公司。

供应商安和乳业、索迪雅为“零人”公司,而熊猫乳品却与前述两家供应商的交易额上百万元甚至上千万元,其采购数据真实性存疑。

事实上,熊猫乳品供应商还存在2人撑起上千万元采购额的异象。

据招股书,2019年,熊猫乳品向上海倍盎贸易有限公司(以下简称“倍盎贸易”)采购冲调粉,采购金额为1,211.46万元。同期,倍盎贸易为熊猫乳品第三大供应商。

据市场监督管理局数据,2017-2019年,倍盎贸易社保缴纳人数分别为0人、2人、2人。

值得一提的是,倍盎贸易大股东持股的“零人”公司竟与逾5,000家公司共用联系电话。

据市场监督管理局数据,倍盎贸易成立于2017年10月12日,系由任大宝、巢建峰共同设立的公司,两人分别持股51%、49%。

2020年3月12日,任大宝退出倍盎贸易,截至退出前,任大宝均为倍盎贸易第一大股东。

据公开信息,任大宝曾持有上海柘铭贸易有限公司(以下简称“柘铭贸易”)、德州甄情食品有限公司、常熟市汇润贸易有限公司的股权。而上述公司经营状态分别为吊销、注销、注销。

值得注意的是,柘铭贸易或系“零人公司”,且与逾5,000家公司共用联系电话。

据市场监督管理局数据,柘铭贸易成立于2015年3月10日,2016年社保缴纳人数为0人,其后未再提交年报。

据市场监督管理局数据,2016年4月8日,柘铭贸易因通过登记的住所或者经营场所无法联系,被列入经营异常名录。

此后,因未依照规定期限公示年度报告,柘铭贸易曾3次被列入经营异常名录,列入日期分别为2016年7月8日、2018年7月7日、2019年7月5日。

2019年8月1日,柘铭贸易因被列入经营异常名录届满3年仍未履行相关义务,被列入严重违法失信企业名单。

据沪市监虹处〔2020〕092019005590号文件,2020年4月16日,柘铭贸易因成立后无正当理由超过六个月未开业,或者开业后自行停业连续六个月以上,而被上海市虹口区市场监督管理局吊销营业执照。

种种迹象表明,柘铭贸易或系“零人公司”,如何撑起上千万元的销售额?令人不解。

此外,据市场监督管理局数据,2016年,柘铭贸易的企业联系电话为021-63531239。

而据公开信息,截至2020年9月24日,曾使用或正在使用上述联系电话的公司数量多达5,063家。

作为熊猫乳品供应商倍盎贸易大股东任大宝的其他持股公司,柘铭贸易社保缴纳人数为0人,且曾出现通过登记的住所或者经营场所无法联系、连续几年未申报年报等异常现象,最终被吊销。更令人咋舌的是,该公司与逾5,000家公司共用联系电话。

种种迹象表明,柘铭贸易是否财务走账的“皮包”公司?尚未可知。而这背后,倍盎贸易人数仅2人,熊猫乳品却向其采购上千万元冲调粉。熊猫乳品与倍盎贸易间的交易数据,其真实性或遭“拷问”。

此番上市,熊猫乳品或问题“缠身”,未来将如何接受资本市场的考验?《金证研》沪深资本组将继续保持关注。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。