《金证研》沪深资本组 修远/作者 映蔚 洪力/编审

近年来,受“5.31政策”的影响,国内光伏行业下游需求受到一定冲击,2018-2019年,国内光伏新增装机容量出现下滑。而2020年,光伏发电正迈向全面平价,也处于关键和重要的趋向市场化阶段。所处行业变化“风起云涌”,“夫妻店”江苏中信博新能源科技股份有限公司(以下简称“中信博”)将何去何从?

与此同时,其自诩毛利率高于同行是经营规模远高于同行所致,而实际上中信博净资产规模在同行“垫底”,到了2020年上半年,其净资产规模位列第三,其经营规模远高于同行或“言过其实”。不仅如此,在中信博在问询回复中,其所披露的供应商年均收入,远高于官方披露的数据,其中是否涉嫌虚假陈述?尚未可知。而其为“零人”供应商创收上亿元的情况,同样值得关注。

一、毛利率变动趋势异于同行,经营规模远高于同行或“言过其实”

据发改能源〔2018〕823号文件,为促进光伏行业健康可持续发展,将合理把握发展节奏,优化光伏发电新增建设规模;加快光伏发电补贴退坡,降低补贴强度等。

近年来,中信博营业收入增速逐年下滑。

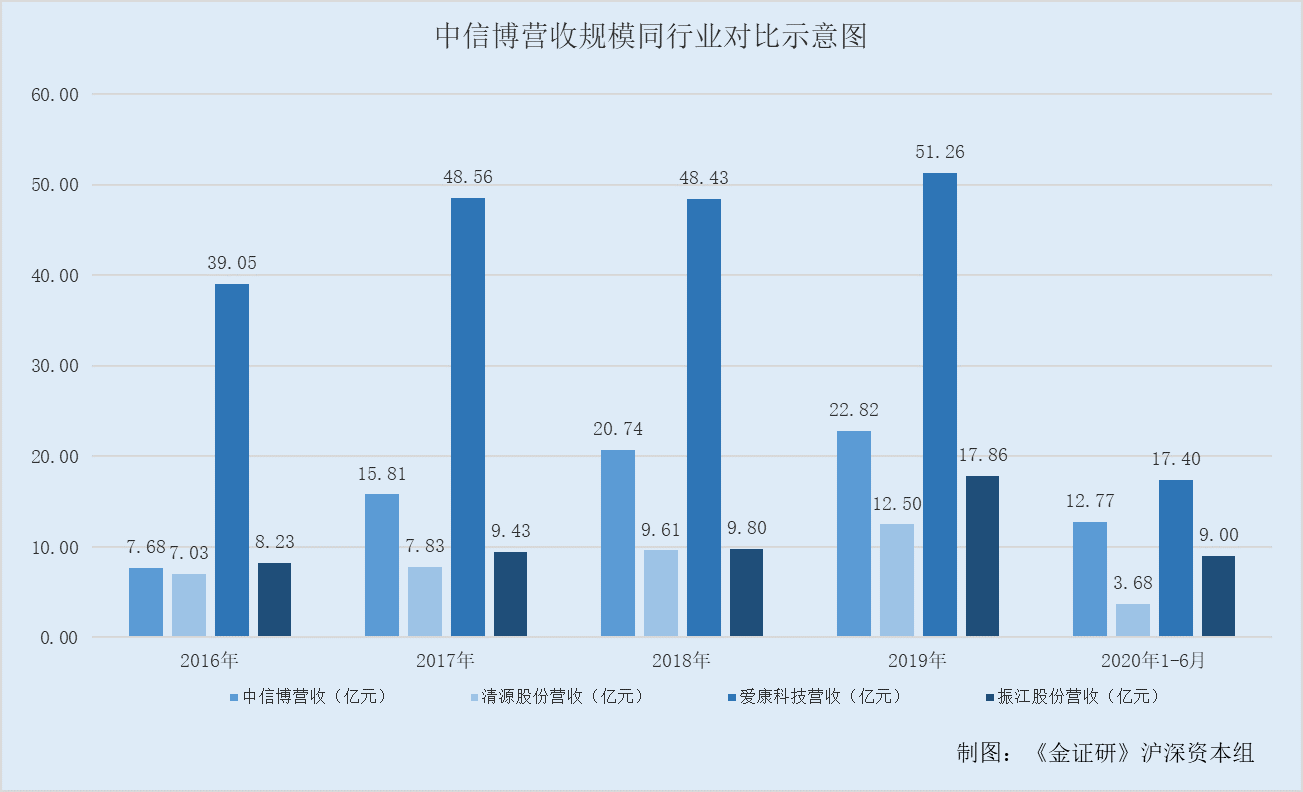

据同花顺iFinD数据,2016-2019年以及2020年1-6月,中信博营业收入分别为7.68亿元、15.81亿元、20.74亿元、22.82亿元、12.77亿元,2017-2019年分别同比增长105.79%、31.19%、10.04%。

同期,中信博净利润分别为0.35亿元、0.43亿元、0.97亿元、1.62亿元、1.15亿元,2017-2019年分别同比增长22.91%、125.2%、66.85%。

需要指出的是,近年来,中信博销售毛利率的变动趋势异于同行。

据东方财富Choice数据,2016-2019年以及2020年1-6月,中信博的销售毛利率分别为25.26%、17.26%、20.54%、24.18%、25.9%。

反观同行业可比公司,同期,清源科技(厦门)股份有限公司(以下简称“清源股份”)的销售毛利率分别为28.02%、24.75%、25.75%、25.19%、30.8%;江苏爱康科技股份有限公司(以下简称“爱康科技”)的销售毛利率分别为18.2%、17.45%、17.99%、14.48%、19.51%;江苏振江新能源装备股份有限公司(以下简称“振江股份”)的销售毛利率分别为37.68%、29.73%、25.34%、19.43%、22.4%。

2016-2019年以及2020年1-6月,上述三家同行业可比公司销售毛利率的平均值分别为27.97%、23.98%、23.03%、19.7%、24.24%。

值得一提的是,中信博毛利率变动趋势异于同行的现象,也曾受到上交所的关注。

据2020年5月24日签署的《中信博首次公开发行股票并在科创板上市申请文件的审核问询函之回复》(以下简称“第一轮问询回复”),中信博被问及其同行业可比公司毛利率整体呈下降趋势,而其毛利率却持续上升的原因及合理性。

对此,中信博表示,其经营规模远大于同行业可比公司,且公司充分利用自身的规模优势提升对客户、供应商的议价能力,光伏支架产品毛利率逐年提升。

然而《金证研》沪深资本组研究发现,中信博的经营规模或非远大于同行业可比公司。

据东方财富Choice数据,2016-2019年以及2020年1-6月,清源股份的营业收入分别为7.03亿元、7.83亿元、9.61亿元、12.5亿元、3.68亿元;爱康科技的营业收入分别为39.05亿元、48.56亿元、48.43亿元、51.26亿元、17.4亿元;振江股份的营业收入分别为8.23亿元、9.43亿元、9.8亿元、17.86亿元、9亿元。

可见,从营收规模来看,2016-2019年以及2020年1-6月,中信博的营业收入在同行业可比公司中均位居第二。

净资产方面,据东方财富Choice数据,2016-2019年以及2020年1-6月,中信博的净资产分别为4.12亿元、6.6亿元、7.57亿元、8.9亿元、10.05亿元。

同期,清源股份的净资产分别为5.75亿元、9.68亿元、9.93亿元、9.43亿元、9.33亿元;爱康科技的净资产分别为57.76亿元、57.88亿元、59.43亿元、41.11亿元、41.45亿元;振江股份的净资产分别为5.23亿元、13.74亿元、14.91亿元、14.47亿元、14.43亿元。

可见,2016-2019年,中信博净资产规模在同行“垫底”。到了2020年1-6月,中信博净资产规模位列第三。

值得一提的是,2016-2019年以及2020年1-6月,爱康科技的营业收入及净资产规模均高于中信博,而同期,爱康科技的销售毛利率却均低于中信博。

也就是说,从营业收入规模和净资产规模的情况来看,中信博经营规模远高于同行的说法或“言过其实”。

二、供应商收入与“官宣”矛盾,涉嫌虚假陈述

问题并未结束,中信博的供应商中,或存在“10人”公司撑起1.4亿元业绩的“异象”。

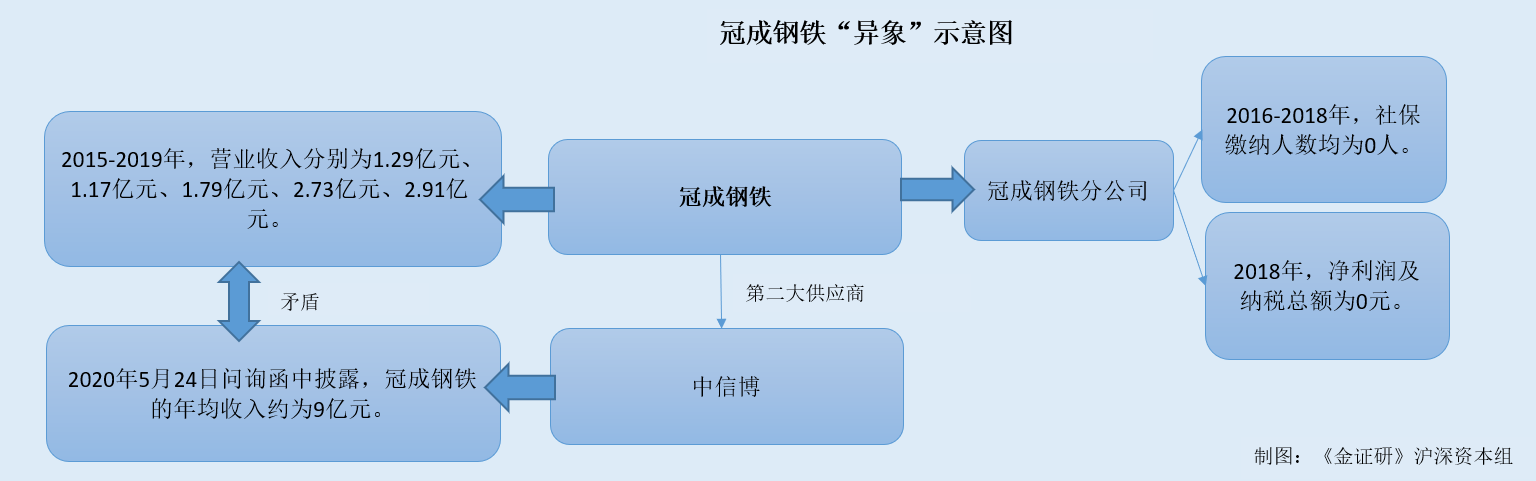

据签署日为2020年8月24日的招股书(以下简称“招股书”),2018-2019年,上海冠成钢铁有限公司(以下简称“冠成钢铁”)为中信博第二大供应商,中信博向其采购金额分别为1.22亿元、1.45亿元,采购占比分别为6.06%、7.35%。

据市场监督管理局数据,2015-2019年,冠成钢铁的从业人数分别为11人、13人、8人、13人、10人。而2016-2019年,其社保缴纳人数分别为9人、6人、7人、6人。

也就是说,2019年,作为供应商,10名员工或“支撑”起其与中信博之间的1.45亿元的交易额。

而“蹊跷”的是,市场监督管理局披露的冠成钢铁的收入金额,与中信博所披露金额“对不上”。

在第一轮问询回复中,上交所问及“报告期内,中信博主要供应商是否主要或专门为其提供服务。”对此中信博解释称,冠成钢铁并不存在为公司主要或专门提供服务情形,而冠成钢铁年均收入约为9亿元,其向公司的销售额占比低于20%。

然而市场监督管理局显示,2015-2019年,冠成钢铁的营业总收入分别为1.29亿元、1.17亿元、1.79亿元、2.73亿元、2.91亿元,与中信博所披露的9亿元相比均“相差甚远”。

不仅如此,2018-2019年,冠成钢铁对中信博的销售金额,占同期冠成钢铁营业总收入的比例分别为44.52%、49.71%。

由上述情形可见,中信博对上交所问询函的回复是否涉嫌虚假陈述?或要打个“问号”。

除此以外,冠成钢铁资产负债率过“红线”。

据市场监督管理局数据,2015-2019年,冠成钢铁的净利润分别为6.97万元、8.54万元、11.58万元、30.68万元、35.44万元。

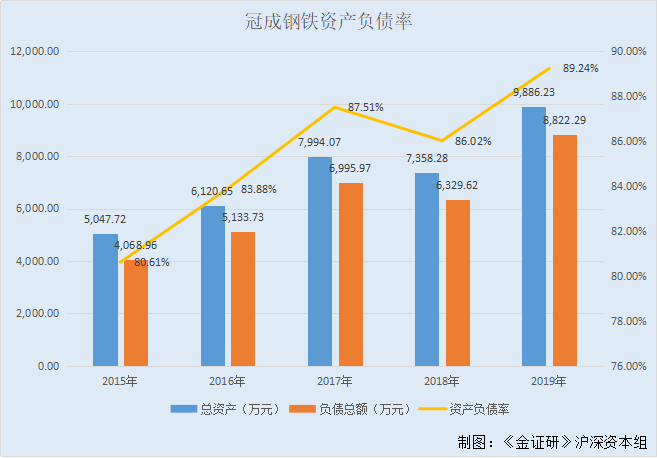

同期,冠成钢铁的资产总额分别为5,047.72万元、6,120.65万元、7,994.07万元、7,358.28万元、9,886.23万元;同期,其负债总额分别为4,068.96万元、5,133.73万元、6,995.97万元、6,329.62万元、8,822.29万元。

由此上述资产总额及负债总额的数据计算可得,2015-2019年,冠成钢铁的资产负债率分别为80.61%、83.88%、87.51%、86.02%、89.24%。

一边是10人公司“撑起”过亿元交易额,一边是与“官宣”存矛盾的营业收入,冠成钢铁与中信博的交易数据真实性存疑。

“雪上加霜”的是,冠成钢铁还存在与其他公司联系方式共用情形,同时或存在一家“零人”分公司。

据公开信息,冠成钢铁的联系电话为021-51683871。

截至2020年9月14日,有三家公司的联系电话曾与冠成钢铁一致,分别是上海从越贸易有限公司、上海详鋆实业有限公司、上海冠成钢铁有限公司第一分公司(以下简称“冠成第一分公司”)。

其中,冠成第一分公司系冠成钢铁的分公司。市场监督管理局信息显示,2016-2018年,冠成分公司的社保缴纳人数均为0人。

值得一提的是,据市场监督管理局数据,2018年,冠成分公司的净利润及纳税总额为0元,或并未开展经营。

而问题仍未结束。

市场监督管理局信息还显示,冠成分公司曾于2015年7月10日、2016年7月7日、2017年7月9日,连续三次因未按规定期限公示年度报告,被上海市宝山区市场监督管理局列入异常经营名录,直到2020年3月17日才被移出。

问题“接踵而至”,中信博与冠成钢铁的交易数据真实性几何?不得而知。

三、为“零人”供应商创收上亿元,交易数据真实性存疑

上述问题仅为“冰山一角”,一家名为上海青乙实业有限公司(以下简称“青乙实业”)的原材料供应商,成立一年便与中信博开展合作,双方合作金额上亿元。

据招股书,2018-2019年,青乙实业系中信博第二大钢材供应商,中信博向其采购金额分别为5,528.77万元、12,426.56万元,占钢材采购总额的比例分别为8.09%、18.11%。

然而,据市场监督管理局数据,青乙实业成立于2017年9月30日。也就是说,成立次年,青乙实业开始与中信博合作。

与此同时,市场监督管理局信息显示,2017-2019年,青乙实业社保缴纳人数分别为2人、3人、5人。

不仅如此,青乙实业还存在与其他公司共用邮箱的情况。

据市场监督管理局数据,2019年,青乙实业的企业电子邮箱为shadow701029@163.com。

据公开信息,截至2020年9月14日,共有包含青乙实业在内的5家企业曾使用该邮箱,且地址均位于上海。

不宁唯是,中信博第三大供应商或系“零人”公司,且近三年来双方交易额均上亿元。

2017-2019年,天津市兆隆泰工贸有限公司(以下简称“兆隆泰”)分列中信博第一大、第一大、第三大供应商,中信博向其采购金额分别为1.02亿元、2.36亿元、1.39亿元,同期采购占比分别为7.04%、11.75%、7.07%。

据市场监督管理局数据,2016-2019年,兆隆泰社保缴纳人数均为0人。

需要指出的是,招股书显示,兆隆泰包含受同一主体控制的天津海鑫钢管有限公司(以下简称“海鑫钢管”)。

然而市场监督管理局公开信息显示,2016-2019年,海鑫钢管的社保缴纳人数同样均为0人。

上述现象或表明,在中信博的重要供应商中,冠成钢铁、青乙实业、兆隆泰这三家供应商员工人数或“屈指可数”,甚至存在“零人”公司,中信博与前述供应商的交易数据或遭“拷问”。

绳锯木断,水滴石穿。在资本市场的“聚光灯”下,中信博能走多远?《金证研》沪深资本组将继续保持关注。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。