《金证研》沪深资本组 易安/作者 映蔚 洪力/编审

6月22日,32家创业板试点注册制受理企业出炉,旗下拥有“金龙鱼”、“欧丽薇兰”、“胡姬花”等品牌的益海嘉里金龙鱼粮油食品股份有限公司(以下简称“益海嘉里”)便是首批“抢滩者”之一。而具备外资背景的益海嘉里,在实现“打造世界级安全餐桌”的目标路上,能否乘风破浪?

而此番上市,益海嘉里或存诸多问题待解。在细分行业处于低速发展状态的情形之下,益海嘉里不仅营业、净利增速“双降”,且其毛利率不及同行均值。除此之外,益海嘉里一手“持有”高额负债,另一手“持有”大笔银行存款,或存“大存大贷”的异象。而益海嘉里多家子公司遭处罚,暴露出其内部治理或存隐忧。

一、营收净利增速“双降”,毛利率“落后”同行均值

近些年,益海嘉里的营业收入与净利润增速均放缓。

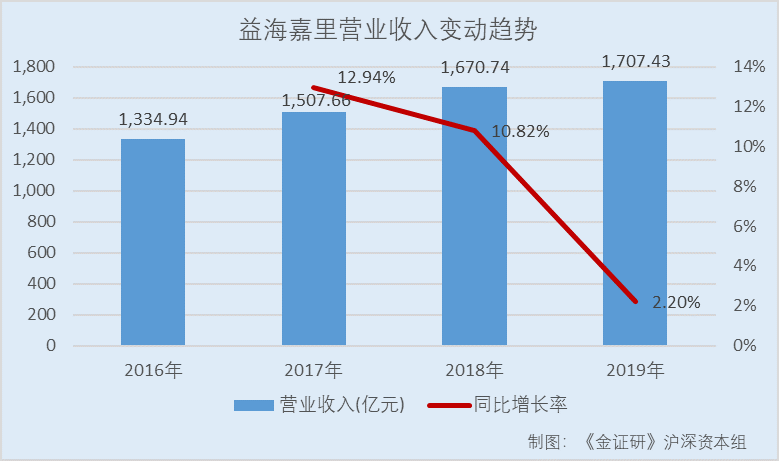

据签署日期为2020年8月24日的招股书(以下简称“招股书”)及签署日为2019年11月27日的招股书,2016-2019年,益海嘉里的营业收入分别为1,334.94亿元、1,507.66亿元、1,670.74亿元、1,707.43亿元,2017-2019年分别同比增长12.94%、10.82%、2.2%。

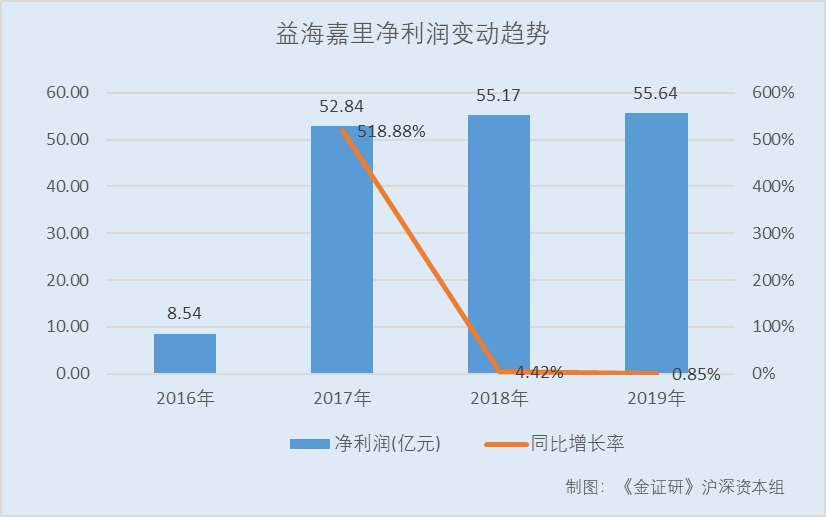

2016-2019年,益海嘉里净利润分别为8.54亿元、52.84亿元、55.17亿元、55.64亿元,2017-2019年分别同比增长518.88%、4.42%、0.85%。

可见,2019年,益海嘉里的营业收入增速已由两位数增长,降为个位数增长,且净利润接近零增长。

益海嘉里表示,公司主营业务为厨房食品、饲料原料及油脂科技产品。其中厨房食品,如果注意到其销售收入和增长率,可以发现厨房食品处于稳步增长状态。关于饲料原料,2019年销售收入有所下降,主要因为2019年第一季度受非洲猪瘟的影响,豆粕销售量同比有所下降导致的,但今年已经恢复正常。

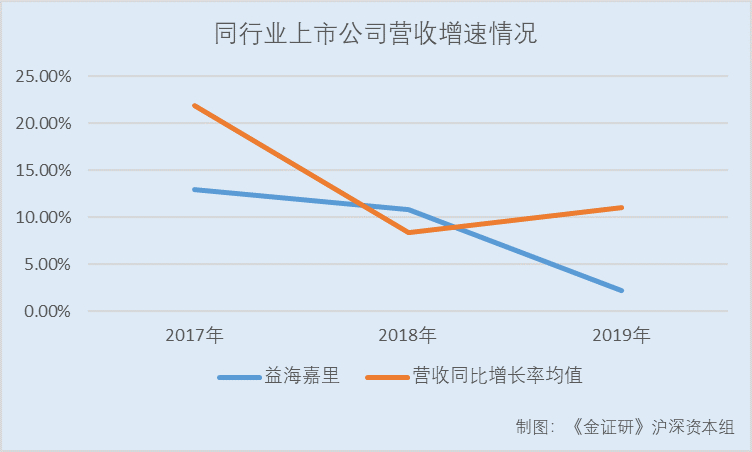

实际上,2019年,益海嘉里的饲料原料及油脂科技收入占主营业务收入的比重为35.8%,却因一季度受非洲猪瘟影响而使其营业收入增速由10.82%下滑到2.2%,该业务未来将如何保持其稳定性增长?另外,对比同行业上市公司,2019年,益海嘉里的营收增速或“落后”于同行平均水平。

据东方财富Choice数据,2017-2019年,道道全粮油股份有限公司(以下简称“道道全”)营业收入同比增长率分别为22.7%、9.04%、14.34%;金健米业股份有限公司(以下简称“金健米业”)营业收入同比增长率分别为24.46%、9.12%;36.43%;克明面业股份有限公司(以下简称“克明面业”)营业收入同比增长率分别为4.89%、25.86%、6.22%;西王食品股份有限公司(以下简称“西王食品”)营业收入同比增长率分别为66.46%、4.03%、-2.02%。海南京粮控股股份有限公司(以下简称“京粮控股”)营业收入同比增长率分别为-9.24%、-6.42%、0.42%。

即同期,上述五家同行业上市公司营业收入同比增长率的均值分别21.86%、8.33%、11.08%。

不止营业收入增速“落后”同行均值,益海嘉里的销售毛利率也不及同行。

据东方财富Choice数据,2016-2019年,益海嘉里的销售毛利率分别为11.07%、8.42%、10.21%、11.4%。

同期,同行业上市公司道道全的销售毛利率分别为16.58%、10.8%、12.48%、9.18%;京粮控股的销售毛利率分别为27.17%、9.3%、8.96%、8.42%;金健米业的销售毛利率分别为11.33%、10.4%、11.51%、7.59%;克明面业的销售毛利率分别为21.81%、22.79%、23.63%、24.59%;西王食品的销售毛利率分别为29.27%、35.59%、36.3%、32.84%。即2016-2019年,同行上市公司销售毛利率的平均值分别为21.23%、17.77%、18.58%、16.52%。

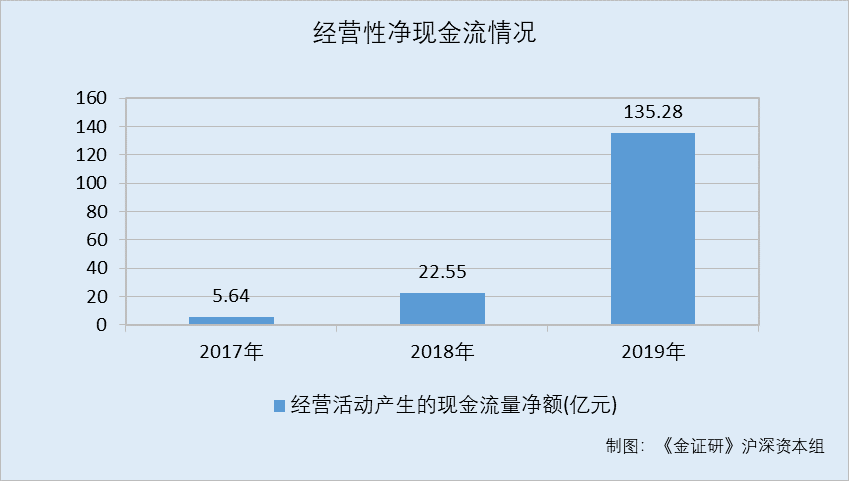

在现金流方面,2019年,益海嘉里大幅减少原材料采购付款,导致当年经营活动产生的现金流量净额猛增,或对供应商“压款”。

据招股书,2017-2019年,益海嘉里经营活动产生的现金流量净额分别为5.64亿元、22.55亿元、135.28亿元。

2019年,其经营活动产生的现金流量净额增加较大,益海嘉里表示,主要因为公司销售收入增长,销售回款持续增加,同时公司2019年整体原材料采购付款较2018年有所减少。

通过分析上述数据可见,2019年,益海嘉里经营活动产生的现金流量金额较上年同比增长了112.73亿元,同比增长了499.93%。而同期,益海嘉里营业收入同比增长了36.7亿元,同比增长了2.02%,远低于现金流的增速。

值得关注的是,益海嘉里营收、净利增速下滑或受行业整体呈低速增长的影响。

二、行业或进入低速发展期,成长能力或承压

事实上,食用油、大米、面粉及饲料行业或处于低速增长状态。

据招股书,益海嘉里以农产品和食品加工产业链为基础,主要产品主要包括厨房食品、饲料原料及油脂科技产品等,属于农副食品加工业。

按产品分类,益海嘉里主营业务收入主要由厨房食品、饲料原料及油脂科技、其他三项构成。2019年,其厨房食品、饲料原料及油脂科技、其他收入占主营业务收入的比例分别为63.9%、35.8%、0.3%。

据招股书,益海嘉里的厨房食品主要包括零售产品、餐饮产品、食品工业产品,细分为食用油、大米、面粉、豆制品等。益海嘉里的饲料原料及油脂科技主要包括豆粕、菜粕等蛋白类产品,棕榈粕、椰子粕等纤维类产品,脂肪粉、脂肪酸钙等能量类产品。

然而,益海嘉里所处的食用油、大米、面粉及饲料行业,或处于低速甚至接近“零”增长状态。

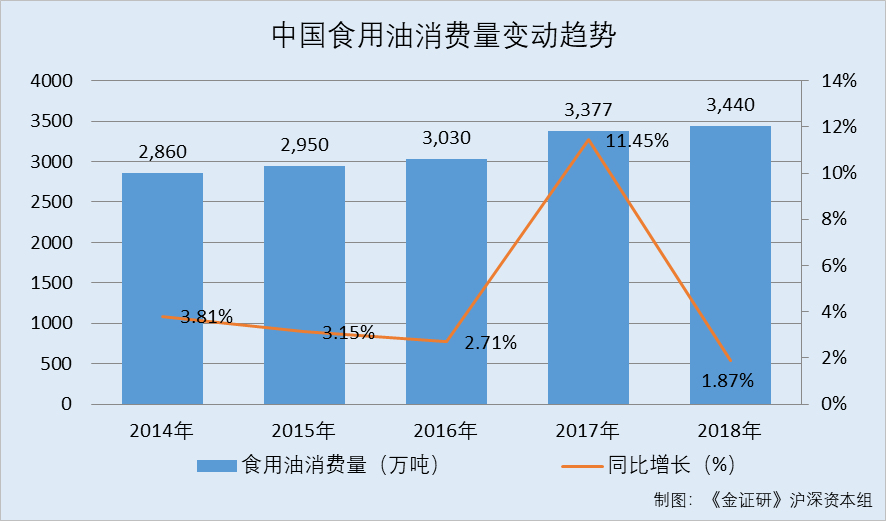

据招股书援引自国家粮油信息中心数据,2014-2018年,中国食用油消费量分别为2,860万吨、2,950万吨、3,030万吨、3,377万吨、3,440万吨,同期分别同比增长3.81%、3.15%、2.71%、11.45%、1.87%。

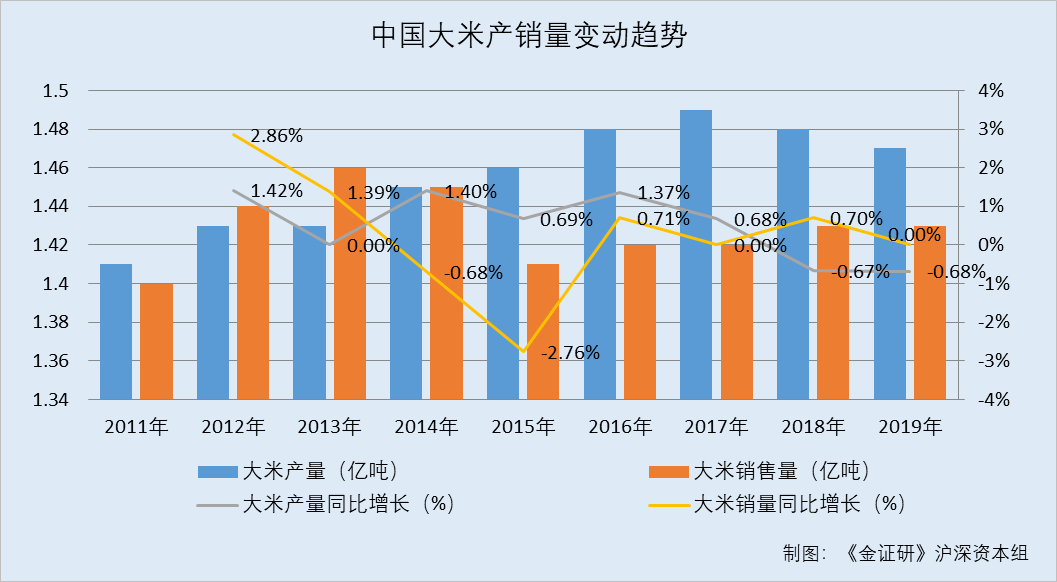

据招股书援引自美国农业部数据,2011-2019年,中国大米产量分别为1.41亿吨、1.43亿吨、1.43亿吨、1.45亿吨、1.46亿吨、1.48亿吨、1.49亿吨、1.48亿吨、1.47亿吨,2012-2019年分别同比增长1.42%、0%、1.4%、0.69%、1.37%、0.68%、-0.67%、-0.68%。

同期,中国大米消费量分别为1.4亿吨、1.44亿吨、1.46亿吨、1.45亿吨、1.41亿吨、1.42亿吨、1.42亿吨、1.43亿吨、1.43亿吨,2012-2019年分别同比增长2.86%、1.39%、-0.68%、-2.76%、0.71%、0%、0.7%、0%。

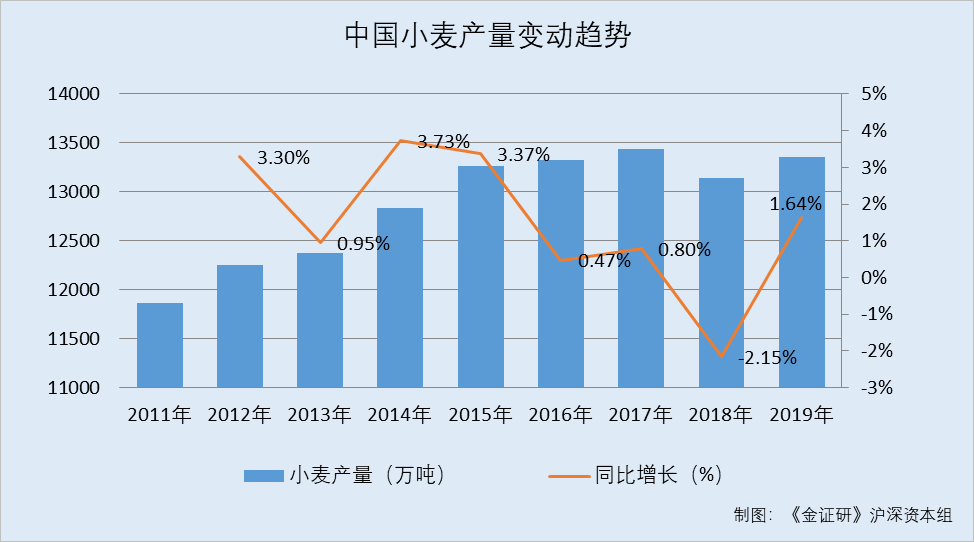

据招股书援引自国家统计局数据,2011-2019年,中国小麦产量分别为11,863万吨、12,254万吨、12,371万吨、12,832万吨、13,264万吨、13,327万吨、13,433万吨、13,144万吨、13,359万吨,2012-2019年分别同比增长3.3%、0.95%、3.73%、3.37%、0.47%、0.8%、-2.15%、1.64%。

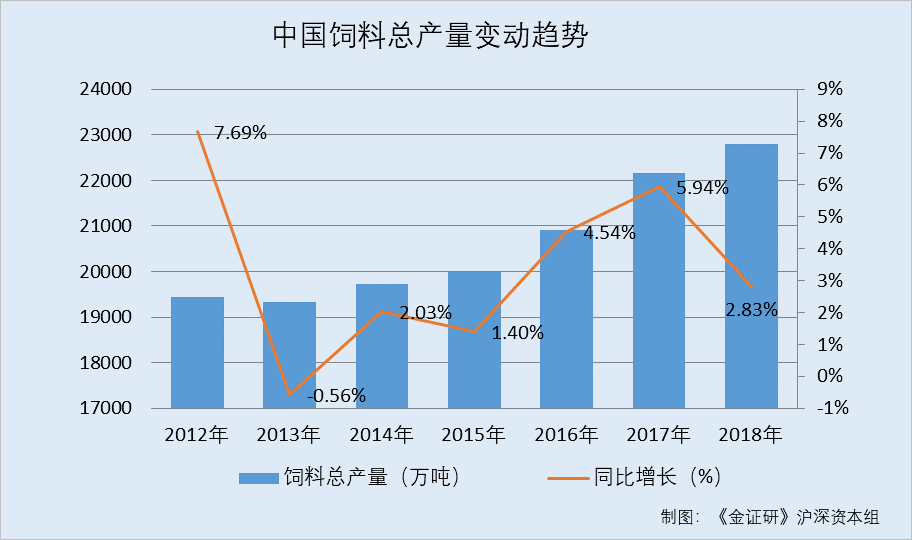

据招股书援引自中国饲料工业协会数据,2012-2018年,中国饲料总产量分别为19,449万吨、19,340万吨、19,732万吨、20,009万吨、20,918万吨、22,161万吨、22,788万吨,同期分别同比增长7.69%、-0.56%、2.03%、1.4%、4.54%、5.94%、2.83%。

2019年,上述食用油的消费量,及大米、面粉、饲料行业的产量,增速均低于3%,其中大米行业产量接近“零”增长,对于益海嘉里的影响几何?尚未可知。

益海嘉里表示,公司深耕在农产品加工领域多年,在小包装油领域市占率较高,未来可以往更健康更营养的产品发展;同时,公司在米、面、调味品等行业细分领域总体占比较低,未来成长空间很大。

而益海嘉里所处的行业处于低速发展期,未来如何托起其成长空间,不得而知。

三、利息收益率4.67%,现“大存大贷”或赚取“利息差”

近三年,益海嘉里一手“持有”高额负债,另一手“持有”大笔银行存款,存“大存大贷”的异象,或赚取不菲的“利息差”。

据招股书,2017-2019年,益海嘉里的短期借款分别为547.23亿元、816.81亿元、734.42亿元;长期借款分别为0亿元、27.3亿元、23.93亿元;一年内到期的非流动负债分别为23.49亿元、18.75亿元、28.9亿元。

可见,2019年,益海嘉里的有息负债总额达到787.26亿元。从2017到2019年间,益海嘉里的有息负债,即短期借款、一年内到期的非流动负债、长期借款三项合计增加了216.54亿元。

据招股书,2017-2019年,益海嘉里的固定资产分别为201.76亿元、198.97亿元、244.39亿元;在建工程分别为12.58亿元、24.4亿元、44.97亿元;无形资产分别为113.1亿元、116.92亿元、126.03亿元;商誉分别为58.75亿元、58.86亿元、59.69亿元;长期待摊费用分别为1.27亿元、1.32亿元、1.43亿元;递延所得税资产分别为7亿元、4.79亿元、4.18亿元。

同期,益海嘉里的折旧分和摊销费分别为19.59亿元、20.38亿元、23.96亿元。

经《金证研》沪深资本组统计或得出,2019年,益海嘉里的资本性支出,即固定资产、在建工程、无形资产、商誉、长期待摊费用、递延所得税资产,加上折旧及摊销费后合计为504.65亿元,比2017年合计增长了90.59亿元。

近三年来,益海嘉里增加的有息负债216.54亿元,转为资本性支出,或仅有90.59亿元。从侧面反映,益海嘉里近三年举债,或非为了增加其资本性支出。

2017-2019年,益海嘉里的货币资金分别为389.42亿元、660.54亿元、646.12亿元;2018-2019年,货币资金分别同比增长69.62%、-2.18%。

可见,2019年,益海嘉里的货币资金总额达到646.12亿元,占同期营业收入的比重为37.84%。相比2017年,益海嘉里2019年的货币资金增加了256.7亿元。这或反映出,益海嘉里举债后或并未增加资本性支出,其或将货币资金存入银行。

据招股书,2017-2019年,益海嘉里的利息收入分别为9.93亿元、27.05亿元、30.15亿元。

若货币资金利息收益率按利息收入占货币资金的比例计算,2019年,益海嘉里的货币资金利息收益率约为4.67%。

据央行发布的银发〔2015〕325号文件,金融机构一年以内(含一年)的短期贷款基准利率为4.35%。

结合以上情形不难看出,2019年,益海嘉里年有息负债大幅增加,增加额相比2017年增加了216.54亿元,然而益海嘉里的资本性支出相比2017年仅增加90.59亿元,对应近三年的货币资金却增加了256.7亿元;同时,益海嘉里的有息负债、货币资金,两项数额均持续维持在高位。

也就是说,益海嘉里或存在“大存大贷”现象,益海嘉里是否承担高额借款成本的贷款以存放在银行获取“利息差”的嫌疑?

事实上,财务出现“大存大贷”特征并最终引发财务暴雷,这在资本市场早有先例。

据证监会公开信息,2019年,康得新复合材料集团股份有限公司(以下简称“康得新”)因无力兑付15亿元短期融资券本息,业绩真实性存疑。证监会对此进行立案调查,在2015-2018年期间,康得新通过虚构销售业务等方式虚增营业收入,并通过虚构采购、生产、研发费用、产品运输费用等方式虚增营业成本、研发费用和销售费用。通过上述方式,康得新共虚增利润总额达119亿元。此外,康得新披露的相关年度报告存在多处虚假记载和重大遗漏。

据证监会2019年5月发布的公开信息,在2016-2018年,康美药业股份有限公司(以下简称“康美药业”)因使用虚假银行单据虚增存款、通过伪造业务凭证进行收入造假等,涉嫌虚假陈述违法违规而被证监会立案调查。

这表明,康得新和康美药业因财务最初出现“大存大贷”特征,而被监管层证实财务造假。可见,企业存“大存大贷”的财务特征是否埋雷?

对此,益海嘉里表示,随着公司业务规模扩张,公司的短期借款规模相应增长,但公司整体负债率并不高。

事实上,益海嘉里的资产负债率远高于同行业平均水平。

据招股书,2017-2019年,益海嘉里同行业上市公司道道全的资产负债率分别为27.41%、21.6%、24.95%;京粮控股的资产负债率分别为57.25%、42.26%、42.82%;金健米业的资产负债率分别为60.97%、64.76%、59.01%;克明面业的资产负债率分别为27.94%、43.4%、45.46%;西王食品的资产负债率分别为64.06%、51.1%、49.62%;即同期,上述五家同行业上市公司的资产负债率平均值分别为47.53%、44.62%、44.37%。

而同期,益海嘉里的资产负债率分别为58.17%、62.97%、59.88%,高于同行业平均值。

2017-2019年,益海嘉里的利息支出分别为13.24亿元、24.67亿元、28.88亿元,同期占净利润的比重分别为25.06%、44.72%、51.91%。

由上述情形可见,益海嘉里的利息支出占净利润比重逐年增长至五成,或“吞噬”净利润。

据招股书,益海嘉里此次拟募集资金共计138.7亿元,用于投资建设19项募投项目。

由此可见,益海嘉里有息负债资金近800亿元,或将近650亿元存放银行,或体现出益海嘉里低效率的资金管理水平,其此番上市欲募集资金138.7亿元用于建设项目,益海嘉里能否高效率地运用好此笔资金?或该“打上问号”。

四、产能利用率未饱和均值仅64.5%,大举募资扩产或难“消化”

除此之外,益海嘉里募资扩产的背后,其主要产品的产能利用率并不饱和。

而在益海嘉里募资建设的19项募投项目中,“兰州新区粮油食品加工基地项目(一期)”项目达产后,可新增日加工压榨2,000吨、浓香小榨100吨、精炼1,000吨、包装油780吨、面粉1,500吨、大米300吨等产能。

“益海嘉里集团粮油深加工项目”达产后,可新增大豆压榨车间2,000吨/日、大豆膨化车间200吨/日、精炼车间600吨/日、小包装车间1,330吨/日、大米车间680吨/日、小麦车间1,500吨/日产能。

“米、面、油综合加工一期项目”达产后,可新增日加工小麦1,500吨、日加工水稻1,000吨、日灌装包装食用油600吨、日加工米糠600吨产能。

“4000吨/日大豆压榨项目”达产后,可新增日处理大豆4,000吨/日的大豆压榨加工线产能。

“益海嘉里(霸州)食品工业有限公司年初加工100万吨小麦制粉项目”达产后,可新增年加工小麦制粉100万吨的产能。

“黑龙江省齐齐哈尔市富裕县益海嘉里(富裕)粮油食品工业有限公司25万吨/年小麦、4.5万吨/年低温豆粕加工项目”达产后,可新增年加工小麦25万吨、年加工低温豆粕4.5万吨产能。

上述募投项目为19项募投项目的部分产能扩张情况,主要涉及中小包装产品、精炼产品、压榨产品、水稻加工产品及小麦加工产品等。

观其背后,益海嘉里下属工厂生产加工的产能利用率并未饱和。

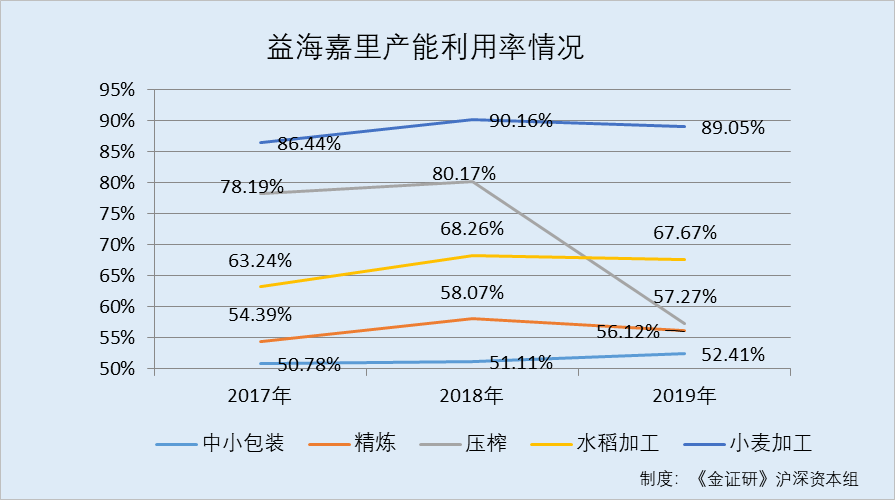

据招股书,2017-2019年,益海嘉里中小包装产品的产能利用率分别为50.78%、51.11%、52.41%;精炼产品的产能利用率分别为54.39%、58.07%、56.12%;压榨产品的产能利用率分别为78.19%、80.17%、57.27%;水稻加工产品的产能利用率分别是63.24%、68.26%、67.67%;小麦加工产品的产能利用率分别是86.44%、90.16%、89.05%。

也就是说,益海嘉里下属工厂生产加工的五种产品类型中,除了小麦加工的产能利用率维持在90%左右外,其压榨产品2019年的产能利用率从80.17%“断崖式”下跌至57.27%,中小包装及精炼产品产能利用率近年来维持在55%左右。即2019年,益海嘉里的产能利用率均值为64.5%。即益海嘉里生产的产能利用率并未饱和,在此背景下,益海嘉里欲募集近超138亿元扩充产能,新增的产能能否消化?尚未可知。

五、益海嘉里与参股公司曾被子公司推至“被告席”,子公司放弃追偿欠款近3,500万元

令人费解的是,益海嘉里与其参股公司拖欠益海嘉里子公司金融借款逾7,000万元,被益海嘉里子公司推至“被告席”。而最终益海嘉里参股公司因无可被执行的资产,益海嘉里子公司放弃追偿逾3,500万元借款。

据招股书,益海嘉里通过境外控股子公司丰益中国新投资私人有限公司(以下简称“丰益中国新投资”),间接持有山东新鑫海粮油工业有限公司(以下简称“山东新鑫海粮油”)35%的股权,山东新鑫海粮油为益海嘉里的参股公司。

而上海益海商贸有限公司(以下简称“上海益海商贸”)是益海嘉里境内全资子公司,主要从事粮油贸易业务。此外,益海嘉里投资有限公司(以下简称“益海嘉里有限”)是益海嘉里的前身。

据(2017)鲁02执恢171号之二文件,山东新鑫海粮油、益海嘉里有限曾与上海益海商贸发生金融借款合同纠纷,申请执行人为上海益海商贸,被执行人为山东新鑫海粮油、益海嘉里有限,该案件于2015年9月22日立案执行,申请执行标的额为7,131.05万元。经法院依法拍卖山东新鑫海粮油抵押的房地产权、机器设备,偿还上海益海商贸部分欠款3,619.02万元。2018年5月7日,上海益海商贸以被执行人已无财产可执行为由请求终结本案执行,对未实现的权益予以放弃。

也就是说,益海嘉里有限与其参股公司拖欠益海嘉里子公司7,131.05万元欠款,经对其参股公司相关资产拍卖后,或尚有3,512.03万元欠款未予偿还。而益海嘉里子公司对于上述未偿还债款,予以放弃。

而实际上,益海嘉里的参股公司山东新鑫海粮油,目前已经资不抵债。

据招股书,2019年,山东新鑫海粮油净资产为-3,776万元,净利润为-1万元。

不止于此,山东新鑫海粮油还被已被列入经营异常名录。

据市场监督管理局数据,2019年及2020年,山东新鑫海粮油均因未规定期限公示年度报告,而被滨海市市场监督管理局列入经营异常名录。

六、多家子公司遭行政处罚,内部治理或存隐忧

值得注意的是,益海嘉里的子公司或非“省油的灯”。

据招股书,益海嘉里(南昌)粮油食品有限公司(以下简称“益海嘉里南昌粮油”)是益海嘉里的控股子公司,主要从事水稻及油籽加工。

据南昌县应急管理局数据,2019年12月,益海嘉里(南昌)粮油食品有限公司1号码头发生一起物体打击事故,造成一名装卸工死亡。该事故是一起生产经营单位安全生产管理不到位、操作人员违章作业、企业安全生产主体责任不落实而引发的一般生产安全责任事故。南昌县应急管理局对益海嘉里南昌粮油等公司进行约见警示谈话,并要求采取整改措施。

事实上,益海嘉里多家子公司存在遭到行政处罚的“黑历史”。

据招股书,嘉里粮油(防城港)有限公司(以下简称“防城港嘉里粮油”)是益海嘉里的控股子公司,主营业务为油脂加工。

据防住建罚字〔2019〕第12号文件,2019年3月15日,防城港嘉里粮油因项目建设开工前未取得施工许可证,被防城港市住房和城乡建设局处以9,936元的行政处罚,并责令完善相关建设施工许可手续。

据招股书,益海嘉里(广州)物流供应链有限公司(以下简称“广州益海嘉里物流)是益海嘉里的控股子公司,主营业务为物流运输、仓储服务。

此外,益海嘉里旗下子公司曾在两天内收到9张交通运输超载的“罚单”。

据信用中国公开信息,2018年11月,广州益海嘉里物流存在9起因车辆违法超限(载)运输而被罚款的记录。

据招股书,上海嘉里食品工业有限公司(以下简称“上海嘉里食品”)是益海嘉里的控股子公司,主要从事油脂加工及豆粉加工。

据市场监督管理局第2186611648号文件,2018年,上海嘉里食品因未按照规定周期和频次进行车辆综合性能检测和技术等级评定(普货运输),而被浦东新区城管执法局行政处罚。

据招股书,益海嘉里(兴平)食品工业有限公司(以下简称“益海嘉里(兴平)食品”)是益海嘉里的控股子公司,主要从事小麦及油籽加工。

据市场监督管理局数据,2017年10月,益海嘉里(兴平)食品在咸阳市食品药品监督管理局进行的抽查检查中,被发现问题已责令改正。

据招股书,益海嘉里(泉州)粮油食品工业有限公司(以下简称“益海嘉里(泉州)”)是益海嘉里的控股子公司,主要从事小麦加工。

据市场监督管理局数据,2018年7月,在抽查检查中,益海嘉里(泉州)被泉港区市场监督管理局责令当场整改。

需要指出的是,据招股书,报告期内,即2017-2019年,益海嘉里及部分子公司受到主管部门的行政处罚共计114起,行政处罚金额共计452.65万元。

其中,有12起是因为环保问题被当地监管部门予以行政处罚。

据招股书,2017-2019年,益海嘉里及部分子公司存在受到因环境污染问题而受到行政处罚共12起,罚款金额共计159.72万元。

不仅子公司频被处罚,益海嘉里的聘请的审计机构也曾两度因执业问题“吃”警示函。

由上述情况或表明,子公司问题频现而遭处罚,且报告期内其益海嘉里及部分子公司受到主管部门的行政处罚逾100起,令人唏嘘。与此同时,其还屡现环境污染问题,益海嘉里社会责任或存缺失。

据招股书,此番上市,益海嘉里聘请的审计机构为安永华明会计师事务所(以下简称“安永华明”)。

据证监会江苏监管局(2020)21号文件,2020年2月,安永华明及相关注册会计师因在句容宁武新材料股份有限公司首次公开发行股票并上市的报表审计、内部控制审核项目中,存在审计证据不充分、部分程序执行不到位等问题,采取出具警示函的监督管理措施。

据证监会公开信息,2013年,安永华明因在执行某上市公司2011年中报、2011年年报审计项目以及对相关募集资金存放与实际使用情况执行鉴证业务过程中,存在质量控制制度建设不完善等问题,而被证监会采取了出具警示函的行政监管措施。

上述种种问题或为“冰山一角”,益海嘉里未来在资本市场的“探照灯”下能否经受住考验,《金证研》沪深资本组将继续保持关注。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。