Photo by Jamie Street on Unsplash

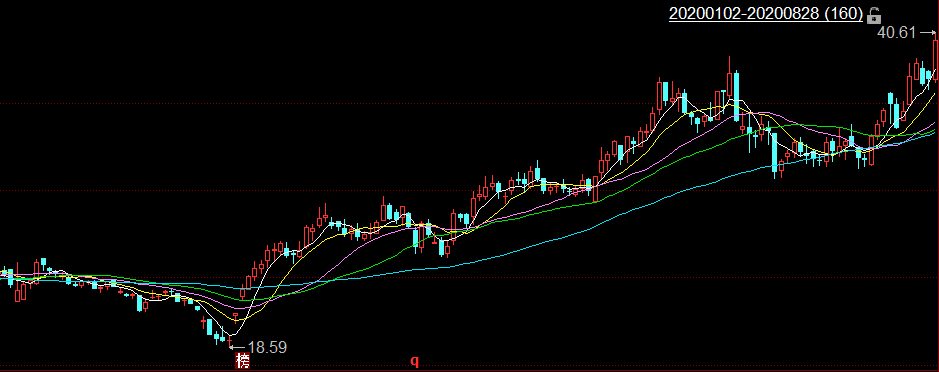

2020年8月20日, 一心堂药业集团股份有限公司(以下简称“一心堂”)共接待113家机构的调研,其中包括天弘基金、景顺长城基金、富国基金、广发基金等35家基金管理公司,开源证券、中信证券等5家证券公司。截至今日8月28日,一心堂收盘价为40.08元/股,其年内股价最低点出现在3月19日,股价为18.59元/股,股价震荡走高。

观其背后,近年来,一心堂的营收增速放缓,且一心堂或“一条腿走路”,超八成来自同一地区,且七成左右收入来自于中西成药产品,此外,截至2019年年底,一心堂拿到的批文是318个,但是这些还不足以覆盖大部分二级以上中医院的处方需求。

一、113家机构调研现35家基金公司,八成收入来自西南地区营收增速放缓

8月20日,一心堂副总裁、董事会秘书李正红,证券总监、证券事务代表肖冬磊,证券事务代表阴贯香共接待113家机构的调研。其中,开源证券、国信证券、华创证券、中信证券、信达证券5家证券公司对其进行调研,工银瑞信基金、信诚基金、招商基金、天弘基金、招商基金、景顺长城基金、上银基金、富国基金、广发基金等35家基金管理公司对其进行调研。

机构调研当日,即8月20日,一心堂的收盘价为33.93元/股,随后8月21日收盘价为35.09元/股,8月24日收盘价为37.55元/股,8月25日收盘价为38.5元/股,8月26日收盘价为37元/股,8月27日收盘价为37.34元/股,截至今日8月28日收盘价为40.08元/股。

而一心堂年内股价最低点出现在3月19日,股价为18.59元/股,股价呈震荡走高的趋势。

(数据来源:同花顺iFinD数据,截至2020年8月28日)

回顾其历史,一心堂成立于2000年11月8日,从事医药零售和批发,后于2014年7月2日登陆深圳证券交易所。

据2019年年报及2020年半年报,一心堂的实际控制人及控股股东均为阮鸿献,截至6月31日,其持有一心堂31.87%的股份。

据2020年半年报,一心堂的主营业务为医药零售连锁和医药批发业务,其中医药零售连锁是核心业务。一心堂主要经营范围包括中药、西药及医疗器械等产品的经营销售,主要收入来源为直营连锁门店医药销售收入。

按行业分类来看,一心堂超九成收入来自于零售收入。

2017-2019年,一心堂零售行业的收入分别为73.04亿元、87亿元、99.34亿元,占同期营业收入的比例分别为94.23%、94.81%、94.8%。

按产品分类来看,一心堂七成收入来自于中西成药。

2017-2019年,一心堂中西成药收入分别为53.44亿元、64.78亿元、76.74亿元,占同期营业收入的比例分别为68.94%、70.6%、73.23%。

按地区分类来看,一心堂超八成营收来自于西南地区。

2017-2019年,一心堂来源于西南地区的收入分别为64.14亿元、76.2亿元、86.94亿元,占同期营业收入的比例分别为82.75%、83.04%、82.97%。

据2020年半年报,一心堂2020年上半年实现的营业收入为60.29亿元,较上年同期增长19.15%;实现的净利润为4.16亿元,较上年同期增长23.46%。

据同花顺iFinD数据,2015-2019年,一心堂的营业收入分别为53.21亿元、62.49亿元、77.51亿元、91.76亿元、104.79亿元,2016-2019年分别同比增长17.44%、24.03%、18.39%、14.2%。

2015-2019年,一心堂的归属于母公司股东的净利润分别为3.46亿元、3.53亿元、4.23亿元、5.21亿元、6.04亿元,2016-2019年分别同比增长2.06%、19.62%、23.27%、15.9%。

2015-2019年,一心堂的销售毛利率分别为41.92%、41.28%、41.52%、40.53%、38.7%。

同期,一心堂经营活动产生的现金流量净额分别为1.87亿元、1.93亿元、3.91亿元、6.36亿元、9.83亿元。

2015-2019年,一心堂扣除非经常性损益后的加权平均净资产收益率分别为15.34%、14.27%、14.73%、13.14%、13.69%。

二、318个批文不足以覆盖二级以上中医院需求,上半年股权激励计提900万元

从机构调研的内容来看,一心堂的管理层介绍了其2020年上半年业绩情况,主要涉及互联网销售、业务收入构成、损益、区域分布等方面。

其中,一心堂表示,受疫情影响产品的毛利率较低,故一季度利润增长相对于收入增长差了4%,且一心堂获得的批文不足以覆盖大部分二级以上中医院的处方需求,此外,在业务收入的构成上,除了零售收入和批发收入增长,其他业务收入方面有所下滑。值得一提的是,一心堂2020年需要计提的股权激励的费用是3,300万,上半年计提了900万元,下半年需要计提2,400万元。

此外,此次机构调研的问答环节的主要内容如下:

1、公司整体情况介绍

2020年公司主要做了几个方面的工作:一个是架构的优化调整。我们作为零售公司,商品流转是我们核心,所以我们从商品采购到销售做了一个重新架构的梳理。另一个是发展目标的聚焦,我们会把有限的资源更聚焦地投入到我们认为更优先发展的一些区域,四川、重庆、贵州、海南、广西、山西这6个区域市场是我们未来要重点突破的市场。在主营业务聚焦的基础上,我们也在其他一些辅助的业务上做了一些突破。第一,中药的销售,我们有三个公司专业从事中药产业链的开发,包括中药饮片、中药深度加工的产品、中药材等,也包括一些配方颗粒的研发和生产销售。第二,我们在逐步尝试去做慢病人群的服务和销售,我们成立了医云医药公司,针对慢性病去提升我们的服务,做进一步的拓展。第三是互联网。这些主要在做的一些调整和优化,我们的经营质量,包括存货周转等这些营运指标的改善也体现在了财务报表上。

截止2020年6月30日,公司实现营业收入60.29亿元,同比增长是19.15%;归属上市公司股东的净利润4.16亿元,同比增长23.46%;扣非净利润4亿元,同比增长19.43%;每股收益和净资产收益率同比也得到了进一步的提升。公司总资产达到了87.82亿元,资产负债率控制在45%以下,净资产达到49亿元。

一季度因为疫情的影响,整体收入增长里有接近4%是疫情产品的贡献,因为疫情产品的毛利率比较低,所以一季度利润增长相对于收入增长差了4个点。二季度由于客流恢复和产品结构的变化,半年度的收入跟利润基本上是同步的增长。

存货周转天数同比减少了8.7天,相对于去年末减少了13天;应收账款同比减少了3.7天,运营效率的提升带来了现金流连续三个季度的正向变化。

在损益方面,期间费用的同比增长低于收入增长,主要是两个原因:第一个是由于去年下半年和今年一季度开店数量比较少,现在存量的门店绝大部分都是店龄超过10个月的,刚好接近这些门店的盈利周期。这些门店开始产生正向的利润贡献,同时销售增长比较快,费用率增长就比较少(因为房租是固定的,其他费用也在控制)。公司也在优化各项管理流程,对于费用的控制也在逐步加强,所以期间费用的增速就比收入的增速低很多。同时在疫情期间,公司也加强了跟出租方的沟通,很多铺面的房屋租金有一些阶段性的减免。

在业务收入的构成上,零售收入和批发收入的同比增长都超过20%,其他业务收入方面有下滑。其他业务收入主要是促销服务类收入,因为上半年营销活动减少,导致其他业务收入减少,下半年会逐步恢复。

在区域的分布上,云南以外省份的零售业务的平均增速达到了25.31%,比平均增速要快很多,尤其像贵州、重庆基本上都是30%左右的增长,四川也有几月达到30%左右的增长。

公司上半年新开535家门店,扣除搬迁和关闭的门店净增长417家,截止2020年6月30日公司门店6683家,相对平均地分布在省会地市县乡镇的区域。云南门店平均一块钱的租金产出的销售额大概是18.87元,乡镇门店一块钱的租金产生的销售额是29.33元,地市跟县级门店基本上是跟平均水平持平,省会城市略低一些,所以越往基层的门店,它的盈利能力、品牌影响力、盈利周期方面的优势就表现得越明显。我们也会逐步在各个省份去推行这种立体的多层次的门店布局。

医保方面,我们在医保的改革中做了三个方面的努力。一个是传统的医保门店,我们在不断地去争取新的医保个人账户医保刷卡资质。截至6月30日,公司有5727家门店有个人账户医保刷卡的资质。海南一心堂也开通了黑龙江的医保支付功能,年初,重庆、四川、贵州、云南、西藏5个省签署了跨区域的医保结算的框架协议,这对于异地药品消费带来了很大的便利性。截至6月底,公司开通各类慢病医保支付门店604家,慢病药房的平均客单价已经超过了450元。建设了336个健康照顾站,对提升慢病管理和服务能力打下很好的基础。开通了20多种商业保险,商业保险的顾客的客单价超过200元,也有利于整体客单价的改善,去年的销售额是1.2亿,今年上半年的销售额已超过1亿,从全年来看是比较快速的增长。

互联网销售方面,公司5月份开始大力度推行互联网业务,上半年互联网的销售达到了3700万,跟去年全年的销售基本持平,今年有望实现翻倍的增长。

股权激励,上半年完成了首次的授予。今年需要计提的股权激励的费用是3300万,上半年计提了900万,下半年需要计提2400万。我们也做了明确的三年期的业绩目标承诺,我们会努力地达成业绩目标,为未来的增长做一些扎实的基础工作准备,不遗余力地在各项业务上继续努力,推动公司越来越良性的发展。

2、问答交流环节

问题一:二季度开店速度提升的原因?下半年是否能持续提速?

答:公司全年计划新开门店800家,一季度受疫情的影响净增长136家,二季度开店加速,全部追补回来,七八月份如期地去做了很多开门店的筹备。全年新增800家门店的规划目前没有调整。

问题二:四川和重庆上半年的开店速度是要快很多的,能否分享公司下半年川渝的开店计划?

答:川渝是重点突破和拓展的区域。公司目前在四川的18个地级市,3个州有接近一半有一心堂的门店,重庆是在重庆老城、涪陵、江津、南川有一心堂的门店。我们也会抓住成渝经济区联动的机遇,继续拓展门店和业务。

问题三:特慢病药房现在的单店收入情况?未来的预期?

答:半年报披露的我们排名前10的门店中,第1-5家都是专业的特慢病药房,销售相当于在原来的销售基础上翻了二至三倍左右。排在第一的门店年销售是几千万级的水平,排在后几位除了海南的一家现在也接通了异地的医保,另外几家是传统的医保门店开通了慢病的支付方式。所以开通慢病支付对于门店第二次提升销售额是有很大的帮助的。传统的医保门店增加慢病的支付会有20-30%的增量。专业的慢病药房,销售额可能是翻2-3倍。这些门店分布在云南、四川、广西、重庆,山西这些区域,未来我们也会继续努力,争取更多门店拿到统筹支付的资质。

问题四:健康照顾站的规划?建一个健康照顾站需要多少费用?目前看效果如何?

答:健康照顾站主要是针对慢病顾客,在现有门店的基础上做一些升级,费用的投入很少。主要是提升员工自身的专业服务能力。员工对慢病顾客提升服务有两点非常重要,第一点是员工对药品的专业知识。第二点是需要员工对于慢病顾客的病情了解,要能看懂诊断书,了解顾客的病情,能做出初步的判断和分析。

专业知识的提升需要花更多的精力和时间来逐步地培养,我们内部也开通了线上的专业课程,同时我们也鼓励员工去考专业资格。我们每年会有5000多个员工去参加执业药师的考试,通过考试,其实是以考带学的方式倒逼我们的员工去学习更多专业知识。

健康照顾站目前跟很多开通统筹账户的门店是重合的,统筹账户门店的销售增长不单是因为开通了统筹账户支付,也跟门店员工的专业服务能力提升是配套的。

问题五:上半年中药的占比提高比较快,公司做了哪些举措?未来的规划?

答:主要有三个方面,第一个方面是零售药店要提升中药产品的推广和竞争力。一季度因为受疫情的影响,二季度我们就在门店大力度推广中药的销售,同时增加了很多中医药的专家,会不定期举行线上的课程。因为很多中药产品是偏保健、偏调理、偏慢病的中药,公司做了很多培训,员工的专业知识提升之后,对于销售中药有很大的帮助。第二个方面是我们为同业公司做了一些中药的供应。第三个方面,在做中药配方颗粒和医院的一些品种。

云南的中药销售占比不是特别高,但是四川中药占比是接近两位数的,随着公司在川渝地区进一步的拓展,覆盖面和影响力进一步提升以后,我们的中药占比也会得到同比例的提升。

问题六:目前公司配方颗粒的批文有多少个?今年是否会产生一些收入?

答:去年年末,我们拿到的批文是318个,但是这些还不足以覆盖大部分二级以上中医院的处方需求,所以我们今年还在加大力度做中药配方颗粒的研发。

问题七:医院的中药品种销售情况?

答:我们现在合作的医疗机构有中医馆,也有社区的中医门诊和地方性的县级中医院,量大一点的是传统的中药饮片。中药配方颗粒有几家医疗机构逐步开始供应。

问题八:第三批带量采购结果快出来了,公司前两批带量采购品种的销售情况?未来可能还会有哪些趋势?

答:前两批带量采购,公司有引入了51个中标的品种。目前销售的有51个带量采购品种,同通用名的大概1200个产品,这些产品占到我们总销售的7%左右,同比增长接近两位数的增长。虽然价格有变化,但是带来了流量的增长,所以我们也会趁着带量采购的机会去争取更多的这种品种的导入。

问题九:中标产品的价格是院店同价吗?未中标竞品的价格会调整吗?

答:中标产品的价格基本是会院店同价,竞品的价格也跟厂家的政策有关,我们会跟供应商结合来定价。

问题十:加盟店的试点目前是否有一些进展?

答:现在是在重庆和贵州开始试点,下半年可能有一些加盟店出来,量不会特别大。

问题十一:能否分享一下川渝、贵州、海南的发展情况及未来规划?

答:云南以外的区域的零售业务增长超过了25%。增长最快的是贵州,重庆排在第二,第三是四川。四川过去的这几个月,有些月份的收入增长超过30%。

海南目前接近20%的市场份额。一心堂在海南作为当地的龙头,优势比较明显。目前在海南的布局是整个海南环线的所有区域都有一心堂的门店,未来也在向中部的一些区域拓展。我们在海南还没有覆盖的区域只有白沙、五指山和琼中这三个区,未来我们也会进一步地拓展。在品种上,海南本地是没有医保的,所以我们有很多非医保品种在门店上销售,也对于未来模式的变化也有很好的探索和借鉴。我们有很多日化类的、泛健康类的、进口的产品在门店销售。

问题十二:能否拓展介绍一下中石化的合作?

答:中石化目前开了第一个店,也有在筹备的门店,如果开下来的效果双方都觉得比较好,会进一步拓展。

问题十三:关于执业药师近期也出了一些政策,现在公司执业药师的配备情况?

答:目前执业药师的配备对于新开门店来说没什么压力。过去几年,药店更多的可能还是商品流转的职能,服务职能还是有待提升,所以我们是希望我们的员工大规模地去学习、参加考试,从而提升他们的综合服务能力。每年我们会有5000多位员工考试,通过率达到20%左右,每年存量的员工考试都是接近1000多个的执业药师出来,再加上外招,综合来讲,我们未来应该很多的员工都具有这些资质。

问题十四:前面提到有一些商业保险支付的开拓,未来我们怎么看它的发展?

答:商业保险做的时间不长,去年商业保险大概做了1.2亿,今年应该能有70-80%的增长,我们的目标是突破2亿。现在整体经济的改善是越来越好,消费者的生活条件越来越好,健康意识也在加强。还有一个情况是企业单位的福利也越来越好,有很多单位为员工购买了补充保险,就会有药品的消费需求,所以我们也在积极拓展这块业务。今年大概开通了20多种商业保险支付,未来应该会有一个持续的增长。

问题十五:公司目前现金比较充裕,关于并购最近是否有一些新的进展?

答:并购受到各种因素的影响,包括交易双方的意愿、交易价格、政策环境、竞争环境等,我们有跟踪很多的项目,也在筹备中。

免责声明:

本机构撰写的报告,系基于我们认为可靠的或已公开的信息撰写,我们不保证文中数据、资料、观点或陈述不会发生任何变更。在任何情况下,本机构撰写的报告中的数据、资料、观点或所表述的意见,仅供信息分享和参考,并不构成对任何人的投资建议。在任何情况下,我们不对任何人因使用本机构撰写的报告中的任何数据、资料、观点、内容所引致的任何损失负任何责任,阅读者自行承担风险。本机构撰写的报告,主要以电子版形式分发,也会辅以印刷品形式分发,版权均归金证研所有。未经我们同意,不得对报告进行任何有悖原意的引用、删节和修改,不得用于营利或用于未经允许的其它用途。